过去两个月,GXG母公司慕尚集团登陆港交所、欣贺股份再次提交A股IPO招股书、化妆品企业丸美终于成功过会。

多数人不知道的是,这三家企业其实拥有同一个金主——全球第一奢侈品集团LVMH旗下私募基金L Catterton(前身为L Capital)。

如果你以为LVMH集团最赚钱的是包包,那你就错了,“钱”才是!

这支“LV系资本”的投资版图还包括新加坡网红品牌Charles & Keith、奢侈品电商寺库、砂之船奥特莱斯、上海尚嘉中心等等。通过“零售+不动产”基金,LVMH打通了品牌端和场所端。

2001年,LVMH集团成立私募基金和不动产投资机构L Captial,该基金在2016年与美国私募投资公司Catterton合并,成为全球最大的以消费者为中心的私募股权公司L Catterton。

目前,L Catterton在全球通过6大平台开展投资,投资领域包括食品和饮料、零售和餐饮、消费者健康、传媒和营销服务,以及房地产项目。

通过勾画LV系产业基金,一个横向覆盖时尚消费方方面面,纵向打造“原料-设计-生产-零售”完整价值链的巨无霸集团浮出水面。

为表述方便,以下凡是LVMH集团的产业基金,均称为LV基金。

一、GXG、小CK背后的金主

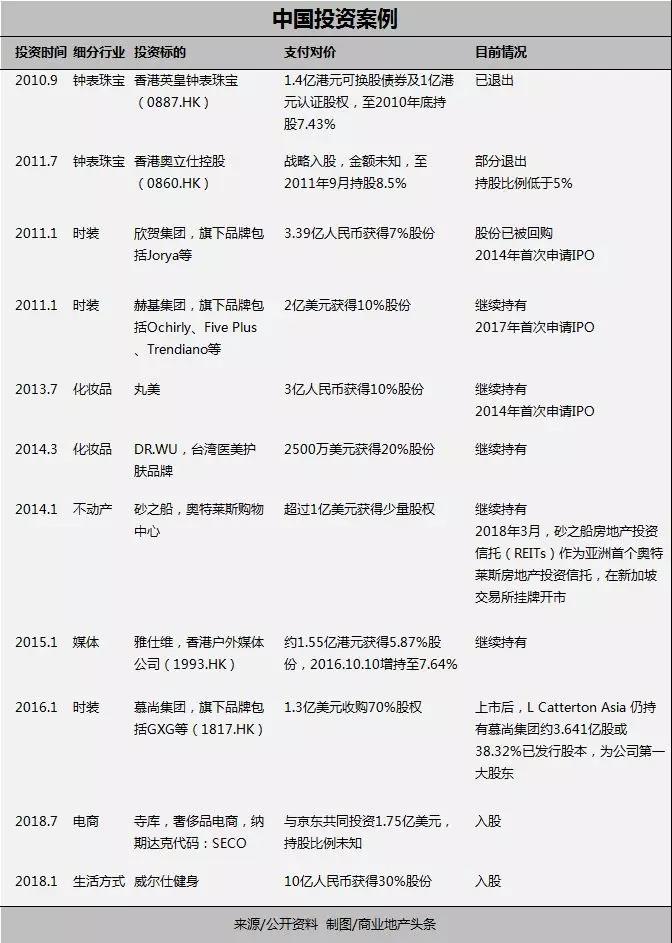

LV基金在亚洲以中国、印度、东南亚等新兴经济体为投资目标市场,主要涉及时尚、美容保健、家居饰品、精品酒店、娱乐传媒以及个人教育等领域。

投资项目除了欣贺、慕尚、丸美、Charles & Keith,还有印度最大国际奢侈品分销集团Genesis Luxury、韩国娱乐经纪公司YG Entertainment、新加坡翡翠酒家等等。在中国,它还投了英皇珠宝、赫基集团、砂之船、寺库、威尔士健身等。

LV基金在亚洲的投资项目大多比较成熟,是各个细分领域的头部企业。当然,也有处于早期发展阶段的,不过都拥有一定知名度,发展势头迅猛。以Charles & Keith为例,LV基金投资之前,该品牌由家族运营,但是在新加坡当地女鞋市场的占有率高达30%。

这是LV基金在亚洲寻找投资标的的重要考量。除此之外,被投企业主要还有以下几点共性:

→多品牌组合,尤其是在时装领域;

→有一定的零售网络和渠道基础;

→清晰的股权结构,拥有核心能力。

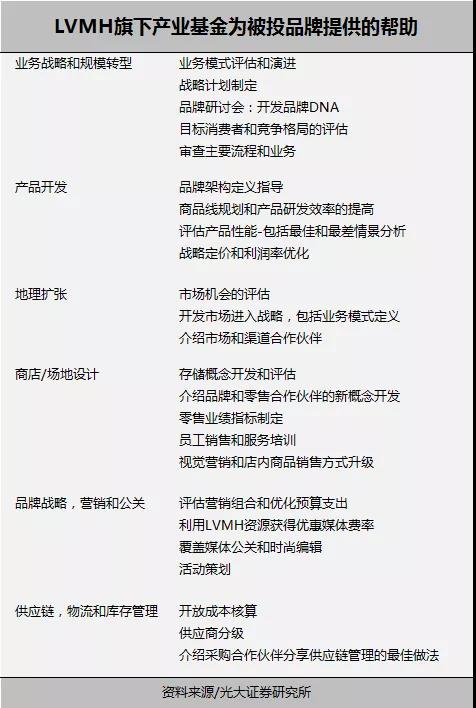

对于这些企业,LV基金相对直接的是帮助它们进行渠道扩张,LVMH拥有较多的百货、商场资源。另一方面,推动所投品牌进行海外并购,比如赫基对Miss Sixty的收购以及与Superdry的合资等。另外,在店铺设计、产品开发、供应链管理、人员培训等方面给予帮助。

这套投资逻辑,在Charles & Keith身上体现得淋漓尽致。2011年,LV基金收购Charles & Keith 20%股份,随即助推该品牌开拓中国市场。这一年,Charles & Keith在29个国家拥有超过230家门店,其中大部分位于亚洲和中东地区。

当时的中国是ZARA、H&M等国际快时尚的新阵地,Charles & Keith则被称为“鞋履界的ZARA”,受到年轻人追捧。其以上海为起点迅速扩张,选址上倾向能够在店内直接支付的大型综合性购物中心,截至目前在内地已有247家门店,占据了各大城市黄金商圈。

来源/Charles & Keith

在LV基金的帮助下,Charles & Keith更加注重品牌建设,定位时尚、年轻,以直营取代加盟的扩张方式,店铺设计简约时尚。

产品也从手袋拓展到鞋履、皮带、太阳眼镜、手环等各类时尚配饰品类,并根据区域需求、市场趋势进行组合,比如在欧洲、美国增加季节性产品,在中国鞋、包产品比例一般各为50%。

二、中国投资之困

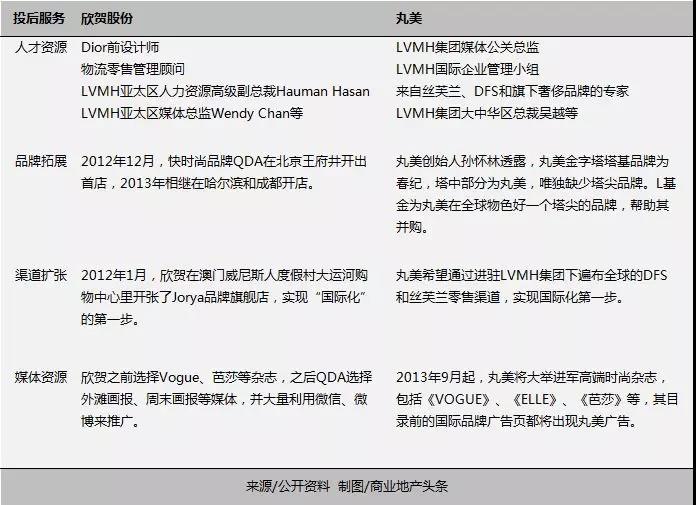

然而,Charles & Keith的成功却很难在中国企业身上复制。以欣贺股份和丸美为例,LV基金分别于2011年、2013年与它们签署合作协议:以3.38亿人民币成为欣贺股份第二大股东,持股比例7%;以3亿人民币获得丸美10%股份,成为丸美第二大股东。

入股后,LV基金在人才资源、品牌拓展、渠道扩张、媒体资源等方面为欣贺和丸美提供服务,然而也遇到了诸多问题。

LV基金是一个有明确退出时限的投资基金,时间大概3至5年。自2014年起,欣贺股份开始申请IPO,当时正是LV基金寻求退出套现的阶段。可是,由于持续盈利能力弱、毛利率异常和现金较多等原因,欣贺IPO被否。

JORYA和JORYA weekend是欣贺股份的核心品牌,合计收入占主营业务收入比例在45%左右,JORYA品牌店铺数量2013年为191家,但在2014年下降至154家。最近三年,欣贺股份营收、净利润均缓慢增长。

来源/欣贺股份招股书 制图/商业地产头条

最终于2018年1月,双方分道扬镳,LV基金将所持股权卖回给欣贺,套现5.18亿离场,净赚1.8亿。这主要有两点原因:

→出发点的差异

LV基金的投资策略是,利用LVMH的经验,协助被投公司在未来3至6年的发展,除资金支持之外,还提供市场营销和广告、战略导向、产品开发、零售模式研发、国际扩张、供应链和物流6大附加值。随后将自己的股份出售给其他投资者、主要股东或上市。

而对于当时并不缺钱的欣贺而言,是希望利用好LVMH的平台构建长期竞争力,“用利润换取知识、收获未来的利润”(罗永晖语)。一旦LV基金在欣贺上市后退出,LVMH带来的影响就会被迅速抽空。

→资源与阶段的不匹配

利用LVMH的通路,欣贺曾在2012年1月实现了国际化第一步。但一年多后,欣贺开始重新审视国际化战略。即使LVMH的资源触手可及,关键还是在于中国企业的自我认知和选择。

丸美与欣贺股份同病相怜,其2014年首次申请IPO,两年后由于销售模式问题,同样被拒。根据当时的招股书,LV基金原本希望通过此次IPO实现退出,在锁定期满后的24个月内,减持“60%至100%”的股份。

来源/丸美

招股书显示,丸美对下游的销售模式为经销、代销和直营。其中以经销模式为主,2017年经销商收入占主营收入比例达到86.54%。直营模式主要包括丸美百货专柜,以及以“丸美天猫旗舰店”为代表的网络渠道。2015-2017年,丸美电商平台销售占比仅仅为7.56%、8.55%和11.37%。

代销模式主要通过屈臣氏、大润发代销公司“春纪”品牌产品。由于销量不理想,丸美2017年终止了与屈臣氏的合作。代销模式收账期通常高达60天,存在代销模式的化妆品企业,说明话语权相对较弱。

丸美在销售模式相对较弱的话语权,实质上反映了它的品牌问题。化妆品是一个品牌属性非常明显的行业,对用户定位、品牌故事的研发,是核心中的核心。品牌不够强势,销售模式就不可能强势。

丸美想从LVMH投资上获得的便是品牌提升,却并不容易。LV基金许诺的“塔尖品牌”直到现在也没有出现,丸美的产品也没有出现在丝芙兰。

在经历了IPO被否以及取消审核等波折后,丸美股份最终于4月底闯关成功。然而,过会后不久,丸美股份的审计机构正中珠江,便因康美药业299亿元货币资金“差错案”而遭到立案调查。这也让丸美股份成为近几年来首例中介机构被查的IPO过会企业。而与丸美股份同日过会的两家企业均已拿到IPO批文,这让丸美的上市进程充满变数。

如果丸美能顺利上市,LV基金则能够实现退出,应该能获得不错的财务回报。

通过分析LV基金投资欣贺和丸美这两个案例,发现路径完全符合L Catterton Asia大中华区负责人黄晗跻的公开表述:“以L Capital作为媒介,来整合和调用LVMH旗下的各类资源,来帮助实现其对中高端品牌较短期(4至5年退出)投资的成功”。

双方也确实在产品研发、外观设计、广告公关、市场营销、零售管理、团队建设、行销全球、投资并购等多个方向进行了资源合作。

单从财务回报来看,成绩还不错。但存在以下问题:

→股权比例

LV基金在欧洲大多进行控股型多数股权投资,作为控股方,可以按LVMH的方式大刀阔斧地改革和转变。这是因为欧洲的增长已经非常缓慢,而且正好是企业的下一代接替期。

在中国却不能这样做。中国的创始人们是正当年,在快速增长的新兴市场里大家都野心勃勃,即使仰慕LVMH顶级奢侈的地位及懂得如何引领国际流行的能力,但创始人不想也不可能放弃控制权。况且LVMH也不见得就比中国本土企业家更了解市场,更懂得渠道下沉。

这在根本决定了LV基金只能做少数股权的投资,所投资企业继续由创始人主导运营。所以双方的资源合作很多也只能点到即止。

→企业的内生增长能力

在资本助力下,是可以通过并购快速建构一个多品牌的集团企业,但品牌积累本身是需要时间和经验来沉淀的。LVMH即使进行再多的资源积累,渠道垄断,也要靠企业的内生增长能力才能化为实实在在的业绩,毕竟最后买单的是消费者。Charles & Keith的成功有其偶然性,每个企业都是独特的,难以复制。

而LV基金追求的快速退出,很可能打乱企业本身的节奏,破坏这种内生增长能力。

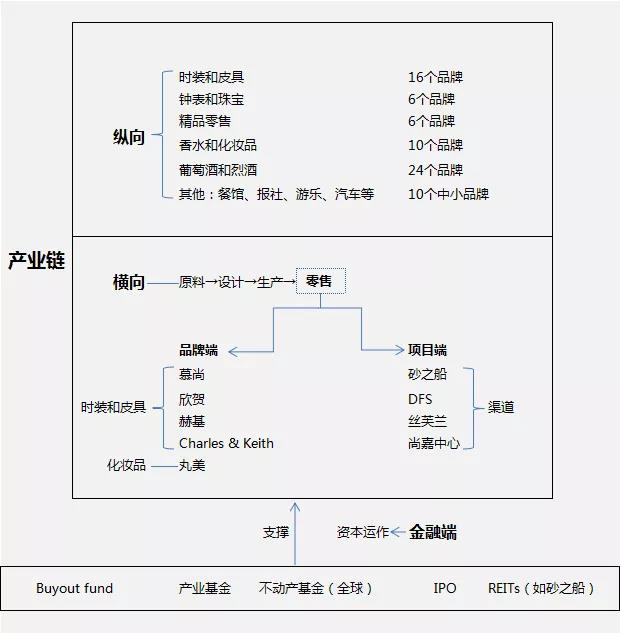

三、LVMH巨无霸全产业链模式

如果目光只停留在以上案例,那就只是产业基金的运作故事。若将其放进LVMH的战略版图中,一支全产业链巨无霸浮出水面。

制图/商业地产头条

先看其产业链,纵向来看,LVMH五大品类的业务版图覆盖时尚消费方方面面,产生协同效应。

横向来看,LVMH集团锻造出“原料-设计-生产-零售”的完整价值链,通过产业链的延伸提升了集团利润,也保证了单一品牌的销售渠道。

通过对上游供应商的并购,将各品牌的生产体系结合在一起,确保生产质量又降低生产成本、遏制竞争对手的上游原料来源(如收购意大利羊绒品牌Loro Pianna,从上游限制竞争对手的生产原料来源)。

通过对下游销售渠道的控制,实现全渠道把控终端,全品类追逐利润。良好的销售服务和客户体验是高端消费品的核心竞争力。以下是LVMH集团拥有的一些渠道:

DFS:全球最大的免税店运营商,足迹遍布全球。2014 年,DFS 销售额达37.5 亿欧元。

丝芙兰Sephora:化妆品连锁店,不仅汇聚LVMH 旗下各大化妆品牌,同时也与欧莱雅、高斯、宝洁等化妆品巨头进行合作。但在店铺的核心化妆品区域,LVMH旗下美容品牌会占据近一半的货架空间。Sephora拥有超过100 多个品牌在中国的独家销售权,可以要求一些品牌只在其商店销售最热门的产品。

砂之船:中国最大奥特莱斯开发及营运商之一,2015年LV基金与华平投资集团共同投资。LVMH看重砂之船的渠道,而砂之船看重LVHM集团的背景和资源,可以帮助拓展渠道,引进品牌。欣贺、GXG等均进驻砂之船。

尚嘉中心:2007年,何鸿燊与LVMH集团分别通过旗下澳娱集团和L Real Estate房地产公司,各投资5亿美元建造尚嘉中心。开业之初,因为有LVMH集团旗下诸多奢侈品牌的集体入驻和由此带动的品牌效应,被视为日后唯一能与恒隆相对抗的奢侈品购物中心,甚至成为整个长三角地区的奢侈品顾客来上海购物时的聚焦地。后LVMH出售股份,梁安琪成为尚嘉中心的唯一持有人。近来因其子何猷君在尚嘉中心求婚名模女友奚梦瑶而大获舆论关注。

寺库:国内知名奢侈品电商,2018年,LV基金和京东共同投资寺库1.75亿美元。

而支撑其产业链的是多层次资本运作。

产业基金在LVMH集团的内部,承担的是通过财务投资和战略投资,帮助集团实现品牌孵化、新模式试水、地域扩张,并获取财务收益的功能。这也是LV基金的最终目标。

但并不限于此。2018年3月,砂之船房地产投资信托(REITs),作为亚洲首个奥特莱斯房地产投资信托,在新加坡交易所正式挂牌开市。

砂之船REITs资产组合将位于重庆两江、重庆璧山、安徽合肥和云南昆明的4个奥特莱斯项目打包,共计净可出租面积约为30万平方米,总评估值约为人民币74亿元。该

项目采用国际配售和新加坡境内公开发行两种模式,发行币种为新币,总市值约10亿新元。可见LVMH集团资本运作的能力。

用商业地产的视角来看,LVMH集团是项目端、品牌端、金融端均强势的全产业链公司。这种模式是值得中国企业学习的。

而对于商业地产来说,品牌端和金融端一直是行业两大痛点。品牌端的问题是中国零售品牌迟迟没有发育成熟,招商难一直困扰着商业地产行业。金融端的问题则是融资和退出渠道单一,要进一步发展必须经历结构性调整。

但无论身出何处,去向何处,对多数企业来说,练就一身全产业链的本事,才有应对任何风险的底气。

LVMH Q1收入同比下降2%至207亿欧元,在有机基础上增长3%,不及分析师预期211亿欧元。其中,LV和Dior所在的时装皮具部门收入105亿欧元。

全球规模最大、完全专注于消费行业的私募股权基金L Catterton(中文名:路威凯腾),近日完成第一期目标规模20亿元的人民币基金的首关。

关键词:LV人民币基金L Catterton 2022年11月01日

LV旗下私募基金L Catterton刚刚完成首支人民币基金的首关,规模在10亿左右。据悉,本期人民币基金的目标规模约在20亿元。

关键词:LV旗下私募基金L Catterton 2022年11月01日

市场消息称,Chanel(香奈儿)上海恒隆广场门店即将进行重装,新店将进一步将扩张至B1层,最初成为横跨4层的大店。

Tapestry集团第三财季销售额同比下降2%至14.8亿美元,不及分析师预期;净利润大跌25%至1.39亿美元。其中,中国市场销售额下滑2%。

赢商网账号登录

赢商网账号登录