8月14日,金光纸业(中国)投资有限公司参与的“海通华泰-金光上海白玉兰广场资产支持专项计划”在上海证券交易所成功获批。拟发行金额为138亿元,刷新纪录,为目前国内CMBS产品规模最大,底层资产是上海浦西第一高楼“上海白玉兰广场”。

上海白玉兰广场,地处上海北外滩黄浦江沿岸地区,位于上海市虹口区东长治路588号。广场总建筑面积42万平方米,其中地上26万平方米,地下16万平方米,包括一座66层、高320米的办公塔楼和一座39层、高172米的酒店塔楼,是集大体量商业、办公、酒店等功能于一身的多元业态城市综合体。

赢商网采访多位国内商业地产资产管理专家,评论认为:

·白玉兰广场刷新了CMBS融资纪录,第一是因为其体量庞大,第二是取决于底层物业估值和白玉兰广场经营NOI。

·近一年融资热点是类reits,新加坡公募reits,以及国内公募试点推进。CMBS抵押型资产不出表的模式只是多样化企业融资渠道,对物业资产管理并没有提升实质性帮助。

·融资渠道多样化,CMBS杯水车薪,绝不是主要渠道,房地产开发商也会提前邀约地产基金介入,以退出溢价反补,比如凯德。

·在目前的融资环境中,不同的企业的融资策略与渠道选择,取决于企业不同的主营业务方向、盈利模式、自持物业比例、资产所在区位、战略联动方向等。

CMBS是盘活资产的方式之一

CMBS,即Commercial Mortgage Backed Security商业地产按揭贷款资产支持证券。与REITs 类似,同为商业房地产资产证券化方式,用于盘活资产。

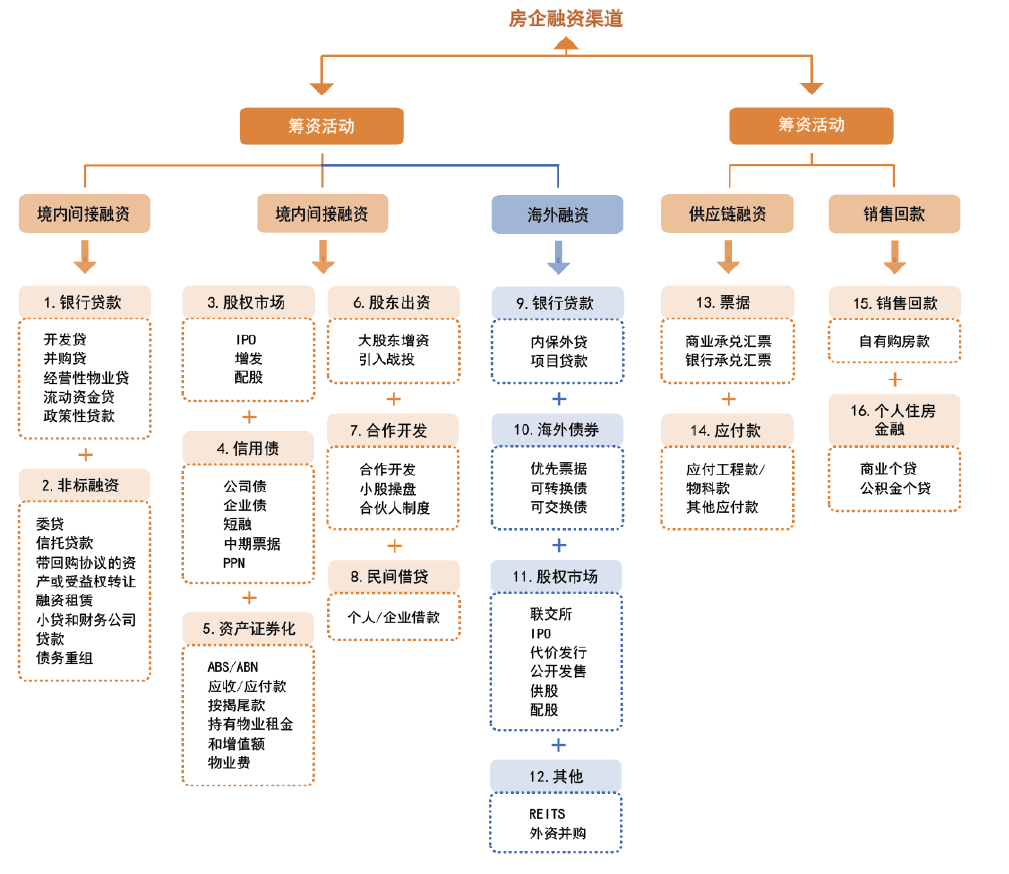

来源:恒大研究院

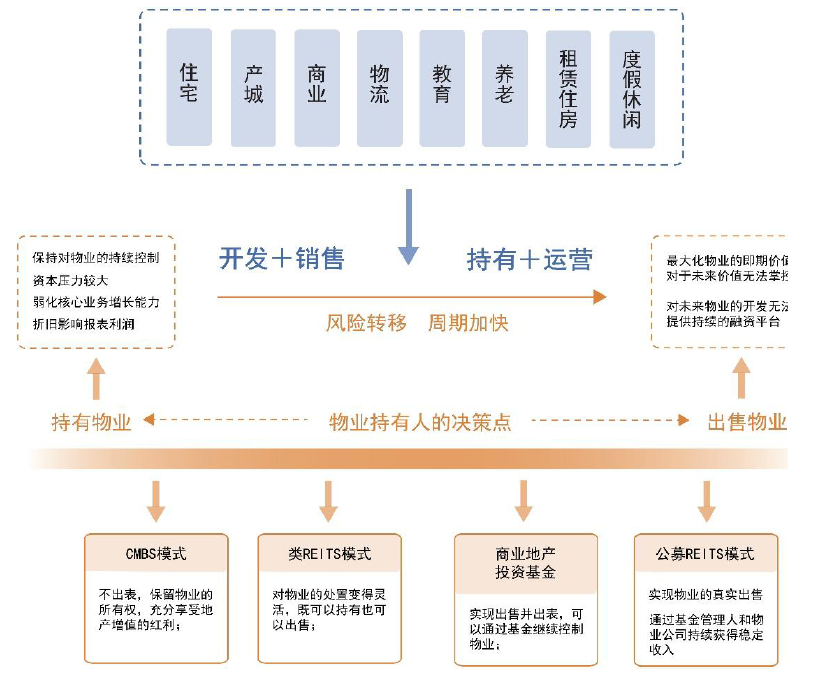

REITs对房地产企业资产负债表的影响,在于盘活不动产物业等重资产,提高资产周转率,有助于房地产企业从重资产向轻资产企业转变,而在经济增速下行、企业ROE不断降低的过程中,这种转变较为重要。而对银行而言,商业抵押贷款违约率高于住房抵押贷款,借助CMBS不仅可以出表不良商业抵押贷款资产,还可通过CMBS的分层设计起到降低商业地产风险的作用。若按照持有5%劣后来计算,CMBS出表可节约80%的资本金。

2016年房地产调控周期以来,银行贷款、非标(表外理财)、发债等传统融资渠道都有所收紧。在这种情况下,房企开拓创新融资方式,资产支持证券发行量从2017年开始快速增长,全年发行1415亿,同增64.4%,2018年继续高速增长,全年发行2614亿,增速高达84.8%。

房地产金融化助推产业升级

我国房地产业经历高速发展后,从重资产向轻资产转型为大势所趋。越来越多的开发商纷纷投奔“轻资产”路线,将资产管理输出、品牌输出等纳入企业战略层面。如万科、保利等主流地产商今年以来多次表态要实现多元化转型,要成为“美好生活服务商”。

参照发达国家地产业的发展经验,通常行业需要经历“开发商–地产商–地产资本商”的历程,完成“地产+资本”的产业升级,逐步迈进房地产金融时代。

传统融资市场对地产行业金融监管趋严,再加上高压调控下房企自身高周转高杠杆的应对策略,迫使其为了盘活存量资产获得资金流动性,转而谋求资产证券化等新的融资手段。从而出现了永久债券、信托、P2P借贷、众筹、合作开发等其它融资方式,并且开始推出ABS(资产支持证券)、CMBS、类REITs等,加快了中国房地产证券化进程。与此同时,作为这些金融产品设计环节中的基础资产如商业地产、物流地产、租赁公寓等运营模式开始兴起。

来源:东海证券

结合东海证券的研究,商业地产与资本融合下发展潜力巨大:

一,商业融资市场远未饱和。目前我国商业物业融资总量1300亿元,以银行贷款和非标融资为主,融资成本在6%-15%。而比之于美国11万亿元市场总容量,中国商业地产证券化还有巨大空间。

二,城市更新推动下商业业态的进化。随着城市圈经济的迅速发展,传统产业进化以及生活消费升级的需求日趋迫切,核心商圈的新区扩围与旧区改造之间的矛盾愈演愈烈下,城市建设更新开始加速。在一二线城市更新的大趋势下,如何盘活繁华商圈老化的存量资产,以创新的业态满足城市居民日常消费生活的需求,是商业地产商迫切需要解决的核心问题。目前国内已呈现的业态有体验式主题消费、一站式生活服务、联合办公等。

三,商业业态的更新升级需要创新性金融产品的支持。除了业态创新之外,面对商业地产庞大的存量,以及融资渠道有限的局面,如何通过金融创新来盘活存量,优化资本结构、降低资金成本也是行业亟待解决的难题。而资产证券化和REITs则是商业地产目前以至未来最为适逢其会的路径之一。

30+品牌、12场大秀、11组艺人表演、多场线下快闪活动……「Lets Mark尽情热爱潮流节」于4月20日正式登陆上海白玉兰广场。

“尽情热爱”潮流节将于4月20日正式亮相上海白玉兰广场,以2天时尚大秀、30天品牌展陈空间的形式打造多元体验。

弘阳集团于4月28日成功发行首单CMBS,其中优先A项目发行额度15亿,利率为6%;优先B项目发行额度5亿,利率为7%;次级项目发行额度1.5亿。

印力宣布,成功发行印象2号CMBS,以杭州西溪印象城、宁波鄞州印象城为底层资产,产品规模33.7亿元,产品期限3+3+3+3+3+3,票面利率3.8%。

金融街中心80亿元资产支持计划成功发行,产品年限为18年,利率为2.8%,创下国内CMBS历史最低发行利率,募集资金用于偿还债务、项目投资等。

2月7日晚,首创置业发宣布成立25.36亿元合伙企业,用于收购上海天阅滨江商业项目。首创置业将透过其于合伙企业的投资,分享项目的收益。

蓝光发展拟就上海虹桥世界中心第2-9层办公楼发行类REITs,拟申请在上交所挂牌,发行规模不超过10.65亿元,利率未定,产品期限不超过20年。

赢商网账号登录

赢商网账号登录