“我完全不关心规模排名,我不想花钱买排名。”1月9日,在2019龙湖集团年会上,吴亚军坚定而自信的讲道。

2019年,龙湖集团实现合约销售额2425亿元,同比增长20.86%,年度目标完成率达110.2%,在克而瑞发布的2019中国房企全口径销售榜排名第11位。

规模不是衡量房企实力的唯一指标。1月6日,龙湖成功发行6.5亿美元投资级优先票据,其中2.5亿美元为7.25年期,票息3.375%;4亿美元为12年期,票息3.85%,刷新了中国民营房企“最长年期”和“最低票息”双纪录。

作为一家民营房企,龙湖超低的融资成本可与央企比肩。据乐居财经《2019中国房企融资利率榜》,龙湖的融资成本在千亿房企中位列第7,紧随金茂、华润、中海之后。

龙湖集团首席执行官邵明晓曾公开表示,在整个行业加杠杆的过程当中,龙湖可能是唯一一家没有用过非标、影子银行、信托的企业。“龙湖没有用任何高成本融资的方式,非常自律。”

发债总览

发债量102.1亿元 平均利率4.24%

2019年,龙湖集团发债总额约102.1亿元。包括42亿元公司债和8.5亿美元优先票据,平均利率4.24%,平均期限6.8年。

据《2019中国房企融资利率榜》,房企平均融资成本为6.9%,公司债平均利率为5.66%,海外债平均利率为8.86%。龙湖的发债利率远低于行业均值。

2019年7月,龙湖通过间接附属公司重庆龙湖企业拓展有限公司发行20亿元公司债,其中5年期债券票面利率仅为3.90%,这一利率水平已接近金茂、招商等央企。此外,2019年9月发行的8.5亿美元优先票据,利率仅为3.95%,当时创造了近两年来中国民营房企10年期美元债发行最低票息纪录。

债务结构

超九成债券为5-10年期长债

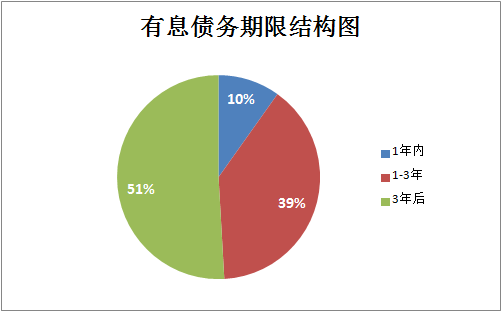

2019年,龙湖发行的公司债及海外债期限锁定在5-10年之间,两笔5年期,两笔7年期,及一笔10年期。截止2019年6月底,有息负债总额约1400.51亿元, 3年以上到期的有息负债占比超过一半。

结合存量债务来看,龙湖更偏爱发行长债。2016年、2018年,龙湖均发行过10年期长债,利率分别为3.75%和4.5%;2018年发行的四笔公司债期限全部为5年。据《2019中国房企融资利率榜》,121家上榜房企里仅六家发过10年期债券,其他五家分别是远洋、金茂、万科、华润、中海。

除两笔10年期长债外,在已披露的存量债务里,有十二笔期限为5年,占比约54.5%;另有五笔期限为7年,占比约22.7%;3年期、6年期、8年期各一笔。总体来看,超九成债券为5-10年期长债。

相比公司债和海外债,短期融资券及中期票据发行难度较低,但发行期限较短。短融券期限不超过1年,中期票据期限以3-5年居多。2019年,龙湖选择发行难度较高的公司债和海外债,且全部为5-10年期长债,除了便于管理,还可以有效降低短期偿债压力、改善现金流。

2020年,龙湖将有三笔债券集中到期,分别为17亿元利率4.8%的中期票据、3.47亿元利率3.93%的公司债,以及20亿元利率4.6%的公司债。按实际利率计算,7月到期后还本付息总额约42.4亿元。而2019年发债总额已突破百亿,加上刚刚成功发行的6.5亿美元优先票据,偿债绰绰有余。

信用评级

获两大国际评级机构上调主体信用评级

发行低息长债,对房企信誉要求较高。2019年5月,穆迪将龙湖的评级展望由“稳定”上调至“正面”,并维持龙湖发行人及高级无抵押债券评级为“Baa3”;2019年9月,标普将龙湖集团评级由BBB-上调至BBB,展望稳定。此外,大公国际、中诚信证评、新世纪等国际国内评级机构也给予了龙湖AAA信用评级。

由于主体信用评级提升,龙湖在2020年初的“融资潮”中脱颖而出。1月6日发行的6.5亿美元投资级优先票据,吸引了来自欧洲和亚洲的顶级资管公司、政府主权基金、银行等高订单,获得48亿美元超额7倍的认购订单,最终定价收窄幅度为近期同业发行之最。

偿债能力

现金短债比4.22 五年内无集中偿债压力

通过低息控制成本,长债优化债务结构,龙湖的整体偿债能力较强。截止2019年6月底,龙湖短期有息债为137.56亿元,仅占全部有息债务的9.82%,现金短债比达到4.2,现金流充沛。

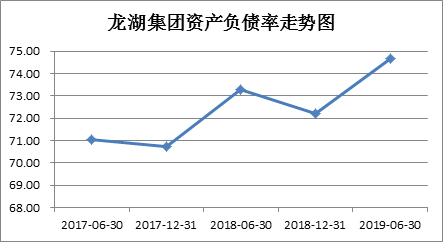

2017-2019上半年,龙湖的流动比率从1.32上升至1.51,速动比率从0.4上升至0.52,资产变现能力有所提升,短期偿债能力逐渐增强。

从长期偿债能力来看,2017年至今,龙湖的产权比率从2.42上升至2.95,负债率从70.73%增长至74.65%,上升约3.92个百分点,这或许是成长的代价。2016-2019年,龙湖的合约销售额从881.4亿元增长至2425亿元,年复合增长率约40%。保持高增长的同时,龙湖的负债率依然控制在行业均值之下。若剔除合约负债,龙湖负债率约为48.22%。

据2019中报披露,未来五年,龙湖每年到期的有息债在200-300亿元左右,有息债占比区间为15-20%,相对平均,无明显集中偿债压力。仅在2021-2022年,有息债务到期金额达到315.61亿元,占全部有息负债的22.54%。

在这个众房企疲于奔命“借新还旧”的资本寒冬,龙湖显得很从容。2019年中期业绩发布会上,龙湖集团首席财务官赵轶曾表示,“今年龙湖的再融资压力已经没有了,下半年即使融来钱,也会提前还明年到期的银行贷款,不会去拿地。”

今日,华侨城&龙湖以29.34亿元+700㎡自持拿下宁波北仑滨江新城商住地,地块出让面积为12.23万平方米,建筑面积31.23万平方米。

5月24日,中国铁建与龙湖签署战略合作协议,双方将利用各自在土地一二级开发、产业运营等方面的优势,开展在全国范围内的地产业务合作。

据港交所5月24日消息披露,龙湖重庆子公司已于5月20日、21日发行30亿元公司债,最高票面利率3.93%。

1月4日,龙湖宣布将发行不超过30亿元公司债券,第一个品种为期5年,询价区间为3.60%-4.60%;第二个品种为期7年,询价区间为4.00%-5.00%。

7月16日,龙湖集团发布公告称,间接附属公司重庆龙湖已发行2020年度第一期中期票据,发行规模为人民币17亿元,票面利率最高为4.50%。

7月8日,龙湖集团宣布,间接附属公司重庆龙湖企业拟发行17亿元中期票据,为无担保债券,共分为两个品种,即为期三年以及为期五年。

5月31日,上交所披露,保利发展公开发行30.3亿公司债,品种一、二利率分别为3.39%、3.7%,拟5月31日-6月1日面向合格投资者网下发行。

5月28日,美的置业成功发行中山证券-美的置业广场资产支持专项计划,发行规模20.96亿元,优先级利率4.50%。

赢商网账号登录

赢商网账号登录