全球奢侈品三巨头中,开云集团(Kering,以下简称“开云”)是后起之秀,且出身较高贵的LVMH平凡了许多。

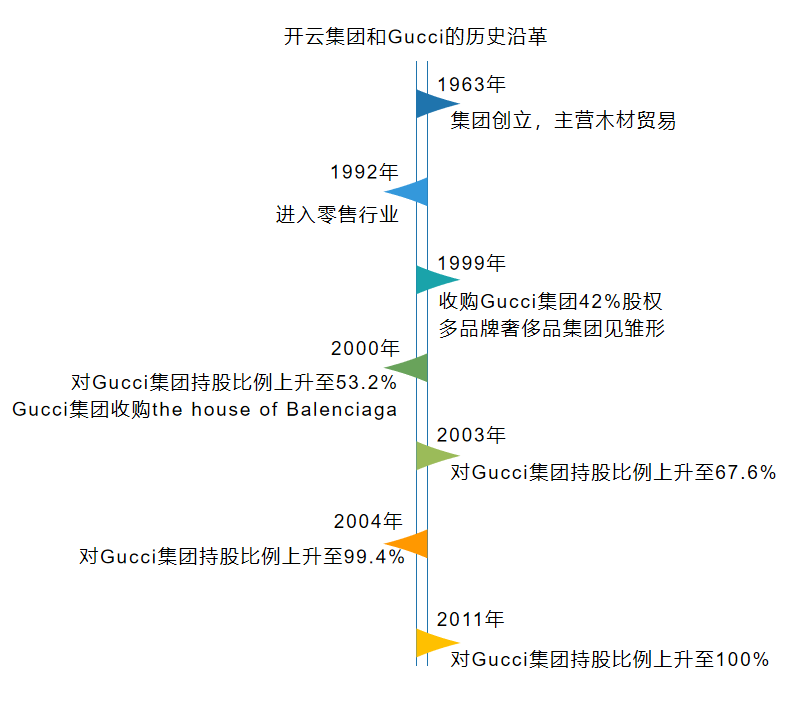

以开云之名行走于富人之间,始于2013年。此前,它还有两个名字:Pinault SA和PPR。取名者,是个叫弗朗索瓦·皮诺的法国木材商人。

1963年,弗朗索瓦·皮诺成立Pinault SA,主要从事木材、建材生意。二十八年后,其收购家具零售商Conforama,进军零售圈。

在1992年、1994年分别将法国邮购零售商La Redout、百货连锁店巴黎春天(Le Printemps)收入囊中后,弗朗索瓦·皮诺将Pinault SA更名为Pinault -Printemps -Redoute,简称PPR集团。

而PPR干起奢侈品生意,要从1999年与LVMH争夺Gucci控制权说起。资本运筹,三两交锋,这场争夺战以PPR大胜告终。

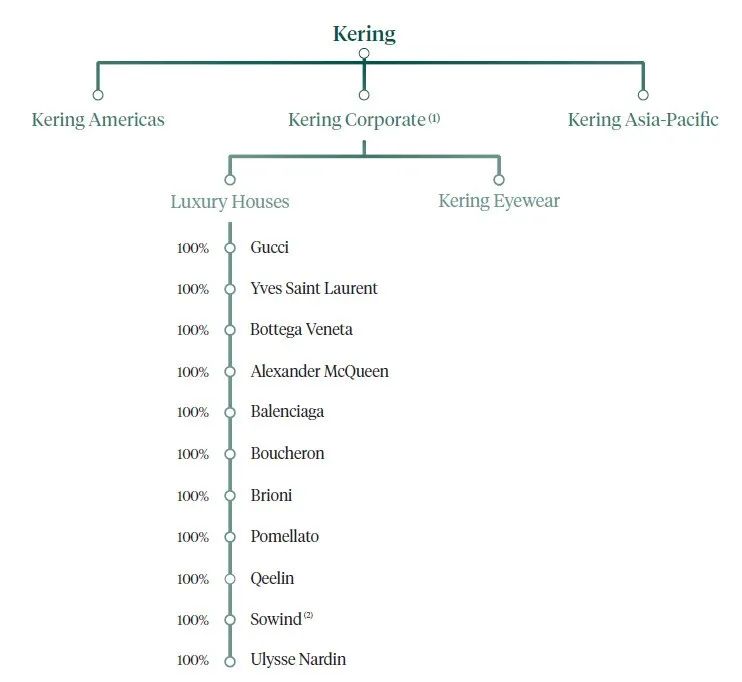

来源/Kering开云微信号

往后14年间,PPR从老皮诺(弗朗索瓦·皮诺)时代过渡到了新皮诺(亨利·皮诺,弗朗索瓦·皮诺的儿子)时代,Gucci甩去了灰头土脸囧样,摇身一变为金凤凰。

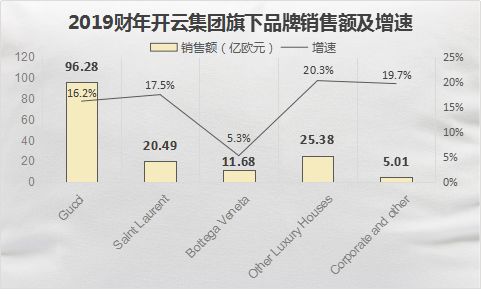

开云最新2019财报中,Gucci独挑大梁,贡献了开云六成收入,营业利润率达41%,为历史最高点。但这份让新皮诺直呼“非常满意”的成绩单,却暗藏危机。

一方面,Gucci增速已大不如前,而开云第二梯队品牌们亦有“后劲不足”之疲态。另一方面,“肺炎”疫情带来的不确定性与日俱增。

危情重重,暗影迭出,望着前头老大哥LVMH,“千年老二”开云又有些彷徨了。

01 顶梁柱Gucci,截胡LVMH的战利品

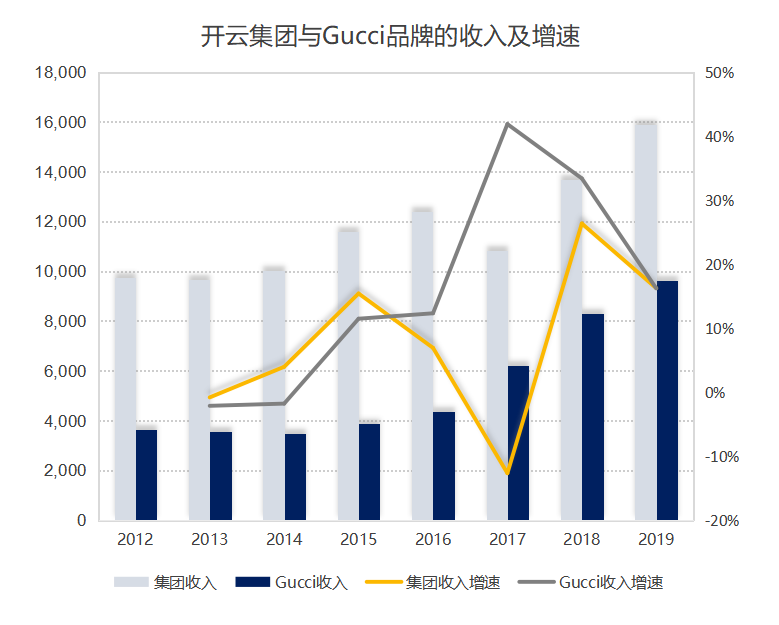

截至12月31日的2019财年内,开云集团收入同比增长16.2%至158.83亿欧元,首次突破150亿欧元;经营利润增长19.6%至47.78亿欧元,经营利润率首次突破30%。

来源/公司公告制图/商业地产头条

奢侈品部门(Luxury Houses)中,主力品牌Gucci收入上涨16.2%,营业利润同比增长19.8%至39.47亿欧元,营业利润率达41%,为历史最高点。

今日之顶梁柱Gucci,是开云在1999年截胡LVMH拿下的战利品。

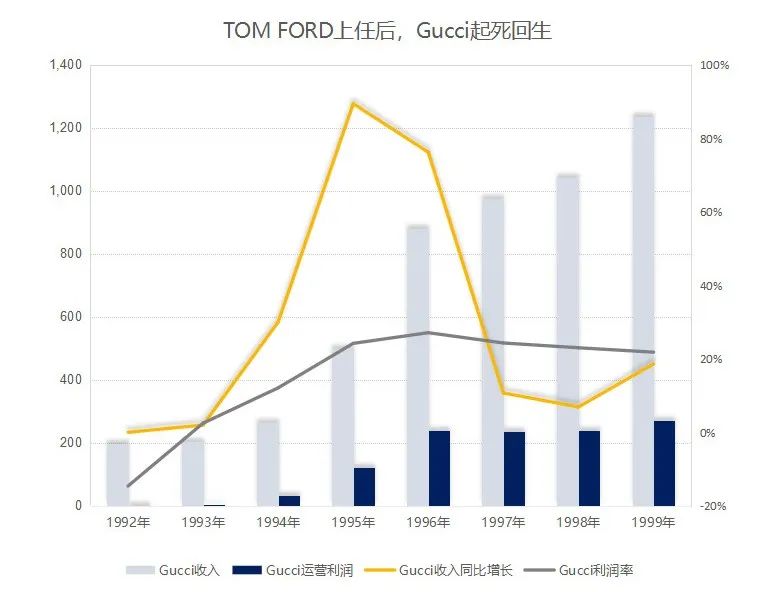

Gucci,1921年创立于佛罗伦萨。经历近70年发展后,在90年代因管理不善陷入困境。1992年,其亏损额高达4000多万美元,几近破产。

1989年,Investcorp S.A.(一间以巴林为基地,同时亦有业务分布于伦敦及纽约的银行),购入Aldo Gucci(创始人儿子)及其后人所持有的50%Gucci股份,而Maurizio Gucci(创始人孙子)则继续拥有余下的50%股份并继续管理公司运作。

1993年,Maurizio Gucci决定将余下的50%股份全部售予Investcorp,并正式离开公司。

而后Tom Ford临危受命,任创意总监一职,用了五年时间将Gucci的净利润由1993年的-2200万美元提升到1998年的1.95亿美元。

来源/东方证券 制图/商业地产头图

由于这一时期Gucci强劲的收入增长,Investcorp决定将Gucci在荷兰、美国两地上市。其中,1995年10月,将49%的股权在阿姆斯特丹证券交易所上市;1996年再将剩余的51%股权在纽约证券交易所上市。

此时,Gucci被猎头LVMH“盯”上了。

1999年1月,LVMH先以55.84美元/股的买入Gucci集团10万股股票,持股比例超过5%,达到向美国和荷兰证监会备案要求。7天后,其再以每股68.87美元的价格买入Gucci集团63.1万股股票,持股比例达到9.6%。

LVMH捕猎行动,还在继续。又过4天,再以同样的操作,LVMH持股比例达到26.6%

到了1月25日,其持股比例已经升到34.4%。

来源/Gucci微博

短短20天内,LVMH共耗资14亿美元大举买下了Gucci集团34.4%股权。此举惊动了Gucci管理层,随后Gucci集团向授权基金会(即Stichting)发行2015.49万新股。

结果是,LVMH持有的34.4%的股权被稀释成25%,其表决权因由此被完全中和。

在荷兰法律的庇护之下,Gucci启动了保护措施,发行保护性优先股。这时,其看上了PPR集团,二者于1999年3月迅速达成联盟。

Gucci向PPR发行新股,数量几乎是LVMH持股数的2倍,LVMH股权进一步被稀释到20%。PPR被允许持股权增至42%,但不允许在5年内继续收购Gucci集团股份。

来源/Gucci微博

最终,LVMH也将持有的Gucci集团的股份转让给PPR。几经波折,Gucci纳入转入了老皮诺囊中,为此所付总代价为88亿美元。

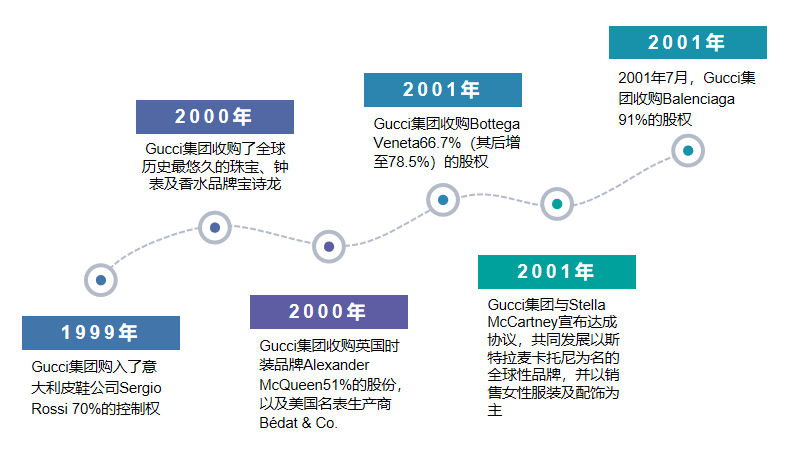

掌舵Gucci后,PPR“复活”启动。第一步,给Gucci输入新鲜血液。1999年收购了圣罗兰时装公司、圣罗兰化妆品公司,后者拥有YSL、梵克雅宝、Oscar de la Renta、芬迪及杰尼王等品牌香水系列的专营权。

第二步,重振YSL品牌。收购前,YSL面临授权许可泛滥、品牌走下坡路的局面,开云利用集团资源,通过加大营销、培育新的核心品类、更换设计师等战略,让YSL收入从2001年的9000万欧元增至2003年的1.5亿欧元。

此后,在PPR协助下,Gucci“买买买”步履不停。

来源/公司公告 制图/商业地产头条

与此同时,2001年,皮诺家族对Gucci集团的持股比例上升至53.2%。Gucci一步步走向集团化,PPR的奢侈品野心继续膨胀。至2011年,其对Gucci集团的的持股比例已达100%。

来源/公司公告制图/商业地产头条

02 两次转型,终成纯粹的奢侈品集团

2003年,弗朗索瓦·皮诺的儿子亨利·皮诺正式接手家族生意。新皮诺上位,第一件事就是剥离与奢侈品业务不相关的产业。

来源/公司公告制图/商业地产头条

一边在不断剥离零售业务,另一边,拿着钱的新皮诺盯上了运动服饰。

理由是:“奢侈品牌必须是一个特别小众的领域,消费族群狭小,所以需要一个受众面更广的业务进行有效补充,所以我们找到体育用品和生活方式这一块。”

2007年,开云集收购德国运动品牌PUMA(彪马)27.1%的控股权;2011年收购Volcom后将其归入了以Puma为首的运动及生活方式部门。

通过收购多个体育休闲类潜力品牌,PPR集团第二条业务线日渐清晰。2013 年,新皮诺宣布PPR完成第一阶段战略转型,公司更名为开云。

来源/公司公告 制图/商业地产头条

至此,集团确立了以Gucci为中心的奢侈品业务、以彪马(Puma)为中心的生活类消费品业务。2013年两大业务板块其收入占集团收入的比重分别为66%、34%。

上述时期,开云不断瘦身,营收规模从2008年的200多亿欧元下降到2013年集团97.5亿欧元。随后2年随着内部业务调整,主品牌销售复苏,业绩有所提振。

其中,开云的奢侈品部门贡献的收入及利润逐年递增,至2011年已贡献了公司74%的利润。

“奢侈品+体育休闲”双线并行策略,一直持续到2018年。彼时,开云开始不断出售中小品牌,剥离非奢侈品业务,以彻底转型为奢侈品公司。

来源/Puma微博

2018年1月,开云宣布计划将其持有的Puma86%股份中的70%股份分配给公司股东,仅保留Puma15.85%的股权。同年4月,其旗下加州户外运动品牌Volcom也被归为待售资产。此外,开云还宣布:

将所持英国设计师品牌 Stella McCartney(斯特拉·麦卡特尼) 50%出售给设计师本人;

终止与德国设计师品牌 Tomas Maier(托马斯·迈尔)的合作;

计划把持有的英国设计师品牌 Christopher Kane(克里斯托弗·凯恩)的51%股权回售给设计师本人等。

2019年年报中,开云昔日赫然在目的“sport&Life style”业务已不复存在,仅存“奢侈时装皮具业务”和“开云眼镜”(KeringEyewear)这两大面孔。

来源/公司公告

备注:开云眼镜(KeringEyewear)是集团于2015年成立的业务线。当年,开云眼镜与卡地亚(Maison Cartier)签署协议,将共同开发、生产和分销卡地亚的系列产品,历峰集团(Richemont)将收购开云眼镜(KeringEyewear)的少数股权。

至此,开云终于活成了一个纯粹的奢侈品集团,而站在它前面的还是LVMH。不过,这一次,它要复刻1999年的那场逆袭,不是件容易的事儿。

03 追赶LVMH,有道无法逾越的鸿沟

严重的Gucci“依赖症”,是开云之于LVMH最大弱势点之一。

过去一年,得益于亚太地区和西欧市场,Gucci收入同比增长16.2%至96.28亿欧元,虽较2016年翻了一倍,但增幅远不及上年同期的33.4%。

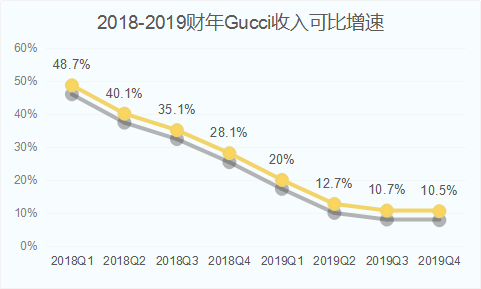

且可比增速一路放缓,自2018财年第四季度下滑至低于30%之后,再次连降四季,2019第四季度仅为10.5%,离个位数增长一步之遥。

来源/公司公告制图/商业地产头条

自2015年在创意总监Alessandro Michele的手中“起死回生”,Gucci一路成为开云集团业绩增长引擎,单品牌收入占比高达61%。可如今,其正面临新鲜感消退的增长常态化,甚至走向衰弱的挑战。

来自加拿大皇家银行(RBC)的一份关于中国奢侈品消费者偏好调查报告显示,继美国市场之后,Gucci也逐渐在中国失去品牌热度,在手袋和成衣购买意向上仅排名第六,三年来首次跌出前五名。

来源/公司公告制图/商业地产头条

Gucci增长乏力,直接导致开云收入增长放缓。而出现这一局面,与开云较为“纯粹”的收购战略亦密切相关。

· 业务结构:开云并购领域较单一,偶有涉及珠宝腕表外,一直扎在软奢上,尤其是时装服饰。

相较之下,LVMH擅长于危机时期低成本收购高端奢侈品,且不同阶段领域各有侧重。补强传统业务时装皮具部门外,其还通过并购实现从“软奢”到“硬奢”品类扩展。

· 标的规模:开云极少选择国际知名品牌,通常收购当前知名度较小,可特征鲜明、风格独特,未来发展潜力、盈利空间大的品牌。虽然降低并购难度,压缩并购成本。但培育这些品牌需要时间,且充满一定不确定性。

而财大气粗的LVMH瞄准的“猎物”多为知名大牌,虽然前期收购成本高,但多数能迅速带来明显营收增量。

来源/Kering开云微信号

· 标的品类:开云看中的小众品牌,决不会与集团现有品牌出现交叉,但短时间内无法带来较大业绩贡献。

多重因素叠加,让开云终是无法形成与LVMH“软奢+硬奢”相匹敌的实力。

一方面,得益于多年来大而全的并购战略,LVMH已形成项目端、品牌端、金融端均强势的全产业链运作模式;而开云却还只是个“纯粹”的奢侈品玩家。

收入规模看,靠着“软奢+硬奢”双线作战,2019年LVMH 收入达到285.88亿美元;而缺乏硬奢且营收易受主力品牌Gucci影响的开云,去年收入仅为158.84亿美元,约为LVMH的56%。

同时,开云的毛利率也不及位列老三的奢侈巨头——历峰集团(Richemont)。

来源/公司公告制图/商业地产头条

而说到成长性,得益于外延并购,LVMH珠宝钟表部门、精品零售和其他业务部门10年复合增速达15.54%和11.13%;时装皮具部门由于基数较大所致,复合增速略低(8.61%)。而开云的营收增速在高峰时期也远不如LVMH,且较为波动。

这种波动决定了,开云这位纯粹的奢侈品“新贵”,无法从根基上撼动LVMH的第一宝座。但追赶LVMH的脚步,皮诺家族并不会就此止步。

开云集团拟发行12亿欧元双期债券,以扩大融资。第一部分价值6亿欧元,期限3年,利率为0.25%;第二部分价值6亿欧元,期限8年,利率为0.75%。

为跟LVMH打硬仗,Gucci母公司开云抛售Christopher Kane 51%的股份,此前已先后出售Puma、Stella McCartney等品牌。

Salvatore Ferragamo 董事长首次正面回应早前的出售传闻,称目前不会考虑出售这个选项,并对集团未来发展充满信心。

欧洲四大奢侈品集团一周市值蒸发2700亿元,其中LVMH市值回落至1839亿欧元,Gucci母公司市值约为648亿欧元,爱马仕市值约为656亿欧元...

本周二,Tiffany举办了一次特别股东大会,正式批准LVMH集团收购提案。去年11月,LVMH与Tiffany达成最终协议,交易股权价值约162亿美元。

受肺炎疫情影响,近年来把鸡蛋都放到中国这个篮子里的奢侈品牌们业绩或出现断崖式下滑,武汉以及北上广深商场的人流比去年大幅下滑了80%。

LOUIS VUITTON宣布,Johnny Coca将于6月2日起将任女装皮具设计总监,携手女装创意总监Nicolas Ghesquière,将其专长与创意运用于女士皮具。

关键词:LOUIS VUITTON路易威登 2020年05月27日

Gucci创意总监宣布,Gucci日后一年只会推出两个系列,且不再出现春夏、秋冬之名,美国轻奢品牌Marc Jacobs(马克·雅可布)也表示支持。

赢商网账号登录

赢商网账号登录