据IPO早知道消息,大型房地产开发商金辉控股(集团)有限公司(以下简称“金辉控股”)于北京时间3月25日晚间正式向港交所递交招股说明书,拟主板挂牌上市,农银国际、中信里昂证券和海通国际担任联席保荐人。

招股书显示,成立于1996年的金辉控股目前主要在长三角、环渤海、华南、西南及西北从事房地产开发,2019年五大区域的销售情况占比分别为29.4%、26.0%、16.7%、17.3%、10.6%;已覆盖的城市则达到30座,包括北京、上海、重庆、福州、杭州、南京、武汉、长沙、西安、苏州等一线及新一线城市,并且在上述多个城市中进入销售十强。

2018年-2020年,金辉控股行业排名稳定。2020年中国房地产业协会发布“2020年中国房地产开发商前五十强”金辉控股位列第36名;中国指数研究院发布“中国房地产开发商前百强”位列第37名;2018年及2019年,金辉控股还获中国房地产协会及易居房地产研究院中国房地产测评中心授予“中国房地产开发企业品牌价值30强”。

从产品特征来看,金辉控股现有的四大产品系包括面向城市主力中青年客群的“优步系”;以舒适改善型为主要卖点的“云著系”;聚焦一、二线城市核心地段与资源,面向城市高净值人群的“铭著系”高端住宅,以及城市综合体“大城系”。

截至2019年12月31日,金辉控股共有144个处于不同开发阶段的物业开发项目,其中102个项目由集团旗下子公司开发,而剩余42个项目则由集团合营及联营公司开发。

同期,金辉控股所持土地储备总建筑面积为2667.44万平方米,其中98.6%位于二线城市及核心三线城市。

销售额稳步增长,经营能力逐年提高

值得注意的是,金辉控股过去数年在不同场合均提及“营收过千亿”的节点式目标,并曾估算预计于2020年能达到这一结果。

从招股书反映的财务数据来看,这一目标似乎“近在咫尺”。据克而瑞数据,2017年至2019年,金辉控股的全口径销售额分别为445.1亿、746.8亿元和888.6亿元(人民币,下同)。

从表象来看,2019年的增速较之2018年有所放缓。但不可否认的一个现实背景是,在2019年相关政策的陆续执行下,市场调控趋于常态化,整个房地产行业的增速较前两年已明显放缓,个位数的增速也成市场大势,因此金辉控股在2019年取得近20%的同比增长已实属不易。

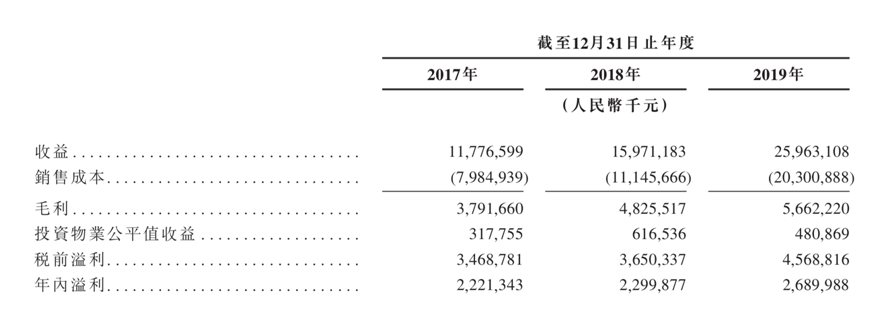

2017年、2018年和2019年,金辉控股的收入分别为117.77亿元、159.71亿元和259.63亿元,年复合增长率为48.5%;同期的净利润则分别为22.21亿元、23.00亿元及26.90亿元,年复合增长率为10.0%。其中,2019年的收入增长率和净利润增长率分别为62.56%和16.96%。

此外,招股书亦披露,金辉控股在2019年完成出售物业管理业务,预计自2020年起不会再获得任何物业管理的收入。2017年、2018年和2019年,物业管理的收入分别为3.57亿元、4.81亿元及5.17亿元。

换言之,物业管理业务的出售对整体业务营收的影响甚微,反而能将更多资源和精力投入物业开发及销售等核心业务。

从上述核心财务数据不难看出,金辉控股的经营能力逐年稳步提高,并随之逐步体现平衡增长优势。

资产负债率稳定,现金流充裕

另外需要关注的一点是,债务水平是衡量房地产企业是否能称得上“优质标的”非常重要的一个考量标准。

根据招股书透露的数据,金辉控股在2017年、2018年和2019年的资产负债率分别为83.18%、85.46%以及85.68%,处于相对稳定的状态。

不妨取四家已在香港上市的房企作一参考,截至2019年6月30日,恒大(HK:03333)、万科 (HK:02202)、碧桂园(HK:02007)以及融创 (HK:01918)的资产负债率分别为83.55%、85.26%、89.33%以及90.84%。(注:因部分企业未发布2019年全年财报,故选取半年报数据)

这也意味着,作为一家非上市房企,金辉控股的资产负债率与主流上市房企基本持平,甚至略有优势。

另据金辉控股于2019年8月27日发布的《金辉控股2019年公司债券半年报》,从去化率和回款率等细分指标来看,金辉控股已完工项目销售平均去化率达96%,在建项目平均去化率达87%,而预收款项达到554.98亿元,同比增长34.35%,平均回款周期35天,上述各项指标均领先行业平均水平。

此外,截至2019年12月31日,金辉控股一年内非流动负债余额180.2亿元;而同期的营业收入为259.63亿元,全年全口径销售额高达888.6亿元。

综合上述数据分析,金辉控股的货币资金已完全能够覆盖短期债务。从另一维度来看,金辉控股业绩的快速增长并非大量依赖杠杆实现,反而债务期限结构合理,长期债务占比更是超过70%。

基于前述良好的盈利能力和稳健的财务基础,自2017年起,联合信用评级有限公司连续三年给予金辉控股主体长期信用等级为AA+,评级展望为稳定。

资源有效整合,继续完善布局

金辉控股在招股书中提及,此次IPO募集所得资金将主要用于继续专注关键地区,并进一步加强市场地位;继续通过多元化土地收购方法扩大优质土地储备;继续加强产品于设计及质量方面的竞争性,并为产品附加智能科技功能,以提高客户满意度;继续实行审慎财务政策,优化资本架构及提高股东回报;扩大人才库,以提高效率及表现。

3月19日晚,金辉控股公布2020年业绩,收入同比增长34.3%至348.75亿,净利增长42%至38.19亿,应占利润增长24.7%至31.3亿,负债全回归绿档。

10月16日,金辉控股更新挂网终版招股书,IPO定价为3.5港元/股—4.5港元/股,预计10月21日确定最终发行价,10月29日在港交所上市。

10月8日晚,金辉控股在香港联交所网站上传聆讯后资料集。至7月底,金辉控股有160个物业开发项目,全年毛利率预期低于今年前4个月的毛利率。

10月29日,金辉控股在港交所敲钟,正式上市,开盘报价4.18港元,较招股价4.3港元低2.79%;同时,总市值录得167.2亿港元。

中梁最新区域调整为6大区,当中有5位区域总裁都是80后。高管年轻化只是战略打法的缩影,中梁还引入全新战略模式、提出10年4千亿市值目标...

6月9日消息,广州海珠万达大股东由万达商管变为大连万达商管,且大连万达商管现持有广州海珠万达的100%股权;法人也由王志彬变更为肖广瑞。

6月9日消息,万达宝贝王集团新增投资企业沈阳沈北宝贝王乐园有限公司,投资比例100%,注册资本100万元。

赢商网账号登录

赢商网账号登录