据公司情报专家《财经涂鸦》消息,大连万达商业管理集团计划于近期发行2020年第五期中期票据,发行规模为42.6亿元,期限为2+1年,票息区间为5%至6%。

今年四月,万达商管拟发行50亿元中期票据,以置换4月19日到期的60亿元规模“17大连万达MTN002”债券,而这也是三年来的首次发债,该票面利率为4.89%。此外,万达商管公开发行2020年公司债券也获上交所受理,拟发行金额为98亿元,募集资金拟用于偿还到期公司债券。

截止目前,公司债方面,万达商管于2020分别发行38亿元的第一期公司债,20亿元的第二期公司债以及25亿元的第三期公司债。

同时,其母公司大连万达集团也于今年9月发行了一笔规模为2亿美元的2.5年期高级美元债券,票息为8.875%。

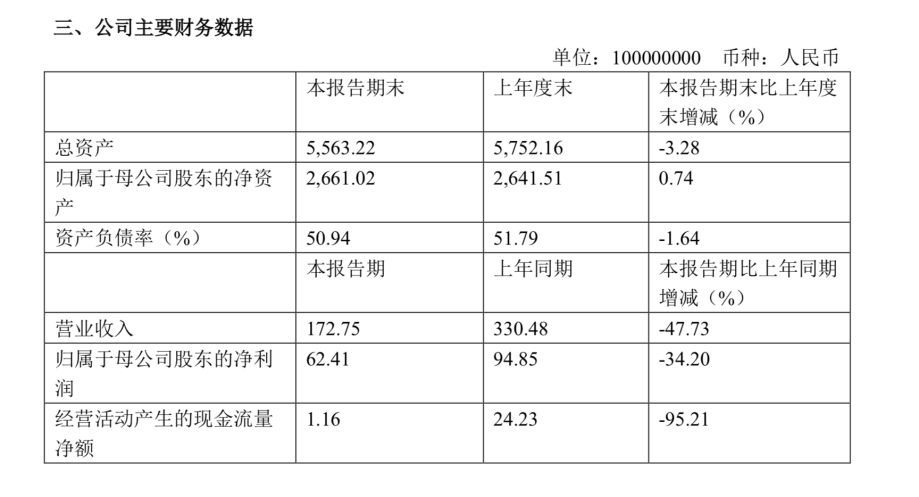

财务数据方面,据万达商管债劵半年度报告显示,受上半年疫情冲击影响,大连万达商业管理上半年营业收入为172.75亿元,同比下滑47.73%;归属于母公司股东的净利润为62.41亿元,同比下滑34.2%;经营活动产生的现金流量净额为1.16亿元,同比下滑95.21%。另一方面原因为万达商管已于2019年底完成所有销售物业去化,将房地产业务完全剥离,再无物业销售收入。

对此,标普表述,上述原因并不会影响万达商管整体发展态势。一方面,疫情控制住后,万达商管各业态在逐渐复苏。另一方面,万达商管已于2019年底转型成为一家投资型房地产商,租金收入将保持稳定,未来几年内,对集团利润贡献比重将越来越高。

资产负债率方面比例有所改善,总资产同比下降3.28%至5563.22亿元,总负债下降4.87%至2834.03亿元,资产负债率下降1.64个百分点至50.94%,流动比率为0.97,速动比率为0.93,期末现金及现金等价物余额下降32.32%至462.26亿元。

其中,有息负债规模为1817.79 亿元,短期借款6.27亿元、一年内到期的非流动负债(有息部分)656.97亿元、长期借款921.64亿元、应付债券207.12亿元、其他非流动负债25.79亿元。

截至2020 年 6 月末,万达商管拥有或运营的商业广场共 326 个,总可租面积达 3,238.15 万平方米,规模位居国内商业地产行业首位。

在降杠杠重回地产之路上,万达继大手笔投资后,已抛售多个海外地产项目,此前,《财经涂鸦》曾报道,万达酒店非全资附属公司万达芝加哥于7月24日订立协定,其拥有的Parcel CLLC 90%股权以2.7亿美元出售予Magellan Parcel C/D LLC(Magellan),同时WandaChicago贷款与Parcel C LLC的2.44亿美元也一并收回。这次出售预期约产生税前收益9400万港元。股权加贷款为万达集团回笼资金5.14亿美元。

除了芝加哥项目外,万达集团海外另有4个地产项目,分别是2013年投资7亿英镑的英国伦敦One Nine Elms摩天大楼,2014年8月投资12亿美元的美国洛杉矶One Beverly Hills,2015年1月投资10亿美元的悉尼的Circular Quay公寓和酒店项目和投资9.71亿澳元的澳大利亚黄金海岸项目。这4个项目,万达在2018年已全部出售。

海外投资的全面撤退后,国内市场重新成为万达的主战场,且自2019年起万达重拾老本行——地产投资。2019年,万达地产的权益销售额为430.8亿元,排在克尔瑞排行榜的第60位。2020年,万达地产的目标为1000亿元,相当于要进入房企年度销售额前20左右。

6月17日,长春进行第二轮土地集中出让。其中,长春莲花山万达18.22亿包揽莲花山度假区5宗地,共计面积68.64万㎡。

6月16日消息,中信、高盛和摩根大通正助万达轻资产商管赴港IPO。此前有消息传,超20位投资者表示对大连万达商管的200亿新一轮融资感兴趣。

6月9日消息,苏宁国际质押大连万达商管18183.4884万股股份,质权人为麦迪森信托有限公司,登记日期为6月3日。

上清所披露,大连万达商管拟发行2021年度第三期中期票据,发行金额不超过5亿元,本期发行期限2+1年。

万达商管完成发行2021年度第二期中期票据,发行规模10亿元,发行利率6.2%,期限2+1年,起息日为2021年4月12日,兑付日为2024年4月12日。

4月7日,上清所披露,万达商管拟发行10亿元中期票据,发行期限为2+1年,利率未定,拟用于偿还大连万达商业地产2016年度第二期中期票据。

蛇口产园REIT是国内基础设施公募REITs首批项目之一,亦是深圳证券交易所首单产业园区公募REITs

招商蛇口公告披露,招商蛇口REIT于6月21日在深交所上市,最终募集基金份额9亿份,发售单价2.31元/份,基金募集资金净额20.79亿。

赢商网账号登录

赢商网账号登录