【编者按】

“有声开场,越而向前”,这是赢商云智库《2021开场》系列文章。读数据,懂商业。以数据为基,呈现蕴含在商业中的即刻洞察,及背后的本质趋势。此为回顾篇1·品类研究。

一、民以食为天,吃从来都是头等大事

2020新年伊始,突如而来的疫情,狠狠扼住了准备大干一场的餐企们。扛着“三高一低”的它们,急冻着滑入资金困局。

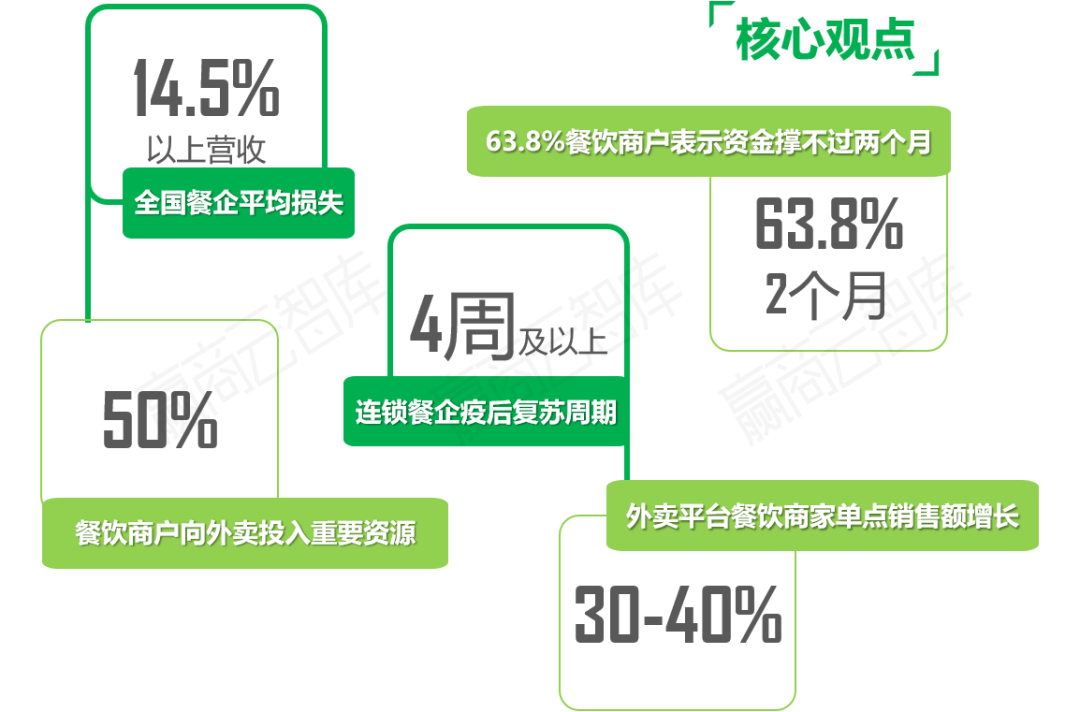

在《餐饮离“满血复活”还有多少单外卖的距离》中,赢商云智库看到的事实是:疫情期间,全国餐企平均损失全年14.5%以上营收,连锁餐企疫后恢复需四周以上。

手忙脚乱中,“被动式”转战外卖,商户对线上平台依赖度飙升,缓解短期经营损失。与此同时,倒逼着餐饮零售化、优化供应链体系。

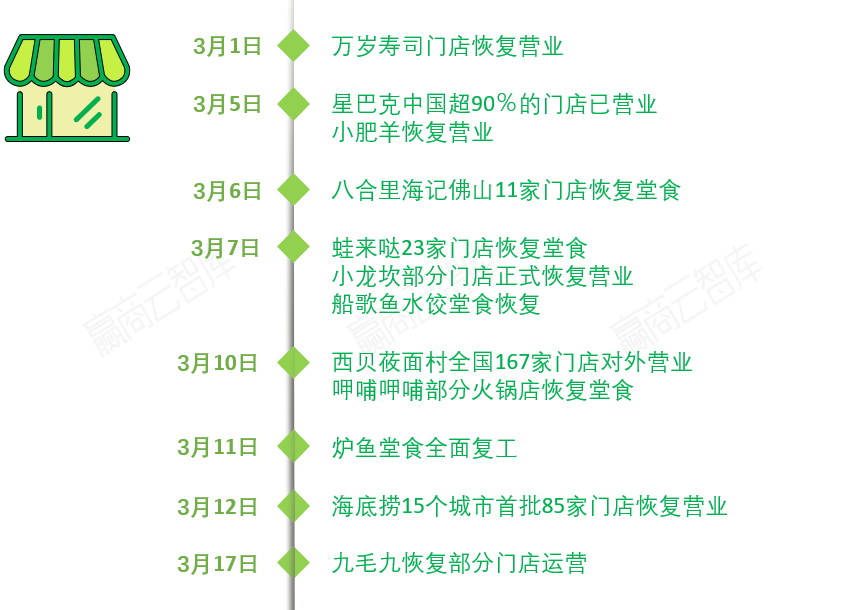

但餐企真正回血,还看堂食。返工潮至,餐饮刚需先在外卖渠道凸显,随后陆续恢复堂食,开启复苏周期。

可“下雪时不是最冷的,雪融化的时候才是”,餐饮真正的挑战在复工之后。疫前,商业头部城市一些细分品类累积了更强势能;疫后,各地区餐饮消费情绪出现或些微或强烈之变化。

《2020年餐饮“序列重组”,8个城市有8种打开方式丨WIN DATA研究》中,赢商云智库统计疫情较严重且具有商业代表性的8个头部城市(北京、上海、广州、深圳、成都、重庆、长沙、武汉)502家购物中心(商业面积≥5万m²)2019年开关店数据。

结合疫情期间大众点评餐饮外卖销量进行交叉分析,探究了餐饮“补偿性消费”增长点。

中餐、火锅上行:北京、广州、成都、长沙中餐向好;北京、成都外,其余6城的火锅业态开店量占比高于关店量占比。

火锅强社交属性,外卖难做:疫情期间,购物中心餐饮转向外卖渠道,中餐销量居首,但火锅囿于场景限制,销量较低,“补偿性消费”趋势最明显。

深圳“最爱外卖”:一线城市中,深圳年轻消费者最多,是外卖订单主力群体,疫情期间外卖总销量最高。

之于“序列重组”下猜测,可在《餐饮消费回温,这些品类将率先“解冻”丨WIN DATA研究》得到一二印证。

拼跨界、拼颜值、拼营销的休闲餐饮,茶饮、咖啡赛道最为火热,路数各有不一;“气氛组”担当的火锅中,特色火锅、粤式火锅的增长势头尤为明显,火锅新门派进入“增量时代”。

同样强劲的是,湘菜、东北菜、江浙菜,因行业集中度不高,新品牌进入机会较大,单品爆发正当时。

简快餐消费大幅上升,微信支付大数据显示,武汉“重启”后,快餐消费增幅达349%。

但契合疫后消费的“健康餐品”却叫好不叫座,无论从大众点评外卖数据还是淘宝榜单来看,高糖、高盐、高油脂食品仍是“解压消愁”的主流消费,而主打健康的餐品无一上榜。

二、“撸妆”不分国界日夜,美就对了

美妆,可能是唯一一个不会受经济形势影响过多的行业。尽管受到疫情冲击,但2020年美妆投资热一浪高过一浪。

《一站配齐“撸妆25步大法”的美妆集合店,火到限流》中,赢商云智库重点监测,2019年全国重点21城典型购物中心美妆集合店生存现状。

结论是:美妆新开店品牌数量占比高于新关店占比,成为零售业态中少数发展扩容的细分业态。

其中,THE COLORIST、LITTLE B、HARMAY、NOISY Beauty等新锐集合店品牌一路狂奔,聚客效应强,拉升线下商场客流。

品牌、产品品类、价格可选空间大,消费者可一次性买齐自己所需;便捷高效的一站式美妆试用体验,更是线上渠道无可比拟的。

大多自带“网红”气质,对消费者产生“致命魔力”,如同磁铁般吸引他们纷至沓来。

图片来源:武商广场购物中心

与化妆品消费较为成熟的国家对比,中国人均化妆品消费额为43美元,仅为这些发达国家人均化妆品消费额的五分之一,甚至是七分之一的水平。

“撸妆”之消费力,后劲十足。而新国货“宝藏美妆”则打开了美妆品类新想象空间。国内首个无性别美妆- HASHTAG井我(主打无妆感);麻将彩妆-牌技(面世仅3个月,就获得梅花创投千万级Pre-A轮融资)……

由95后、00后组成的“Z世代”,对国粹、国货“Made in China”的认同,已经被视为促进商业文化裂变的重要因子。

图片来源:牌技官方微信

在《“入手宝藏又白菜的花西子,我差点忘了死贵死贵的YSL”丨WINSIGHT新知》一文中,赢商云智库解读了新国货美妆背后消费心理——有情怀、爱尝鲜、“灵魂需要奢华”,探究了它们满满“设计欲”、“故事欲”、”求生欲”。

三、运动服饰大年,谁是下一个黑马?

“没有好看的运动装,我都懒得去健身。”

服饰业态整体下行不止,运动服饰却能逆势增长,近年复合增长接近20%,国内市场规模已近3000亿元。

疫情冲击下,卖瑜伽服的lululemon(需求面积:200-350平方米)股价屡创新高,市值逼近400亿美元,成为服饰大赢家。

运动健身热潮持续升温,跑步、撸铁、瑜伽等不同运动场景更是对应不同着装,刺激运动服饰市场需求激增。

健身达人们对运动服饰的关注点从单纯的功能性逐渐转移到功能与审美、时尚潮流并重。

安踏联名合作产品

在《lululemon之后,下一个运动服饰黑马是谁丨WIN DATA数咖》文中,赢商云智库统计了全国重点城市1000多家典型购物中心,共计引进约8000家运动服饰品牌门店,平均每家购物中心引进8家店,近50%进驻大众化项目。

Adidas、Nike两大巨头分庭抗礼,总门店占有率近20%,新增门店数量同样遥遥领先,占据霸主地位。

但分化还在继续,小众运动升温,带动聚焦特定领域的品牌崛起,如lululemon(瑜伽)、比音勒芬(高尔夫)、DESCENTE(滑雪)。当然,还有一些小趋势,同样不容忽视。

国货当潮,“这条街最靓的仔!”

“她经济”崛起,女性运动服饰up!up!up!

“专业级”户外运动服饰品牌上位

Who’s Next?谁将成为下一个运动服饰巨头?值得期待!

四、浪尖上的奢侈品,“死贵”的性感

对“年轻新奢代”来说,奢侈品已成为一种社交资本、一种可以在社交媒体上流通的货币,帮助他们快速“入圈”、并提升线上线下的身份和话语权。

疫情之下,赢商云智库在《被病毒“感染”的奢侈品生意,还“性感”吗丨WIN DATA数咖》一文中,观察到:

品牌端:“没有最大野心,只有更大野心”

2020年开年以来,LV、Prada、Dior、Burberry、Chanel等加快了数字化进程,表现为积极入驻线上渠道、与直播平台合作进行直播大秀等。

国际大牌争夺中国市场的关键,在于找到匹配度更高的渠道,把握线上增量和转化年轻消费群体。

LV首次小红书直播

1、场所端:“没有最卖座,只有更卖座”

购买奢侈品已成为国人一种常态,而不是小部分人的专属。

从主营高端、中高端购物中心的典型企业2019年出租情况与租金收入表现来看,头部高端商场的租金收入“一骑绝尘”:恒隆地产内地商场租金收入31.29亿元人民币,同比上升14%。其中,上海恒隆广场、上海港汇恒隆广场两个商场租金收入达25.49亿,占内地9个商场总收入的63.7%。

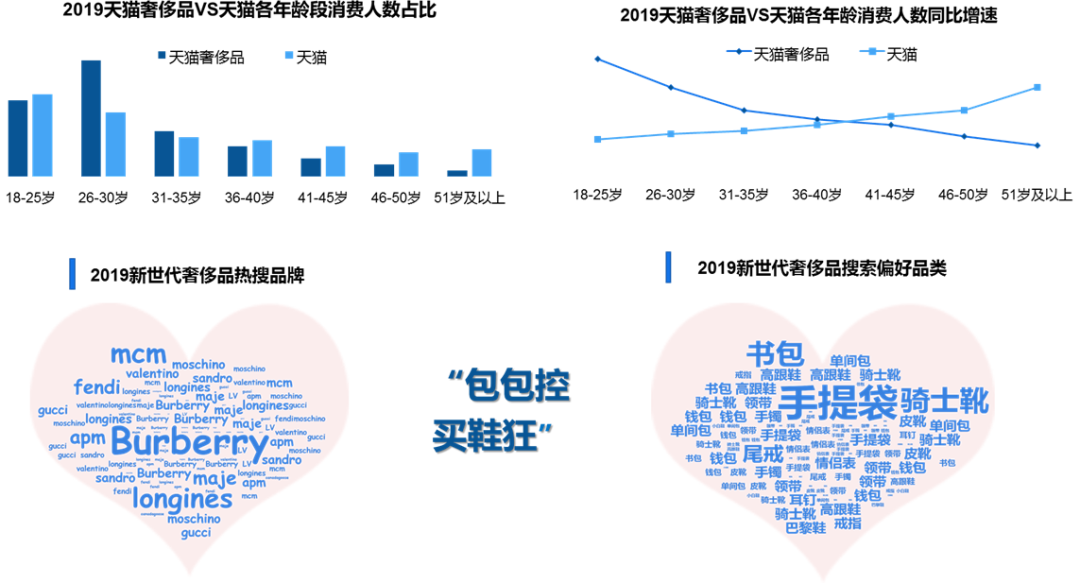

2、消费端:“没有最年轻,只有更年轻”

2019年,“Z世代”们贡献了全球奢侈品总消费的35%。到2025年,预计将进一步提升至45%。

《2019年天猫奢侈品消费行业白皮书》中,勾勒出画风迥异的三类奢品消费者:活跃新奢代、高阶富人圈、小城精奢派。

数据来源:阿里巴巴大数据

3、市场端:“没有最有钱,只有更有钱”

预计到2025年,中国奢侈品消费总额有望增至1.2万亿元人民币,对全球奢侈品消费增幅贡献占比将达到65%。

此外,奢侈品二手市场不可忽视。

数据显示,2019年全球个人奢侈品二手市场实现增长,整体销售额达260亿欧元。美国与日本二手奢侈品的渗透率为10%,而中国这一比例仅为2-3%。以美国、日本为参考,中国的二手奢侈品市场仍有很大上升空间。

商务合作/转载/加群沟通:xwnkfh0921(微信号)

瑜伽运动服饰品牌lululemon发布2020年度财报,营收增长11%,实现净利5.89亿美元;全年新开30家直营门店,截至报告期末,共有521家门店。

Lululemon计划明年新开30-35家新店,并希望北美市场以外的营收占比提升至50%。Lululemon还计划,在2023年海外市场年销售额达到14.4亿美元。

lululemon公布Q3业绩:销售额同比增长22%至11亿美元,净利润增长14%至1.436亿美元。年内,lululemon股价累计上涨59%,市值约480亿美元。

赢商网账号登录

赢商网账号登录