继近几日在广州、南京第二批集中供地中大放光彩后,央企中海地产将拿地势头保持到了深圳土拍市场。

9月28日下午6点左右,随着联发竞得光明新湖宅地,深圳新一轮集中供地正式落下帷幕。除了宝安松岗宅地,剩余21宗住宅用地均获得报价,参与者绝大部分是诸如保利置业、华润置地、中海、天健等央企或地方国企,它们被认为是财务杠杆低、资金充裕的代表。

其中,中海毫无疑问是拿地最为突出的企业。据了解,中海大约报名参拍了深圳22宗宅地里的18宗,仅缴纳的保证金便接近168亿元,相当于中海宏洋截至6月底现金及现金等价物总额。

最终,该公司成功竞得4宗地,成为当天拿地最多的房企。

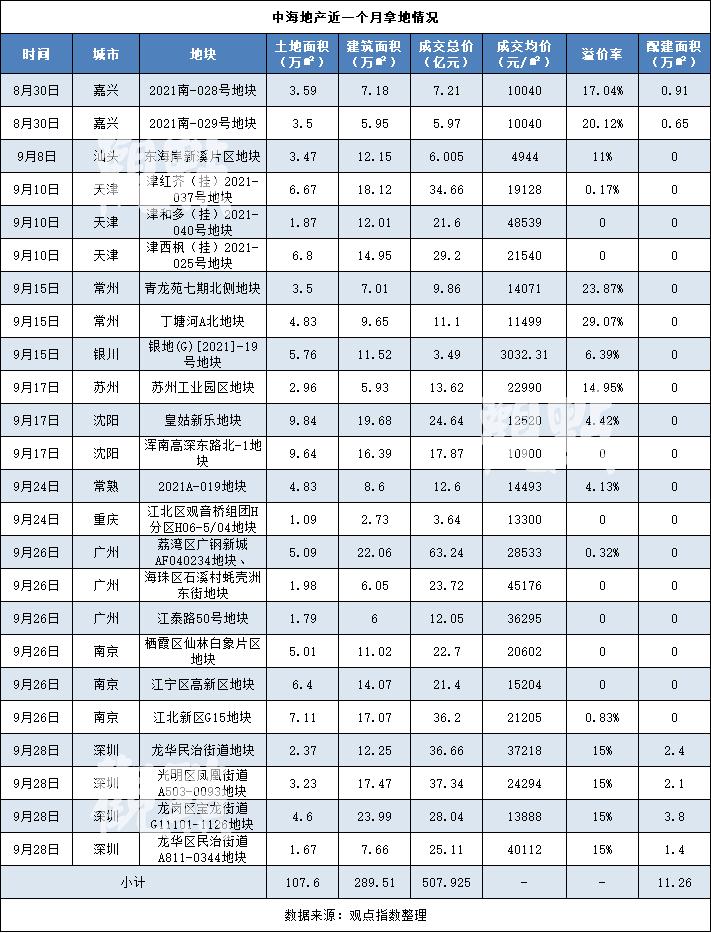

据观点地产新媒体不完全统计,过去一个月内,中海地产(含中海宏洋)已累计在天津、苏州、沈阳、重庆、广州、南京、深圳等城市公开拿地24宗,新增建面逾289万平方米,成交总价近508亿元,相当于上半年拿地总额的65%。

这与第一轮集中供地的情形截然不同,中海于4-5月拿地数量仅有5宗,在一线城市拿地数量为零。

以北京为例,该公司参与了18宗地竞拍,对应保证金据称上百亿元,最终惨淡收场。

上述转变背后,一方面是不少主流城市限制房企资金来源,从拿低端控杠杆;另一方面,第一轮集中供地竞拍激烈,部分房企难以获取利润,对土地市场的观望情绪加重。包括万科在内的房企,已明显收缩拿地规模。

对于坐拥权益投资预算1650亿元的中海而言,目前土地成交溢价率下行,不失为逆势加仓的时机。

该公司人士对外回应时,也将近期拿地归结为坚守投资纪律。但更直接的原因或许在于,中海在包括广州、深圳在内的主要城市在建项目较少,存在补充货值维持销售体系的需要。

市场风向变化

观点指数发布的一份报告显示,2021年4-5月,国内共有16个城市完成年内首轮集中供地,平均溢价率达16.6%;其中杭州、厦门、深圳及宁波土拍竞争激烈,溢价率均在25%以上;重庆溢价率则高达38.8%。

报告还指出,有大部分城市选择“限地价和限房价”的竞价规则,导致出让地块的地房比普遍偏高,扣除配建和自持等成本后,部分城市整体利润微薄。

杭州某房企高层曾对观点地产新媒体表示,首轮集中供地大家是在恐慌的情绪下拿地,有些企业的账已经算不过来,只能拼命做停车位生意,然后过度强调运营效率。而此前滨江集团对外声称,该公司在杭州集中供地所获地块努力做到1%-2%净利率,亦一度引发市场恐慌。

在快周转模式下,房企上半年拿下的地块有相当部分预计会面向市场推售,回流资金用于新一轮的投资。但近几个月主流房企销售金额下降,已释放出新房市场成交遇冷的信号,这进一步压缩了房企拿地的空间,包括碧桂园等房企都已经酝酿促销措施。

“现在大家(房企)在土地市场上都躺平了。”上述房企高层如是形容。

由于上述情况存在,8月份第二轮集中供地即将开启之际,市场传言自然资源部对部分集中供地试点城市作出新的部署,包括溢价率不得超过15%。此后包括广州、深圳等地发布的土地出让公告,同样将溢价率进行下调。

但政策对集中供地竞买方的资金来源,仍提出了严格的要求。

以深圳为例,出让公告明确,竞买人应承诺土地购置资金来源不属于股东违规提供的借款、转贷、担保或其他相关融资便利等;不属于金融机构各类融资资金;不属于房地产产业链上下游关联企业借款或预付款;不属于其他自然人、法人、非法人组织的借款;不属于竞买企业控制的非房地产企业融资等。

某民营房企人士透露,公司选择不参与竞拍土地的一大原因,也是和资金来源的审查有关。另有资本市场人士对观点地产新媒体透露,一些金融机构已经停止对部分房企融资,导致后者受到很大限制。

即便是那些自有资金相对充裕的房企,此前外界关注的40%购地比限制,亦产生了一定的阻止作用。

据了解,该项指标于2020年“三条红线”出台之际便已存在,要求房企每年花在土地收购(不含持有类物业)的资金不超过合同销售40%。受此影响,上半年拿地积极的部分房企,进入三季度以来投拓力度明显减弱。

从出让结果看,第二轮集中供地包括杭州、沈阳、合肥、广州等一二线城市均出现流拍的情况;成都出让的19宗土地,有15宗以底价成交,重庆推出的33宗地,最高溢价率则仅有0.43%,土拍热度总体有所下降。

中海拿地井喷

“现在房地产的形势都非常严峻。”中国城市经济专家委员会副主任宋丁在接受观点地产新媒体采访时表示:“比如房企拿地资金审查非常严格,以及部分企业出现债务危机,放大了行业对资金链断裂的担忧。”

随着一大批房企“躺平”,第二轮集中供地的竞买群体,也基本以国企及央企为主。9月26日广州供地,中海、越秀、粤海三家共计拿地总额303.86亿元,占当天成交总价的63%。

据观点地产新媒体不完全统计,自8月30日至今,中海地产已累计在天津、苏州、沈阳、重庆、广州、南京、深圳等12个城市共计新增24宗地,对应建筑面积289.51万平方米,成交总价507.91万平方米。

其中,仅过去4天该公司便分别在广州、南京、深圳投入99.01亿元、80.3亿元、127.15亿元。新增土储溢价率同样不高,除了深圳4宗宅地均到达最高溢价率15%,广州、南京项目大多为底价或低溢价。

土地溢价过高,被认为是中海在首轮集中供地中收获甚微的主要原因,该公司曾参与北京、深圳等核心一二线城市的土地竞买,但报价较为谨慎。在4-5月,中海拿地数量仅有5宗左右;相比之下,主打三四五线城市的碧桂园,首轮供地中也在9个城市获取了14宗地。

在中期业绩会上,中海董事局主席颜建国对此回应,第一批集中供地市场很热,竞争比较激烈,回报也比较低,这反映出主要城市的土地并不符合中海一贯注重利润的标准。上半年中海系列公司新增总购地金额778亿元,其中中国海外发展平台吸纳20宗地,总购地金额513亿元,权益金额458亿元。该公司强调,拓地项目回报率“总体理想”。

不过,颜建国当时亦预测,土地端下半年会更加理性一点,诸如中海这样的企业“机会会更多一点”。中海是近年来拿地最积极的房企之一,今年将土地权益投资预算增加25.2%至1650亿元。截止到8月底,该公司累计应付土地权益出让金仅535.14亿元。

据观点地产新媒体了解,在城市选择上,中海管理层曾对投资者表示,公司坚持认为一二线的安全边际更高,抗风险能力更强,因此这些城市未来仍旧是最主要进入的地区,这也和战略相吻合。

但对于最近在广深等地频繁拿地的举动,有市场人士对观点地产新媒体表示,这主要由于中海较缺乏项目所致,“早几年他们就一直想补仓深圳,已经没什么项目了。”

截止到2020年底,中海主要在建项目中,位于深圳的项目主要有龙岗区旧改中海阳光橡树园、光明区项目及龙华区项目,后两者为公开拿地所得;广州则主要有海珠区大干围地块,于2019年竞得。而广州于2021年上半年为中海贡献合约额逾100亿元,成为该公司典型案例之一。

市场人士对比称,万科尽管缺席这一轮广深的集中供地,但它在广州拥有广信资产包等项目,在深圳有大都会家园、都会四季花园等项目,同时介入旧改已久,土地储备远比中海多,“中海在这些城市土储较少,拿地就更积极一些。”

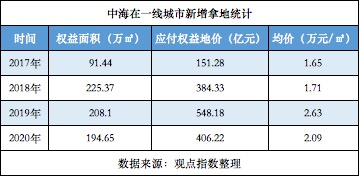

数据显示,中海过去数年实际上一直在逐步加大对一线城市的投资力度,去年权益地价约达406亿元,新增12个项目;去年3月中海在上海经历的“围标事件”,某种程度上也反映了急于扩张的心理。今年上半年,该公司同样在广州新增海珠区1宗土地。

利润规模倒逼

中海在前两轮集中供地的投拓态度变化,某种程度上被视作对利润的固守。利润实际上是商业企业最根本的追求,反映在中海身上,则可细化至不同的经营环节之中。

据观点地产新媒体了解,2020年3月,中国海外发展副总裁郭光辉曾对投资者表示,房地产毛利率和净利润率可能有下降趋势,这个下行压力在加大。在该过程中,中海更看重的是最后实现的净利润率。

他当时表示,净利润率更加能综合体现一家企业在投资方面的“精准度”,包括产品设计和产品营销方面,以及营销费用、管理费用、财务成本、建造成本的管控等,最后形成了净利润率,“中海无论对投资阶段还是后面的运营阶段,都特别看重。”

同时,在整体大行业净利润水平下行的环境中,中海于“十四五”战略规划里,提出核心目标仍是利润总额持续增长,对于规模则“没有指引”。这种战略思路与华润置地等房企类似,大多通过扩大销售规模,换取利润量层面的持续增长,倒逼销售朝更精细化发展。

实际上,近年来主流房企均通过非公开或协议方式获取土地资源,中海披露的数据却相对少。2019年该公司宣布成立“投资拓展及产业合作部”,采取多种渠道获取土地,次年多元化渠道拿地占权益购地总金额比例约达24.8%,总体仍以招拍挂拿地为主。

从拿地成本看,2019年、2020年及2021年上半年,中海新增土储每平方米均价分别为1.03万元、0.99万元及1.027万元,总体波动较小,但成本多占销售均价40%以上。这主要由于一二线土地竞争拉高成本所致,因而在首轮集中供地时,该公司并未放宽投资要求。

在投资阶段成本难以实质性下降的情况下,中海仍能维持“利润王”的身份,和运营阶段的管控不无关系。以上半年为例,该公司上半年分销及行政费用占比3.3%,保持行业低位,平均融资成本3.6%,处于行业最低区间。

周转率亦有一定优化,据中海披露,上半年该公司平均开工时间提升36天,开盘时间提前48天,便于部分项目提高回笼资金速度。

快速滚动销售使得中海尽管每年斥资逾千亿补充项目,但土储仍出现一定的下降。2019年、2020年及2021年,该公司总土储分别为8923万平方米、9190万平方米、9224万平方米,其中不含中海宏洋部分的权益土地储备分别为5367万平方米、5236万平米、4985万平方米。

上述土储结构凸显了中海在一二线主战场上继续拿地的迫切性,这为中海下半年的拿地井喷埋下了伏笔。

另一方面,土储结构还反映出,中海旗下主打三四线城市的中海宏洋,在“利润王”的战略中扮演了越来越重要的角色。截至上半年,中海宏洋占中海总土储比例约达35.6%。

有投资机构曾粗略计算中海宏洋上半年的拿地盈利空间,初步得出结论是:该公司上半年所获地块的总体毛利率约在37%以上,净利润率也在8.8%左右。

过去一个月中海积极获取的土地中,就包含中海宏洋于汕头、常州、银川新增获取的4宗地块,拿地总价逾30亿元。

中海上半年净利润率是19.3%,毛利率指标是28.5%,均创近5年新低。一向被业内视为“利润王”的中海,也失速了。

7月9日,中海公告披露,公司拟发行规模为不超过40亿元公司债券,本期债券品种一票面利率为3.10%,品种二票面利率为3.25%。

随着杭州二次集中供地几番推迟,滨江在浙江省内杭州外的拍地动作愈发积极。相继在台州落子相隔不远的两宗地,将助力其在台州椒江持续耕耘。

以地王价格拿下张槎地块首入佛山,或是近年来大华强势扩储的一个缩影。自3月来的近半年,其已在上海等城市展开土储扩张,拿地资金逾150亿。

荣盛发展上半年拿地签约金额达127亿,销售回款金额达490亿;在偿还可7月到期的美元债后,公司境外账户目前仍剩余几千万美金。

9月28日,碧桂园服务与彩生活签订股权转让协议。据此,碧桂园服务同意收购邻里乐100%股权,总代价33亿元,并将以自有资金等方式支付。

此前有市场传闻,绿地对中信银行贷款利息将不予支付。对此绿地发表声明称,截至目前对于所有贷款均正常还本、付息,无任何一笔逾期支付。

赢商网账号登录

赢商网账号登录