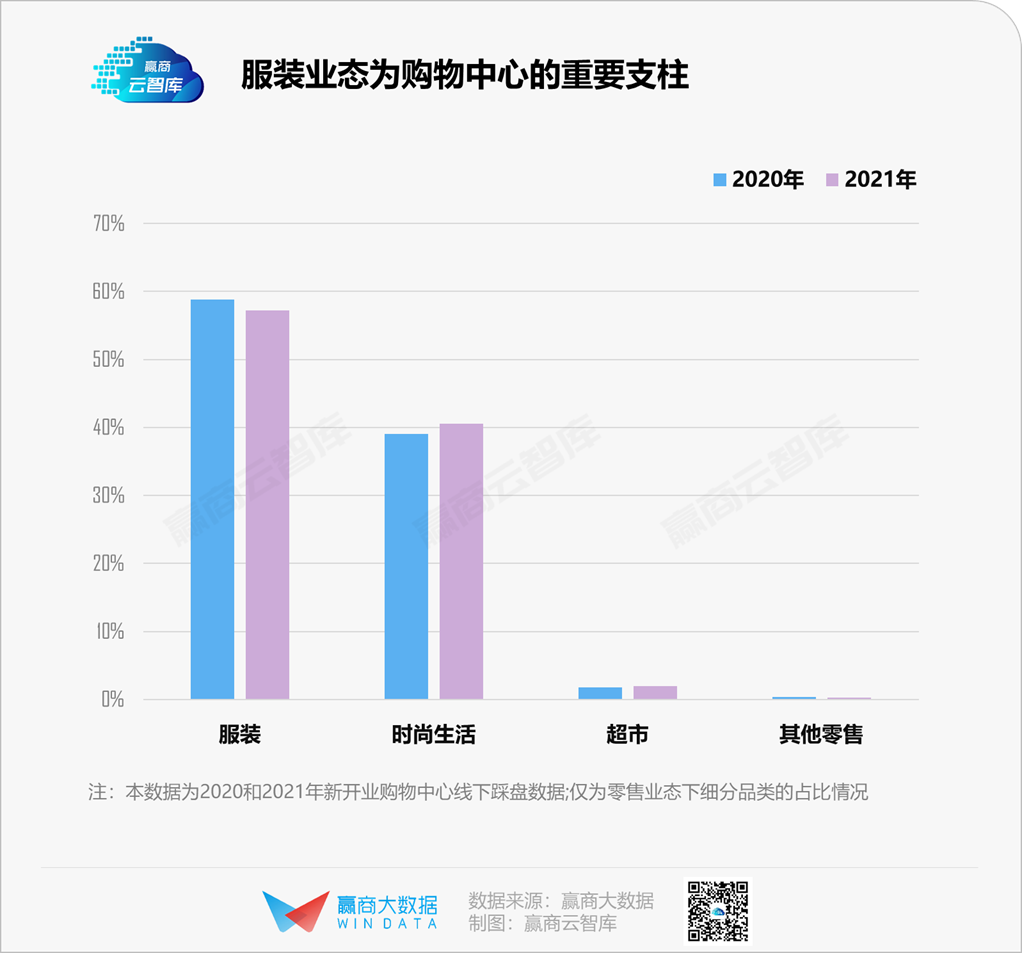

零售品牌,购物中心高租金贡献者,尤以服装为甚。

回看2021,服装业跑出了一条“先升后跌”发展曲线:3-6月疫情控制稳定,服装社零大增;7月开始,点状疫情、台风汛情,叠加着高温天气,社零增速下行。

时代大幕之下,奢侈品、运动鞋服、快时尚、女装、男装、童装等服装细分板块则是呈现出了不一光景。细究它们谋变之商业逻辑,可窥见行业之未来大势。

因不同于向上生长的运动鞋服,以及转换渠道的男装,快时尚和女装步入深层结构调整期,本篇将以后二者为研究对象,复盘新十年服装行业大戏,予购物中心业态组合新思考。

一、快时尚:从高光到没落,步入深度调整期

“合同长,需要面积大,客流密度小,坪效低”,顶着四大缺点标签,快时尚在购物中心的黄金时代悄然结束。

曾经的它们,因强品牌号召力、客流吸附力,成为购物中心的主力店优秀候选者。但由于快速更迭的行业特质,快时尚品牌们在购物中心的位置,亦被快速替代。正可谓,“成”也快,“败”也快。

1、2002-2016(黄金时代):强引流,深受购物中心青睐

2002年,优衣库在上海开出第一家门店,自此拉开了中国快时尚序幕。

紧跟优衣库,H&M、KM、ZARA、Forever 21等多个快时尚品牌先后入华,并伴随着商业地产爆发,开启了长达近10年的“跑马圈地”时代。

自2011年起,在中国市场,ZARA连续5年每年净开店近20家;H&M集团在2013年-2017年间,中国市场每年开出约100家门店。“Zara们”快速扩张,在线下充分曝光在消费者视野中,背后是强大的供应链的支撑。

快时尚之所谓被称为快时尚,一个是“快”,一个是“时尚”。Zara们凭借大量新款,以每两周上新产品的速度,持续吸引渴求新鲜的消费者。产品设计复刻大牌时髦感和国际范,价格却平价亲民,短时间内深入人心。

得益于强产品时尚感、供应链高效、SKU更迭快等优势,快时尚品牌迅速成为购物中心的“香饽饽”,且具备强租金议价能力。

据仲量联行,在快时尚品牌发展黄金期,购物中心在招商时会给出诸多入驻优惠,包括提供商场一层的黄金店铺位置等。此外,一般还会同意品牌采取纯扣点而不是缴纳固定金额的方式支付租金,甚至允许品牌免责提前终止租约。

◎2015年 北京太古里优衣库旗舰店盛大开业 图片来源:优衣库官微

2、2016至今(高光向下):客群热情褪去,门店弊端凸显,丢失高议价力

但快时尚在中国的好景并不长,高光时刻昙花一现。自2016年以来, 多个快时尚品牌次第退出中国舞台。

2016年,英国时尚电商ASOS退出中国市场;

英国高街品牌TOPSHOP和NewLook在2018年宣布撤出中国;

Forever21在2019年4月宣布退出中国;

2020年3月,GAP旗下Old Navy宣布正式退出内地,效仿ZARA失败的Esprit于5月底全面关店,宣告暂别中国市场;

2021年,Bershaka,Pull&Bear和Stradivarius关闭在中国所有实体门店,仅保留线上业务。

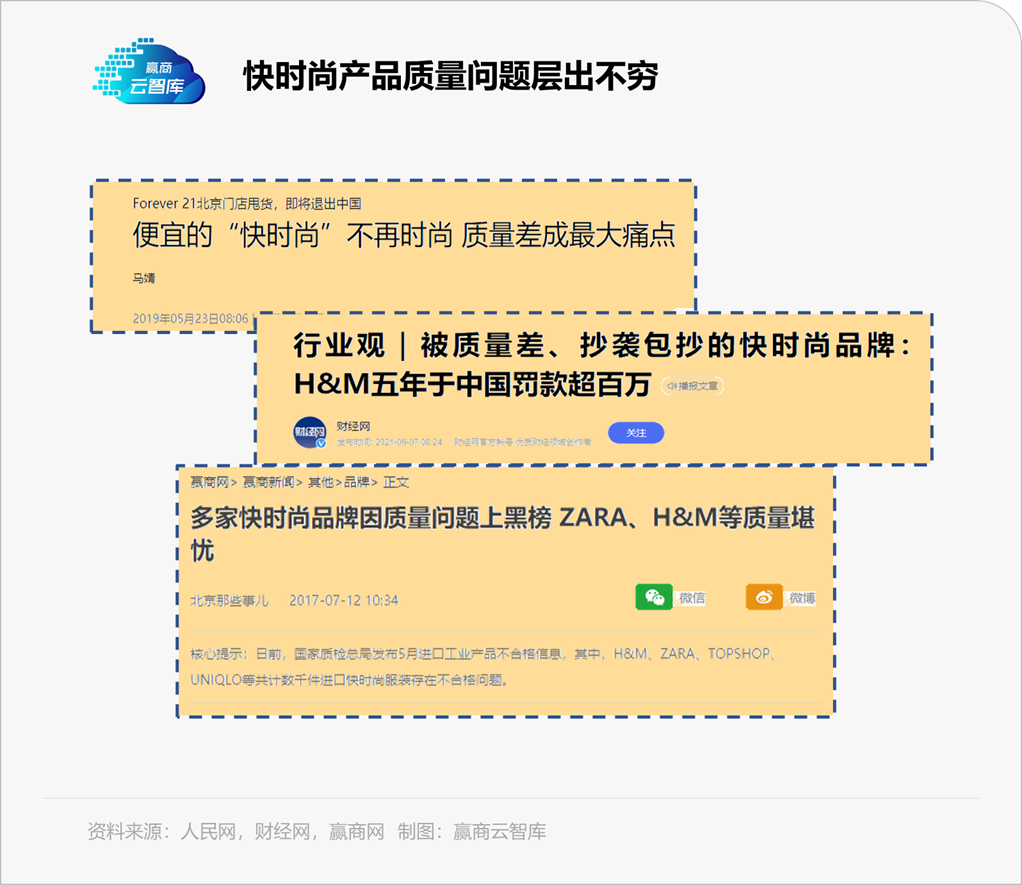

快时尚退潮并非空穴来风,与其行业特质、品牌低坪效等息息相关。以“快”为器的快时尚品牌们,产品质量常被吐槽,且同质化十分严重。

随着消费者热情减退,它们陷入低坪效困境,并逐渐失去了之于购物中心的高议价力。

据仲量联行,近几年快时尚品牌的店铺人气及营业额均在下降,加之店铺面积都较大,坪效不断降低。而人气不在,也是有迹可循。首先是,店铺快速铺开,门店数达到了一定饱和,分配到单个店铺人流就少了;其次是,快时尚产品质量问题层出,劝退了愈见“挑剔”的消费者们。

失去议价能力,快时尚品牌们在与购物中心博弈中呈现劣势,而购物中心也囿于大面积、长租期的快时尚门店低坪效所带来的后果,对引入快时尚品牌的态度日渐谨慎。

3、快时尚未来之路:长期不客观,需祭出差异化产品风格与优异经营策略

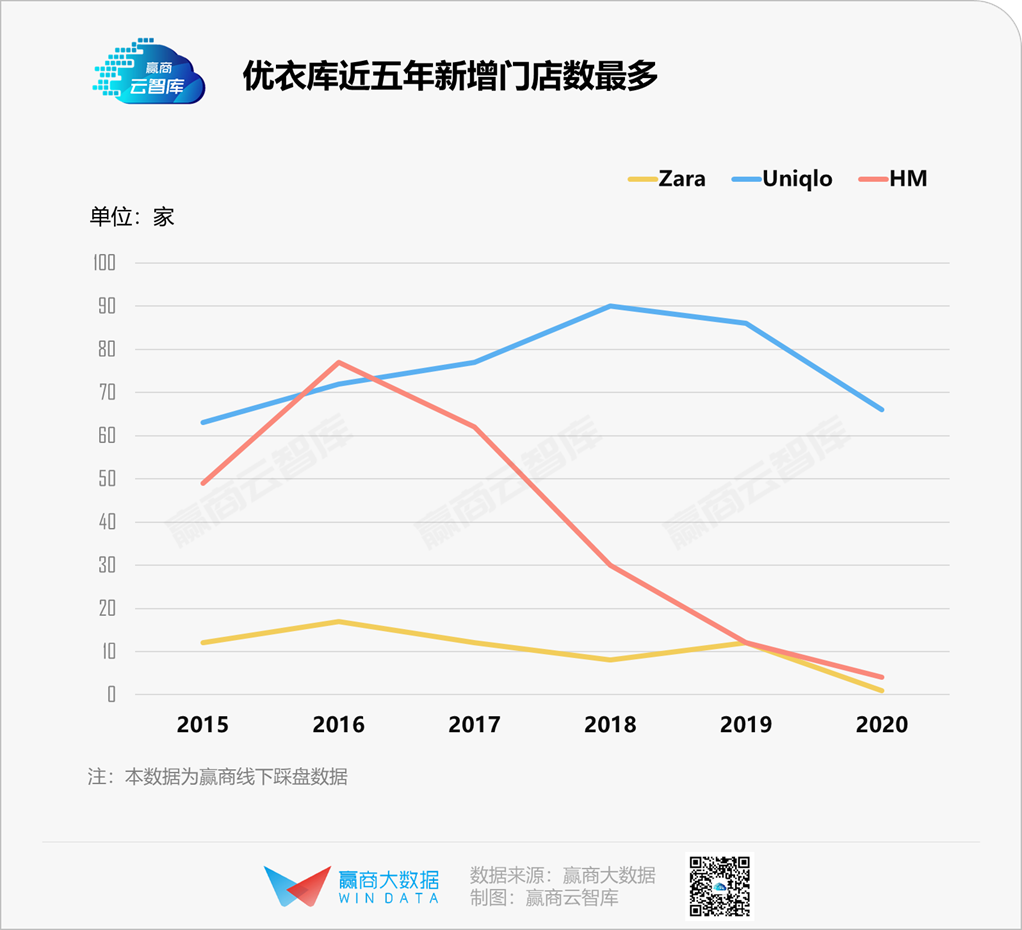

综上,快时尚品牌目前仍是购物中心中不可或缺的引流主力店,但长期来看,随着消费需求继续更迭,它们的吸引力逐渐下降也是必然。何以为续?时代大潮中,逆势而上的优衣库给出了一定的答案。

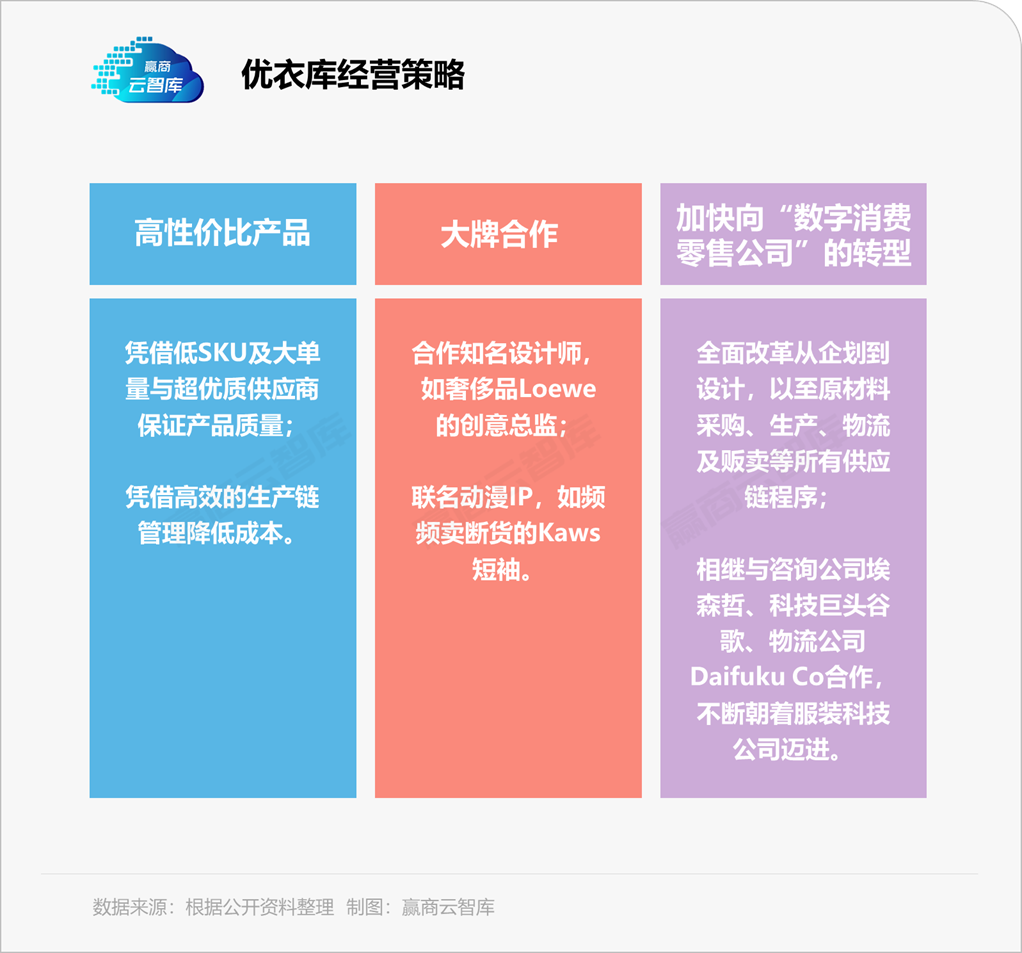

据赢商大数据统计,优衣库在中国内地新开店数一直居外资快时尚品牌首位。抢眼的成绩单背后,是其精准的经营策略。

● 产品风格简约:

相较于西班牙的ZARA、瑞典的H&M等等欧美快时尚品牌,起源于日本的优衣库,服饰是亚洲风格,设计剪裁更符合中国人的身材与大部分人的“传统品味”,产品款式以基础百搭款为主,颜色简单不跳跃,实穿场景多,居家办公都可。

● 经营策略精准:

以贴合中国人体型的产品设计剪裁为基础,优衣库通过大牌合作款牢牢抓住年轻消费群体,且重视科技赋能。这是优衣库在快时尚行业逆势上升的重要原因,也是其在购物中心立稳脚跟的底气。

二、女装:中高端女装上探重奢场,大众女装密集式开店

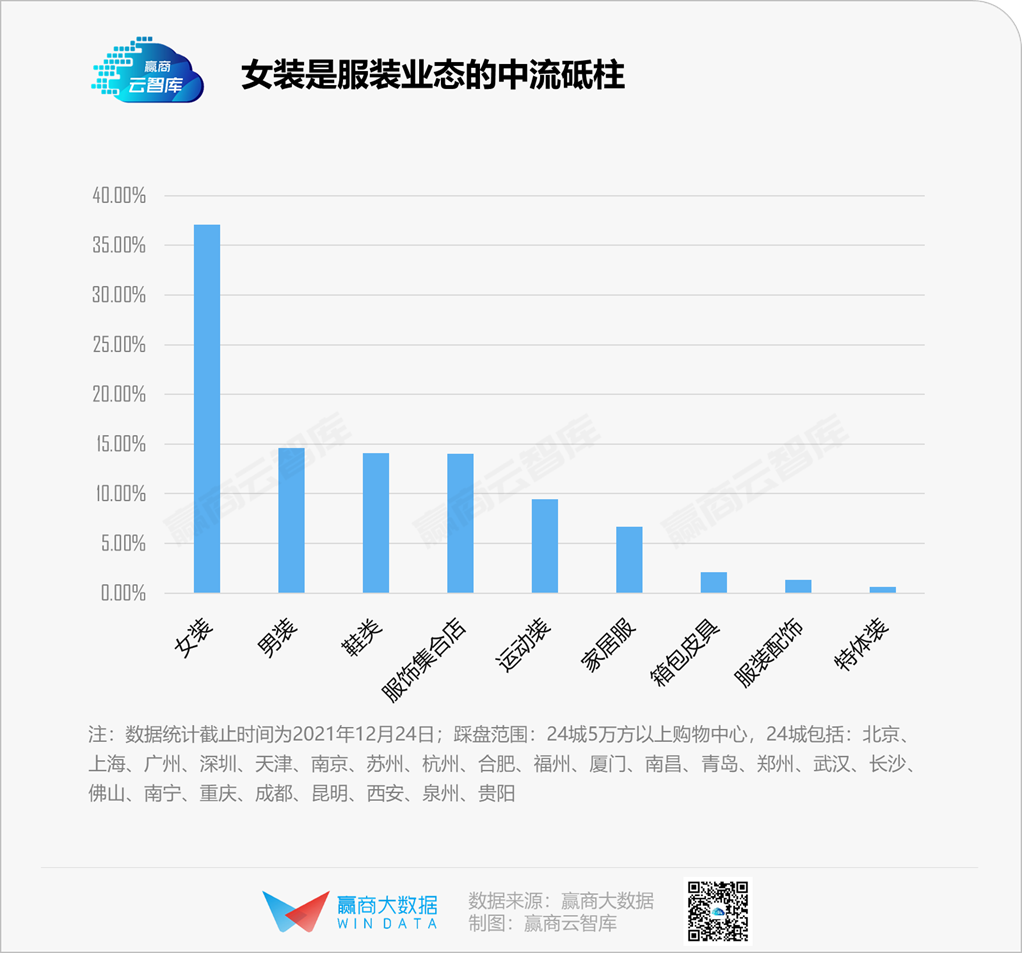

女装,购物中心服装业态中最重要的支柱。据赢商大数据统计,购物中心女装业态占比高达37.06%,且2021上半年开关店比为1.05,拓店步伐稳健。

因不同的产品价格对应着不同消费力的客群,依据产品均价,赢商大数据对女装进行了档次分级,分别为高端、中高端、大众女装。

1、中高端女装力攻品质赛道:营收渠道线下为王,发展稳定

中高端女装专注高品质赛道,对标高消费力人群,注重会员管理,有较强的客群稳定性,在动荡市场中不会出现跨越式增长或者跌落,抗周期性相对大众女装较强。

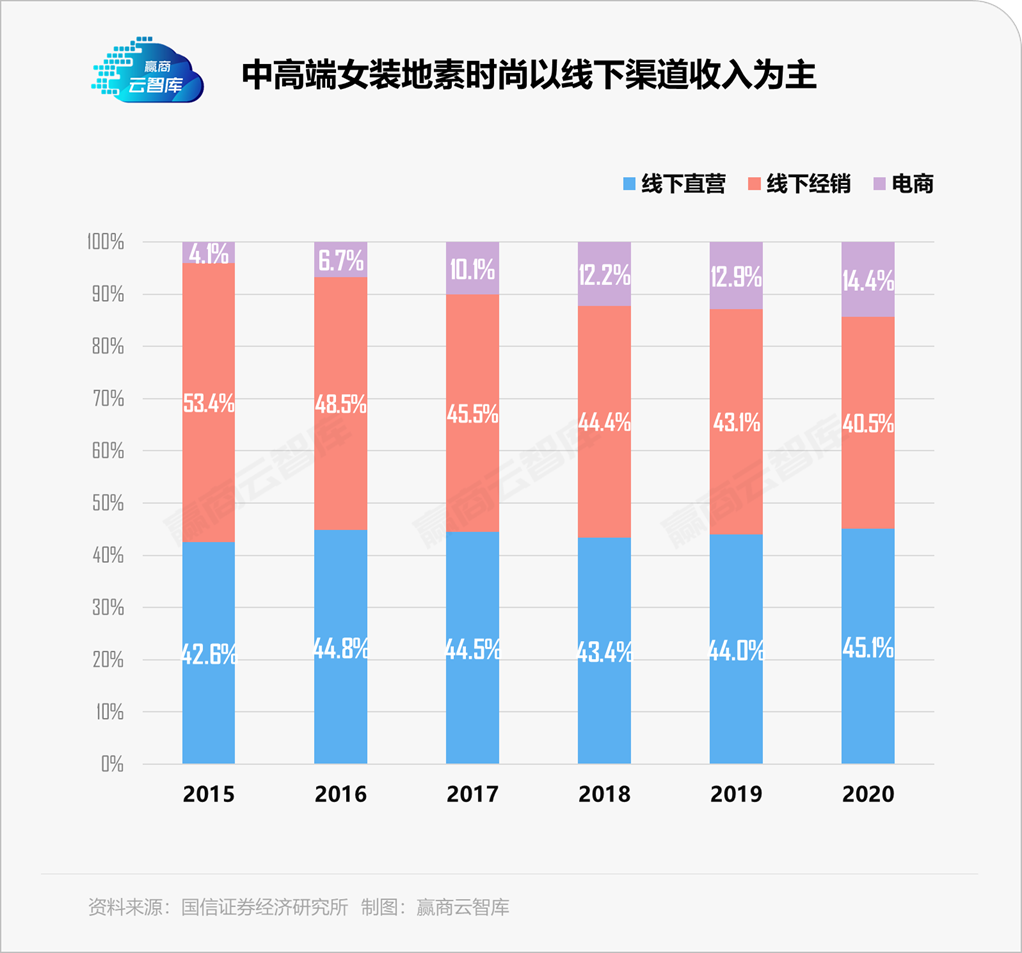

一方面,线下是中高端女装重要营收渠道,是维持高端形象的关键所在。以地素时尚为例,2020年线下直营/线下经销/电商收入分别为11.5亿元、10.4亿元、3.7亿元,占比分别为45.1%、40.5%、14.4%。不难看出,线下渠道是其收入的定海神针。

值得一提的是,据赢商大数据统计,多个头部中高端女装入驻了重奢购物中心,这背后是高端客群的拓宽与支撑。

据麦肯锡咨询报告,不少奢侈品的传统客群在调整自己的“购物车”,购买高价重奢基础上,逐步购入价格较低的中高端女装产品,以平衡自己衣帽间的品质和价格。

明星私服街拍印证了这一趋势,Dazzle、d’zzit等品牌常常与Hermes、Bottega Veneta、Jimmy Choo等奢侈品鞋包进行搭配。随着中高端女装的消费群不断扩大,将持续推动市场规模快速提升。

另一方面,中高端女装以强设计感、高质量产品铸就品牌力,注重会员管理。以地素时尚为例,公司品牌风格以年轻化、潮流活泼为主,产品配色鲜明大胆,在大众中彰显个性。

◎剪裁时尚,高端质感的地素时尚服装 图片来源:Dazzle官方微博

会员是中高端女装销售额的主要贡献者,因此中高端女装品牌们是下足心思管理会员。以地素时尚为例,截至2021年中,公司VIP会员人数超过70万人,在强化VVIP等级的分层条件和特权,吸引更多VVIP会员的同事,借助企业微信及导购SCRM工具进行推广,拓宽私域客群。

2、大众女装多品牌发力:密集式开店拓宽客群

大众女装客单价较低,竞争对手多,客群往往不够稳定,多采用多品牌发力,密集式开店增加竞争力,拓宽客群。以头部大众女装太平鸟为例。

一方面,通过多品牌战略,实施密集式开店,增加转化率,拓宽客群。太平鸟女装实施“梯度品牌”策略,拥有太平鸟女装和男装2个核心品牌,LEDIN女装、Mini Peace童装2个新兴品牌,以及MG女装、Petit Avril童装、太平鸟·巢家居、Coppolella潮牌等多个培育品牌,各品牌定位、产品风格、目标客群、价格区间等方面错位互补,覆盖不同消费市场,密集式开店。

另一方面,进行多渠道战略,帮助加快产品周转,减少库存。太平鸟女装形成了线下奥莱、街店、购物中心、百货商场的新四轮驱动,线上传统电商和抖音兴趣电商等新零售结合的渠道结构。

通过对不同档次的女装分析,可初步判断:

● 中高端女装:聚焦品质,通过门店维持高端形象,入驻重奢购物中心拓宽高端客群是其长青之道。

● 大众女装:拓展子品牌,拓店,拓渠道是其成为头部的经营之道。

快时尚作为典型的舶来品,是中国服装线下业态里的不可或缺的品类,如何延续品类生命力取决于其内生的增长力和线下业态联系的紧密程度。同理,基于市场需求,女装赛道亦不会被淘汰,但各个档次玩家都具有自己的发展规模,品牌会变,总规律不会改变。

说到底,服装的不同品类在购物中心的变化,取决于品类本身的增长能力,以及它与线下业态的长久契合度,快时尚、女装如此,服装的其他品类也是如此。

下篇,我们将围绕服装业态的其他品类,继续挖掘行业商业逻辑及未来发展趋势。

2023年,朗姿股份实现营业总收入51.45亿元,同比增长24.41%;归母净利润2.25亿元,同比增长953.37%。

赢商网账号登录

赢商网账号登录