又到一年购物中心业绩PK季,高调的店王们已经按捺不住跳跃的心。据赢商网不完全统计,2020年的全球“店王”北京SKP,2021年的销售额达247亿元,连续十年成为霸榜首位;北京国贸商城、南京德基广场则勇闯200亿+阵营。

真金白银的数字背后,是中国实体商业“打不死”的韧性。而维持这个“韧性”的根基,是线下客流。据赢商大数据监测,2021年全国3万方及以上购物中心客流数据情况,呈现出以下基本面:

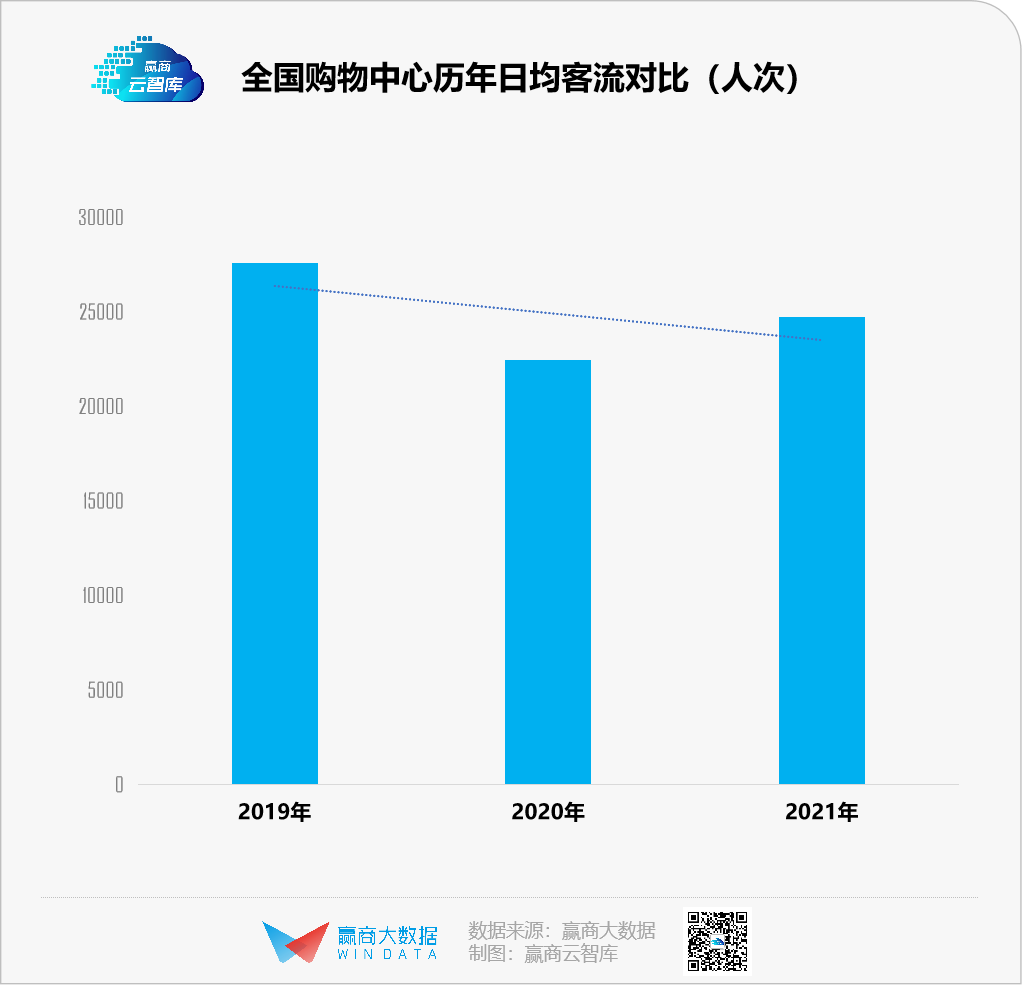

时间对比:全国购物中心日均客流近2.5万人次,回暖不及预期,离疫前水平尚有距离;

区域对比:分化明显,持续人口流入、消费潜力强劲的西南地区优于全国平均;

项目对比:拥有核心消费群的高端商业项目客流稳定,几乎不受“疫情反复”影响。

基于当下,消费者购物多变性和交叉性共存,随机性购物渐成主流,以及崛起的年轻消费群体对社交娱乐和强体验的线下场景高追求,商场的经营者需挖掘出更能承压的片区和项目,以强“客流弹性”来稳固抗周期能力。

注:“客流弹性”:某一特定研究对象(地区、业态、具体购物中心等)单位时间内场均客流量的变化,以衡量地区的客流及时回归到可接受状态的能力或抵御市场风险的承压能力的指标。

01

全国购物中心日均客流:

近2.5万人次,回暖不及预期

2021年,国内GDP增长8.1%,较2020年拉升5.8个百分点,社会零售商品总额增长12.5%。与宏观经济背景相较,线下消费市场全面回暖的预期偏弱,全国购物中心日均客流近2.5万人次,同比增幅近10%。

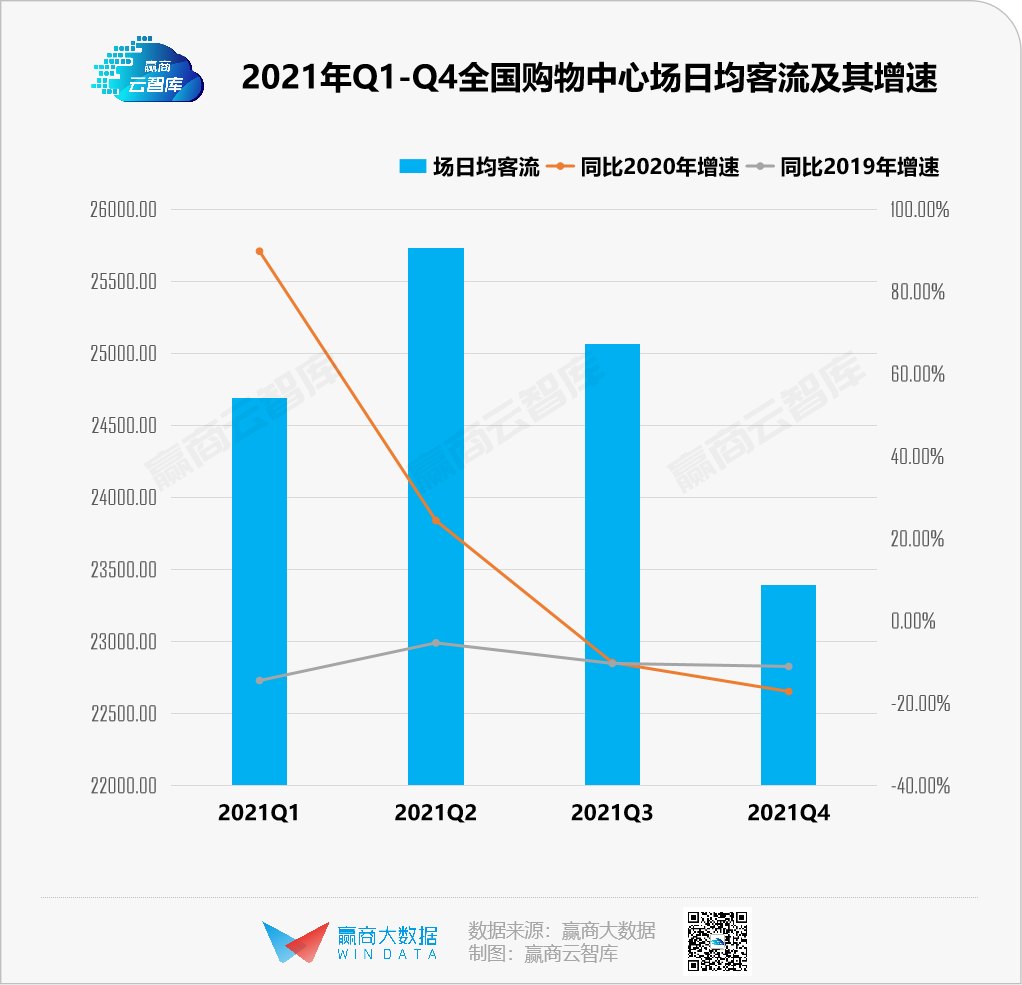

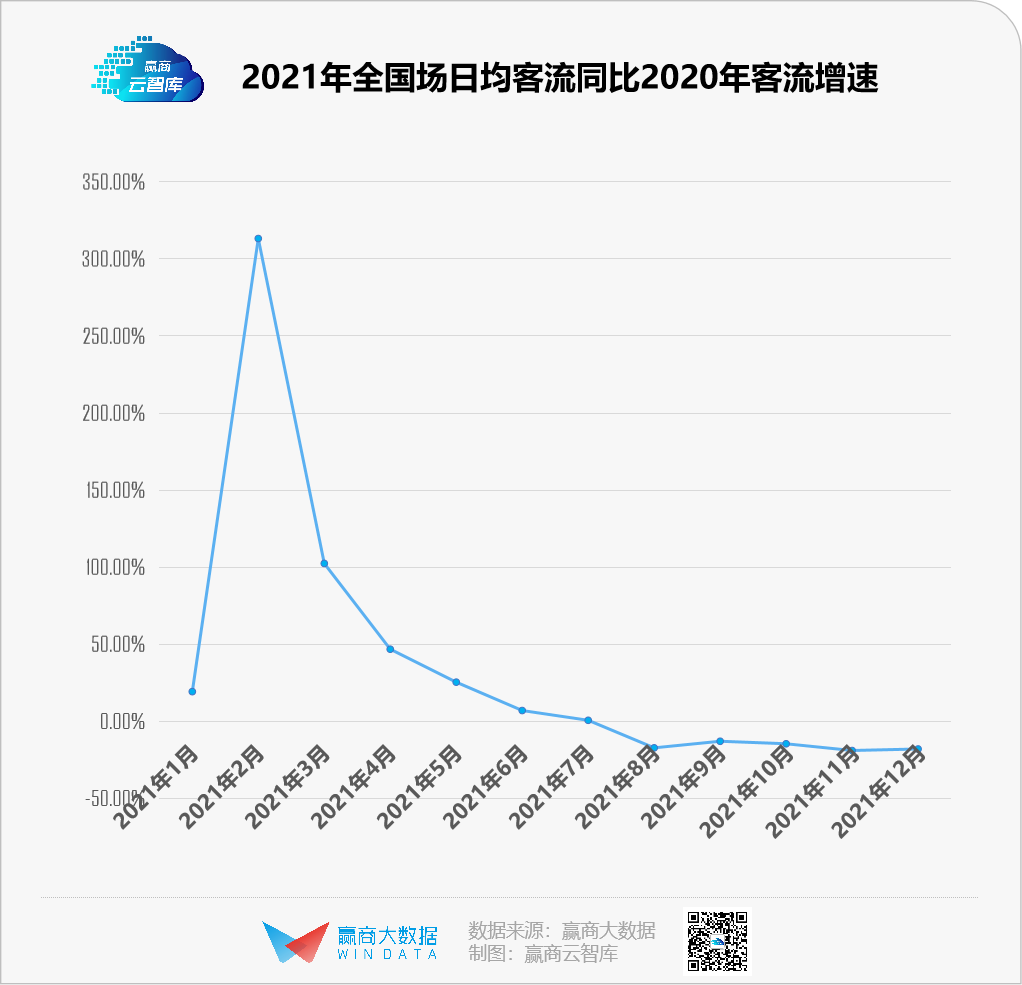

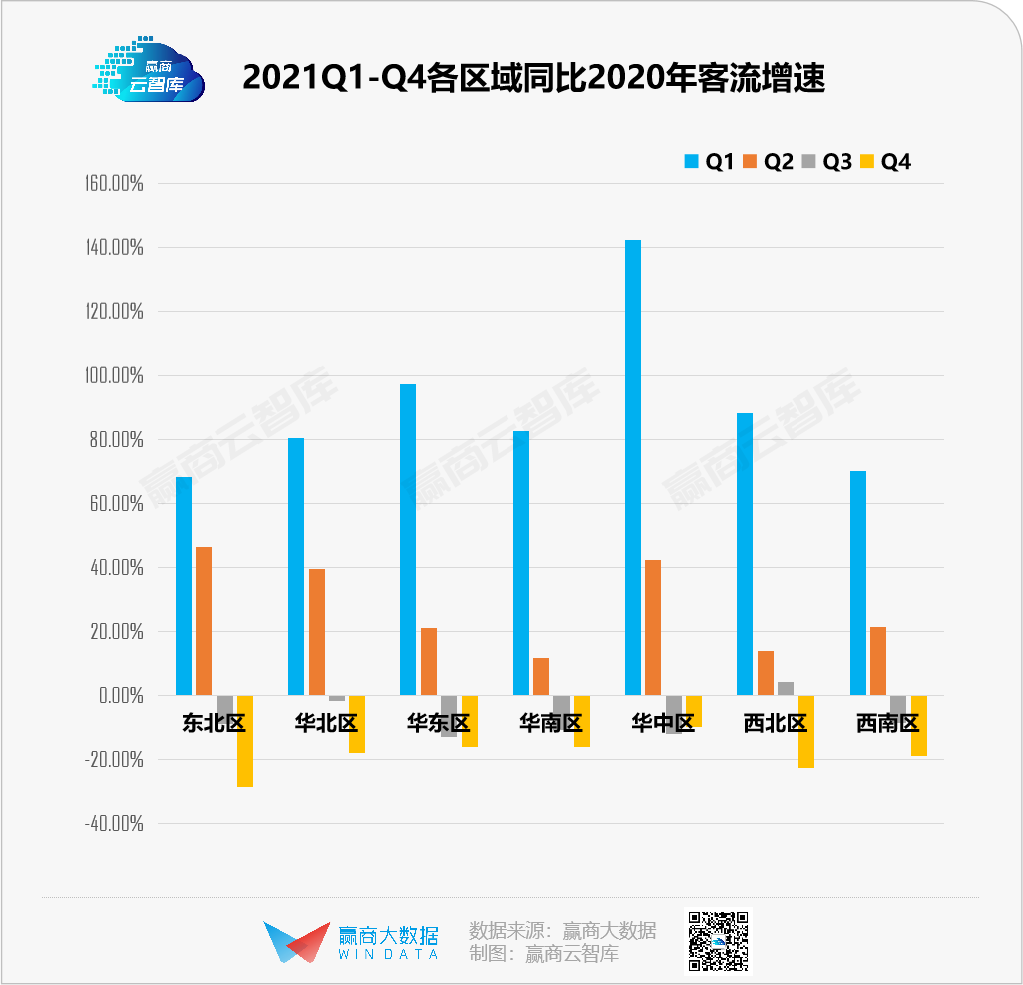

具体来看,2021年上半年,在各地疫情防控持续加强的前提下,加之宏观经济政策调控,消费阶段性复苏,全国购物中心客流强势回弹,一、二季度同比上年增速分别达89.82%、24.38%。

拐点出现在第三季度,随着国内经济景气度回落,消费市场供需双跌,市场信心不及预期,全国购物中心对应的日均客流绝对数急转向下,三、四季度同比上年增速分别为-10.10%、-17.15%。

注:场日均客流:平均每日每场客流值。计算公式=某一研究时间段内特定范围中全部购物中心客流总和/(购物中心数量*天数)。

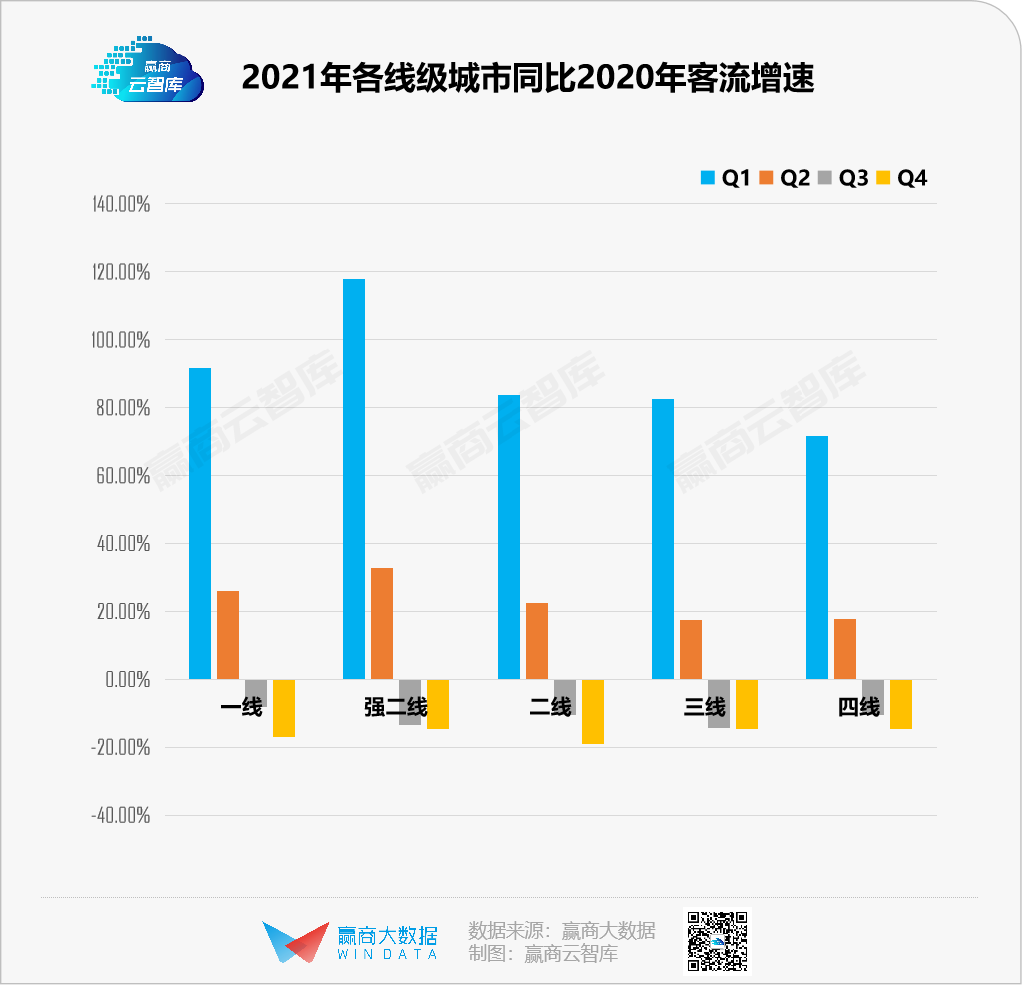

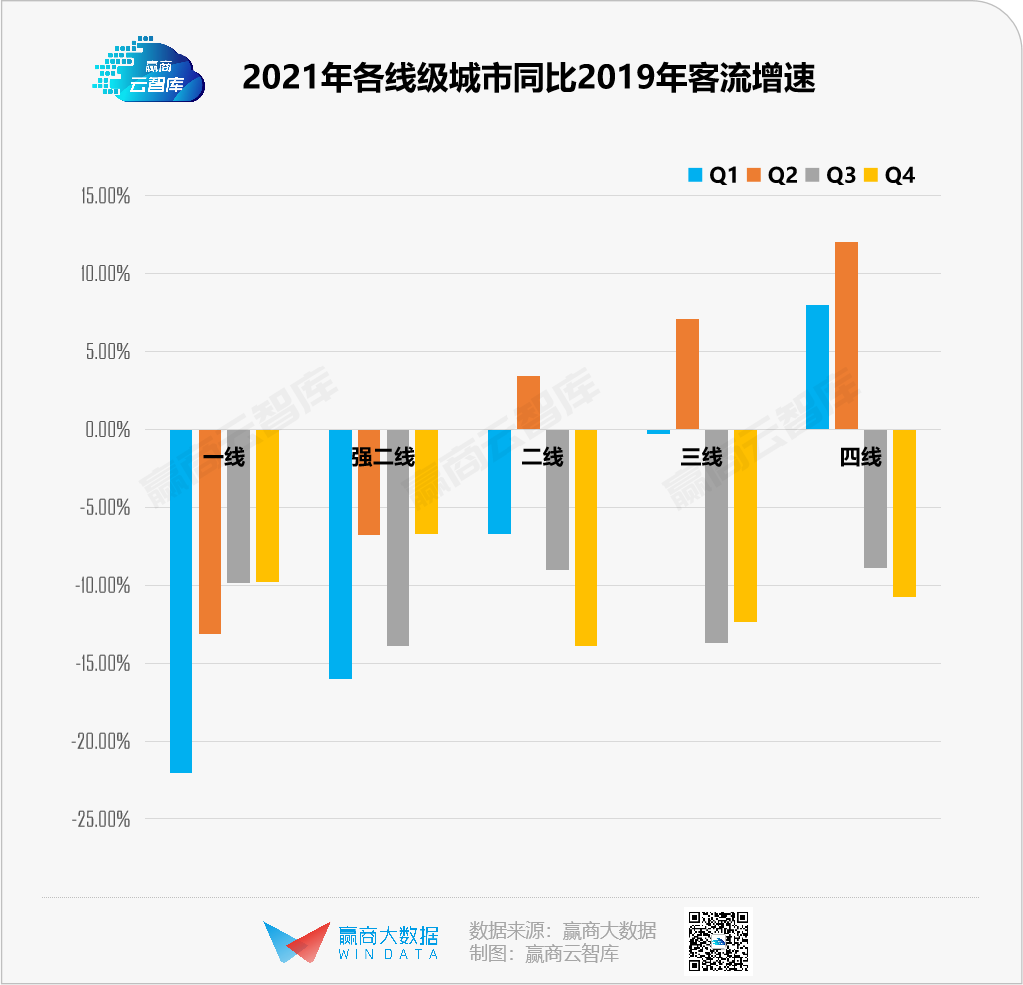

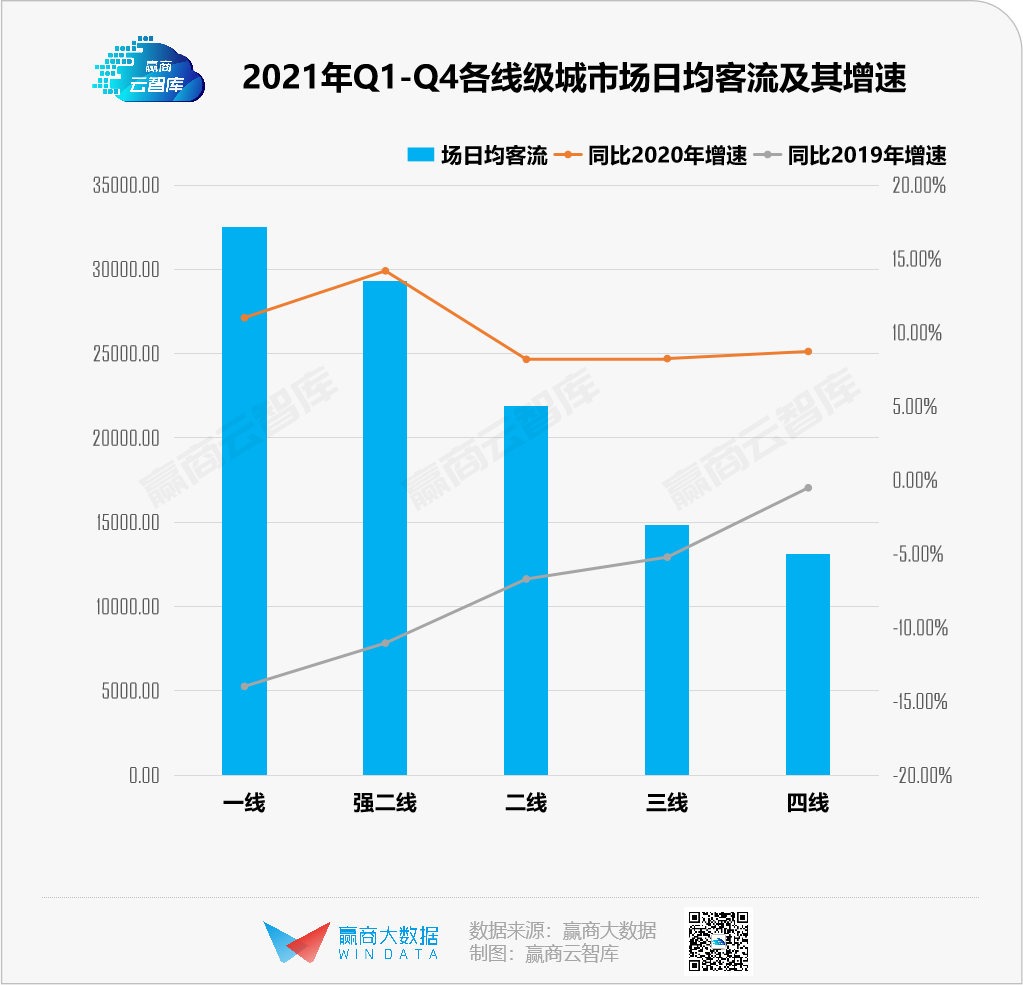

对比各线级城市2021年各季度客流增速,亦呈现出“前高后低”走势,且全国各区域客流量基本都尚未回到疫情前水平。

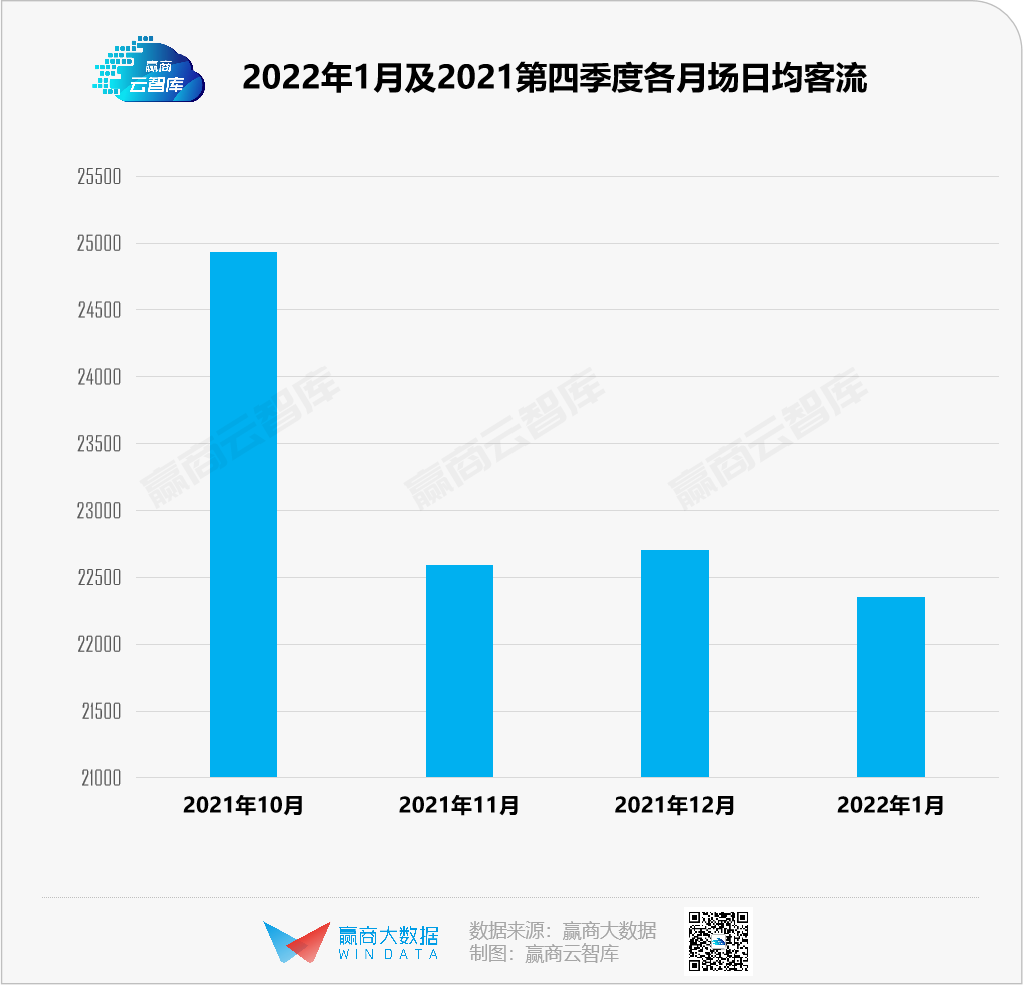

值得一提的是,进入2022年,全国购物中心的客流情况依旧在延续2021年四季度的颓势及市场预期,尚未完全扭转,线下消费市场还待继续回暖。据赢商大数据监测,2022年1月份全国场日均客流并未恢复,且比2021年第四季度的任何一个月的客流都更低。

02

区域间分化明显

西南、西北客流弹性更强

疫情重挫全国线下端口的零售市场,但各地区因资源禀赋有别,呈现出的客流基本面有所不同。

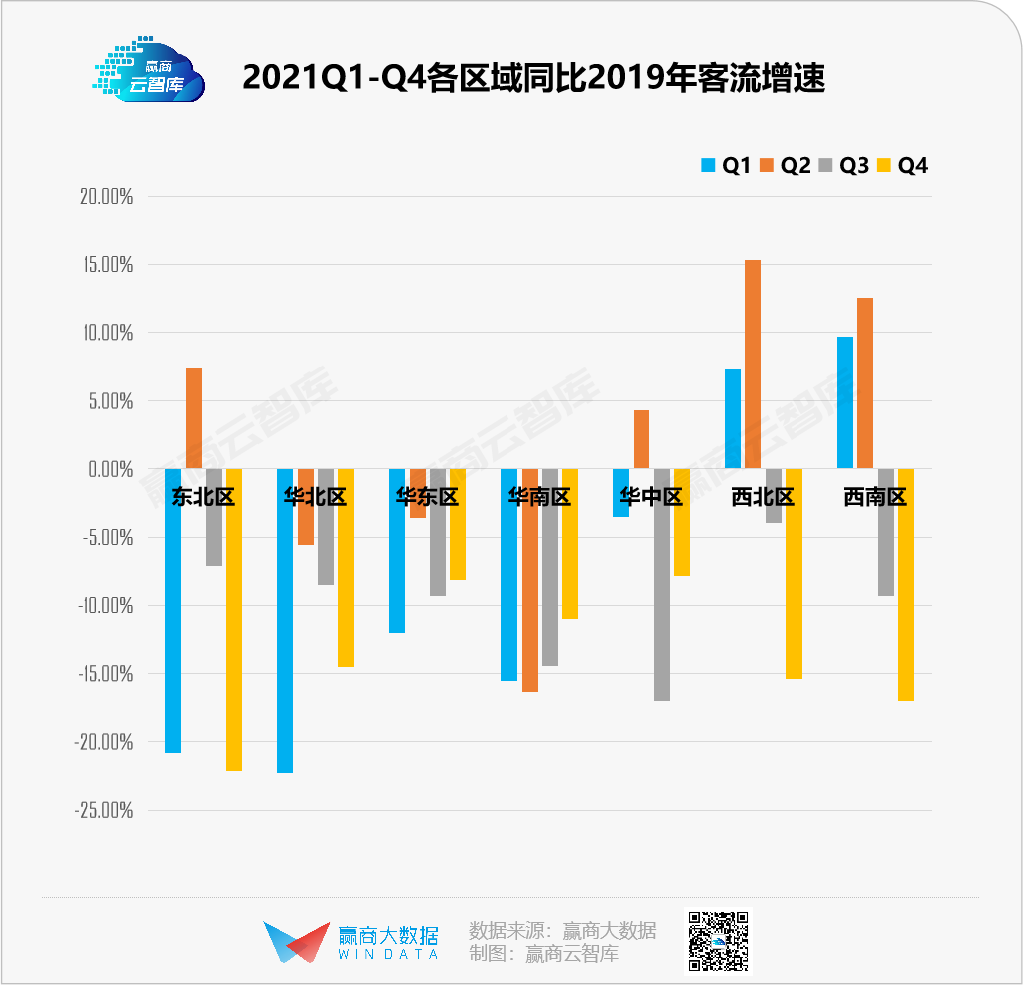

西北、西南新兴经济增长极,客流弹性更强

据赢商大数据,相较于2020年,华中、华东、西北及华南等地区2021年客流回弹强劲,华中地区单季最高增速达到142.34%;但若相较疫情前,西北、西南、华中及华东地区客流回弹更明显,西北地区单季较2019年最高增速达到15.31%,西南地区达到12.56%。

随着人口的持续流入,以西南地区为典型代表的新兴经济增长极体现出了更加强劲的消费增长潜力,这与新一代年轻消费群体的个人发展规划导向与消费观的转变息息相关。

以成渝片区为例,作为重点培育的经济市场,最大程度汲取了省级的资源,发展战略有强前瞻性,且片区内人口基数大,客群消费观念觉醒快,对线下消费的需求大,且要求高。

掌握新兴经济增长极的发展脉络,以及新一代消费人群的个人发展导向,才能真正“拿捏”线下消费领域的发展密码。

因客群结构差异,一线、强二线城市客流弹性亮眼

聚焦到具体线级城市,因客群结构的差异,疫情之下的客流动态分化明显。

据赢商大数据,一线城市2021年购物中心日均客流量较疫情前回落13.98%,但较2020年增长11.01%,受疫情影响较大,但恢复也快;二至四线等消费下沉城市无论是相较疫情前还是上一年,整体客流增速都相对平稳。

二至四线城市,商业发展稳中有升,人口基数波动小。线下消费群体结构仍然以本地客户为主,线下消费需求体量相对稳定,且对线下产品的需求敏感度正在提高。随着线下消费市场的下沉及优化升级,低线城市消费体量的跃升未来可期。

"网红之城"成都、武汉,客流回暖后劲足

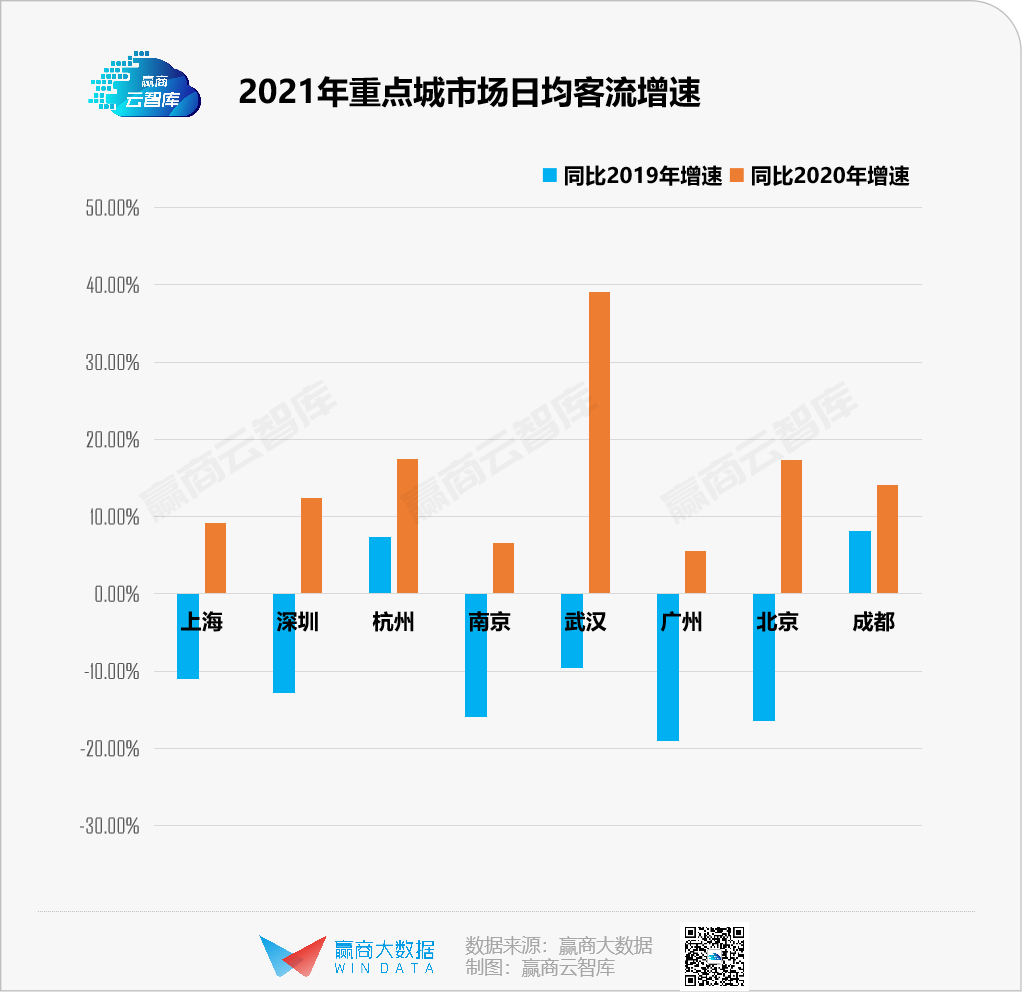

赢商大数据选取了上海、深圳、杭州、南京、武汉、广州、北京、成都等8个典型城市代表进行观察。

从场日均客流来看,上海、深圳扛打,聚集的人口资源及发展优势,依然在持续不断地为其巩固客流资源。上海2021年场日均客流达39582人次,深圳达36992人次。

对比客流同比增速,成都、武汉、杭州等新兴经济增长回暖后劲强,成都相较上年增速达14.08%,杭州达17.46%,武汉则高达39.10%。无论疫情前后,这些城市都在以更高的效率吸引着更多消费潜力巨大的群体,未来全国购物中心版图或呈现新面貌。

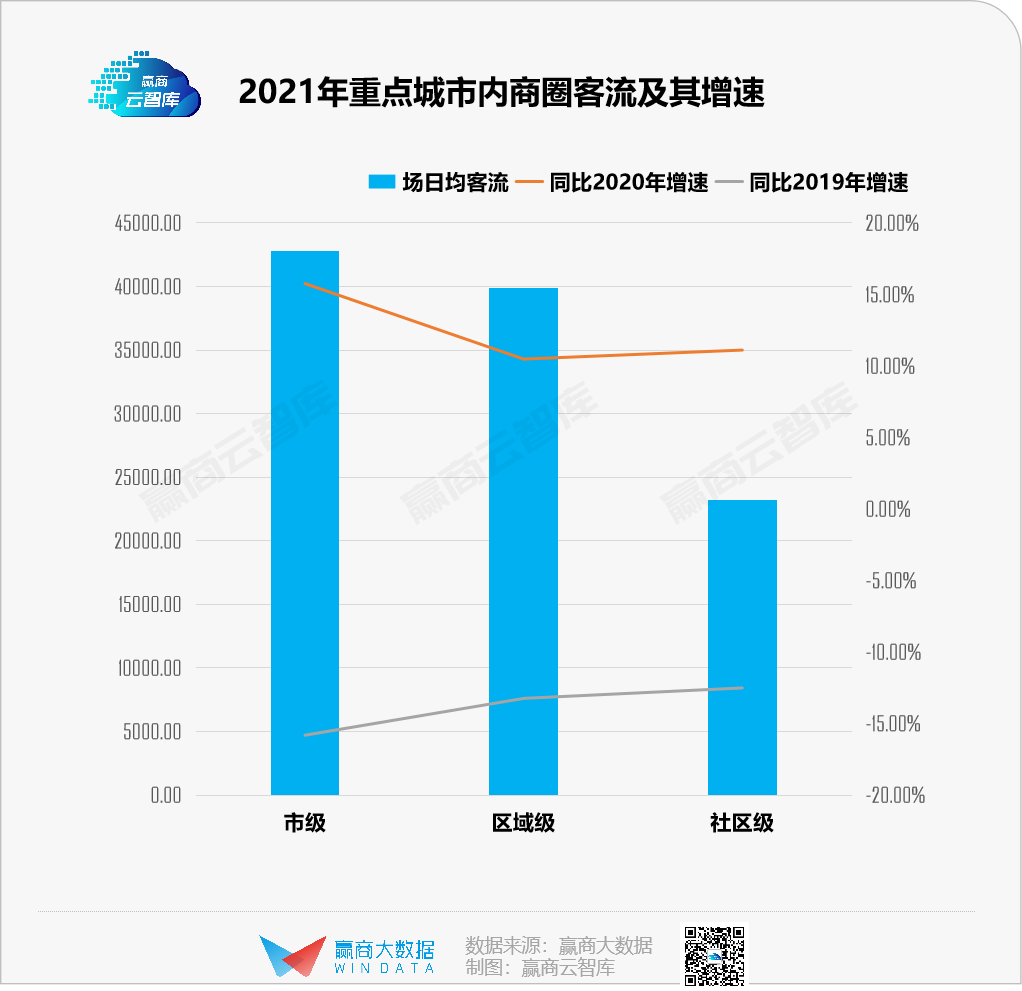

市级商圈商场辐射效应强,客流总量、增速遥遥领先

线下零售商业发展,全国看头部运营商,区域关键在商圈。不同辐射范围商圈中的购物中心,客流表现亦出现明显分化。

疫情之下,市级商圈的绝对客流量、年客流增速,都遥遥领先于区域级及社区级商圈。相较2020年,市级商圈客流增速为15.77%,区域级和社区级增速均不足12%。

市级商圈通常具备规模效应和多商家聚集带来的资源优势,辐射的消费客流大,且有强黏性受众基础,良好的行业口碑,复苏速度快。放眼以后,优质商圈内的商业集中度将会持续提升,而其面临的行业竞争也会更激烈。

03

高端mall客流领跑

基本恢复至疫前水平

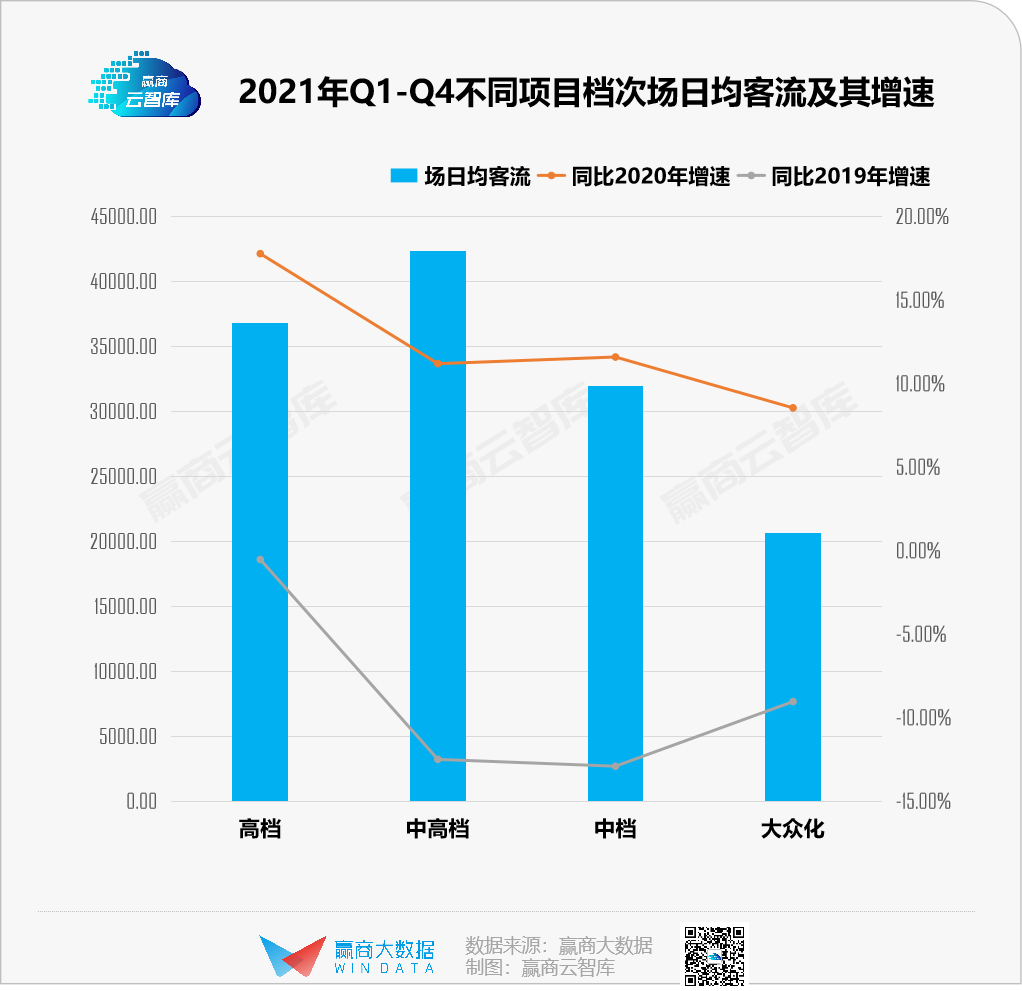

面对市场行情大波动,不同档次和类型的购物中心客流弹性显示出了一定差距。

高端mall客流领跑,增速高出其他档次至少6%

“客流密度”作为最敏感的指标,在目前我们的监测里,对整体客流结果的影响最大。高端购物中心客流密度普遍不大,得天独厚的客群固定,目的性消费特征明显,客户忠诚度和转化率双高。

不出意外,2021年度它们显示出更强的抗周期性,场日均客流量逆市上扬,同比增速达17.77%,比其他档次的项目至少高6个百分点,客流水平也恢复到了疫前水平。

于运营商而言,一方面,市场对线下实体商业提出更高要求,如何巩固客群粘性,推陈出新满足顾客社会角色需求、情感需求、及交互需求,是必须攻克的重要课题。

另一方面,还需深入思考在资产结构高效配置。高端项目所显示出的卓越的客流弹性及逆市上扬的行业领跑力,都提醒着在大众化零售领域深耕多年的运营商应重新思考投资策略,同时发力更高级的线下消费产品。

运营商完善丰富自己的资产组合绝不是简单的腾笼换鸟,而是要以更成熟的管理战略和打法,在长期中穿越市场周期。

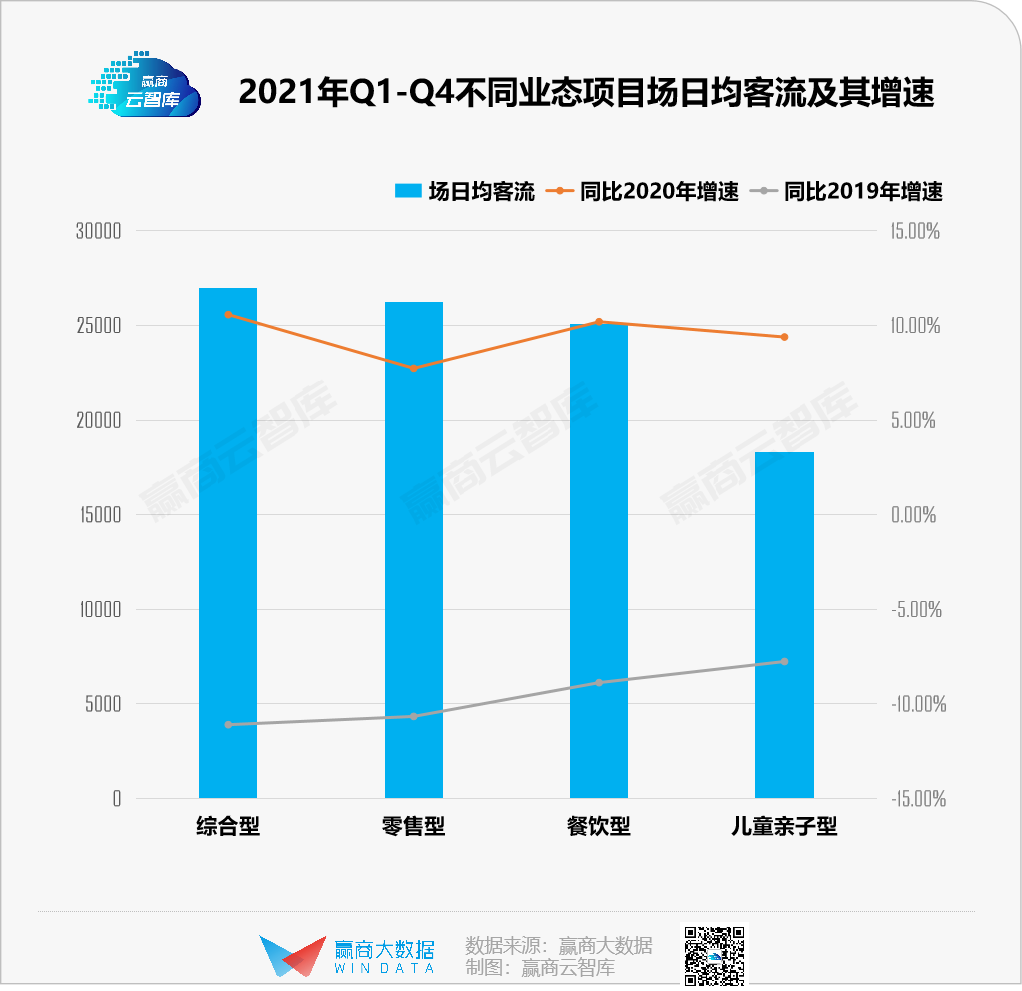

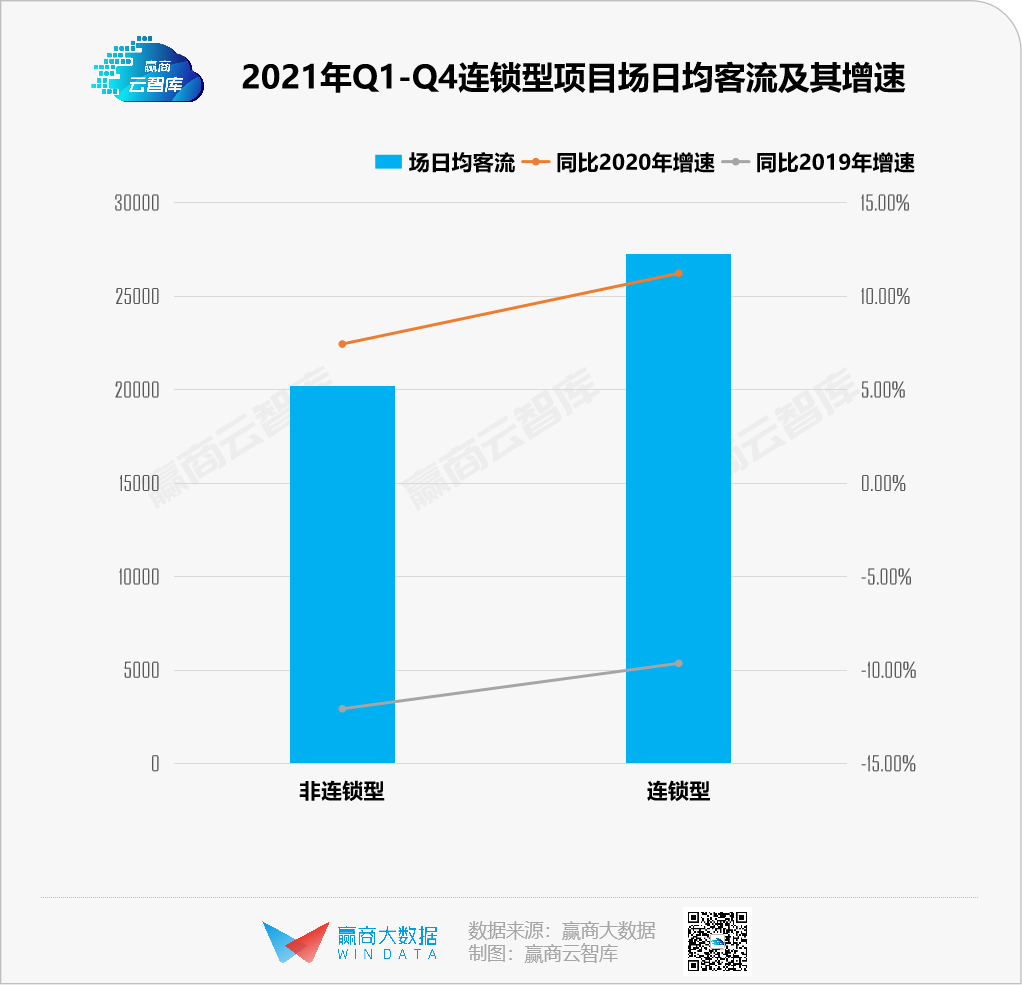

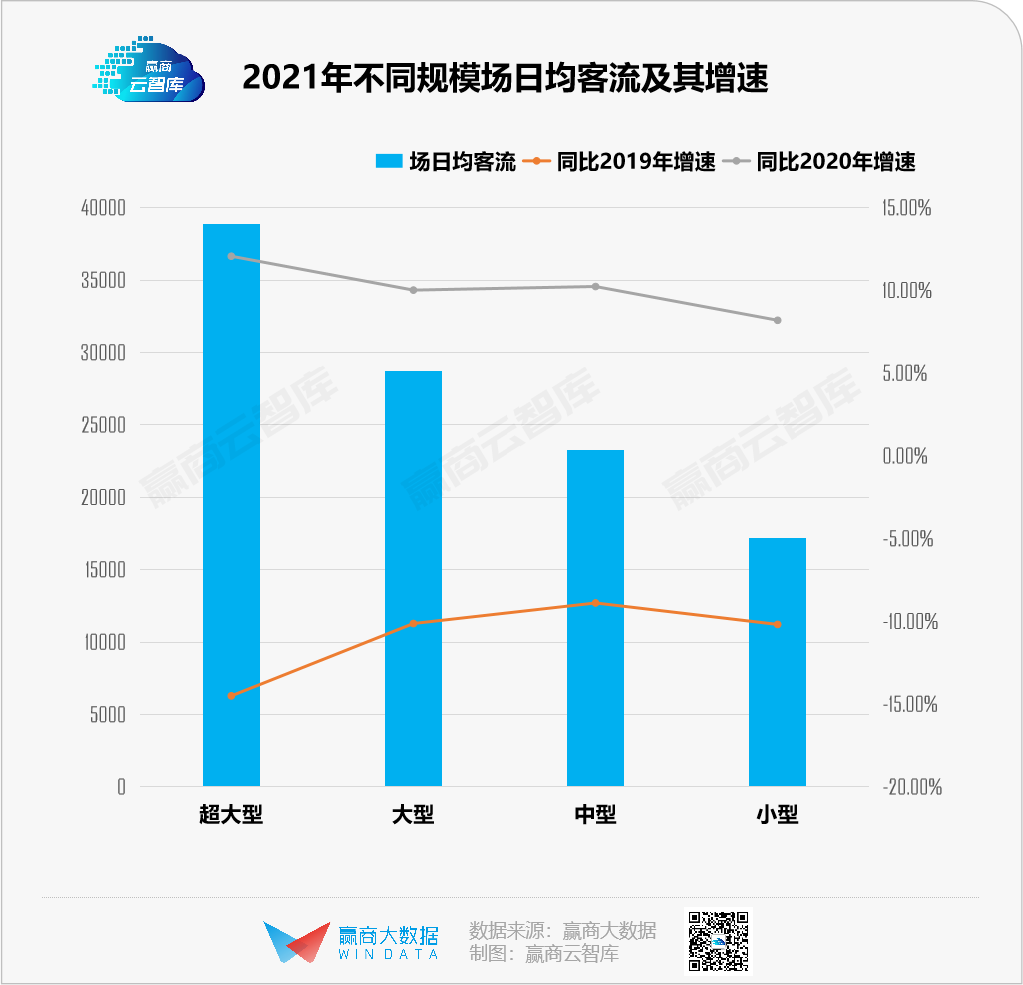

综合型、连锁型、超大型mall,处于更好复苏通道

疫情之下,实体购物中心的客流表现与业态综合度、项目体量、连锁规模等紧密相关。据赢商大数据监测,项目综合度越高,连锁规模或体量越大,越容易进入更好的复苏通道。而业态综合度高、连锁规模和体量大,本身就是一种分散风险的体现。

具体看,2021年,综合型mall的场日均客流近2.7万人次,增速同比达10.57%;连锁型为2.73万人次,同比增速达11.23%;而超大型mall对应的数字则为3.89万人次,同比增速12.06%。

头部运营商底盘稳,港资、深耕区域玩家客流表现不俗

观察几家不同类型中比较有代表性的运营商,越是头部的运营商客流弹性越好,如保利、爱琴海、万达等这类企业多年以来积蓄了更加成熟的管理经验,下辖项目业态和产品品类也更加丰富,总体“底盘更稳”,可以在市场的风浪中稳步前行。

另以太古为代表的港资运营商因其资产包更轻,管理负担相对更小,在疫情之下还是能够维持比较稳健的发展;而以新城、宝龙为典型的下沉市场深耕玩家,2021年度客流表现不俗。

“如何让大象起舞?”从来不在于如何改变市场,而在于如何刀刃向内改变自己。基于今年宏观经济发展趋势,企业应在提高运营能力和扩张新的管理模式上多做改变,提质增效。

疫情的发生,对购物中心客流产生的影响有两个方面:一方面,是直接作用,由于实体场所消费本身具有的强接触性,疫情期间购物中心客流产生较明显的下滑;另一方面,是间接作用,疫情期间导致宏观经济收紧,市场预期偏弱,消费意愿同步减弱,从而导致线下消费规模下滑。尽管,国内实体零售领域距疫情前的繁荣水平仍有差距,但经历过多年市场风雨历练,相信整个线下消费行业的生命力依然足够顽强。

经济繁荣时,站在风口上,谁都能飞;但在潮水褪去之前,更早看透线下零售板块经营本质,且提前谋划布局的经营者才更有可能掌握发展命脉,笑到最后。

但由于购物中心具有消费场景的不可替代性,其始终是线下消费最高级的产品,我们在中长期没理由不对行业保持积极乐观的态度。

上一篇:魔都购物中心“三八”营销活动盘点

“种草经济”本质上仍是一种注意力经济,是“网红经济”的进一步延伸。调研数据显示,有72.4%的消费者表示受过虚假种草的影响。

得益于奢侈品品牌和高端时尚品牌全年强劲的销售表现及其在核心地段的积极扩张,上海核心商圈全年租金同比上涨5.6%。

俯瞰消费地图,消费涵盖了我们生活的方方面面,吃喝玩乐、个护美妆、以及我们的生活方式,都在买买买中进行。

赢商网账号登录

赢商网账号登录