文 | 王满华

编辑|曹玮钰

来源 | 东四十条资本

港交所又迎来了一家明星独角兽。

近日,北京友宝在线科技股份有限公司(简称友宝在线)在港交所提交上市申请书,联席保荐人为高盛、中信建投国际、华泰国际。

友宝是国内最大的无人零售经营商,拥有超10.27万个无人售货点位组成的点位网络,遍布中国288个城市及31个省级行政区。此番IPO,友宝也被行业内称为“自动售货机第一股”。

严格讲,这已经是友宝第三次向资本市场发起冲击。早在2016年,公司就曾在新三板挂牌,但三年后即摘牌,随后又曾谋求在A股创业板上市,遗憾的是,2021年2月公司终止了创业板IPO辅导。

虽然二级市场的道路有些坎坷,但在一级市场,友宝却是妥妥的资本宠儿。成立11年,公司累计获得10余轮融资,背后汇集了凯雷、云锋、北极光、中金、春华、蚂蚁集团、银泰集团等一众明星机构和行业巨头。

IPO前,蚂蚁集团旗下上海雲鑫持股16.68%,为友宝第二大股东。

年入26亿,2020年由盈转亏

友宝成立于2011年,旗下拥有智能零售产品包括友宝智能货柜、友宝智能售货机、友咖、友唱KTV等,同时为客户提供运营、广告、营销等服务。

(从左依次为:智能货柜、饮料售货机、友唱KTV,图片来源:友宝招股书)

根据招股书,友宝已经构建了一个覆盖学校、工厂、办公场所、公共场所、交通枢纽等核心消费场景的销售点网络。截至2021年12月31日,友宝的点位网络由超过10.27万个无人售货点位组成,遍布中国288个城市及31个省级行政区,其中有81.3%集中于一线、新一线及二线城市。

弗若斯特沙利文的数据显示,友宝已经是国内最大的无人零售经营商。

目前,友宝的收入主要来自四大板块业务:智慧零售、供应链运营服务、数字增值服务和其他。

其中,智慧零售业务的收益主要来自自动售货机的商品零售所得;供应链运营服务的收益来自商品批发、机器销售及租赁等;数字增值服务的收入来自向广告客户提供数字广告服务,所收取的服务费衍生收益等。此外,友宝还在国内提供迷你KTV服务。

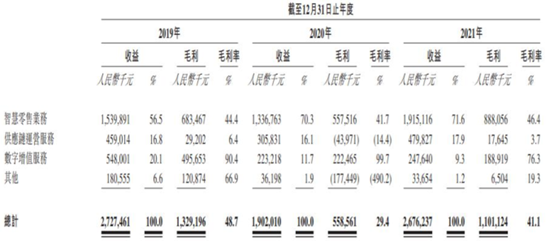

自动售货机“带货”是友宝的营收支柱。根据招股书,2019年-2021年,友宝的营业收入分别为27.27亿元、19.02亿元、26.76亿人民币。其中,智慧零售业务产生的收入占比分别为56.5%、70.3%及71.6%。

值得关注的是友宝的盈利能力。

根据媒体报道,友宝从2015年开始盈利,新三板挂牌期间也处于盈利状态。2015年-2017年,友宝的净利润分别为2352万、7750万、1.18亿。2018年前三季度,公司营收为18.06亿元,净利润为1.01亿。

但过去三年,友宝的净利润却在不断下滑,尤其是在2020年,直接由盈转亏。根据招股书,2019年-2021年,友宝的净利润分别为3964.9万元、-11.84亿元和-1.88亿元,后两年累计亏损达13.72亿元。

与此同时,公司毛利率也出现了暴跌,从2019年的48.7%降至2020年的29.4%,几近腰斩。

对于业绩的波动,友宝将原因归于“疫情”。公司在招股书中解释称:“由于疫情影响,公司多个自动售货机及迷你KTV所在的公共场地关闭,而客流量及销售活动均受负面影响,对其业务产生了重大影响。”

为了扭转颓势,自2020年起,友宝将焦点由直营模式改为合伙人模式,试图在稳定利润率并减轻停运的影响下,实现逆势扩张。

具体操作上,友宝主要通过引入点位合伙人来帮助寻觅并建立点位,从而扩展至未被渗透的地区。至于找点位、点位开发、租用及设施成本则由合伙人负担,友宝主要负责运营。据悉,除餐厅经营者外,点位合伙人通常可获得交易商品总额介乎20%至30%的分成(扣除成本及开支后)。

根据招股书,2019-2021年,“合伙人模式”下的智慧零售业务所得收入分别为2.5亿元、7.62亿元及14.79亿元,分别占总收益的9.2%、40.1%及55.3%,2021年甚至超过了直营模式的收入。

不过公司也坦言,倘若无法维持合伙人模式的规模、挽留现有合伙人或吸引新合伙人等,公司的点位扩张计划可能会被中断,进而对业绩产生重大不利影响。

与此同时,友宝在招股书中表示,此次IPO募得资金,部分将用于公司点位网络的覆盖及渗透,其余则用于进一步发展供应链能力、提升技术以及对无人零售行业中具有潜力的公司进行战略投资和收购等。

互联网老兵再创业,11年10轮融资

除了业务本身,公司的创始人团队同样值得关注。

根据招股书,友宝背后站着一支7人的创始团队。其中,创始人兼董事长王滨是一位连续创业者,第一次创业的网兴科技是国内首批SP业务公司之一,成立仅3年就以1.25亿美元的价格卖给新浪,王滨本人也因此进入新浪高层,担任高级副总裁兼无线事业部总经理。此后,他还以天使投资人的身份活跃在互联网圈,并于2006年开始担任云峰基金合伙人,后来投资的游戏公司淘米网也于2011年在纽交所上市。

公司的另外两位创始人沈国军和季琦同样来头不小,前者是中国500强银泰百货集团的创始人兼董事长,后者则创办过携程、如家、汉庭等旅游住宿品牌。

拥有豪华团队傍身,友宝自成立之初就是资本眼中的宠儿。

成立前两年,友宝先后获得了来自风和投资、汉能创投、国信弘盛的1000万美元A轮融资,以及云锋基金和汉景家族办公室的数千万美元B轮投资。2015年,公司完成新一轮股权融资,投资方为北极光创投、华住酒店集团和大得宏涛。同年7月,又获得来自凯雷投资的5.3亿元Pre-IPO轮融资。

2016年2月24日,友宝在新三板挂牌,上市后又获得多轮定增,引入了银泰集团、海尔资本、中金资本、蚂蚁集团、海创母基金等一众明星机构。2019年摘牌后,友宝又完成了一轮16亿元的战略融资,由蚂蚁金服领投,春华资本跟投。截至2021年,友宝的估值已达到10亿美元。

根据招股书,IPO前,友宝创始人王滨及其一致行动人陈昆嵘合计持股21.99%,为第一大股东;蚂蚁集团全资子公司上海云鑫创业投资有限公司以及马云共同持有友宝16.68%的股份,为公司第二大股东;春华资本持股5.56%,海尔创投持股5.45%,中金启元持股3.96%。

此外,在友宝的高管列表还出现了搜狗创始人王小川的身影。根据招股书,王小川于2021年5月被友宝聘请为公司独立非执行董事,负责为董事会提供独立意见及判断。

疫情之下“回温”,无人零售是伪需求吗?

友宝所处的无人零售行业并非是个新故事。

早在2000年前后,自动售货机就开始在国内快速发展,但由于技术所限,当时产品主要以单机、纸币支付为主。直到2017年,随着亚马逊、阿里、京东、每日优鲜等巨头的入局,无人零售才真正站上风口,因此,2017年也被视为“无人零售元年”。

有媒体统计,2017年全年,进入无人货架市场的初创企业不低于50家,全国无人零售货架累计落地达2.5万个,无人超市落地近200家,而果小美、猩便利、缤果盒子等项目也都是在那一年集中成立的。另据CVSource投中数据显示,同年,无人零售的融资数量也攀至高峰,全年融资额高达43亿元。

不过好景不长,无人零售从风口到进入寒冬,只用了一年时间。2018年,七只考拉和果小美先后被曝出裁员,前者裁员比例高达90%;另一家无人零售公司小闪科技也在2018年10月申请了破产清算。

然而一个明显的变化是,自2022年以来,这个“过气风口”似乎出现了回暖。

今年开年,每日优鲜率先宣布全资收购无人货柜公司“在楼下”,收购完成后,每日优鲜旗下便利购在全国九座城市将拥有超过1万个优质点位,覆盖场景也从写字楼拓展至了社区。

2月,顺丰旗下无人零售运营商“丰e足食”完成3亿元A轮融资,由软银亚洲风险投资公司领投,中金资本、深创投跟投。

3月,另一家无人技术解决方案提供商“云拿科技”宣布完成Pre-B轮融资,投资方为CVC基金和Uzabase旗下的风投部门UB Ventures,资金主要用于加速拓展全球无人零售市场。

除此之外,赛道还迎来了许多新玩家。

日前,有媒体报道称,元气森林已经组建多个团队尝试智能货柜项目,并定下了2022年底在全国铺设10万台智能货柜的内部目标;更早前,瑞幸咖啡就面向全国推出了无人零售咖啡机瑞幸瑞即购;社区生鲜电商品牌钱大妈推出了无人货柜“菜吧”;百果园也宣布和智能无人货柜解决方案提供商兔子商城达成战略合作。

这一背景下,有观点认为,无人零售要卷土重来了,但事实真的如此吗?

首先,就目前而言,线下商超仍是中国消费者最主要的购物渠道,无人零售市场渗透极低。根据弗若斯特沙利文的数据,相较于美国的每千人平均21.9台、日本的每千人20.0台及欧洲的每千人6.1台,中国这一数字仅为0.7台。此外,由于无人零售需要通过电子支付等手段验证身份,也为年长的消费者设置了不低的使用门槛。

另一方面,受疫情影响,“无接触”成为了零售行业的一大关键词,除了商店、便利店之外,自动售货机也成为了人们日常购物的渠道之一。可以说,疫情的持续反复,给了无人零售发展的土壤,但问题在于,这样的发展是否是可持续?还是像当年的社区团购,只是极端环境之下的一次短暂爆发?

最后再来说说本次“小热潮”出现的几位新晋玩家——元气森林、瑞幸咖啡、百果园。在我看来,这些零售品牌突然发力无人零售机,本质还是在铺渠道。

以元气森林为例。过去两年,饮料新势力战火不断,继产品、原料、生产之后,销售渠道正在成为企业最激烈的争夺点。从渠道来看,元气森林发迹于便利店,后向传统商超、地市零售商店进军,目前又进入了电商平台,拥有元气森林天猫旗舰店和元气森林京东旗舰店。

但现实的问题是,上述传统渠道已经被饮料巨头们占领多年,很难撼动。有媒体曾报道称,为了从巨头手中“抢”位置,元气森林曾承诺渠道商,销售价位90元每箱的气泡水,进价只需要销售价的50%。

巨头围剿之下,元气森林亟需寻找新的渠道作为补充,无人货柜或许就是新的增长点。

有业内人士告诉投中网,某无人零售商内部数据显示,元气森林在其无人零售机的销量数据是远超于其他饮料,也就是说,品牌在这类渠道具备销售优势。

另一方面,元气森林的无人货柜并非单纯的线下流量,还与线上私域进行了结合。在元气森林的宣传中可以看到,元气森林通过线下的无人货柜占领办公室等场景,但是通过扫码,可以添加元气森林企业微信,等于将流量又归入到了元气森林的私域流量中。

对于零售巨头们而言,入局无人零售,或许只是在激烈的竞争中开辟了一个小小的新战场。但是对于“友宝们”来说,目前还存在技术成本过高,盈利能力下滑等诸多问题,如今面对零售巨头的围剿,生存则将更加艰难。

最后我不禁提出疑问,无人零售是否也会重复此前团购、O2O、共享经济、社区团购的老路,最终成为巨头和资本的游戏?

2019年我国零售百强企业销售规模达到8.6万亿元,同比增长17.3%。百强销售规模占社会消费品零售总额的比重进一步提升,占比超过20%。

瑞幸以“咖啡机”和“贩卖机”杀入无人零售战场——咖啡机引流、贩卖机变现,看样子瑞幸不满足于2021年1万家门店所产生的流量。

瑞幸咖啡宣布进军无人零售领域,受此消息提振,股价两日涨逾26%,市值突破110亿美元。对于瑞幸此次加入万亿无人零售市场,业内人士怎么看?

瑞幸咖啡今日发布智能无人零售战略,宣布推出无人咖啡机“瑞即购”和无人售卖机“瑞划算”。瑞幸直营门店数已经达到4507家,超越星巴克。

南京市场首家自助便利店近日悄然亮相。这家位于黄埔科技大厦一楼的“好的”自助便利店是本土超市连锁苏果旗下品牌。

有观点认为,蚂蚁金服此次投资猩便利证明了近一年来猩便利对近场消费新场景探索的价值。但也有资深零售人认为,无人零售目前存在诸多问题。

6月7日,中国中免宣布,拟以自筹资金向其全资子公司中免(海口)国际免税城增资49亿元,主要用于免税门店装修及免税商品采购等。

洋码头在国内第六家线下免税直购店落户重庆协信星光广场,这是洋码头在国内首次与商业地产联营合作的“形象店”,占地面积达300平方米。

赢商网账号登录

赢商网账号登录