作者/十里

1

叮咚买菜撤出多地

叮咚买菜又退一城。

9月底,有部分消费者透露,叮咚买菜在厦门开始进行清仓。而将App定位到厦门发现,首页显示一个名为“逃离城市计划”的活动,全场商品低至5折,大部分的商品已售罄。

同时,叮咚买菜也发布公告,近期厦门站点的相关变化是正常的业务优化与调整,不影响公司的运转与发展。

随着这份公告的发出,叮咚买菜也结束了在厦门市场的“生涯”,但对叮咚而言,并不一定是坏事。

16个月前,叮咚买菜“高调”进入厦门,为了快速占领市场,首批开设近30家前置仓,在资金、运力和商品等多方面做足了准备,想要在厦门市场占据一席之地,与当地区域零售企业抗衡。

叮咚买菜不仅在进入厦门的两个月内完成了7亿美元的D轮融资和3.3亿美元D+轮融资,还在全国多地投资建设种植和养殖基地,在商品方面,为了更好的“迎合”当地消费者的消费偏好,并大肆养殖、引入了多种水产。

然而,这一切并没能完全“虏获”厦门消费者。

此次仓促撤离厦门,最直接的原因,自然是叮咚买菜的订单量本身不足以支撑当地的运营,才出此“下策”。在厦门地区,生鲜行业群雄逐鹿,大部分被夏商生鲜超市、朴朴超市和永辉生活占领,元初到家、美团优选等,也有相关业务布局。

叮咚买菜想要从这样成熟的市场分羹,本就存在巨大的挑战和风险。

而在各个社交媒体平台也有不少消费者吐槽,叮咚买菜的品质和价格不如当地商超和零售业态。如今撤出厦门也意味着,叮咚买菜无法在当地形成一个差异化的强消费记忆点,也没有形成自己的核心竞争力。

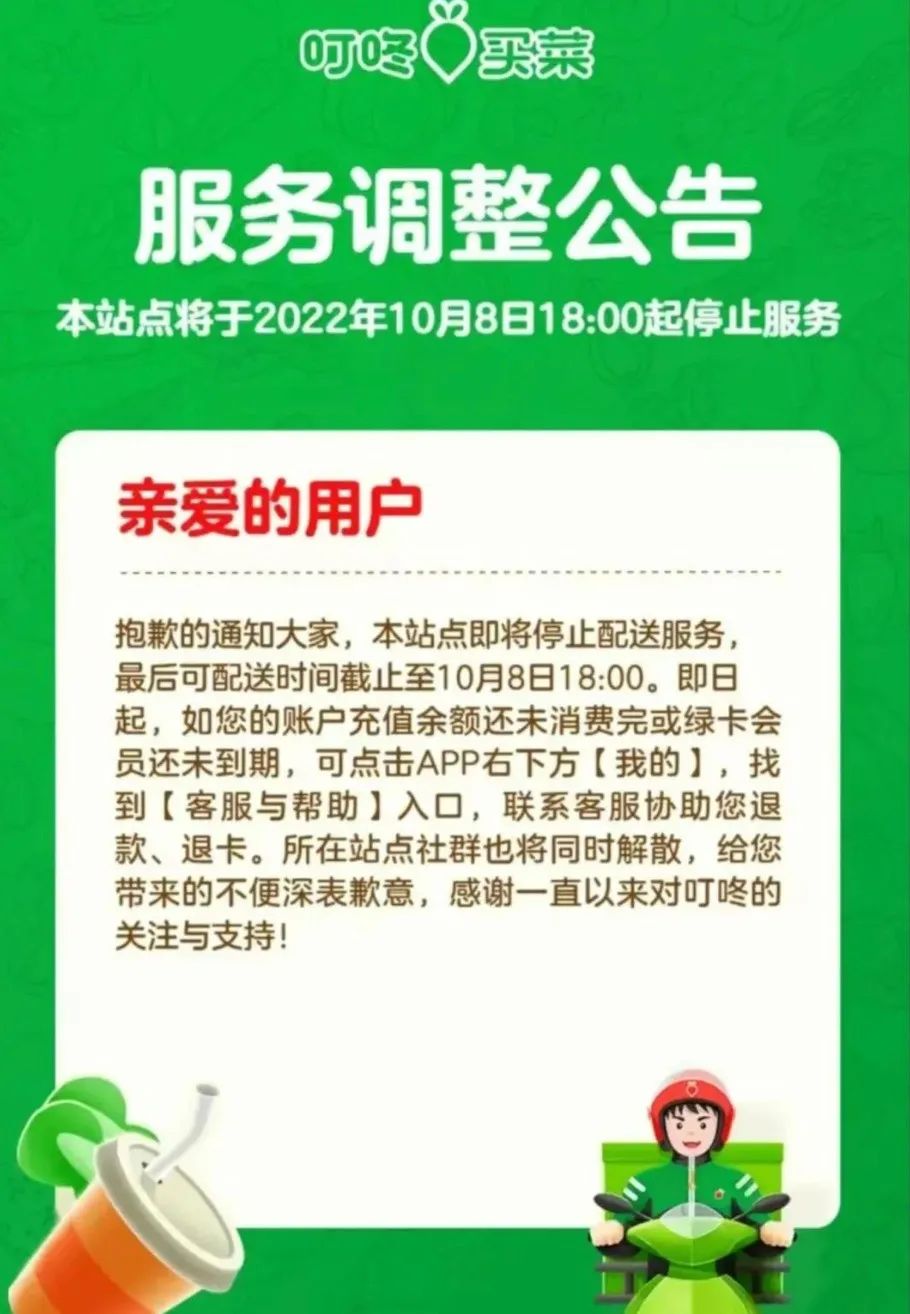

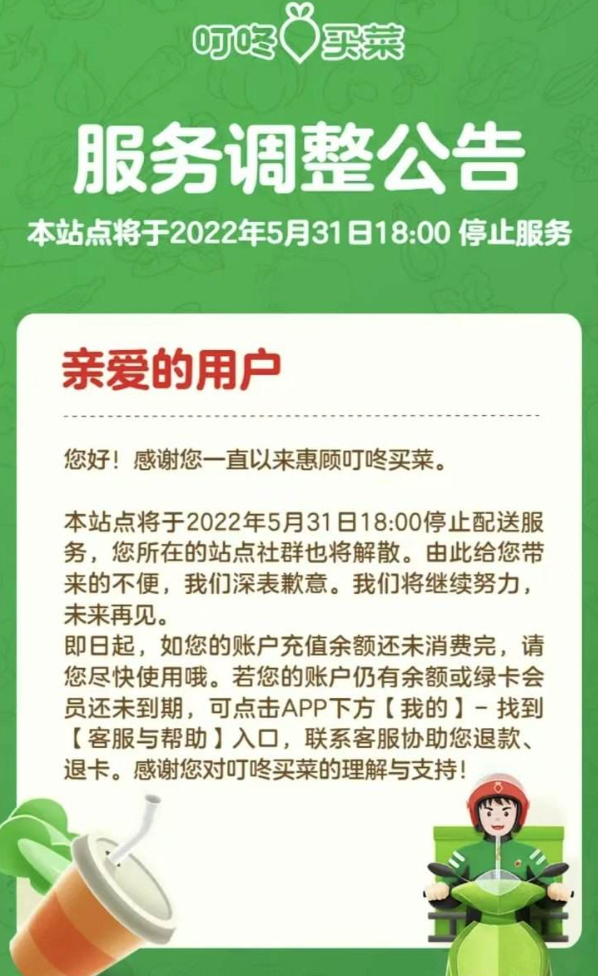

事实上,不止是厦门。今年以来,叮咚买菜已多次裁撤地区业务,包括安徽宣城、滁州,河北唐山、广东中山、珠海、天津等城市,目前华北市场只剩下北京等还在运营。

截至目前,叮咚买菜App上可正常下单的城市还剩27个,较2021年9月顶峰时期减少了10个,其中18个属于长三角,占比高达66.7%。至于前置仓的数量如今也是个迷,自2021年第四季度起不再公布。不过,当季新增幅度确实下降明显,仅为上一季的十分之一左右。

《灵兽》在此前的文章解析到,叮咚买菜选择全国性战略收缩,在缩减成本的同时,更精细化运营核心区域市场。

这些撤离的城市,也从侧面印证前置仓的特殊属性,可能更适应一线城市,而二三线城市乃至低线城市用户的消费习惯的培养,更多还是靠补贴,且获客成本较高。

过去,叮咚买菜有雄厚资本的支持,一路狂奔。从目前的形势来看,叮咚买菜在资本市场上的融资难度加大,不得不增强自己的造血功能。“砍除”难盈利的城市,尽快完成自身造血,实现自负盈亏,一味地追求扩张区域和经营规模,无论是对企业还是资本,意义都没有那么大。

叮咚买菜创始人梁昌霖也预知到这一点。去年8月,他曾对业务做出了新的判断和调整,战略会上表示将“规模优先,兼顾效率”调整为“效率优先,兼顾规模”。

从实际运营中,不难看出叮咚买菜已无需考虑兼顾规模,追求盈利,活下来才是最重要的事情。

2

前置仓模式之问

在叮咚买菜将战略大方向调整后,也释放了盈利的信号。

财报显示,今年第二季度,公司实现营收66.34亿元,同比增长42.79%;净亏损3450万元,同比收窄98.22%;非美国通用会计准则下首次转亏为盈,净利润达2060万元。

尤其是叮咚大本营所在的长三角地区,继2021年12月上海整体盈利后,今年上半年整个长三角实现了盈利,正向经营利润达3.7%。梁昌霖甚至在二季度财报会上表示,公司有信心在今年期末实现全面盈利。

针对上海地区的盈利,梁昌霖曾解释,上海地区平均客单价超过66元,每个前置仓在经营一年后,日订单能达到1000单,在刨去履单成本后,每单的营业利润预计能超过3%。随着商品力的提升,客单价会进一步提升,用户复购率增长及订单密度也会加大,从而分拣中心前置仓的固定费用会被继续摊薄,履单效率更大提升。

这的确是非常理想的发展路径,但前置仓业态想要盈利并没那么容易。

前置仓模型比商超的核心优势在于能深入到社区末端,并送货到家。但同时也会受到有限仓位而导致有限的商品类目和数量,商品储存也会有一定的损耗。

尽管叮咚买菜用“会员满减”的营销方式,试图拉高客单价,但也会影响复购率。更为关键的是,前置仓定位的年轻消费群体,在购买生鲜品类上,是否有66元/天的开销在前置仓业态上?目前,大部分连锁社区生鲜店、超市等基本都有送货到家服务。此外,还有美团卖菜等竞争对手虎视眈眈。

再反观上海的盈利,取决于客单价和履约费用率这两个指标。平均客单价超过66元,综合履约费用率 是21%左右。

由于上海的消费力强,人口密度又比较大、集中,能满足前置仓模式的要求,但其它城市恐怕并没有如此大量的生鲜“即时”消费需求。所以,在全国区域,叮咚买菜平均客单价在60元左右,综合履约费用率为33%。

而叮咚买菜的盈利计算方式也曾被业内质疑。实际上,从前置仓出货的每笔订单,物流成本即便是抛开仓储成本,也会有必须存在“包装材料、人工工资、配送”等几项成本,但叮咚买菜所谓的盈利计算方式,并未将物流加工成本核算在内。

即便叮咚买菜能在上海做到真正的盈利,但想要将这种盈利复制到全国,难度很大。因为叮咚买菜在上海区域的用户消费能力、成本控制能力和其他区域的差距很大。

同时,前置仓的模型是要满足消费者即时配送的需求,要铺设足够密度的点位,配备足够的骑手,经营成本必然较高。这对于低线城市的用户具有一定的消费门槛,再加上社区团购的竞争,二三线城市的用户最初就不是前置仓的理想消费群体。

因此,叮咚买菜只能纵向扩展用户规模,而绝非横向扩展区域,通过收缩城市,留下更多高价值的目标客户群体。

再回到撤离厦门的选择上,除了订单量本身不足以支撑当地的运营成本,更关键的问题是无法摊薄履约成本,从而降低了效率,导致亏损。

这并非只是厦门撤离的原因,在所有非一线城市都存在以上问题,大部分的非一线城市客单价不如预期,收缩“战场”是必然的选择。

3

叮咚自救?

除了履约成本高、客单价低等因素外,限制前置仓盈利的另一因素则是毛利率低。

叮咚买菜的本质还是生鲜平台,通过生鲜作为高频品类切入,扩展至全品类。但就生鲜来说,其采购成本和毛利率都十分透明,过去的无门槛配送,履约成本完全“补贴”,所以很难真正实现盈利。

侯毅更是直接将前置仓比喻为一个售卖平价、初级农产品的平台,它能在生鲜的整个流通链路里挤出的剩余价值,要么对链路下手重构,要么对商品下手重构。两者都不具备的情况下,前置仓就成了没有重构一条新的价值链,并且比原来菜市场模式的生鲜流通链路,还多出了几项成本。

因此,在“断臂求生”之下,叮咚买菜靠自有品牌和预制菜的方式提高毛利。

为提高盈利水平,叮咚买菜也在提出毛利率更高的自有品牌。叮咚买菜可以基于平台数据对消费者的偏好进行分析,推出更适合平台用户的消费品牌。去年9月推出的火锅品牌,首批推出18个口味的锅底和多种灵活的配菜单品和组合。自有品牌如果达到一定的品牌效应,后续也可以独立投入其他电商渠道发展。

但目前自有品牌占总交易额的比例较低,能否承担第二条增长曲线的重任还需要时间验证。

此外,在“虎年年货节”中,叮咚买菜披露预制菜销量同比增长超过400%。同时,毛利率也由2021年第三季度的18.23%提升至第四季度的27.70%。叮咚买菜曾表示,预制菜自有品牌商品可以提高用户粘性,同时也提高了毛利率和客单价。

尽管提升了客单价和收入,但叮咚买菜运营成本也随之同步增长。

况且,叮咚买菜做预制菜充满不确定性。不仅在餐饮口味和用户忠诚度上难以竞争过餐饮企业,更重要销售渠道受限,除了自家平台之外,也仅是入驻外卖平台而已,且配送范围也是前置仓周边。与此同时,叮咚买菜还需要花费大量的运营成本、研发成本,甚至面临食品安全等问题。尽管提升毛利,但也受到天花板的限制。

过去,资本源源不断地输血,前置仓模式的弊端被“掩盖”,以为提高客单价、提升毛利率,再通过提升订单密度优化履约成本,最终先实现单点位、单区域的盈利,但如今看来,并没有那么简单。

想要试图达到盈利模式的前提是,需要大量的资金投入。现实是,前置仓并非是消费者唯一的选择。

配送到家的消费方式,已经基本被城市的消费者所接受,消费者教育已经完成。同时,传统商超、社区团购、生鲜电商等这些业态对于到家业务的态度也早已改变,当其他零售业态的到家业务逐渐崛起,已经与前置仓形成一定的竞争。

回过头来看,或许前置仓的出现,仅仅是推动到家业务的成熟,其商业模型本身存在诸多需要突破的难点。

从另一个角度看,撤出不盈利城市,聚焦核心区域,也许能让叮咚走得更远更久,有更多时间去为扩大盈利减少阻力。未来,叮咚买菜可能还要靠提高整体的运营效率,自有品牌等实现盈利,但难度同样并不小。

时隔5天,“生鲜第二股”叮咚买菜赴美上市,市值达55.56亿美元。生鲜电商竞争进入下半场,阿里巴巴、美团等巨头环伺,供应链或成制胜关键。

6月29日晚,叮咚买菜于正式以“DDL”为证券代码在纽交所挂牌,本次IPO共发行370万股ADS,发行价为每股ADS 23.5美元,公司市值超55亿美元。

叮咚买菜最新招股书显示,公司将在美股IPO中发行370万股ADS,此前计划发售1400万股ADS,意味着叮咚买菜本次赴美IPO筹资目标较此前缩减74%。

盘点广深沪那些有趣的业态及首店:电力宠物公司、Hourglass、寿司郎、凡几Cafe & Select Shop、WE11DONE、百年灵BREITLING等等......

盘点那些备受年轻人追捧的业态:上海豫园葱葱商店、上海止痒商店、长沙 Fundolandπ、上海泡泡玛特全球旗舰店、北京 BonfireLAB等等...

赢商网账号登录

赢商网账号登录