作者 | 艺馨 秀一

监制 | Yoda

号称“30分钟必达”的达美乐中国,再次奔赴港交所,这次能够IPO必达吗?

此前,达势股份曾于3月闯关港交所港股IPO,且均未能在6个月内通过聆讯而失败。10月14日,达势股份再次向港交所递表,第二次冲击IPO。

达美乐中国是中国唯一一家所在销售渠道提供30分钟必达的承诺的比萨公司。据其招股书披露,达势股份是达美乐比萨在中国大陆、中国香港特别行政区和中国澳门特别行政区的独家总特许经营商。

据达势股份新版招股书援引弗若斯特沙利文报告称,按2021年的销售收入计算,其在中国比萨公司排名第三。按2021年全球零售额计算,其在全球比萨公司中排名第一。

截至2022年6月19日,达势股份于全球90多个市场拥有超过19200家门店。在中国大陆拥有547家门店,其中约56%的门店位于北京和上海。

▲图源:达美乐官网

「不二研究」据达势股份新版招股书中发现:今年上半年,其营收为9.09亿元,同比增加18.55%;同期,经调整后的净亏损为0.83亿元,同比增加36.34%。

2019-2021年,达势股份三年累计营收44.61亿元。以2021年为例,其营收16.11亿元,来自外送订单的收入为11.80亿元,当期营收占比达73.2%。

今年4月的一篇旧文中,我们聚焦于达势股份持续亏损不断扩大,且超七成收入源自外卖。时至今日,“成也外卖,败也外卖”的达美乐中国,距离“中国第一披萨”还有多远?由此,「不二研究」更新了4月旧文的部分数据和图表,以下Enjoy:

“30分钟必达”的“达美乐中国”赴港IPO!

按2020年的全球零售销售额计算,达势股份的全球特许权授予人Domino’s Pizza, Inc.是全球最大的比萨公司。

据招股书显示,2019-2021年,达势股份收益为35.52亿元,经调整净亏损为5.11亿元,来自外送订单的收益占比超70%,其中北京及上海的门店数量均在60%左右。

在「不二研究」看来,虽然在全球达势股份占有较大份额,但在中国市场似乎并没有那么乐观。此次赴港IPO是一次试探资本市场的机会,同时也是对自身的挑战。

"快速"披萨连亏3年

达势股份是达美乐比萨在中国大陆、中国香港特别行政区和中国澳门特别行政区的独家总特许经营商。

达美乐比萨,是一家国际的比萨饼外送餐厅连锁店,总部在美国密歇根州的安娜堡,于1960年由汤姆·莫纳根创立,Patrick Doyle任首席行政官。

1997年进入中国市场,但与其他快餐品牌相比,达美乐在中国扩张进度缓慢。

据招股书显示,2019-2022上半年,达势股份的收益分别为8.37亿、11.04亿、16.11亿和9.09亿。净亏损分别为1.82亿、2.74亿、4.71亿和0.95亿,经调整净亏损分别为1.68亿、2.00亿、1.43亿和0.83亿。

按门店数目计算,2019-2022上半年,达势股份共有门店数量268家、363家、468家和508家。

「不二研究」认为,随着收益的增加,达势股份的亏损状况却未见明显的好转。距离“中国第一比萨公司”的路途尚远。

七成收入来自外卖

达势股份持续亏损的业绩,或是由于其成本开支的蚕食。

据招股书显示,2019-2022上半年,达势股份的原材料及耗材成本分别为2.28亿、3.11亿、4.26亿和2.47亿,占总收益的27.3%、28.1%、26.4%和27.2%。

员工薪酬开支分别为3.36亿、4.69亿、7.03亿和3.37亿,占总收益的40.1%、42.5%、43.7%及37.1%。

租金开支分别为1.06亿、1.37亿、1.80亿、1.06亿元,占总收益的12.6%、12.4%、11.2%及11.6%。

可见,随着营收的增加和门店的扩张,随之而来的也是成本的增长。

按照用餐选择划分,达势股份的收益分为外送订单和非外送订单。

据招股书显示,2019-2022上半年,达势股份来自外送的收益分别为5.86亿、8.22亿、11.80亿和6.50亿,占总收益的70%、74.5%、73.2%、71.5%。非外送收益分别为2.50亿、2.82亿、4.31亿和2.59亿,占总收益的30%、25.5%、26.8%、28.5%。

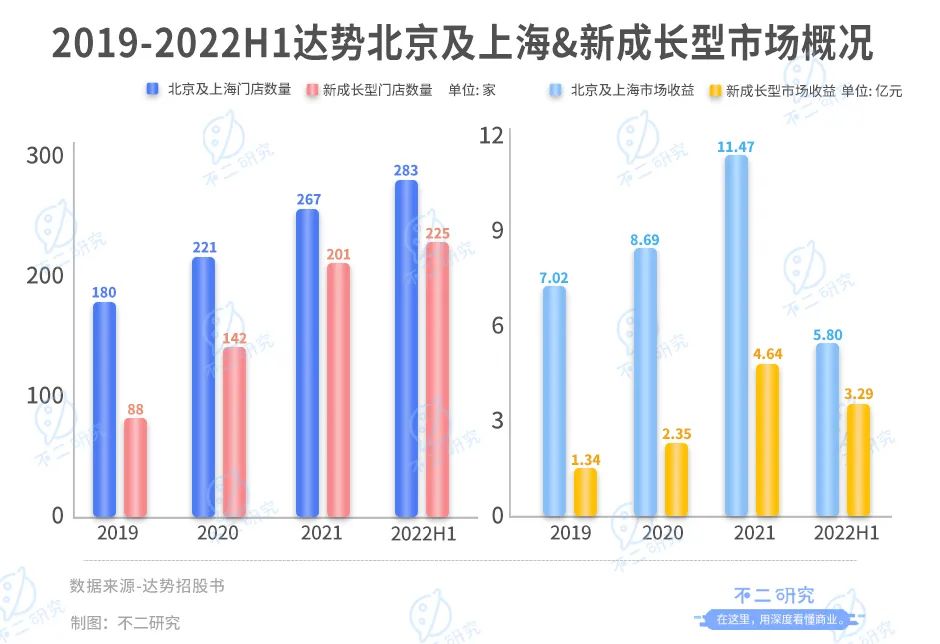

按地理位置分布,达势股份的门店分别位于北京及上海和新成长型市场。其中,2019-2022上半年,北京及上海的门店数量为180家、221家、267家和283家,新成长型市场的门店数量为88家、142家、201家和225家。

以收益计,北京及上海同期收益分别为7.02亿、8.69亿、11.47亿及5.80亿,新成长型市场收益分别为1.34亿、2.35亿、4.64亿及3.29亿。每家门店平均日销售额,北京及上海分别为12009元、12122元、12781元、13974元,新成长型市场分别为5892元、6002元、7617元、8705元。

在「不二研究」看来,达势股份虽然开始有意识的控制成本,但目前尚未有明显改善。且业务布局更偏重于北京及上海,较为局限。

如何贴近中国胃?

据弗若斯特沙利文显示,2016-2019年,中国比萨市场收入规模从228亿元增长至335亿元,复合年增长率为13.7%。2020年至2026年,将以13.6%的复合年增长率增长,2026年将达到689亿元。

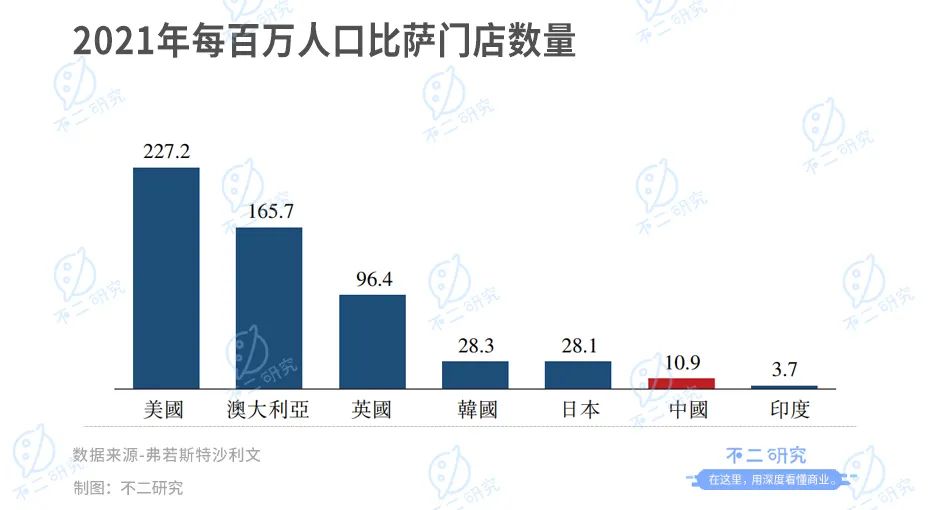

虽然中国比萨市场规模可观,但或是由于饮食习惯的原因,相比其他国家来讲,还有很大的发展空间。

按2021年每百万人口比萨门店数量来计,美国为227.2家,澳大利亚为165.7家,英国为96.4家,而中国仅为10.9家。

据招股书显示,2020年按收益计算的中国比萨市场领先企业前五占52.5%,行业集中度较高。其中达势股份排行第三,仅占据市场份额的3.6%,与第一名39.0%还有一定差距。

此外,竞争对手也颇多,例如麦当劳、蓝蛙等西餐连锁品牌都有披萨餐品,棒约翰和必胜客从知名度上来讲也略高于“达美乐中国”。

按地域分析,2020年,一线和一线城市创造了中国比萨市场65.9%的收益。未来,中国比萨市场预计仍将集中在一线和新一线城市,预计于2025年将占中国比萨市场总量的61.2%。这或许是达势股份之所以选择一线和新一线城市布局的原因。

▲图源:pinterest

而从达势股份自身来看,2021年北京及上海和新成长型市场,每家门店平均日销售额分别为12781元和7617元。一线城市和新成长型市场差距尚且如此,三线及以下城市可想而知。

另一方面,曾有消费者向「不二研究」表示,自己对比萨并不感冒,且“达美乐中国”价格并不亲民,同样的价格会优先选择其他美食。

「不二研究」认为,或是由于国内的饮食习惯所致,比萨的国民程度并未达到很庞大的规模。加之大企业的抢占,达势股份的生存空间略显拥挤。

距离"中国第一比萨"还有多远?

从2020年的销售业绩来看,达美乐比萨在国际的知名度可见一斑。但在中国似乎遇到了瓶颈。

先入为主的行业巨头、蓄势待发的西餐连锁,以及野心勃勃的同品类企业,都将是达美乐比萨进军中国的屏障,加之持续亏损的业绩、不见收敛的成本,使达美乐在中国负重前行。

对于其在中国市场缓慢的行进速度,招股书表示,计划2022年及2023年分别开设120家及180家新店,2024年及2025年继续快速开设新店,入驻更多新一线和二线城市。

但据目前其在新成长型市场的业绩并不可观,未来尚未可知。即使此次成功赴港IPO,对于“达美乐中国”也仅是一个开端。

本文部分参考资料:

《达美乐比萨中国特许经营商,「达势股份」递表港交所》,活报告

2022年6月底,达美乐中国全职员工3199人,兼职员工9705人,后者多为骑手及店员。2019年至2022年上半年,达美乐骑手从3500位上升至6500位。

自2019年1月1日至2021年12月31日,达美乐中国的门店数从188家以35.53%的复合年增长率增至468家,并在截至2022年6月30日增加至508家。

本次共同投资是五芳斋在食品零售与轻餐饮模式的连锁加盟门店业务的积极探索, 培育公司新的利润增长点。

而在身材焦虑之外,健康餐饮概念还击中了年轻人的养生焦虑。如果说疫情也为生活带来了一些“积极正向的影响”,健康养生理念的高涨绝对算。

北京时间9月29日,TIMS中国在纳斯达克正式挂牌上市。但一个月后,美东时间10月28日,TIMS仅报收3.55美元/股,折价64%。

赢商网账号登录

赢商网账号登录