文 | 小小

近日,雅诗兰黛、宝洁、欧舒丹、LG健康生活、爱茉莉太平洋等外资化妆品巨头陆续递交2022年“成绩单”,对外披露年度、季度经营状况。

过去,巨头们业绩增长是常态,但这一次,业绩下滑成了大家共同遇到的难题。甚至,此前,中国市场一度成为外资巨头业绩增长的新引擎,但如今,引擎似乎“失灵”了。

01

雅诗兰黛Q2归母净利润同比-64%

仅头发护理同比+1%

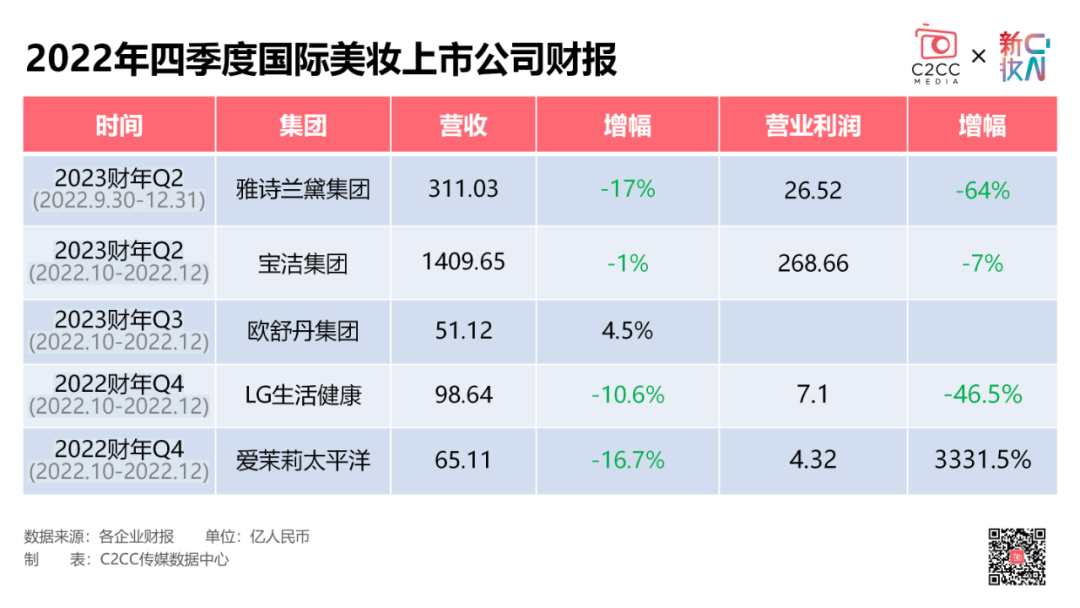

2月2日晚,雅诗兰黛集团发布2023财年第二季度财报。截至2022年12月31日的三个月内(2022年9月30日-12月31日),雅诗兰黛总营收同比下滑17%至46.20亿美元(约合人民币311.03亿元 );归母净利润同比下滑64%至3.94亿美元(约合人民币26.52亿元)。

△ 截图雅诗兰黛集团2023财年第二季度财报

集团在半年期内(2022年7月1日-12月31日)净销售额为 85.50亿美元(约合人民币575.61亿元),与去年同期相比下降 14%;净利润同比下降50.3%至8.8亿美元(约合人民币59.24亿元)。

财报显示,雅诗兰黛集团旗下皮肤护理、彩妆、香水、头发护理四大版块中,仅有头发护理同比微增1%。按主要产品类别划分,营收占比52%的护肤产品净销售额为23.82亿美元,下滑最严重达25%,这一部分业务的营业利润大幅缩水61%。

财报中将下滑的原因归于亚洲旅游零售中某些零售商预期的库存紧缩,以及中国大陆有限的零售流量。在此背景下,集团旗下四大护肤品牌雅诗兰黛、海蓝之谜、蒂佳婷和倩碧的销售额都出现下滑。不过,集团特别表扬了The Ordinary和Bobbi Brown。其中,The Ordinary在每个地区都实现了两位数的增长,得益于其王牌产品的增长以及新多肽睫毛和眉毛精华素等创新品类的成功推出。

彩妆净销售额为12.68亿美元(约合人民币85.37亿元),同比下降9%,但实际从营业利润分析,彩妆品类同比下滑幅度超过了100%。不过MAC和倩碧旗下彩妆产品仍然保持增长。

香水产品净销售额为7.75亿美元(约合人民币52.18亿元),同比下降3%,受到雅诗兰黛、Le Labo、Tom Ford Beauty三大品牌的推动,可比营收增长达到12%,在全球各区域板块都有所增长。护发用品净销售额为1.82亿美元,同比增长1%。

分地区看,报告期内,雅诗兰黛集团在美洲、欧洲、中东和非洲,亚洲/太平洋三大区域的净销售额和营业利润均呈下滑状态。

雅诗兰黛CEOFabrizio Freda表示,在Q2季度,雅诗兰黛在推动业务增长和弹性的几项战略举措上取得了令人兴奋的进展,其中包括在中国创新实验室成立、在亚太地区的第一个制造工厂成立,以及收购Tom Ford的交易。公司对于下一季度从新冠中恢复的亚洲零售市场有很大信心。

02

SK-II拖累美容护肤业务

宝洁计划继续涨价

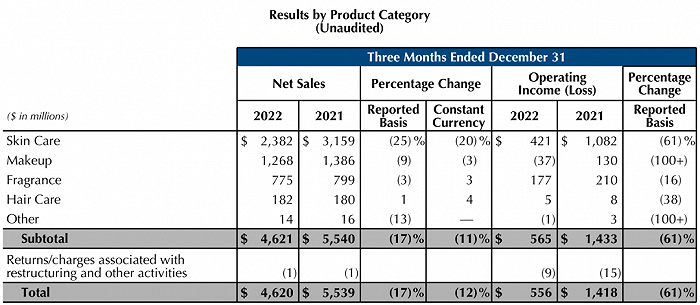

1月19日晚间,宝洁发布了2023财年第二季度(2022年10月-2022年12月)业绩报告。报告期内,宝洁净销售额为207.73亿美元(约合人民币1409.65亿元),同比下滑1%;净利润为39.59亿美元(约合人民币268.66亿元),同比下滑7%。宝洁将2023财年Q2净销售额下滑归咎为外汇及收购和资产剥离。

根据宝洁此前公布的财报显示,2022财年(2021年7月-2022年6月)全年宝洁净销售额为801.87亿美元(约合人民币5432.91亿元),同比增长5%;净利润为147.93亿美元(约合人民币1002.27亿元),同比增长3%。

△ 截图宝洁2023财年第二季度财报

Q2财报披露,按业务情况来看,宝洁五大主要营收板块中有三大板块录得净销售额负增长,包括美容护肤、理容、婴幼儿及家庭护理。美容护肤业务提价9%,销量下滑4%,净销售额减少3%;理容业务提价11%,销量下滑8%,净销售额减少9%;健康护理业务提价5%,销量下滑1%,净销售额增长2%。2023财年Q2,宝洁各大业务版块综合提价10%,但销量录得6%的负增长,净销售额同比下降1%。

宝洁的涨价策略,似乎开始失效。但宝洁首席财务官Andre Schulten表示,购物者对价格上涨的反应,比公司预期的要温和得多,尤其是在女性护理和清洁用品等非必需品类别中。宝洁公司将延续涨价策略,将在未来几个月进一步提高旗下产品的价格。Schulten表示,宝洁有一些涨价在2月生效,一些涨价将在未来几个月生效。

值得一提的是,在Q2财报中,宝洁表示,“创新驱动的销量增长和价格上涨,使得皮肤和个人护理的有机板块的销售额实现低个位数增长,但无法抵消新冠疫情带来的综合负面影响和SK-II销量的下滑。”事实上,在宝洁2022财年财报中,SK-II在大中华区的销售已然下滑,美容护肤业务板块也因此受其拖累。

尽管营收净利双降,但宝洁还是上调了全年营收指引。财报披露,展望未来,宝洁将2023财年总销售额指引从此前预期的下降3%至1%上调至下降1%至持平,有机销售额从此前预期的增长3%至5%上调至增长4%至5%。

宝洁同时也强调,外汇预计对2023财年将造成5%的不利影响,不利的汇率叠加商品、材料成本、运费的上涨,将给宝洁带来约37亿美元(约合人民币251.08亿元)的不利影响。

03

欧舒丹Q3中国市场双位数下滑

中高端身体护理品牌增长强劲

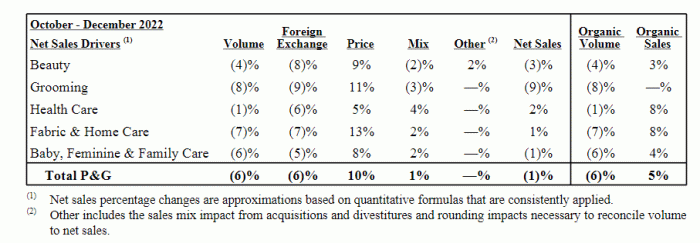

法国美妆公司L'Occitane欧舒丹集团1月31日公布2023财年第三季度财报。财报显示,2023财年前9个月(4月至12月),集团销售净额达16.02亿欧元(约合人民币116.66亿元),按报告汇率计算增长16.5%,可比基础上销售额增长2.3%。第三财季(10月至12月),销售额按报告汇率计算同比增长8.0%至7.02亿欧元(约合人民币51.12亿元),按固定汇率计算增长4.5%。

△ 截图L'Occitane欧舒丹集团2023财年第三季度财报

欧舒丹旗下拥有ELEMIS、Sol de Janeiro、Lime Life、Melvita、Erborian、L’OCCITANE au Brésil 及 Grown Alchemist品牌。据财报披露,此次销售额的整体增长与公司旗下多品牌的业绩增长相关。

财报显示,在2021年底收购的美国中高端身体护理品牌Sol de Janeiro,给欧舒丹2023财年注入了一阵强心剂。按本地货币计算,Sol de Janeiro在第三季度的总营收为6420万欧元(约合人民币4.75亿元),九个月总销售额为1.59亿欧元(约合人民币11.67元),分别获得同比170%、96%的强劲增长。另一品牌ELEMIS虽然增长放缓但依旧保持超过5%的营收。

公司主力品牌L’OCCITANE en Provence在2023财年前三季度和第三季度分别录得了0.9%和5.5%的营收下降。公司表示,部分原因是由于集团撤出俄罗斯市场以及中国、日本等主要市场宏观经济下行导致。英、法等部分市场消费者对消费持审慎态度,加上集团持续减少促销活动也影响了该品牌的销售。

从地区表现看,美洲地区2023财年前9月销售额增长75.1%,第三财季同比增长63.9%;亚太地区2023财年前9月销售额同比增长2.7%,其中中国地区销售额下降低十位数百分比,欧洲、中东及非洲地区2023财年前9月销售额下降0.3%。

04

LG生活健康全年营收18年来首次下滑

中国区业绩亟需提振

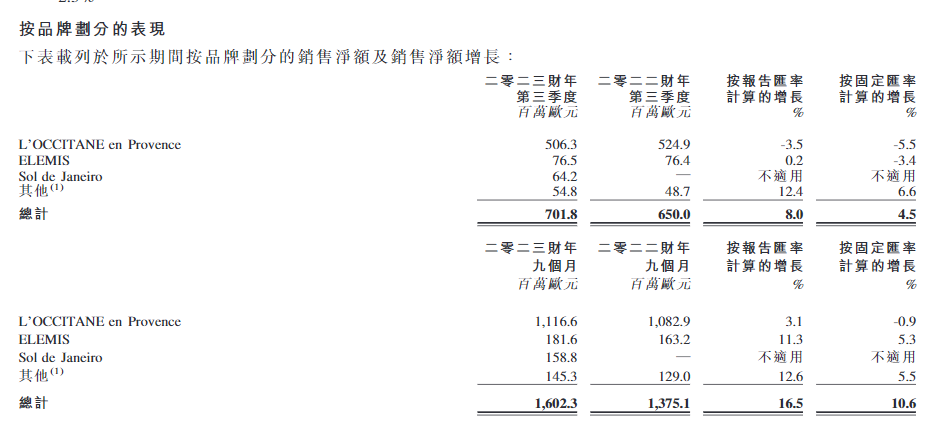

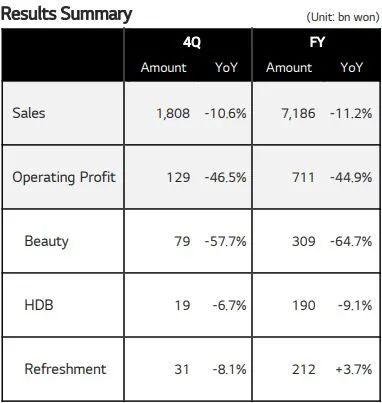

2023年1月31日,韩国美妆集团LG生活健康发布2022年第四季度及全年财报。

△ 截图自LG生活健康2022年第四季度及全年财报

报告显示,2022全年LG生活健康总销售额为7.2万亿韩元(约合人民币394.56亿元),同比下滑11.2%,营业利润为7110亿韩元(约合人民币38.96亿元 ),同比下降44.9%。其中第四季度销售额为1.8万亿韩元(约合人民币98.64亿元),同比下滑10.6%,营业利润为1290亿韩元(约合人民币7.1亿元 ),同比下滑46.5%。

分业务看,美容部门是集团在2022年下滑最严重的部门,销售额同比下滑27.7%至3.2万亿韩元(约合人民币175.36亿元),营业利润同比下降64.7%,至3090亿韩元(约合人民币16.93亿元)。

家居护理及日常美容业务(HDB)2022全年销售额同比增长7.4%,至2.2万亿韩元(约合人民币120.56亿元),营业利润同比下降9.1%,至1900亿韩元(约合人民币10.41亿元 )。该部门的增长得益于口腔护理等新产品的推出和优质品牌的强劲销售表现。

分品牌看,2022年其美容化妆品业务中,高端护肤品牌Whoo后降幅最大,同比下滑38%;苏秘37°和CNP希恩派分别下降16%、1%;不过OHUI欧惠成绩亮眼,销售额同比上涨17%。

对于营收、利润的双降,LG生活健康方面称,韩国国内外经济衰退及消费放缓对整个事业产生了影响,而在中国市场上,LG生活健康的美容业务板块则由于中国的市场状况和随之而来的消费放缓,使得免税店和中国市场销售低迷。

此前2020年,在新冠肺炎疫情肆虐、全球经济活动萎缩的大环境下,LG生活健康仍实现了强势增长。2021年更是创下最高的年度业绩,全年销售额达8.1万亿韩元(约合人民币443.88亿元)。但在2022年,集团在中国市场的业绩持续低迷。集团的“连续增长”未能延续,出现18年以来的首次下滑。

值得注意的是,在2023年开年,李正爱正式接棒“奇迹”社长车锡勇,担任LG生活健康株式会社首位女性社长兼CEO。上任之后,提振中国区业绩或将成为其工作的重中之重。

05

爱茉莉太平洋2022净利下滑近50%

北美市场营收+83%

爱茉莉太平洋集团近日公布2022年第四季度及全年财报。报告显示,2022年,爱茉莉太平洋总营收同比下滑15.6%至44950亿韩元(约合人民币247.2亿元);净利润同比下滑48.9%至1492亿韩元(约合人民币8.2亿元)。

△截图自爱茉莉太平洋2022年第四季度及全年财报

2022年Q4,爱茉莉太平洋集团总销售额为11839亿韩元(约合人民币65.11亿元),同比下滑16.7%;营业利润为786亿韩元(约合人民币4.32亿元),同比大幅上涨3331.5%。

爱茉莉太平洋集团同名美妆品牌去年在海内外市场的销售额分别下降了16.1%和17.1%。集团方面表示,尽管在线销售额增长超过20%,但由于免税店渠道的收入以两位数的速度下降,而营销费用激增,因此韩国国内业绩不佳。

海外业务方面,亚太区域营收下滑24%,而亚洲区60%的销售额均来自于中国市场,中国市场受疫情影响期内营收下滑30%。欧美市场异军突围,其北美地区依托亚马逊等渠道,销售额大幅增长了83%。其于2022年收购的纯净美妆品牌Tata Harper也帮助集团在北美奠定了中长期市场竞争的基础。欧洲区则受益于兰芝品牌的拉动,销售额增长率37%。

06

引擎“失灵”?

国货美妆“反击”

通过对上述财报的梳理,C2CC传媒X新妆发现,巨头们业绩表现有几下几大共性:

其一、主力品牌销售疲软业绩支撑不足。譬如,雅诗兰黛集团旗下四大护肤品牌雅诗兰黛、海蓝之谜、蒂佳婷和倩碧的销售额都出现了下滑。宝洁旗下SK-II在大中华区的销售下滑拖累了美容护肤业务。欧舒丹公司主力品牌L’OCCITANE en Provence在2023财年第三季度营收下降5.5%。LG生活健康高端护肤品牌Whoo后同比下滑38%;苏秘37°下降16%。

其二、被收购的品牌或创新品类产品拉动业绩增长。以雅诗兰黛集团为例,益于王牌产品的增长以及新多肽睫毛和眉毛精华素等创新品类的成功推出,集团旗下The Ordinary在每个地区都实现了两位数的增长。欧舒丹财报显示,其2021年底收购的美国中高端身体护理品牌Sol de Janeiro,给欧舒丹2023财年注入了一阵强心剂。爱茉莉太平洋在2022年收购的纯净美妆品牌Tata Harper也帮助集团在北美奠定了中长期市场竞争的基础。

其三、品牌在亚太地区/中国市场表现不佳。报告期内,爱茉莉太平洋中国市场受疫情影响期内营收下滑30%。LG生活健康在中国市场的业绩持续低迷。雅诗兰黛集团亚洲/太平洋区域的净销售额和营业利润均呈下滑状态。

可以看到,往年被誉为“现金奶牛”的中国市场,在2022年却让众多外资化妆品巨头“折戟”。为什么?窃以为,一是疫情对中国经济的影响,消费增速放缓;二是中国本土品牌的崛起。

随着新零售电商、直播带货等线上平台的蓬勃兴起与发展,一众国货品牌搭乘着互联网的春风迅速崛起,如珀莱雅、薇诺娜、润百颜、花西子等等。它们崛起的背后,一方面是舍得投入,尤其是研发上的投入;另一方面是迎合了“成分党”对功效护肤的进阶需求。

当本土美妆品牌坚持长期主义,不断以研发实力夯实竞争壁垒与护城河,国货美妆下半场或迎来“高光时刻”。

最近和广东、甘肃、江苏等省份的实体渠道商们聊天,不少老板表示其拥有的化妆品专营店网点有接近50%-60%在过去三年中闭店,退出行业。

私域,指的是品牌线上线下一体化的自主经营阵地。零售企业在小程序上达成销售,不必一味依赖平台分配流量,自己就有一个蓄水池。

雅诗兰黛公布了2023财年10-12月财报数据,第二季度净销售额为46.2亿美元,较上年同期的55.4亿美元下降17%。

赢商网账号登录

赢商网账号登录