来源 | 伯虎财经(bohuFN)

作者 | 梦得

3月17日,李宁(需求面积:100-300平方米)发布2022年年报。

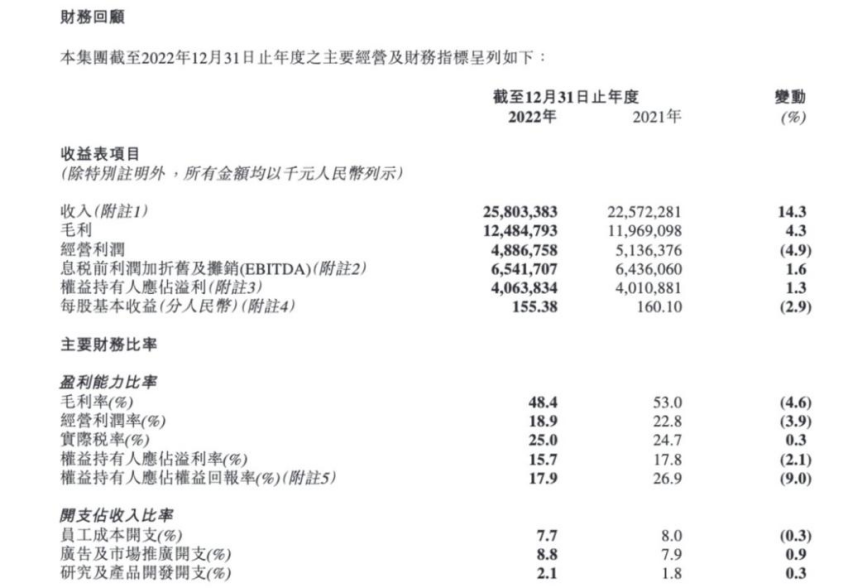

截至2022年年底,李宁年内营收258.03亿元,同比增长14.31%;净利润40.6亿元,较去年同比增长1.32%。与此同时,毛利率从去年同期的54%下降4.6个百分点至48.4%。

与此同时,李宁2022年的经营利润为48.87亿元,同比下降4.9%,经营利润率下降了3.9%至18.9%;净利润为40.63亿元,同比增长1.32%,不及营收的同比增速,也远低于2021年的136.1%净利润同比增速。

不及预期的财报,资本给了“意见”。年报发布当天,李宁股价一度大跌超11%,主要是期望越大失望越大。

盈利能力下降

财报显示,2022年全年,李宁净利润率从17.8%降至15.7%;净利润增速也从2021年的136.1%骤降至1.3%。

(李宁财报)

一是巨额的营销费用吞噬了企业利润。

2018年,“中国李宁”在海外各大时装周现身,作为中国第一个现身纽约时装周的运动品牌,带来的影响力远超预期。在纽约大秀落幕当天,“李宁”的微信指数暴涨700%;同年,“中国李宁”系列服装销量超过550万件,鞋品销量超过5万。

通过“国潮”实现翻身后,李宁明确了转型方向:年轻、高端、时尚。此后,开始在营销端不断发力来吸引年轻人的注意,明星代言、综艺赞助、KOL推广等各种营销方式力度不减,但效果却不如预期。财报显示,李宁2022年广告及市场推广开支由上年的17.79亿元增至22.79亿元,同比增长28%。与此同时,2022年李宁实现营收258.03亿,同比增长14.31%;广告及市场推广费用同比增长率远超过营业收入同比增长率。

也就是说,花出去的钱并没有获得相对应的收益。

二是大力打折促销降低了企业的毛利率水平。

享受了一段时间的高毛利后,去年下半年李宁扛不住了。财报显示,2022年全年,李宁毛利率从上一年的53%下降至48.4%;李宁也在财报中表示,毛利率的下降主要来源于成本上涨与折扣加深。

据财经十一人报道,有业内人士透露,2022年双十一,李宁的篮球鞋把价格降到跟其他品牌同一水平线,券商研报也显示,李宁新品3个月折扣率由2021年的80%-90%低段降至2022年的70-80%高段;而新品3个月售罄率则由60%-70%低段降至50%-60%低段。

不过,打折促销,虽说能快速提升销量并抢占消费者心智,但也会在一定程度上伤害品牌形象,并导致毛利、净利下滑。巨额的营销费用、大力打折促销导致盈利水平日渐下降,说到底还是李宁没那么好卖了。

我们的“骄傲”不好卖了?

《百度2021国潮骄傲搜索大数据》显示,“国潮”在过去10年关注度上涨528%,手机、服饰、汽车、美妆、食品、家电依次成为国货关注度增长最快的六大品类。这股国潮风,让众多传统品牌(同仁堂等)重新焕发活力,让新锐品牌快速崛起(花西子、茶颜悦色等),而以李宁为首等一众运动品牌也随之迎来“第二春”。

2018年,“中国李宁”现身纽约、巴黎时装周后,国内掀起一股国潮风。尤其是新疆棉事件的助推之下,作为国潮概念首个提出者的中国李宁,几乎成了最大的受益方,直接承接了从Nike与Adidas转移出的消费者。

但当野蛮生长的“国潮”与质量平平、价格虚高、涉嫌抄袭等问题“频繁捆绑”时,“国潮”就从“骄傲”变成了刺痛消费者的“概念”。而且还有被反噬的风险,比如2022年,李宁就因秀款某款产品似乎“伪日”,虽然是误会一场,但仍旧引起了很大的争议。

除了消费者对国潮消费热度逐渐回归理智,李宁的“高端”化,消费者也并不完全买单。比如2021年推出的独立高级运动时尚子品牌“李宁1990”。根据券商研报数据显示,以卫衣为例,“李宁1990”单件卫衣定价在799元-2590元之间,“中国李宁”在599元-1399元之间。

2022年年报显示,目前“李宁1990”的门店数量仅为16家。从天猫旗舰店数量来看,“ 李宁 1990 ”的销量整体较低,几乎是个位数,即便找来当前大热的演员肖战代言,月销也仅为两位数。

事实上,李宁也先后几次因为“太贵”而登上热搜被吐槽。从淘宝中国李宁旗舰店和FILA官方旗舰店销售数据可知,中国李宁最高销量也仅仅是在一千出头。而安踏旗下以中高端定位的FILA,则是以万计量。足以见得,李宁的高端之路离消费者认可还有一段距离,也就有了加大折扣力度保规模一事。

与此同时,更让人着急的是打折促销下,李宁去库存的速度却在不断变慢,截至2022年12月底,李宁公司存货拨备前成本金额(未减值)从2021年的18.66亿元增长37%至25.49亿元;存货周转周期从54天增至58天。虽然其他品牌也面临库存困境,不过大多数能通过降价促销得到缓解。

问题就出在李宁在产品与渠道端的问题。

在2022年李宁的渠道收入占比之中,直营、经销商,以及电商渠道,分别占比为20.7%、48.5%、29%。存货周转周期的上升对于当下主要以线下批发为主的李宁来说,是一个不小的挑战。毕竟线下门店往往需要储备更多存货来提供门店销售,而线下批发商则让企业对线下门店的管理难度加大,因此企业对市场的调整往往更为滞后也更为困难。

对此,李宁也给了自己的解法。

李宁的解法

李宁本人曾在高层会议上提问:为什么晋江品牌两三年就能追上我们?现在的李宁不会问了,而是直接学起来。比如收购香港本土品牌堡狮龙的控股权、意大利奢华品牌Amedeo Testoni、英国百年鞋履品牌Clarks。不过虽说靠买买买能够丰富产品矩阵,但从历史来看,想要像安踏创造“FILA”,有点难。

渠道变革方面,李宁以“开大店,关小店”理念继续向核心商圈挺进。目前来说,李宁产品的价格带低于Nike和Adidas,高于安踏(不含FILA),比较合适于一二线城市,但其一二线城市的布局仅为同行的1/3至1/2,还有继续向头部品牌看齐的提升空间。

另外,在入驻购物中心方面, 李宁入驻合计数量对比头部的Nike和Adidas仍旧有1/3的差距,如果单算偏高端的中国李宁,差距更远。未来高端渠道的拓展还可以继续为李宁贡献增速。但前提是,高端走得动。

其实相对于其他国产运动品牌,李宁是具有自己的核心竞争力。一直以来,李宁的价格是行业最高的,究其原因,是公司一直以来强调的科技感和设计感,舍得在研发上花钱花时间。历年来公司的研发费用率基本上保持在2-3%, 这在国内的运动鞋服品牌当中也是较为靠前的。

2022年,李宁调整了产品结构,鞋类收益达到了134.79亿元,占总收入的52.2%。其中,李宁的跑步品类流水同比增长13%,占比提升至19%,跑鞋产品“超轻19”年销售314万双,创造其单款鞋的销售新纪录;篮球品类的增长高达25%,占比提升至29%;

一方面是技术。从2006年开始李宁就自行研发中底技术,直至今年一共迭代了近十种,做到使产品强减震与轻量化。比如18年与巴斯夫合作研发的极性发泡高弹材料的 DriveFoam 中底技术,其相关产品在市场的口碑超过部分Nike和Adidas的产品。

另一方面是,李宁设计感在国产品牌中也是较为突出的。比如李宁高端篮球鞋驭帅,融合了大量的中国元素,比如“竹片”“龙鳞”等,具有原创流行设计能力,而不是一味跟随国际大牌。尽管国内运动品牌已经能在中国市场上与这些国际品牌扳扳手腕,但在收入体量与市场规模上还相差甚远,尤其是鞋服设计上也依旧摆脱不了模仿的痕迹。所以,设计能力也是大多数消费者选择李宁的一个原因,这也就解释了李宁为什么会成为中国第一个出现在纽约时装周的运动品牌。

写在最后

因为新疆棉事件,国潮风兴起,原本占据国内运动品牌半壁江山的耐克、阿迪跌落神坛,呈现不同程度的负增长,但无论是其设计感还是爆款、品牌影响力,都不可小觑。另一边,其他国产运动品牌虎视眈眈。比如曾经的晋江小弟安踏,现在市值已经是李宁的两倍,一边在DTC业务加大投入研发,让线上线下融合发展;一边在海外频频收购,企图抢占中高端市场份额。特步也通过收购在中高端市场有所布局。

前有狼后有虎,现在的李宁是一刻也不能松懈,那么,编一个新故事?继续降价促销让友商无路可走?还是加速扩大直营店比例?不好说。但在国潮热度逐渐回归理智,营销无力的情况下,李宁要想真正在高端路闯出一片天来,必须要在产品上加大火力了。

参考来源:

1、新熵:李宁吃不动老本

2、观潮新消费:李宁,减脂期的“肌肉型企业”

3、海豚投研:李宁:生死勿论,背水一战?

4、海豚投研:李宁的“周期劫”还要熬多久?

5、奇偶派:运动品牌的“中国战争”

非凡中国拥有151家直营店、61名分销商及25家合作店,范围包括中国、香港、澳门、新加坡(作为主要市场)以及东南亚、中东及东欧等其他国家。

目前,lululemon在我国二、三线城市共有18家门店。近三个月新开的4家门店中,有三家分别在郑州、南昌和长沙。

关键词:LululemonLululemon业绩 2023年04月03日

迎接流浪梵音教练们的是市场复苏的到来 ,但属于教练的春天还在路上。越来越多的健身消费者重新回到场馆训练。

当然,也许Keep面临的挑战者从来不是健身公司,可能是抖音、运动品牌,甚至更多户外的运动新方式。

赢商网账号登录

赢商网账号登录