文 | 小卢鱼

编辑 | 杨旭然

5月份,周杰伦在香港举办演唱会,台下的观众不仅有香港明星阿Sa、容祖儿,老牌豪门家族的新一代代表人物也集体亮相:霍启刚、何超莲、郑志刚。

曾几何时,在香港舞台上万丈光芒的并不是台湾歌手,而是本埠艺人。

人们经常会唏嘘香港文化产业的没落,但关乎更多人的,其实是长期以来香港经济发展的困境,和来自方方面面的竞争:新加坡在吸纳着本应前往香港的外资,大陆游客更多选择海南去购买免税品,“前海金融30条”影响着香港区域金融中心的地位,等等。

2022年,香港GDP已经被苏州超越。在这场百年未有之大变局中,越来越多的人们开始意识到,香港已不再是那个风华绝代的亚洲小龙。十年前就开始陆续接掌家族财富权柄的香港豪门第三代们,对此显然有非常深刻的认知。

何超琼加入了政协,把关注点放在了大湾区协调发展上;霍启刚娶了郭晶晶,也在追求政治上更大的建树;郑志刚不仅将K11商场开到了内地,甚至将新世界集团的总部都搬到了广州。

最新的消息是,郑志刚和中誉集团等共同购买中国充电服务第一股——能链智电发行的总计350万股美国存托股票。在这笔投资中,郑志刚罕见地用了个人名义,对中国新能源产业的看好毋庸置疑。而这,只是郑氏家族在大陆资本投入的一部分。

更进一步,郑氏家族对各类大陆新经济企业的投资,也是整个香港资本流动、产业变化的一个缩影:他们“变了”。

01

港圈新风

投资重心,转向大陆。

香港四大豪门中,李家与郑家近年来产生了完全不同的动向。

李嘉诚大规模抛售了在大陆的资产,将家族资产重心转向了海外,也因此在民间舆论场饱受诟病。郑志刚则延续了爷爷郑裕彤与内地更加紧密的联系,直言“香港的市场太小了,放眼整个中国才会有大的发展”。

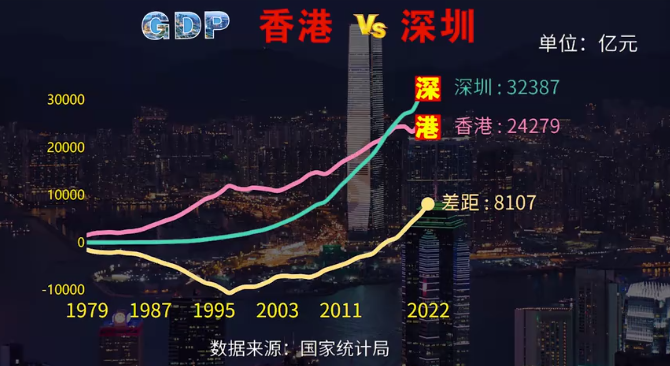

1979年时,香港的GDP是深圳的400多倍。40年后,深圳的GDP最终超过香港,并且以一个迅猛的姿态,不断拉开与香港之间的差距。到2022年,深圳GDP同比增长3.3%至32387.68亿元,而按照港元计价的香港GDP同比却下滑了3.5%。

一增一减之间,两座邻居城市的经济差距持续拉大。

新一代信息技术、高端装备制造、生物医药等方面,深圳都有大量企业冒头并迅猛成长。香港的主导产业则是金融、旅游、贸易等服务业。表面上与上海、纽约、伦敦、东京类似,但背后作为支撑的实体经济、科技产业基础比起上述城市却十分薄弱。

上世纪80年代,香港制造业北移,经济重心开始向“现代服务业”倾斜,金融、保险、地产、商业服务等行业快速发展,这是香港历史上发展最快的阶段。90年代前期,香港以一城之地,GDP甚至能抵上中国大陆的20%。

本地资本大佬的崛起与发展历程,与香港的这段产业发展史高度契合。

这个时期的香港创业者们,凭借地产和各类商业项目积累了巨额财富,奠定了郭得胜、李嘉诚、郑裕彤等人的功成名就,四大家族的江湖地位延续至今。

为什么这些香港豪门的商业帝国都根植在地产上?这源于香港国际自由贸易港的经济地位,同时也受益于链接中国内地与全球资本的区位优势。

贸易与资本在维多利亚港的汇集,带来了对办公场地、现代服务业的巨大需求。然而香港的窗口属性注定了,随着中国市场的不断开放,香港的独特优势必然被削弱,以四大家族为代表的港资们也纷纷另谋出路。

郑志刚大量投资内地市场

李嘉诚选择成为全球“资本候鸟”,逐水草而居,而以郑志刚为代表的新世代,则更多选择了拥抱大陆。目前,郑志刚带领着家族公司在广州、天津、武汉等地修建地产项目,把K11带到了7座内地城市,在大湾区的投资超过2000亿,在广西收购高速公路,同时表示未来还会继续加码投资内陆。

其中最重要的,就是以硬科技、新能源、新消费为代表的,面向未来的新经济。

02

创投思维

密切关注,越投越多。

推动新世界百货IPO、创办艺术购物中心K11、带领周大福走年轻化路线,都是郑志刚让家族产业“老树开新花”的具体手段。

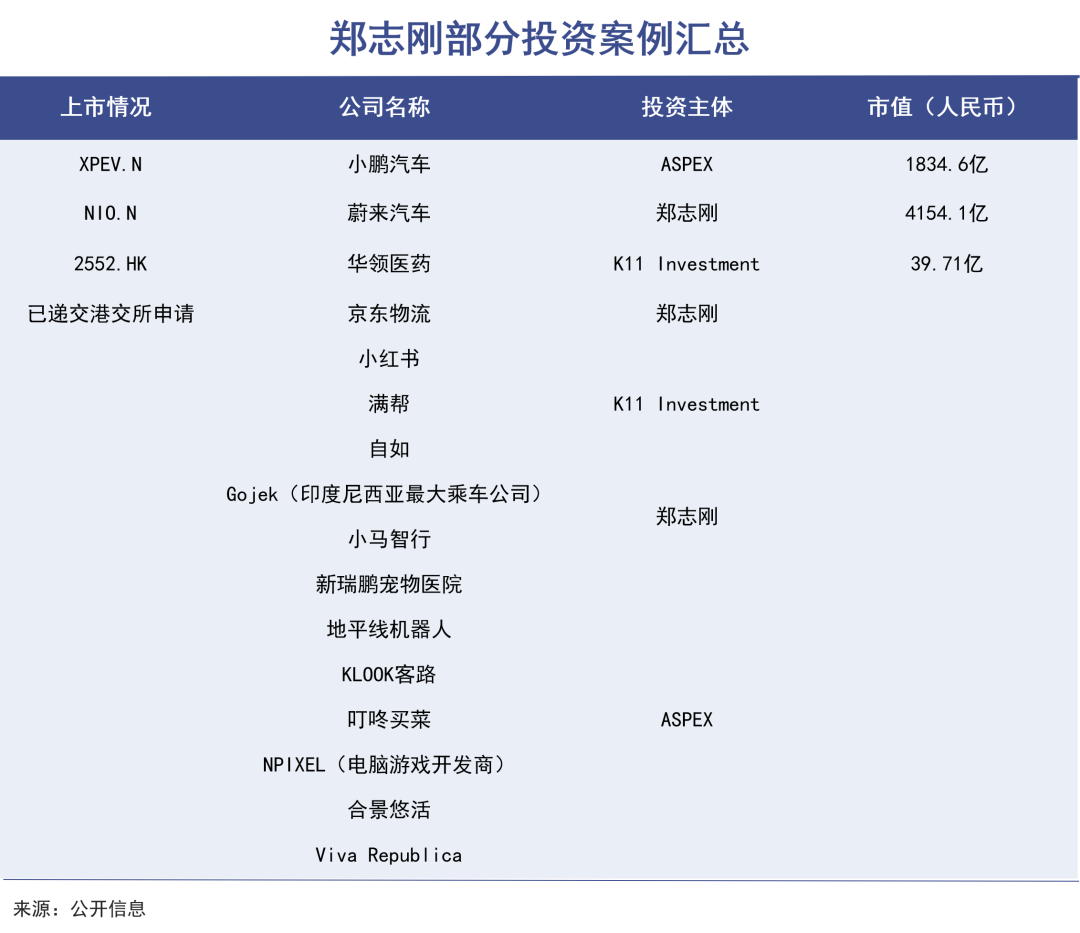

2017年时,已经回到郑家企业工作十年的郑志刚,设立了自己旗下的第一个投资机构“C资本”,这是一家专注于高科技和新型消费领域的投资机构。

C资本至今积累了一批消费类投资案例,包括了已经上市的Helen’s小酒馆,和大陆人不太熟悉的美国健身产品零售商 Bandier、线上珠宝租赁平台 Flont、互联网手表定制品牌Undone、数字化衣橱管理系统开发商 Finery等。

不难发现,在财务考虑之外,郑志刚投资很重要的出发点,就是被投企业是否能与自家的新世界集团战略布局相契合。

百货零售是郑氏家族产业的基本盘

郑家的核心资产大部分是商场、百货、酒店和珠宝。新的经济产业环境下,这些业态已经与互联网有了更紧密的融合。郑志刚通过做LP投资了京东物流、小红书、美团等企业,这些都与自家产业经营有业务融合的可能。

拿不出一家互联网科技公司的香港,没有给本地资本提供太多可供投资的创新型企业。拥抱以大陆为主的全球市场,是四大家族们最明智的选择。

实际上,香港几乎错过了整个互联网时代,这背后的原因非常复杂。

世纪初的互联网产业起步不久就遭遇了互联网泡沫,这让香港各界对于投入其中变得非常谨慎。更关键的问题在于,香港在全球经济中的定位决定了,其对于金融与地产的依赖无法改变。

至今,香港都与互联网为代表的创新文化格格不入。

对于香港经济与全球新兴产业发展之间的不同,对于香港与深圳产业发展的差异,对于香港与深圳乃至于整个大陆内地之间的差距,以郑志刚为代表的新一代香港企业家有更清醒的认识。

他们通常选择利用自身资本优势,以投资的方式参与到更多产业的发展历程中去。郑志刚是其中的激进者。与自家传统产业无关的、新兴赛道和硬科技企业,他不仅密切关注,而且越投越多:

2017年11月,他参与了蔚来汽车的D轮融资;2018年8月,参投了小鹏汽车的B轮融资;2019年12月,领投了计算机图形&视觉技术开发商粒界科技的A+轮融资;2021年3月,又领投了晶片设计企业壁仞科技的B轮融资。

值得注意的是,在壁仞科技的跟投名单中,有大量国资身影,如国盛集团国改基金、招商局资本、大湾区共同家园发展基金、中信证券投资等等。与这些国家队的步调一致,意味着“港人”郑志刚已更深度地融合到中国经济发展的脉动之中。

03

押注未来

发展机遇,利润空间。

观察香港最新的引进人才清单,我们不难发现,如今政策面也在押注先进制造、Web3.0、人工智能和半导体等科技风口。这些也是有望在香港寸土寸金的土地空间上,创造出附加值更大的先进产业。

相比Web3.0等轻资产模式,郑志刚似乎更偏爱重资产、大投入的重科技赛道——认购能链智能的股份显然不是心血来潮,而是在蔚来汽车、小鹏汽车之后,对新能源产业投资布局的新一轮完善。

郑志刚在新能源汽车产业链大量投资

与郑家、“大D会”关系密切的中誉集团也有过投资新能源的经历。虽然对恒大汽车的投资最后以割肉清仓告终,但也从另一个侧面说明了其对新能源行业的高度认可。

中国的新能源汽车市场仍处于快速渗透期。2022年,中国新能源汽车销量达688.7万辆,占全球销量的61.2%。庞大市场空间和高速销量增长喂养出来的,是越来越多拥有核心技术优势和国际声誉的企业,遍布行业上下游。

上游原材料方面,以天齐锂业、赣锋锂业为代表的矿业公司,已经在海外收购了大量优质的锂矿资源;中游动力电池方面,2022年宁德时代全球市占率37.0%,已经连续六年排名全球第一;下游新能源整车方面,比亚迪已经超越大众汽车,成为了全球市值第三的车企,全球第二的新能源车企。

新能源汽车已在实质意义上成为中国最具全球竞争优势的科技产业之一。作为产业配套的充电服务,自然也会成为资本争相入局的另一片蓝海。

作为深谙“卖铲子”逻辑的香港商人,郑氏家族选择能链这种新能源汽车产业链配套企业,在投资逻辑上显得顺理成章。

根据麦格理的数据研究,中国的公用充电桩安装量从2018年的30万增长到2022年的130万,增速迅猛,预计到2030年这一数据很可能会上升到2630万,复合年增长率高达46%。

欧美国家充电桩保有量及新增量都比中国少,且价格普遍为国内的2倍以上。加上同样有实现原油替代和碳中和的政治要求。因此,我国新能源产业的空间前景,并不局限于国内,而是有着全球化的发展机遇和利润空间。

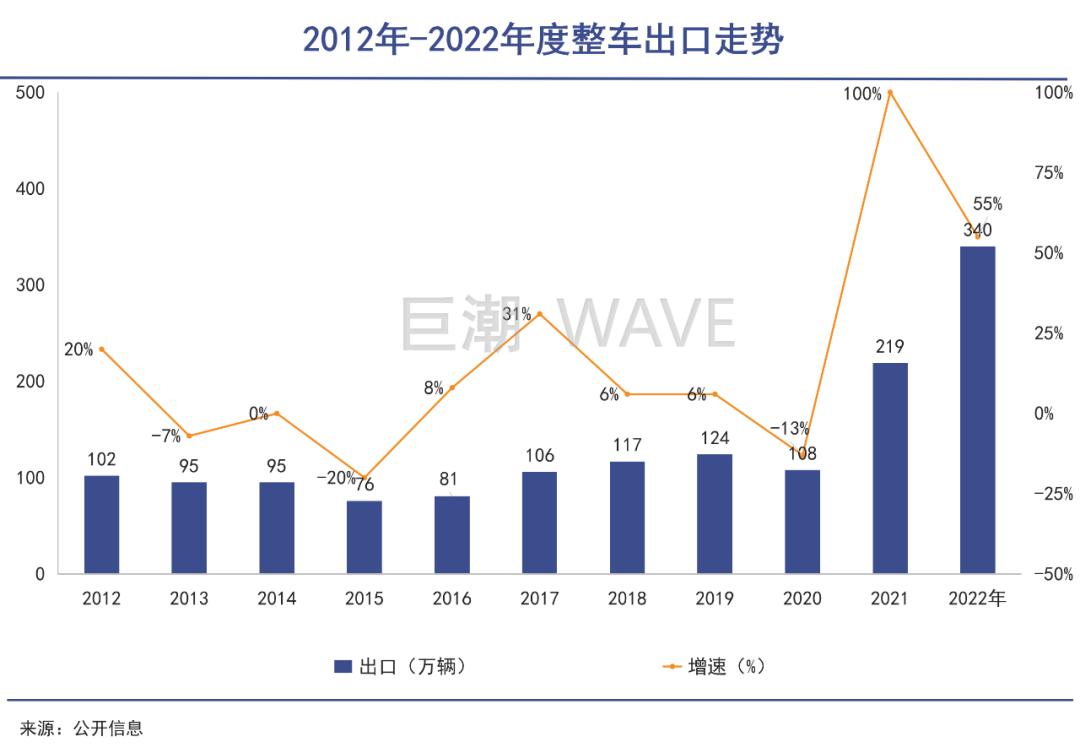

2022年中国累计出口新能源汽车近5.6万辆,同比增长307.2%。人民日报对此的点评是,“抓住新能源汽车市场机遇,在海外市场实现新突破,是2022年我国汽车出口的最大亮点。”

上世纪80年代,日本的家电产业、汽车产业在全球市场所向披靡,几乎逼近了全球分工体系的最高点。甚至,如今的新能源相比曾经的家电、燃油车更具颠覆效应,对于全球价值链的重塑会更加明显。

如果没有严重的全球政治因素影响,中国的科技产业在国内的大发展之后,必然会向全球范围寻求更大的市场。这意味潜在的巨大收益,以及对资本的迫切需求。

在这个过程中,郑氏家族成为了香港资本界最敏感、最坚定投入的力量。而这一切,都是从新一代掌门人崛起开始的。

2016年到现在为止,在深圳现在确定有六个发展项目。现在在建设的是21万平方米的K11 ECOAST,这个项目未来是深圳最大的购物中心。

9月29日,新世界发展及合营伙伴(新加坡另类资产管理公司Ares SSG旗下企业)同意就合营公司成立一家合营企业。

2022财政年度,新世界发展录得综合收入为68,212.7百万港元,与2021财政年度持平。基本溢利为7,084.6百万港元,升1.8%。

郑志刚指出自2020年新冠疫情暴发后,新世界发展在过去两个财年收入稳定,取得净增长,面对2023年报以保守乐观的态度去看待。

5月12日,新世界百货公布多项人事变动,郑家纯辞任非执行董事及主席,执行董事郑志刚调任为非执行董事及获委任为主席,5月13日起生效。

郑志刚于团结基金主题演讲上表示,未来将在大湾区及长三角等地区再增加24个项目,令K11项目总数达38个,目前以品牌营运的项目达14个。

此次调整,最大的变化是碧桂园控股集团下设地产集团、科技建筑集团两大产业集团。科建集团和地产集团在组织架构上是平行关系。

赢商网账号登录

赢商网账号登录