赶在“六一”儿童节之前,荣盛发展再次发布了要去境外资本市场“兜一圈”的消息。

5月31日晚,荣盛房地产发展股份有限公司发布公告称,公司或其境外下属公司拟在境外发行总额不超过10亿美元(含10亿美元)公司债券,或等额离岸人民币或其他外币。

虽然这是一则意向性公告,何时发、发多少、利率如何均未成定数,但荣盛最近对于境外发债的需求似乎更急切了。毕竟,距离它上一次成功发行美元债才刚刚过去一个月时间。

在公告中,荣盛发展较为明确地阐述了此次发行美元债的目的,所筹资金将用于公司境内及海外项目投资,偿还现有债务及补充一般运营资金。

今年4月,荣盛已经成功发行了一笔规模为3.25亿美元的高级无抵押定息债券。

显然,荣盛两次发行美元债的意图均十分清晰,就是为了补充公司资金链,偿还债务,并进一步实现投资扩张。

据市场人士介绍,房企发行境外债所筹资金一般会用于境外债务再融资,或是海外投资,又或是用于境内的投资和一般企业用途。

不过,对于资金究竟是用于境外还是境内,一些房企的说法似乎有些委婉。

比如今年1月份,某房企在增发30亿美元债时表示,公司拟动用增发票据发行所得款项主要为其现有债务进行再融资,而剩余部分则用作一般企业用途。

与此不同的是,荣盛较为明确地在公告中表示,此次所筹资金在符合国家相关法律法规的规定和满足海外资金需求前提下,可择机回流境内。

按照去年6月发改委的要求,房企境外发债主要用于偿还到期债务,避免产生债务违约;限制房企外债资金投资境内外房地产项目、补充运营资金等,并要求企业提交资金用途承诺。

业内人士指出,类似上述的境外募集资金若涉及调回境内使用的,则需符合国家监管要求,并按照外汇管理局相关要求进行登记备案、结汇和回流。

公告显示,荣盛将要发行的境外债不超过10亿美元,但具体怎么发行还未敲定。

按惯例来说,企业会选择以分期发行的方式将其消化,除了受融资需要的影响,还要视市场发债利率的高低而定。

换而言之,融资成本越低,企业也就越愿意发行规模更大的债券。如非必要,企业一般不会选择一次性发行最高配额的债券。

类似于上一笔美元债,荣盛此前公告披露的是“发行最高不超过5亿元美元债”。从最终发行结果能够看到,规模为3.25亿美元,债券期限为3年,票面利率为8%。

也就是说,荣盛这个“5亿美元债”计划,仍有1.5亿美元的额度能够使用。

不过,这并不影响荣盛再度拿下一个“10亿美元”的发行额度,毕竟对于高度依赖资金的房地产企业而言,不会轻易放过可以融资的机会。

在上一笔美元债发行完成的公告中荣盛便指出,发行该笔美元债“有利于进一步改善债务结构、拓宽融资渠道,满足资金需求、降低融资成本,并为建立境外市场信用打下良好基础”。

市场人士分析,由于调控等因素,房企在国内的融资渠道依然是保持着紧缩状态,在金融监管大环境下,房企的融资成本和难度无疑都会保持在一个高位。

相比之下,境外融资在经过去年一段时期的收紧后,今年初有了松动的迹象。也有不少地产商纷纷把握窗口期,陆续发行美元债。吸引众人的因素,自然包括了明显低于去年水平的发债利率。

从公开数据看到,有不少在今年2月份发行美元债的房企拿到了8%以下的融资利率。如世房等评级较好的企业,融资利率为6.1%左右。

相比年初一波发行美元债的房企同行们,荣盛似乎有些“迟到”了。不过,这并不影响其对于美元债的热情。

实际上,今年4月份发行的美元债是荣盛近年来发行过为数不多的一笔公司债。在此之前的2017年、2018年,荣盛通过公开发行公司债融资这一方面几乎没有太多动作。

与公司债方面缺少“入账”形成对比的是,近两年正好来到了荣盛的偿债高峰期。

据其2018年年报显示,三笔公开发行的公司债中有一笔余额约4.45亿元的债券将于今年7月28日到期,剩余金额为1.16亿元、0.66亿元的两笔债券则分别于明年到6月、7月到期。

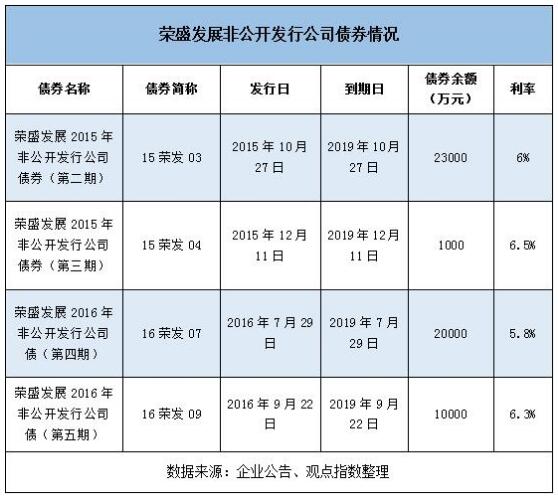

除此之外,荣盛还有四笔非公开发行公司债券也将于今年到期,总金额约为5.4亿元。

标普在4月8日时曾发布过一份关于荣盛发展的报告,认为其在未来12个月会面临一定的流动性压力,约有270亿元的短期债务将于今年12月31日到期,占总债务的约42%。

上述短期到期债务内,包含了74%的开发贷款和18.5%的信托贷款,余下为企业债券。

报告续指,荣盛发展有大约300亿元库存现金,应可覆盖短期债务。不过,报告中并未披露关于这300亿现金的更多信息。荣盛发展在去年年报中则提到,于报告期内实现销售回款815亿元,经营活动产生的现金流量净额175.12亿元。

此外,同样在5月,荣盛发展曾拟发行过一笔金额为5.9亿元的超短期融资券,不过后来因为融资计划的调整,荣盛发展取消了这一次发行。

据了解,荣盛发展原本计划将超短期融资券募集资金全部用于偿还发行人及下属子公司借款等有息负债。

公司在公告中提及,若未能在期限内召开董事会审议并披露交易方案,最晚将在6月9日开市起复牌,并终止筹划相关事项。

荣盛房地产独立董事黄育华辞职;副总裁王守波辞任;金文辉正式出任公司独立董事接任黄育华原先职务,王冰为公司第七届董事会副总经理。

7月24日晚,荣盛发展完成发行2020年度第一期中期票据,实际发行总额为10亿元,发行利率7.22%,期限2+1年,兑付日2023年7月23日。

7月22日晚,荣盛发展宣布计划发行不超30亿元公司债券,期限不超5年,募集资金用于住房租赁项目建设、偿还公司债券及补充流动资金等。

6月8日,荣盛发展发布公告称,公司获准注册40亿元供应链金融资产支持票据,可分期发行,首期发行应在注册后6个月内完成。

赢商网账号登录

赢商网账号登录