继去年将深坑酒店出售给世茂房地产后,世茂股份再次披露了一笔双方的关联交易。

5月31日,世茂股份发布公告称,将全资子公司欣择有限公司持有的New Frontier Corporation(新风天域)的150万股普通股及75万份认股权证,转让予控股股东世茂房地产的全资子公司Brave Peak Limited,转让价格1530万美元,约合人民币1.06亿元。

另据观点地产新媒体了解,2018年6月4日,世茂股份购买上述股份的价格为1500万美元,因此此次转让预计可净赚30万美元。

事实上,此前世茂股份与世茂房地产曾有多次关联交易,包括2016年双方完成四大商业项目、2017年世茂股份放弃收购前海世茂49%的股权等。

因此,在两个平台同业竞争问题存在许久后,市场对世茂股份多次将旗下较为优质的资产转让给世茂房地产提出了疑问。

不仅如此,作为许荣茂手中的两个房地产上市平台,世茂股份与世茂房地产在无论是在资本市场还是业绩表现上,差距都在逐渐拉大。

许氏左右手交易

资料显示,新风天域是一家总部位于香港的战略并购公司,2018年6月28日在纽约证券交易所挂牌上市,是首家在纽交所上市的非美国“空白支票”公司,主要投资领域是目前中国市场增长较快的医疗、科技、教育等行业。

据了解,“空白支票”公司也叫“特殊目的收购公司”,此类公司没有资产,只有现金,上市后的任务是寻找高成长发展前景的非上市公司,与其合并,使其获得融资并上市。

该公司的两位创始人也背景深厚,包括香港前财政司司长、香港南丰集团行政总裁梁锦松,以及曾经担任黑石集团董事总经理的吴启楠。

实际上,作为世茂股份手中的可供出售金融资产,新风天域并不会为公司带来太大的风险。相反,其投资的医疗、科技、教育行业在国内及香港的资本市场也颇受欢迎,随着时间的推移,或将进入丰收期。

另外,世茂股份年报显示,除新风天域外,公司持有的可供出售金融资产还包括海通证券股份有限公司、万达电影股份有限公司等。

然而,仅仅投资一年就选择将其中相对优质的资产转让给“兄弟”公司,有市场人士甚至直指是在腾挪资产,侵蚀上市平台利润。

对此,世茂股份的解释是,交易旨在减少非核心业务的投资,聚焦公司房地产主业,为公司房地产业务提速发展,投入更多的资源。

除此之外,观点地产新媒体了解到,在此之前,两个平台就曾有过多次以转让资产为主的关联交易。

去年5月,世茂股份公告称,以7.7亿元的代价将上海深坑酒店项目转让予世茂房地产,交易随即收到了上交所发出的问询函。

彼时,世茂股份的回应是,公司此前受世茂房地产委托建设开发深坑酒店,并早已约定在符合法律规定的转让条件时,将其转让至世茂房地产及其子公司为止。世茂股份同时强调,交易将给公司带来约3.4亿元的增值收益。

值得一提的是,作为一家最高可达10万每晚的五星级酒店,世茂深坑开业后除了能为世茂房地产带来稳定的房费收入,也可增厚公司的总资产,对优化上市公司报表有重要作用。

更早前的2017年,世茂股份放弃收购前海世茂49%股权,转而由世茂房地产以32亿元的总对价收购标的。

据了解,前海世茂为世茂2013年以24.33亿在深圳前海拿下的一宗商办用地,项目总建面约16万平方米,包括一栋330米高超甲A级写字楼和六栋独立商业裙楼。

尽管依旧持有前海世茂另外51%股份,但放弃交易关股权的购买权,世茂股份还是收到上交所的问询函,要求回答是否违反不竞争承诺。

作为许荣茂在资本市场的左右手,世茂股份与世茂房地产就像前人栽树、后人乘凉,关系颇为微妙。

世茂股份的定位

虽然早于世茂房地产数年登陆资本市场,但世茂股份如今的处境却显得越来越微妙。

据观点地产新媒体了解,5月31日,世茂股份发布了另一个关于员工持股的公告,公告称世茂股份2017年第一期员工持股计划实施完毕并结束。

根据计划,2017年6月1日至6月2日,员工累计买入世茂股份股票2313168股,成交金额1109.56万元,成交均价4.80元/股,存续期为2年。

如今计划到期后,员工卖出所持全部公司股票,成交均价却跌至4.58元/股,成交金额1059万元,较两年前浮亏50.56万元,而且世茂股份未提出将员工持股计划进行展期。

数据显示,截至最近一个交易日,世茂股份报收4.56元每股,总市值为171.05亿;可以对比的是,世茂房地产每股价格为22.45港元,总市值741.19亿。

与此同时,在业绩表现上,与早已突破千亿,并喊出“重回前十”的世茂房地产相比,世茂股份同样有些底气不足。

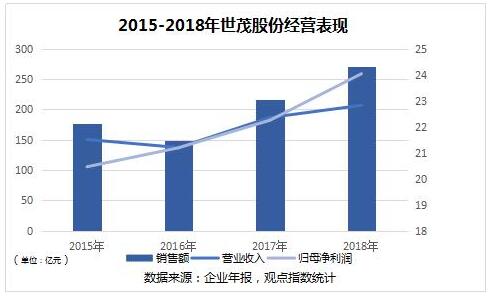

根据年报,2015年-2018年,世茂股份分别实现销售177.1亿元、149.3亿元、216亿元和271亿元,同比增长均不超过20%;归母净利润上,2018年较2015年增长幅度为17%。

2019年一季度,世茂股份实现合同签约销售额52亿元,较去年同期微增4%,实现营收约为31.89亿元,同比增长19.25%,归属上市公司股东净利润约2.62亿元,同比增长5.25%。

截至3月末,世茂股份负债总计约662亿元,同比增长4.13%,负债总额是2018年全年销售额的两倍。

值得一提的是,2017年12月,世茂股份以239.43亿元获得深圳龙岗地块,土地金额甚至超过其当年销售总额。

为此,世茂股份先是通过增资的方式引入了新股东,再以项目抵押进行融资,资金压力可谓不小。

或许,在许荣茂不断将集团优质资源注入世茂房地产时,当初把世茂股份和世茂房地产打造成“A+H”上市双平台的构想已经有所偏离。

作为从2022年4月1日停牌至今的企业,世茂能够在当下选择披露业绩数据并达成复牌,在一定程度上也点亮了市场的信心。

12月17日,世茂集团宣布将出售香港维港汇项目22.5%的股权和对应的销售贷款,总代价20.86亿港元。交易完成后,世茂将不再持有该项目股权。

6月4日,上海世茂股份第九届董事会第一次会议决议选举许荣茂先生担任公司第九届董事会董事长,许薇薇女士担任公司第九届董事会副董事长。

针对社区生活服务业、助力湾区文化融合、促进香港融入祖国发展大局等国计民生议题,世茂集团董事局主席许荣茂提交了数篇提案。

赢商网账号登录

赢商网账号登录