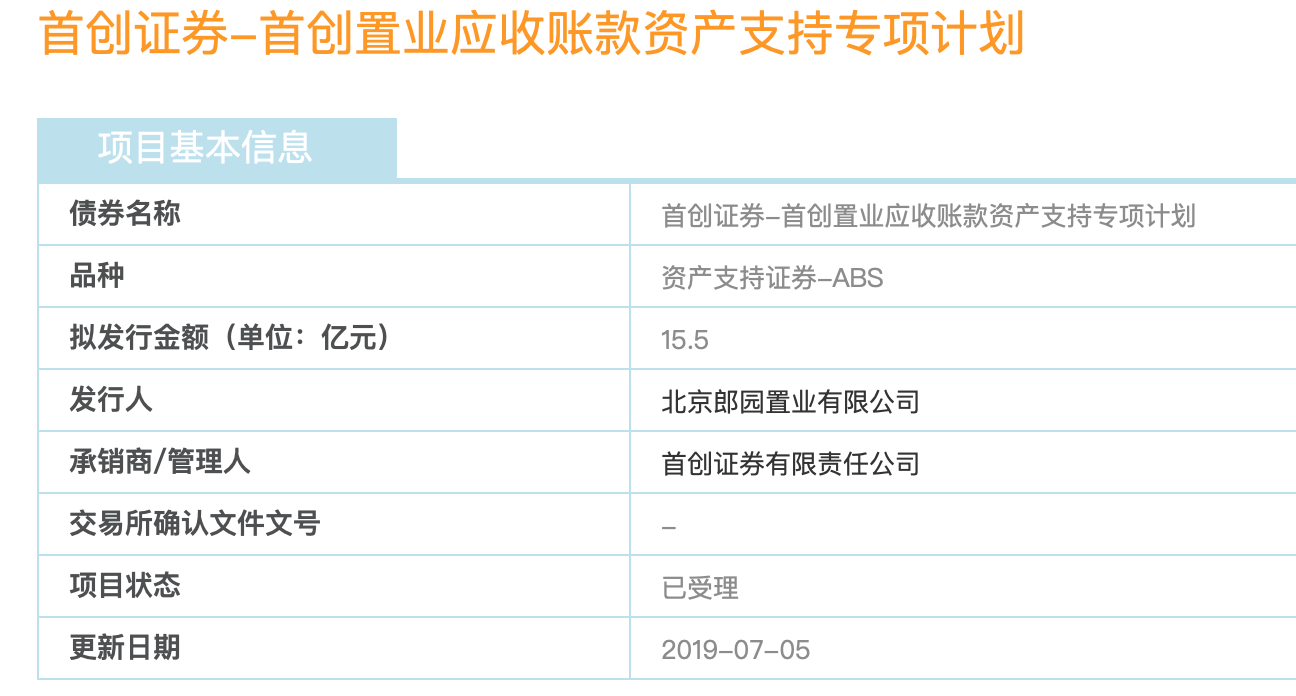

7月8日,据上交所披露,“首创证券-首创置业应收账款资产支持专项计划”项目状态于7月5日更新为“已受理”。

该债券发行人为北京郎园置业有限公司,承销商/管理人为首创证券有限责任公司。此次拟发行金额为15.5亿元,债券品种为资产支持证券ABS。

据悉,北京郎园置业有限公司于2019年5月22日更名为北京首置房地产企业管理有限公司 ,该公司为首创置业股份有限公司间接100%控股子公司。

上清所披露,首创置业2021年第一期中期票据实际发行规模18.5亿,期限为3+2年期,据过往报道,创置业本期债务融资工具注册金额为45.48亿。

上清所披露,首创置业拟发行2021年第一期中期票据,发行金额不超过18.50亿元,利率未定,资金拟用于偿还债券18首创置业MTN001本息等。

4月15日,首创置业宣布,拟发行本金总额不超过50亿元的境内公司债券,发行期限不超过10年(含10年),所得款项全部用于偿付公司债务。

据上交所5月25日消息,要求中信证券-华夏幸福新型城镇化PPP项目1-5期资产支持专项计划终止。该债券类别为ABS,拟发行金额15亿元。

上交所披露,嘉实国美鹏泽商业物业资产支持专项计划终止,品种为ABS,拟发行金额10.5亿,原始权益人为国美电器,于2019年12月30日获受理。

5月31日,上交所披露,保利发展公开发行30.3亿公司债,品种一、二利率分别为3.39%、3.7%,拟5月31日-6月1日面向合格投资者网下发行。

5月28日,美的置业成功发行中山证券-美的置业广场资产支持专项计划,发行规模20.96亿元,优先级利率4.50%。

赢商网账号登录

赢商网账号登录