在从未间断的质疑声中,WeWork距离IPO又近了一步。

8月14日晚间,联合办公服务提供商WeWork首次公开了IPO招股说明书。招股书显示,WeWork计划融资逾35亿美元。

WeWork上市,将是最近一次对“资本胃口”的测试——对于用大规模烧钱换取持续扩张的公司的兴趣。毕竟,今年以来,高调上市的Uber 和Lyft,也遭遇了高调的下跌。

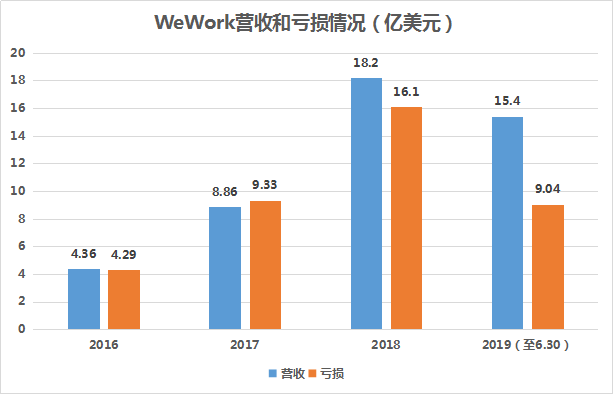

身披共享办公明星外衣的WeWork,一直处于巨额亏损中:

从2016年至2018年,其亏损额度从4.29亿美元扩大至16.1亿美元。今年截止6月30日,WeWork亏损9.04亿美元,较去年同期亏损增幅25%。

IPO前夕,创始人亚当纽曼抛售公司部分股票套现7亿美元。而在2018年底,软银计划给WeWork投资160亿美元,最后却大幅缩减至接近20亿美元。这使得WeWork虽有470亿美元高估值,资本市场却难以捉摸其“钱途”。

面对亏损,WeWork在招股书中提出“增长计划”,包括:

在现有以及新的市场继续扩张;

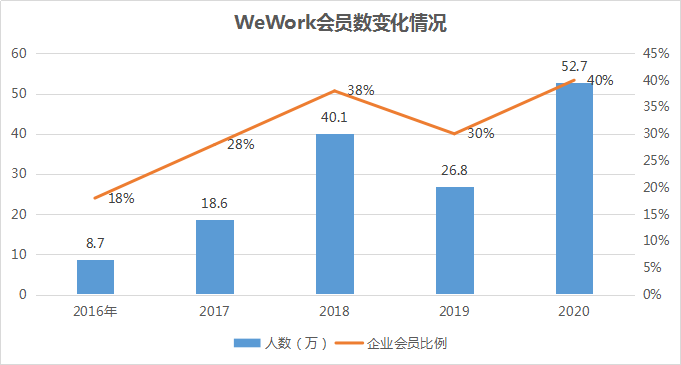

加大发展企业会员业务,增强与企业会员的关系;

缩小亏损规模和运营效率;

持续进行科技投资。

不过,招股书也披露了其潜在增长风险:

可能无法维持有效增长:在不断去中心化和本地化的过程中发现,公司内部机制显得“无效”或“低效”。为控制有效扩张,需加强运营、财务、管理、销售、市场、信息化基础设施。持续的扩张,也可能会影响向会员提供服务的品质。

高速增长或并不能持续:随着共享办公空间领域的竞争加剧,WeWork在会员获取、以合理价格扩张门店方面,会受到较大限制。进入新市场的成本也可能会加大。

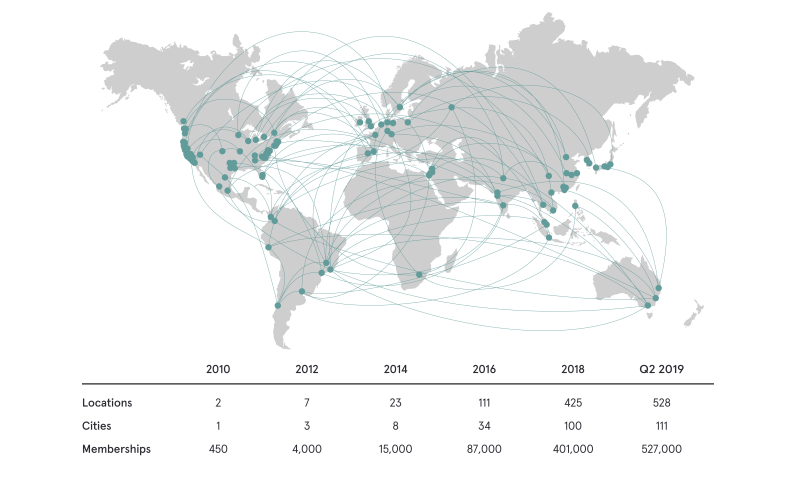

WeWork在2010年始创于于美国纽约,至今已在全球29个国家111个城市,拥有528个办公空间。2016年,高盛联合弘毅投资、锦江之星,将WeWork引入中国。为强化其中国团队的本土化和独立性,WeWork方面一直强调是“中国WeWork”而不是“WeWork中国”。

2018年4月11日,中国WeWork宣布以25亿人民币收购同为外国创业者创立的裸心社。这一举动,将裸心社旗下25家门店纳入中国WeWork,使其在华版图扩张至40多家,迅速获得规模优势。

目前,中国WeWork办公空间共有70+。主要分布在北京、上海、广州、深圳、武汉、等一二线城市。

WeWork提供的空间服务模式包括:

针对个人会员提供的移动工位;

为有临时办公需求的个人或企业,提供WeWork GO “闪座”服务;

为小微创业公司、大型公司分支办事处提供的小微办公室;

为500人左右的企业提供单层或多层空间租赁;

为特大型企业提供定制服务,涵盖从空间设计、施工、管理一条龙服务。目前,特大型企业会员,已占WeWork会员的40%,成为主要营收业务。弘毅投资、阿里大麦网、京东、今日头条均是其客户。

单纯的“二房东”模式,显然不能满足资本的期待。今年2月,WeWork更名为We Company,正式宣布旗下业务主要分为三大板块:WeWork共享办公、WeLive住宅公寓、We Grow儿童共享学习空间。

不断“膨胀”的WeWork,努力讲好资本故事。随着IPO招股书的公布,WeWork的资本故事又将进入一个新的剧情。

共享办公室公司WeWork联合创办人兼前行政总裁诺伊曼(Adam Neumann),指控日本软银集团(SoftBank)违反协议条款,提出起诉。

WeWork母公司The We Company向特拉华州衡平法院提起诉讼,指控软银违反协议,未能完成30亿美元要约收购WeWork股权资产的交易。

据外媒报道,软银或终止以30亿美元收购WeWork股权的计划,因双方仍无法就收购达成共识,因此不大可能在限期前提出收购建议。

优客工场向美国SEC公开递交招股书,拟寻求在纽交所上市。截至2019年9月30日,优客工场已经覆盖全球42个城市,总管理面积60.86万㎡。

11月29日,Bee+与珠海大横琴创新发展有限公司于ICC珠海横琴国际商务中心联合打造的“大横琴&BEEPLUS”联合办公空间正式开幕。

6月18日,广州增城荔城街庆丰村旧改合作企业招标结果出炉,深圳勤诚达成为庆丰村旧改项目的合作企业,项目改造投资总金额约为62亿元。

今天,京东在总部举行上市仪式,刘强东并未现身,来自京东员工和客户的6名代表与京东零售CEO徐雷共同敲响上市锣声。

赢商网账号登录

赢商网账号登录