截至目前,各大国际时尚品牌已陆续公布了最新的季度业绩情况。

国际美妆集团依旧增长强劲,欧莱雅、LVMH、雅诗兰黛、资生堂均获得了较明显的销售额涨幅。奢侈品、国际精品方面,中国市场依旧贡献不菲。

根据日前腾讯广告与波士顿咨询( BCG)联合发布《2019中国奢侈品消费者数字行为报告》,BCG预测,到2025年,中国个人奢侈品消费将保持5-6%的复合增长率,到2025年突破1600亿欧元,贡献全球41%的奢侈品市场。

以下是赢商网根据重点国际时尚品牌的业绩整理:

国际美妆

欧莱雅集团第三季度销售额增7.8%

截至9月30日的三个月内,欧莱雅集团销售额为71.83亿欧元,同比增长7.8%,实现了10多年来的最高增速水平。前三季度共实现销售额219.9亿欧元,同比增长7.5%。

分部门业绩来看,奢华产品部门和活性美妆部门的都获得了两位数增长,其中高档化妆品部门销售额同比增长18.4%至27.52亿欧元,活性健康化妆品部门销售额同比增长16.3%至60.64亿欧元。对比之下,大众化妆品部和专业美发产品部表现要逊色些,增幅分别为5.2%和6.1%。

雅诗兰黛集团第一财季收入大涨11%超预期

美妆零售巨头雅诗兰黛集团第一财季销售额同比大涨11%至39亿美元,超过预期的38.5亿美元,剔除货币因素则同比增长12%。

护肤品业务是雅诗兰黛旗下增长最快的业务,收入同比增长24%至18.4亿美元。另外,化妆品业务收入同比上涨3%至14.4亿美元,香水业务收入同比下跌2%至4.6亿美元,护发业务收入同比下跌5%至1.4亿美元,其他收入也同比下滑29%,录得1200万美元。

LVMH集团香水和化妆品:第三季度净销售额同比增长11%至49.1亿欧元,有机增长8%。

资生堂前三季度业绩水平再创历史新高

资生堂集团前三季度(2019年 1月1日~2019年9月30日)销售额为8466.25亿日元(约合人民币541亿元),同比增长5.1%。

其营业利润为1033.24亿日元,同比增长1.9%。另外,销售利润率为12.2%,保持了两位数的收益性。从各区域来看,中国业务前三季度累积贡献1585.22亿日元的销售,同比增长18.3%,换算成日元后,比上一年度增长了12.8%,贡献了资生堂全球业务18.7%的生意规模。

爱茉莉太平洋公司上半年销售额同比增2.5%

2019年上半年,实现销售额2.8万亿韩元,同比增长2.5%,营业利润录得2744亿韩元,同比下降28.1%,净利润为1793亿韩元,同比下滑37.4%。

Coty集团第一财季收入下跌4.4%

在截至9月30日的三个月内,美妆集团Coty销售额同比下跌4.4%至19.4亿美元,不及分析师预期,但净利润录得5230万美元,较去年同期的亏损1210万美元明显改善。集团首席执行官Pierre Laubies称,第一财季是整体业务的关键调整期,盈利能力的提升意味着集团转型策略正在逐渐生效。

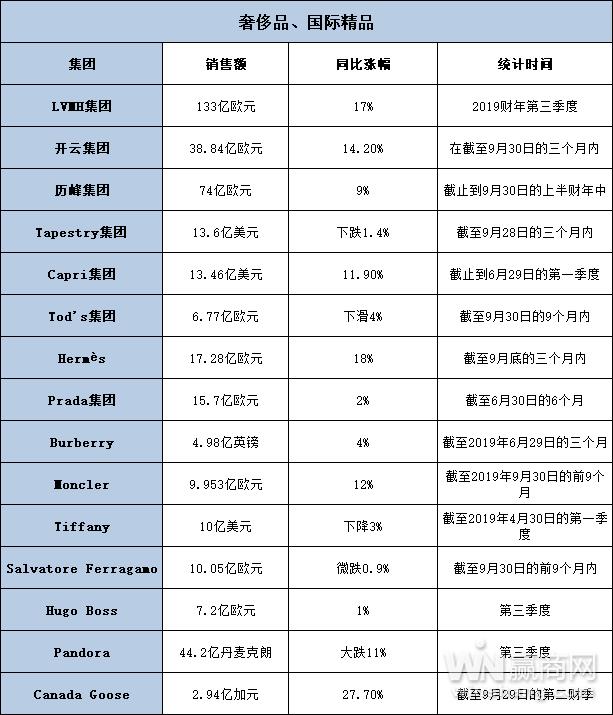

奢侈品、国际精品

LVMH集团三季度净销售额同比增长17%

2019财年第三季度,LVMH集团净销售额同比增长17%至133亿欧元,有机增长 11%。第三季度,集团旗下各部门业务均实现了一定幅度的增长,除了中国香港市场表现不佳外,美国、欧洲、亚洲等其他地区销售额均增长强劲。

今年1月到9月,LVMH 2019年前9个月各业务部门的关键财务数据如下:

葡萄酒和烈酒:净销售额同比增长10%至39.2亿欧元,有机增长7%

时装和皮具:净销售额同比增长22%至158.7亿欧元,有机增长18%

手表和珠宝:净销售额同比增长8%至32.6亿欧元,有机增长4%

精品零售:净销售额同比增长11%至105.6亿欧元,有机增长6%

开云集团第三季度销售增长放缓

在截至9月30日的三个月内,集团销售额同比增长14.2%至38.84亿欧元,增幅较上年同期的26.7%明显放缓。

核心品牌Gucci销售额增长13.3%至23.74亿欧元;开云集团在财报中强调,业绩增速放缓主要受上年同期的高基数影响,期内Gucci在包括中国的亚太市场的直营可比零售额依然录得近18%的增幅。

Yves Saint Laurent收入录得13.3%的增幅至5.06亿欧元;

Bottega Veneta则迎来近一年来最强劲的反弹,销售额同比大涨9.8%至2.84亿欧元。

历峰集团上半财年业绩未达预期

截止到9月30日的上半财年,历峰集团的销售额同比增长9%,达到74亿欧元。

珠宝:销售额为37.36亿欧元,同比增长8%;营业利润12.2亿欧元,同比增长4%;

手表:销售额为15.67亿欧元,同比增长1%,营业利润2.84亿欧元,同比下跌1%;

电商:销售额为11.79亿欧元,同比增长32%,营业亏损1.94亿欧元,亏损幅度同比扩大69%;

其他(包含时尚及配饰品类):销售额为9.41亿欧元,同比增长1%,营业利润300万欧元,去年同期亏损4600万欧元。

爱马仕前三季度营收50.12亿欧元

前三季度爱马仕的综合营业收入为50.12亿欧元,较去年同期增长16%。其中第三季度营业收入为17.28亿欧元,较去年同期增长18%。按地区划分,爱马仕第三季度收入增长最快的地区为除日本以外的亚洲地区,增速为21.8%。爱马仕表示,中国市场消费需求依然高涨,是驱动亚洲市场销售额大涨的重要原因。

Moncler第三季度销售额同比增长10%

Moncler 第三季度销售额仍同比增长10%,略高于市场预期。Moncler 第三季度在中国香港地区的销售额同比下降了40%。Moncler 亦指出,第四季初香港市场并无改善的迹象。Moncler 表示,已经推迟或暂时搁置了在香港当地有关品牌传讯的一些投资,并正在与房东谈判,以降低租金。

Canada Goose第二财季收入大涨逾27%

在截至9月29日的第二财季中,奢侈羽绒品牌加拿大鹅Canada Goose收入同比大涨27.7%至2.94亿加元,远高于分析师预期的2.673亿加元。得益于百货商店对大衣和夹克订单的增加,其批发业务收入大涨22.2%至2.198亿加元,零售和在线业务收入同比大涨47%至7420万加元。

Tapestry集团第一财季销售额同比下跌1.4%

Tapestry集团第一财季销售额同比下跌1.4%至13.6亿美元,净利润录得2000万美元,远低于去年同期的1.2亿美元;

Coach销售额增长1%至9.66亿美元,毛利率为70.1%,净利润为2亿美元,上年同期为2.35亿美元;Kate Spade销售额下跌6%至3.06亿美元,毛利率为63.1%,营业亏损录得700万美元,上年同期为盈利4500万美元;Stuart Weitzman销售额下降9%至8700万美元,毛利率为52.5%,营业亏损录得1900万美元。

Tod’s集团前三季度收入继续下滑4%

Tod’s品牌销售额下滑8.5%至3.443亿欧元;

Hogan销售额下跌5%至1.503亿欧元;

Roger Vivier销售额则大涨13%至1.44亿欧元;

Fay销售额大跌11.6%至3850万欧元。

Hugo Boss第三季度销售额同比增长1%

Hugo Boss第三季度销售额同比增长1%至7.2亿欧元,营业利润则从9200万欧元减少至8300万欧元,低于预期。期内Hugo Boss在包括中国内地的亚洲市场收入录得2%的增长,在美洲的销售额则大跌8%。

Pandora第三季度亏损逾1亿丹麦克朗

丹麦珠宝品牌Pandora第三季度销售额同比大跌11%至44.2亿丹麦克朗,毛利率从72.3%跌至62.2%,净亏损录得1.19亿丹麦克朗约合1.2亿人民币,上年同期为盈利4.55亿丹麦克朗。

Ferragamo前三季度净利润暴跌28%

在截至9月30日的前9个月内,Salvatore Ferragamo销售额同比微跌0.9%至10.05亿欧元,零售渠道销售额同比增长1.2%至6.47亿欧元,批发渠道销售额则录得4.7%的跌幅至3.39亿欧元。在中国消费者的推动下,Salvatore Ferragamo在亚太地区的销售额同比上涨2.8%至3.7亿欧元,中国地区零售销售额增幅达8.1%。

运动户外

阿迪达斯第三季度营收64亿欧元同比增长9%

截至9月30日的三个月内,剔除汇率因素,全球营收同比增长9%至64.1亿欧元。阿迪达斯大中华区延续出色表现,取得11%的销售增速。阿迪达斯旗下锐步子品牌继续回暖,第三季度的销售额增幅为2%,其中运动系列的市场情况良好。

Nike第一财季收入破100亿美元大中华区猛涨22%

在截至8月31日的三个月内,Nike集团总收入同比增长7%至106亿美元,超过分析师预期,净利润大涨24%至13.6亿美元,其中所有品类和地区销售额都获得增长,北美地区营收同比增长3.6%至42.9亿美元,欧洲、中东、非洲三地区营收同比增长6.4%至27.7亿美元,大中华地区营收同比猛增22%至16.8亿美元。

Under Amour第三季度业绩不及预期

Under Armour第三季度销售额同比下跌1%至14亿美元,不及分析师预期的14.1亿美元,毛利润录得48.3%,净利润为1.02亿美元。期内,集团在北美地区营收同比减少4%至10亿美元,国际业务则增加5%至3.68亿美元,服装收入增长1%至9.86亿美元,鞋履收入大跌12%至2.51亿美元,配饰收入增长2%至1.18亿美元。

Vans母公司第二财季净赚逾6亿美元

在截至9月30日的三个月内,Vans母公司威富集团来自持续经营业务的收入同比增长5%至34亿美元,不计收购和资产剥离,调整后的收入增长6%,净利润则同比大涨28%至6.5亿美元,相较于上年同期的大跌70%明显改善。

Vans依然是威富集团最核心的增长动力,第二财季销售额同比大涨14%;The North Face在年轻消费者中的影响力不断提升,第二财季销售额录得8%的增幅;户外鞋履品牌Timberland销售额继续录得1%的跌幅。

Columbia第三季度收入大涨14%

在截至9月30日的三个月内,美国户外运动服饰集团Columbia销售额大涨14%至9亿美元,净利润则大涨19%至1.19亿美元。期内核心的同名品牌销售额同样大涨14%至7.29亿美元,Sorel销售额则大涨27%至1.16亿美元,prAna和Mountain Hardwear品牌的销售额分别下降4%和1%至3850万美元和2270万美元。

Skechers斯凯奇第三财季销售额大涨逾15% 创季度新高

美国运动服饰品牌Skechers第三财季销售额同比大涨15.1%至13.52亿美元,创季度历史新高,净利润虽录得13.7%的增幅至1.031亿美元,但仍低于华尔街预期。报告期内,Skechers同店销售额增长7.7%,其中国际市场增长9.9%,中国市场的同店销售额增幅为6.6%。

PUMA第三季度全球销售额近15亿欧元

截至2019年9月30日的三个月内,PUMA全球销售额同比增长17%至14.78亿欧元,净利润增长29.7%至1.05亿欧元。PUMA由此再次刷新自己的最佳季度销售纪录——今年一季度,全球销售额为13.1亿欧元,同比增长15.3%,净利润增长40.1%至9440万欧元,当时两个核心数据均创下历史最高值。

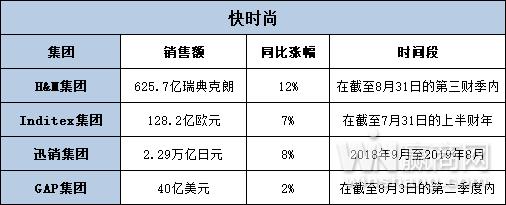

快时尚

迅销集团

2018年9月至2019年8月的2019财年,日本优衣库事业分部收益为8729亿日圆,较上年度增长0.9%;海外优衣库事业分部则依旧增长强劲,录得收益及溢利双双大幅增长,收益首度突破一万亿日圆,为1.03万亿日圆,较上年度增长14.5%。GU收益为2387亿日圆,较上年度增长12.7%。

海外各地区业务表现方面,大中华地区、东南亚及大洋洲地区的收益和经营溢利均录得双位数增长。其中,大中华地区的收益总额达5025亿日圆,同比增长14.3%;经营溢利为890亿日圆,同比增长20.8%,延续强劲业绩表现。

H&M集团第三季度业绩亮眼

在截至2019年8月31日的第三财季内,H&M集团销售额同比大涨12%至625.7亿瑞典克朗约合65.2亿美元,净利润同比大涨25%至50亿瑞典克朗约合5亿美元,毛利润增长13%至318亿瑞典克朗约合31.8亿美元,毛利率也有所提升,从50.3%上升至50.8%。

为适应快速变化的消费习惯,H&M将转型发展的重点建立在数字化扩张上。财报显示,H&M集团第三季度线上销售额同比大涨30%。

Gap集团Q2利润大跌近50%

在截至8月3日的第二季度内,Gap集团的销售额同比上涨2%至40亿美元,同店销售额下降4%,毛利率为38.9%,净利润大跌43%至1.68亿美元,均不及分析师预期。

Gap品牌销售额下滑7%至10.86亿美元,占总收入的27%;

Banana Republic销售额则下滑3%至6.16亿美元,占总收入的15.4%;

Old Navy销售额也出现下跌,同比减少5%至19.72亿美元,占总收入的49.3%。

Zara母公司上半年业绩不及预期

在截至今年7月31日的上半财年,Inditex集团半年内销售额增长7%至128.2亿欧元,净利润增长10%至15.5亿欧元。

核心品牌Zara销售额同比增长7%至88.95亿欧元;Pull&Bear销售额同比增长2.5%至8.73亿欧元;Massimo Dutti销售额同比增长4%至8.44亿欧元;Bershka销售额同比上涨3%至10.8亿欧元。

La Mer等高端雅诗兰黛集团第一财季销售额为35.2亿美元,同比增长8%,净利润为5亿美元,同比增长了17%。

关键词:雅诗兰黛La Mer海蓝之谜 2018年11月01日

Gucci高管跳槽菲拉格慕,香港销售大增32%;宝洁四季度净利润下滑14%,部分产品将涨价......本周国际品牌市场发生了哪些重要新闻?

受肺炎疫情影响,Burberry或将取消原定于4月23日在上海举办的2020秋冬Burberry男女装时装秀,与腾讯独家合作的社交零售店也将延迟开业。

关键词:BurberryBurberry上海大秀 2020年02月15日

赢商网账号登录

赢商网账号登录