据公司情报专家《财经涂鸦》消息,近期受疫情恐慌因素影响,中资美元债市场市场大幅波动,作为中资美元债的发行主力,地产企业的美元债首当其冲,价格大幅跳水。

融创于近日出手,大规模回购两笔即将到期的美元票据,总计7680万美元,约合人民币5.58亿元。上述美元债分别由融创在2018年7月25日和2018年11月30日发行,收益率分别为8.625%和6.875%。以公告发布日3月19日的参考价来计,此次融创回购的2020年7月到期的美元债净价仅为93,收益率超过30%。

在价格跳水大幅推涨中资美元债券的收益率后,不少境内地产商加速回购美元债券,以优化债务结构、降低融资成本。中资美元债券方面,曾经被评定为高收益级别的美元债券,在过去近一个月来价格整体下跌了15%。而地产板块的美元债券以高收益级别为主,其在近一个月时间内则整体下跌了17%。

与之相对的是,中资美元债券收益率大幅增长。相比今年2月底,目前中资美元债券收益率已经上行了约200个基点(即2个百分点)融创此时看准时机,趁价格低点回购票据,不少债劵业内分析人士认为这将为融创带来丰厚的回报。

融创中国(01918.HK)是一家于香港联交所上市的专业从事住宅及商业地产综合开发的企业。在2019年上市房企销售排行榜中,融创中国的销售金额行业排名第3,销售面积行业排名第4,销售均价行业排名第23。

2019年度,融创中国全年合同销售金额约人民币5562.1亿元,同比增长约20.7%,位列行业第四名。

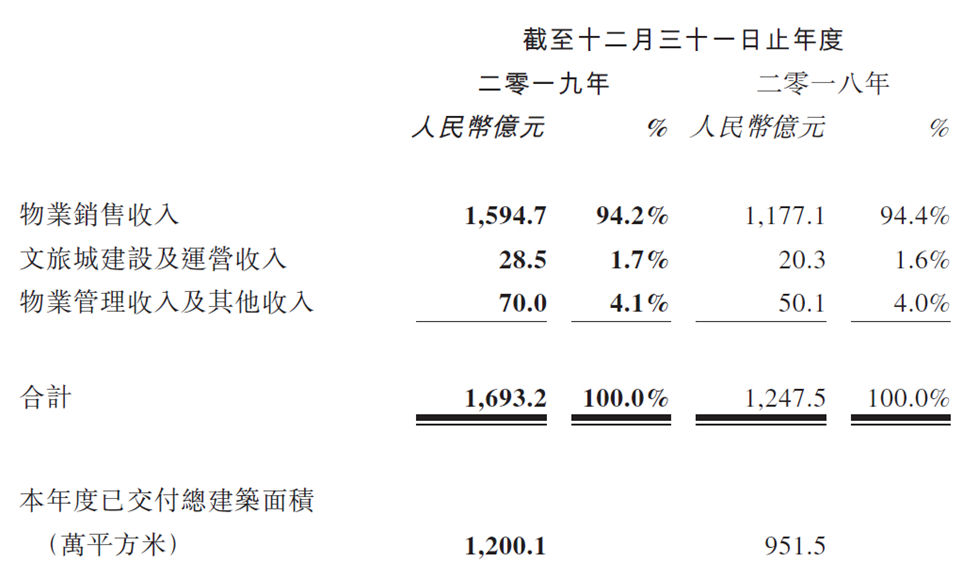

财务数据来看,2019年度其收入总额为1693.2亿元,同比增长约35.7%;毛利为414.1亿元,同比增长约33.0%;归属股东净利润260.3亿元,同比增长约57.1%;毛利率相对稳定,维持于25.1%水平。其中物业销售实现收入1594.7亿元,占比高达94.2 %;文旅城建设及运营实现收入28.5亿元,占比仅1.7 %,相较于上一财年仅提升了0.1;物业管理收入及其他收入70亿元,占比4.1 %。三大业务的营收贡献基本维持在2018年水平。

负债水平来看,流动资产达到7246.80亿元,非流动资产为2359.69亿元,资产总额9606.49亿元,同比增长约34.0%;流动负债6208.81亿元,非流动负债2256.74亿元,负债总额8465.55亿元,同比增长约31.5%;负债率为88.12%,较2018年度的89.80%下降了1.68%,但仍为行业高点。现金及现金等价物1257.3亿元,相比于2018年末1202亿元,增长约46%。

融创中国目前境外美元债总共有11笔,当前存续为69.11亿美元,今年到期的共有2笔债券,今年待付本金余额为10.71亿元。今年待付本金及利息约65亿元,目前债券的还债情况相对乐观。但是今年的经营情况是否能达到预期,集团的文旅项目能否促进房产的发展,仍需考量。

6月6日,融创公告披露,公司前5月累计实现销售额同比增长72%至2418.2亿,累计销售面积1664万㎡;5月单月销售额同比增长57%至708.1亿。

5月28日,深圳发改委发布《深圳市2021年重大项目计划》,共有536个项目上榜。其中,融创华发·深圳冰雪文旅城和万科总部大厦均位于榜中。

5月25日,温州平阳以总价15.28亿出让3宗商住地,总出让面积10.95万㎡,总筑面23.25万㎡。其中融信、海伦堡分别以6.7亿、4.71亿各摘得1宗。

传由李泽楷与PayPal创办人蒂尔联合成立的SPAC公司Bridgetown 2,正与东南亚地产门户网站Propertyguru讨论合并事宜,且磋商已达深入阶段。

奥园集团计划于近期发行新一期公司债,规模为不超过18.2亿元。另悉,上个月,奥园集团完成了两轮合共逾21亿港元三年期境外银团贷款。

招商局蛇口公告披露,公司完成发行21.6亿公司债,品种一期限5年,发行规模10亿,利率3.66%;品种二期限3年,发行规模11.6亿,利率3.37%。

深交所披露,首批4只公募REITs正式设立,募集总规模143.71亿。其中,蛇口产园REIT募集总份额9亿份,发行价格2.31元/份,募集规模20.79亿。

近日,越秀集团公告披露,公司拟于6月9日至10日发行25亿公司债,品种一为5年期,利率3.00%-4.00%;品种二为7年期,利率3.30%-4.30%。

赢商网账号登录

赢商网账号登录