从改革开放至今,“后发优势”让中国在经济发展上一路狂奔,通过学习发达国家和成熟行业的经验与教训、知识与技术,中国迅速在各个领域逼近前沿。这种“后发优势”在免税行业依旧适用。

2002年,韩国政府颁布《济州国际自由城市特别法》,开启了离岛免税政策的大门,济州岛地方政府企业JIO先是当年在机场和港口设立免税店经营,2009年又获批开设离岛市内免税店。

2011年3月,中国财政部发布《关于开展海南离岛旅客免税购物政策试点的公告》,以海南为试点,开展离岛免税业务,成为继日本冲绳岛、韩国济州岛和马祖、金门之后,第四个实施离岛免税的区域。

从2011年至2019年9年间,我国免税行业规模从126.8亿元增长到525.3亿元,复合增长率19.4%,远高于国际同期的7.4%,中国免税行业占全球市场的比重从3.8%提高到9.2%,其中海南离岛免税业务占比26%,9年复合增长率38.9%,成为推动我国免税业务发展不可或缺的增长发动机。

-1-

“垄断”还是“竞争”,韩国免税的经验与教训

作为免税领域的优等生,韩国免税业的发展绝对是业界标杆。而其经济发展历程、社会文化传统又恰与中国有着极高的相似度。1989 年韩国人均GDP突破5000美元,韩国出境游迎来爆发,为减少消费外流,提高对入境游客的吸引力,韩国通过创新推出离境市内免税店与离岛免税政策,吸引韩国国民与日本赴韩游客。2006年,韩国国民离境市内免税购物贡献占比高达60%。

2002到2012年的十年间,受益于政策创新、免税牌照控制与国民消费回流,韩国免税业出现了发展最为快速的黄金十年。2009年,韩国免税业一举超过英国,成为全球最大的免税市场,并持续保持领先位置至今。

2012年,中国赴韩游客消费比例达到10.6亿美元,首次超过日本,成为韩国免税市场新的主力,并在此后一骑绝尘,高速增长。这背后除了政策与价格优势外,还有一个不可或缺的因素就是韩国本土化妆品龙头的崛起。从2010年起,韩国两大本土品牌爱茉莉太平洋(AmorePacific)与LG生活健康(LG Household&Health Care)销售增速高达20%,这一成绩在当时全球香化销售增幅放缓的大背景下格外亮眼,其原因正是源于这两大本土香化品牌在旅游零售渠道的增速贡献接近80%。根据HN Investment&Securities的统计,2016年,韩国美妆企业旅游零售渠道销售额占比25%,其中爱茉莉太平洋有约40%的利润来自旅游零售渠道,LG生活健康旅游零售渠道的利润占比也有30%左右。

消费回流、国潮兴起,这些关键词无不预示着,国内的免税业正在走着与韩国免税相似的路。

但是今日的免税霸主,昔日的成长之路也并非一帆风顺。受韩国国内财阀博弈与政治斗争影响,2013年下半年韩国修改《关税法》,市内免税牌照进入全面竞争时代。除了乐天、新罗、新世界等传统免税运营商外,斗山、韩华、现代等财团也相继进入免税市场。从2011到2018的八年间,韩国市内免税市场的牌照数量从10张增加至26张,乐天和新罗两大巨头的市场份额也从2012年的81%下降到2018年的65%。

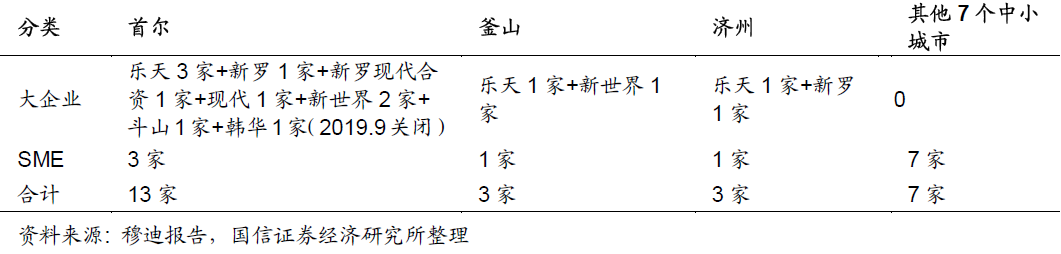

截止2019年8月韩国市内免税店分布情况

新增的免税牌照并未带来预期的市场活力,打破垄断也没有促进中小企业的发展,最终结果是既有运营商盈利承压,甚至恶性竞争,延误了企业提升核心运营能力的时机,削弱了韩国免税巨头进军国际免税市场的实力。

2019年9月30日,韩华集团关闭了首尔的Galleria Duty Free 63免税店,并宣布彻底退出免税业务。斗山集团也在2019年10月宣布将返还免税店特许权,停止首尔东大门doota免税店的营业。而现代与部分SME免税店也持续处于亏损状态。

从“垄断”到“竞争”,牌照优势并未给财团没带来预期的丰厚收益,反而把自己拖向了更大的泥潭,也给韩国免税业璀璨的业绩留下了些许遗憾。

-2-

从“牌照”到“规模”,优势转换显露行业本质

从亚当·斯密在《国富论》中首次提出规模经济理论之后,“规模经济”便成为了经济学的基本理论之一,同时也是现代企业管理的重要研究范畴。而这一理论,在免税业似乎更加适用。

尽管乐天、新罗等传统免税巨头已在韩国本土免税市场扎稳了脚跟,但牌照的放开还是蚕食了不少存量市场份额,也加大了其与上游供应商的议价难度。不仅如此,为了应对新入局者的激烈竞争,传统本土免税巨头们还要通过疯狂降价促销来争取客户。以新罗免税店为例,其母公司新罗酒店集团在2013-2017年间利润率持续走低,其重要原因便是销售额占比将近90%的免税业务在此期间受到国内恶性竞争的严重冲击。

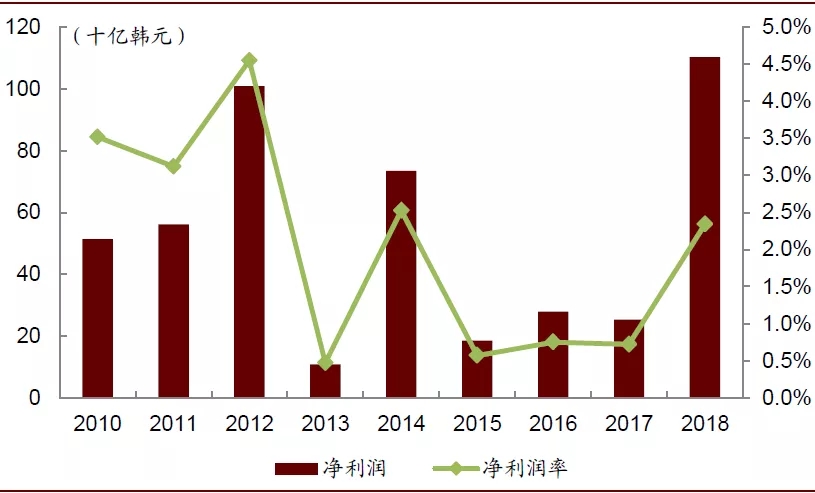

新罗母公司新罗酒店2010-2018年净利润及净利润率走势

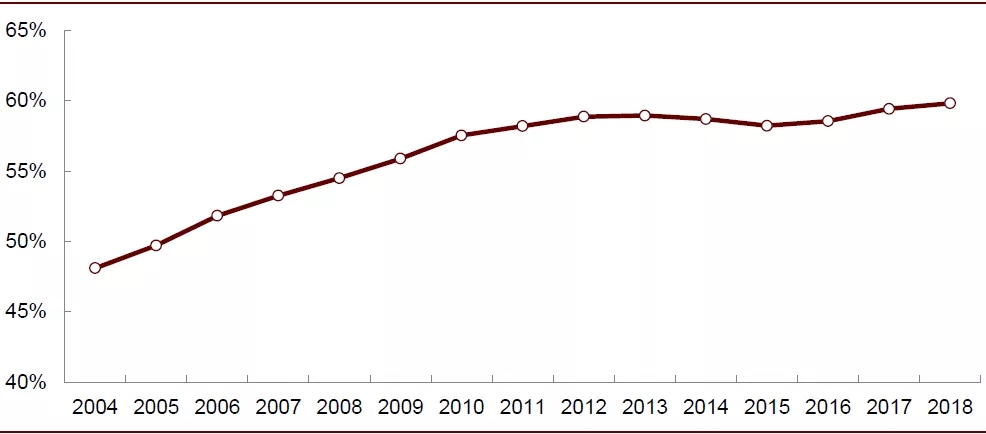

而反观常年占据国际免税王座的 Dufry,通过不断的兼并收购,规模经济效应凸显,市场占有率与品牌议价能力持续加强,毛利率也一路走高。

Dufry2004-2018年毛利率变化趋势

牌照优势没有撑起韩国财阀们的免税梦,梦醒时分才意识到,唯有规模优势才是免税行业霸榜的王道。

与有税相比,免税企业的表观优势是政策保护下的低价。但在零售商业竞争极其激烈、跨境电商高度发达的今日,这种因免税而带来的低价极有可能被低效的运营水平与不规模的采购数量所掩盖。

以免税业销售占比最高的香化产品为例,尽管旅游零售渠道近年来销售增幅持续攀升,但占比仍总体偏小,根据国际三大美妆巨头2019年财报显示,欧莱雅与资生堂旅游零售渠道销售占比均不足10%,即使严重依赖旅游零售渠道的雅诗兰黛,2019年旅游零售渠道销售占比也仅有23%。

经过这次新冠疫情,免税行业的高增长将受到来自电商平台前所未有的挑战。无论是国际美妆巨头还是奢侈品大亨,无一不在疫情中意识到线上渠道的重要性,加码电商渠道,拥抱直播平台,将是国际美妆与奢侈品巨头下一阶段重点布局的战略方向。

占比有限的免税市场,如果再由多家企业分庭抗礼,那无疑增加了品牌方的谈判砝码,削弱了免税企业的议价能力。没有了规模优势,免税企业的价格优势也难以为继。

规模优势不仅影响免税企业的采购价格,更会影响到运营能力。

免税业所占据的旅游零售渠道,以出入境游客为主,在行动轨迹与消费行为方面具有高度的相似性。在大数据与消费者画像技术成熟的今天。唯有通过规模优势,将国内免税市场统一到单一企业中,才能更加精准的描绘出国内旅游零售市场的消费者画像,从而更有针对性的优化物流与供应链体系、调整产品与服务结构、制定市场与营销策略,提高管理与运营效率。而这些,才是真正能够提升免税行业核心竞争力的关键之所在。

失去规模,免税企业没有任何优势可言。

-3-

以“规模”换“时间”,“力出一孔”迎战国际巨头

全球免税霸主Dufry,其今日的行业规模与地位,可以说完全是靠规模取胜。

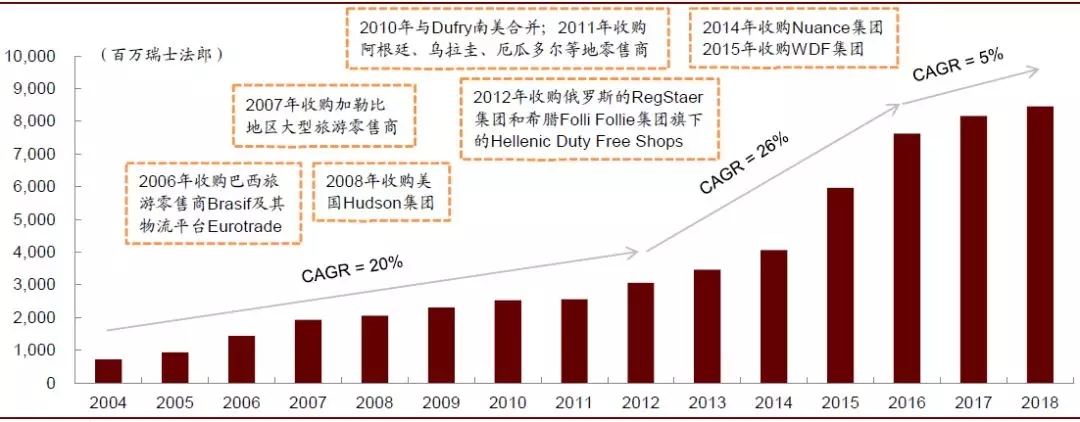

从2006年到2015年10年间,Dufry先后收购了巴西旅游零售商Brasif与其物流平台Eurotrade、俄罗斯RegStaer集团、希腊免税零售商Hellenic Duty Free、瑞士Nuance集团、英国世界免税公司以及阿根廷、乌拉圭、厄瓜多尔等地零售商。

资料来源:彭博资讯,公司公告,公司官网,中金公司研究部

Dufry收入规模增长及并购路径

通过规模的扩张,Dufry极大的提高了对上游品牌方的议价能力,毛利率水平持续上升。目前,Dufry已与全球超过1,000家知名国际与当地品牌商达成合作,全球门店超过800家。

持续扩大的采购规模与门店数量,也助推Dufry建立起“全球采购、全球供应链、全球客服、全球IT、全球市场营销、全球财务”的流程体系,以及针对消费者数据构建的个性化营销策略。根据其海量的用户规模,先后推出了新一代数字化门店、线上预定、RED by 杜福睿 App、社交媒体论坛等。在提升消费者体验的同时,也增强了品牌方的粘性,使得品牌商与Dufry合作的愿望更加强烈,甚至在新品上市与限量款供应上给予倾斜,这也进一步提升了Dufry门店对消费者的吸引力。

无论是突如其来的疫情加速了跨境电商的发展,还是国家降费减税力度、对外开放程度持续加大,种种迹象表明,留给国内免税企业的时间不多了。

与国际免税巨头相比,当年我国免税企业既没有建立起如Dufry一般的强大供应链与后台管理体系,也没有如韩国般强大的化妆品产业链作为支撑。面对国际香化与奢侈品牌,我们的议价能力仍后劲不足。

无论是供应链管理与门店运营能力,还是强大的香化产业链,都绝非一日之功。当前中国的免税市场,已很难通过“有序竞争”培育本土免税企业,而是急需通过“快速整合”、“力出一孔”来提升国内免税龙头的议价能力,丰厚免税市场利润的同时,投入更多的资金到供应链建设、数字化转型与消费者洞察领域,尽快缩短与国际免税巨头之间的差距,以便在市场完全开放之前练好内功。

现在,已是国内免税市场暴风雨的前夜。

本文为原创作品,如需转载请联系作者,部分图片来源于网络。

韩媒称,中国国庆黄金周在即,游客大军将出境旅游。往年韩国商家们都会使尽解数吸引中国游客,而今年却早早地放弃了期待。

5月全国50家重点大型零售企业零售额同比跌10.5%,降幅环比收窄13.4个百分点,其中化妆品类市场表现最好,率先实现同比正增长,增速为3.6%!

目前,共有12家商业地产企业在成都布局33个商业项目,其中成都IFS和远洋太古里不仅占据了核心商业位置,且品牌规划和引进能力较高...

赢商网近期对天津31个商业项目的关店情况进行了监测,2019年10月至2020年5月关店总量为892家,总关店率为18.2%,平均关店数量约29家。

赢商网账号登录

赢商网账号登录