据IPO早知道消息,完美日记(需求面积:50-100平方米)母公司逸仙电商于美东时间10月30日正式向美国证券交易委员会(SEC)递交F-1招股说明书,计划以“YSG”股票代码在纽约证券交易所挂牌上市。

换言之,逸仙电商已正式冲击“国货美妆在美上市第一股”,高盛、摩根士丹利、中金公司担任联席主承销商,老虎证券为副承销商。

成立于2016年的逸仙电商目前旗下拥有完美日记(Perfect Diary)、小奥汀(Little Ondine)以及完子心选(Abby's Choice)三大彩妆及护肤品牌。

灼识咨询(CIC)的数据显示,完美日记是唯一一个在2019年全年及2020年前三季度中实现单月天猫GMV全部破亿的美妆品牌。

自成立以来,逸仙电商已先后获得真格基金、高榕资本、弘毅投资、高瓴创投、博裕资本、老虎环球基金、CMC资本、华平投资、凯雷投资集团、正心谷创新资本等10余家国内外一线投资机构的投资。

豪华股东阵容也给完美日记带来强大助推力量。比如早在2018年5月就领投了完美日记的A+轮融资的高瓴创投,在此后的多轮融资中持续加码,除资金外,高瓴创投在完美日记的关键发展阶段都给予了战略支持,包括线下运营、品牌定位以及收购兼并等。

IPO前,逸仙电商创始人、董事长兼CEO黄锦峰直接持有27.7%的股份,两位联合创始人陈宇文和吕建华则分别持股8.3%和3.8%;外部投资方中,高瓴创投持有13.8%的股份,为最大机构投资方;真格基金和高榕资本则分别持有10.5%和9.2%的股份。

逸仙电商在招股书中表示,IPO募集所得资金将主要用于线下门店网络的拓展、产品研发与技术能力的迭代、潜在战略投资与收购以及公司运营与一般企业用途。

主打数字驱动型DTC模式,中台赋能多品牌策略

为更好地与消费者产生互动以及更加有效地收集有关客户行为和偏好的数据信息,逸仙电商目前主打数字驱动型的DTC(Direct to Customer)商业模式,从而覆盖美妆产业链的各个部分。

首先,在全渠道运营方面。2020年前三季度,逸仙电商旗下品牌已服务2350万DTC客户,较2019年同期的1570万增加50.0%,且已超过2019年全年客户数。2018年和2019年,逸仙电商服务的DTC客户分别为700万和2340万。

线上,截至2020年9月30日,逸仙电商旗下品牌全网官方账户粉丝数量超4800万;2019年11月完美日记天猫旗舰店总计吸引超过4100万独立访客,在所有天猫彩妆店中名列第一。

线下,截至2020年9月30日,逸仙电商已在国内90多个城市已拥有超过200家线下体验店,较2019年年底的40家大幅增加。

其次,营销模式上,逸仙电商长期以来牢牢抓住平台发展红利,并与众多KOL保持紧密合作。

截至2020年9月30日,与逸仙电商深度合作过的KOL超过15000个,其中包括超过100万粉丝数的KOL超800个——其中既包括李佳琦等头部KOL,亦包含相对垂直领域的KOL,以聚焦更具针对性的目标客户群体。

而在产品研发方面。基于DTC客户及KOL带来的消费者洞察,以及配备超200人的IT团队,逸仙电商的产品研发周期相对较短,从概念诞生到产品发布往往少于6个月的时间;而灼识咨询的数据,国际品牌则需要7个月至18个月的时间才完成这一过程。

值得注意的是,鉴于美妆行业的特殊性,即消费者可同时使用多个品牌,以满足不同场景下的需求,因此多品牌战略无疑是美妆品牌的首选。

而这往往需要更为强大的后台支持,某种程度上与互联网公司的“中台概念”类似,即包括与单一品牌无关的消费者数据库、社交营销引擎以及用户平台等多个共享架构。

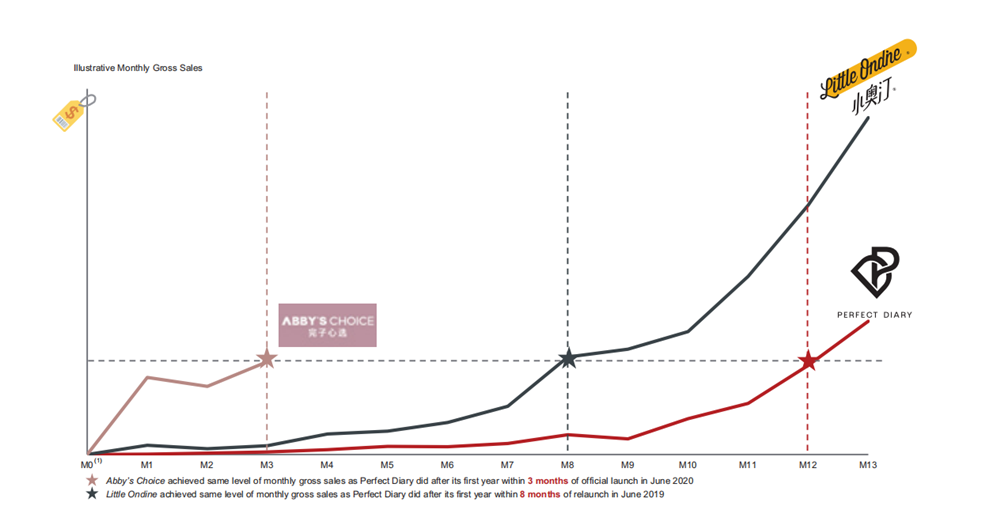

从直观的数据体现来看,小奥汀在重新启动后的第8个月,即达成与完美日记推出后第12个月相同的单月销售额,完子心选更是在其正式发布后的第3个月即达到这一业绩。

此外,逸仙电商于10月30日还与欧洲最大皮肤医学及护理集团之一的Pierre Fabre(皮尔法伯)签订协议,收购其旗下高端美妆品牌Galénic,并在产品研发、生产等领域与Pierre Fabre形成集团层面的战略合作伙伴关系。

显然,在自主孵化和向外布局的双轮驱动下,逸仙电商更希望能建成一个愈发全面的美妆新品牌孵化平台。

前三季度营收已超2019年全年,复购率为41.5%

2019年,逸仙电商的净收入为30.31亿元(人民币,下同),较2018年的6.35亿元增长377.1%;2020年前三季度的净收入32.72亿元,较2019年同期的18.89亿元增长73.2%。

就销售额的增速来看,2019年,逸仙电商的销售额从2018年的7.6亿元增加363.7%至35亿元,约为中国美妆市场同期零售额增速的30倍;2020年前三季度的销售额则为38亿元,同比增长70.2%,约为中国美妆市场同期零售额增速的15.6倍。

盈利能力方面,2019年逸仙电商的调整后净利润为1.5亿元;2020年前三季度则因疫情等因素的影响,调整后净亏损为5亿元。

其中,综合新品牌推出所需的推广、线下门店的持续扩张、加大营销力度抵消疫情对消费负面情绪等多个因素,2020年前三季度逸仙电商营销费用占净收入总额的百分比从2019年同期的42.6%增至62.2%;而事实上,2019年逸仙电商营销费的占比已从2018年的48.7%降至41.3%。至于研发费用,逸仙电商2020年前三季度的研发投入为4090万元,较2019年全年的2320万元增加近1倍。

此外,2018年、2019年以及2020前三季度,逸仙电商毛利率分别为63.5%、63.6%及63.1%。

这里需要指出的一点是,自完美日记后,逸仙电商的对外收购或自主推出的品牌都更偏向中高端市场。

这意味着,今后相关中高端品牌的产品将带逸仙电商带来更高的毛利。2018年和2019年,完美日记的收入占比分别为99.2%和97.7%,而其主要面向大众市场。

就单一用户的运营数据来看。

2020年前三季度,逸仙电商DTC购买用户的年度客单价为120.7元/人,相较2019年的114.1元/人略有提升。

复购率方面,在2017年第三季度首次购买逸仙电商旗下品牌产品的DTC客户群中,至2018年第二季度末约8.1%的客户至少进行再一次购买;至2019年第二季度末,2018年第三季度的DTC客户群的复购率增至38.9%;至2020年第二季度末,2019年第三季度DTC客户群的复购率进一步提升至41.5%。

随着逸仙电商产品组合的不断丰富以及品牌影响力的逐步扩大,其复购率势必将越来越高。另据灼识咨询的研究指出,逸仙电商当前的复购率已高于同业平均水平。

未来5年市场增速继续加快,直播电商或成关键

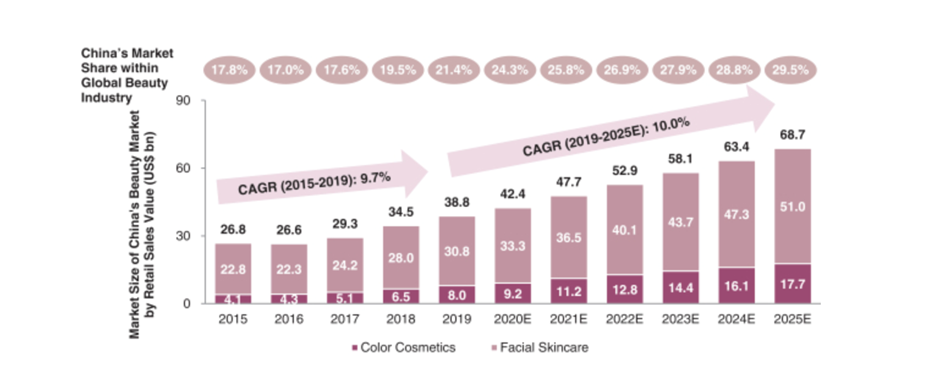

按2019年零售总额计算,中国总计388亿美元的零售额已成为全球最大的护肤美妆市场,其增速亦领跑全球15个主要国家。

值得注意的是,2019年至2025年,中国护肤美妆市场将继续以10%的复合增长率增长,甚至高于2015年至2019年9.7%的年增长率,而美国目前护肤美妆市场的增速仅略高于3%。

细分来看,中国彩妆市场将以14.2%的复合年增长率在2025年达到177亿美元的市场规模;护肤市场则将以8.8%的复合年增长率在2025年达到510亿美元的市场规模。

而就市场快速增长的本质而言,其主要基于国内人均支出的增加、消费者对美妆产品的需求增加、品类扩张带动消费者购买频次的增加、低线城市消费者购买量的增加、国内美妆产业链的日趋完善等多个因素共同促成。

当然,电商平台、尤其是短视频平台的直播带货更是不可忽视的一个渠道。或许,与社交媒体发展同行的逸仙电商,仍有较大机会享有市场红利孕育的发展契机。

谈及未来的发展战略时,逸仙电商在招股书中表示:

其一、继续增强社交化、数字化的营销能力,包括扩大KOL网络并通过跨界合作以及与时尚媒体合作来提高品牌认知度;

其二、增加在大数据分析和人工智能技术方面的投资,以进一步提高数据收集和分析的深度和效率,从而优化未来业务运营的各个方面;

第三、将以自下而上的方式,以品牌为单位,为旗下每个品牌开发新的产品,刺激消费者复购,并吸引更多的新客户;

第四、复制现有品牌的成功模式,打造新的品牌来覆盖更多的美容产品类别,如继续在大众消费市场和中端市场的扩张,并开始在高端市场推出新的彩妆和护肤品品牌,并开发护发类产品、身体护理类产品等其他品类;

第五、进一步提升供应链能力,通过新的合作伙伴和扩大已有合作,以及自主制造中心来扩大生产制造能力,提高订单履行的效率;

此外,逸仙电商还将在寻找潜在战略投资标的,试图向全球扩张。

尽管在跨境出海市场神采奕奕,但截至目前,完美日记尚未入驻亚马逊。此外,此前已经入驻亚马逊的花西子也在努力开拓其他渠道......

目前我国共有911万家化妆品相关企业,去年新注册企业同比增长12%至277万家;今年一季度消费行业共发生137起投融资事件,其中个护美妆23起。

3月17日,完美日记母公司逸仙电商发生工商变更,公司注册资本由约3.1亿美元增加至约5.1亿美元,增幅约63.7%。

逸仙电商2020年净收入同比增长72.6%至72.30亿元,全年经营亏损为26.8亿元,而2019年经营收入为1.438亿元。

近日,完美日记母公司推出全新彩妆品牌Pink Bear,主打可爱少女风,主要瞄准年轻女性。据悉,该品牌天猫旗舰店将于3月16日正式开业。

在营销投放渠道中,抖音、快手、微博微信等平台都是品牌热衷投放的主要渠道,而平台的明星类内容,最容易带动用户关注度和品牌影响力。

超五成消费者化妆品的月均支出方面在200-1000元,其中女性消费者较青睐于500-1000元中等价位水平,男性消费者青睐于200-500元中低价位。

赢商网账号登录

赢商网账号登录