在巴菲特62年的投资生涯中,只有1976年的收益率超过了50%。大多时候,年化收益率在20%左右。

有一家战投,投资碧桂园5年多,盈利高达253%,平均每年赚50%,这个战绩超过了股神巴菲特。

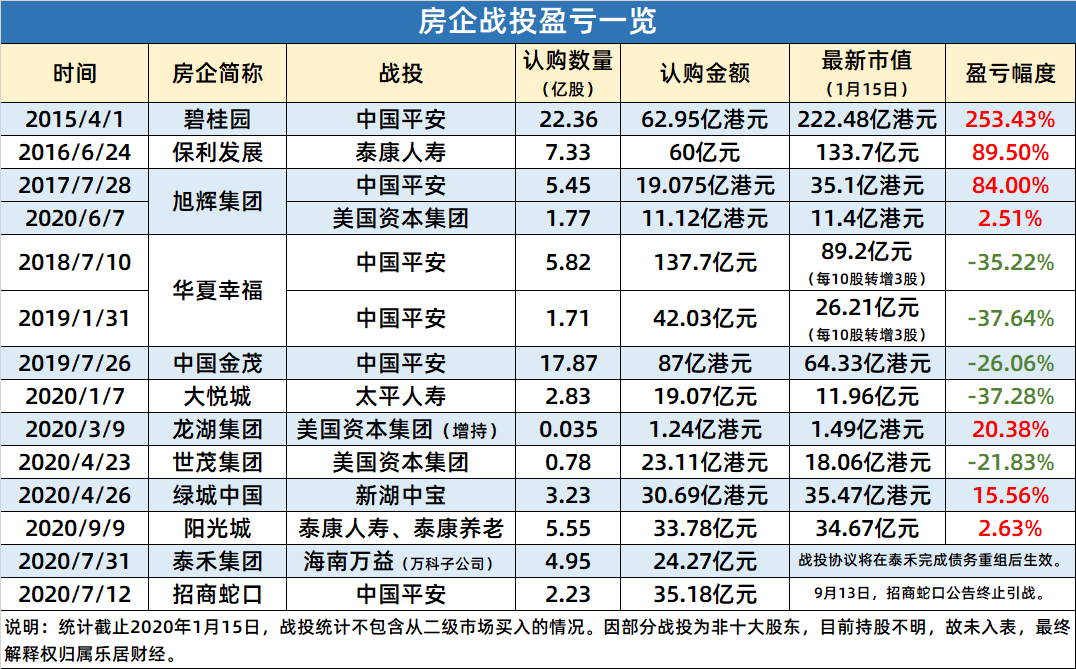

2020年,大悦城、阳光城、世茂等房企引发了一轮战投热,是近年来引战强度最大的一年。这些战投里,不仅有国内险资巨头,还有海外知名资本集团。他们中,有的赚得盆满钵满,有的浮亏被套。

战投界“神话”

中国平安入股碧桂园,成为战投界教科书般的成功案例。

2015年4月初,中国平安人寿以2.816港元/股认购碧桂园22.36亿股新股份,涉资62.97亿港元,成为碧桂园的第二大股东。

之后,平安曾三次高位逃顶,把高抛低吸运用到了极致。

2018年2月6日-14日,平安分三次减持碧桂园340万股、910万股和1882万股,合计减持3132万股。据查,三笔减持价格分别为16.78港元/股、16.36港元/股、13.21港元/股。彼时,碧桂园股价正处于历史高位,最高价为19.16港元/股。按照持仓成本每股2.82港元计算,这波高位出货为平安带来了3.66亿元的盈利。

目前,平安持有碧桂园19.51亿股,占总股本的8.92%,整体盈利超过253%。

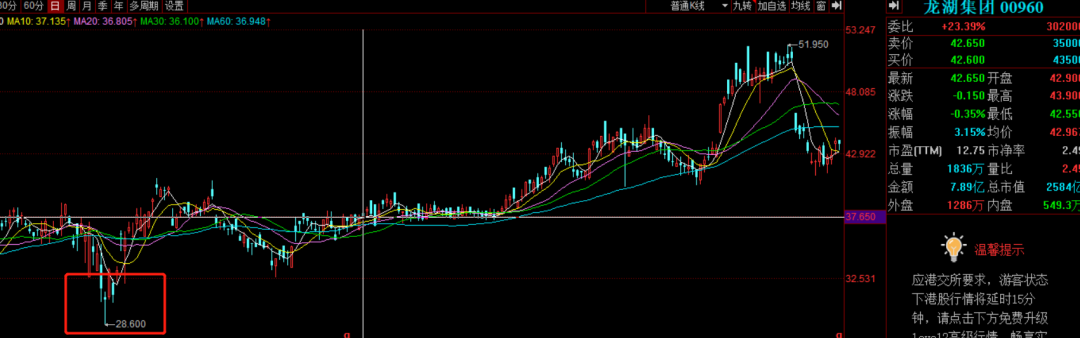

另一边,美国资本集团通过对龙湖的增持,则示范了精准的“左侧抄底”。

2020年3月9日,美国资本集团增持龙湖集团350万股股份,每股均价35.4655港元。10天后,龙湖集团创出阶段低点,此后一发不可收拾,不断刷新历史新高,最高冲至51.95港元。

增持不足一年,美国资本集团持股盈利已超20%。

投资有赚有亏,平安重仓的华夏幸福,目前处于浮亏中。

2018-2019年,平安先后两次入股华夏幸福,共计投入资金179.73亿元,持股比例约19.2%。

彼时,华夏幸福为顺利引入平安,曾与之签订了一份对赌协议,根据协议,华夏幸福以2017年度净利润为基数,2018年度、2019年度、2020年度净利润增长率分别不低于30%、65%、105%,即2018年度、2019年度、2020年度净利润分别不低于114.15亿元、144.88亿元和180亿元。

目前来看,华夏幸福2018年、2019年净利润分别为117.46亿元、146.12亿元,前两年业绩均已达标,但 2020年前三季度净利润为72.8亿,约为对赌协议目标的40%。

如果失去平安,华夏幸福需另寻“金主”。近期,有外媒报道称,河北省政府承诺给予华夏幸福最高95亿元人民币(15亿美元)的有条件的财务援助。根据该资金支持计划,将先转账30亿元给华夏幸福,其中一部分用于偿付其雇佣的农民工工资以及覆盖其他经营费用,而剩余的约10亿元,用于兑付华夏幸福于1月20日到期的近15亿元的“16华夏债”的回售。

引战背后

克而瑞地产研究显示,2020年是房企债券到期的高峰,95家房企年内到期债券达到5000亿元以上,较2019年上涨43%,房企的融资及偿债压力较大。尤其对于中小房企来说,债务问题亟待解决。

缓解债务问题多是诸多房企主要诉求之一,通过转让股权或债权的形式以缓解资金压力。

比如泰禾,2020上半年,受疫情影响,泰禾无集中交付项目,因此营业收入同比下降83%至24.63亿元,其中,房地产业务销售收入19.53亿元,同比下滑86%。同时,泰禾的净负债率为277%,相比于2019年底增加了29个百分点;现金短债比仅0.06,6月末已到期未归还的借款为225.25亿元。

危机之下,黄其森于2020年7月31日,与万科全资子公司海南万益签署了《股份转让框架协议》,泰禾投资拟转让19.9%的股份给海南万益,转让价格为每股人民币4.9元,对应总价约为人民币24.3亿元。

但万科入股的前提是,泰禾制定债务重组方案并与债权人达成一致,方案能支持公司恢复正常经营,以及支持公司可持续经营。

目前,泰禾与长城资产、东方资产、兴业银行、民生银行等债权人达成了债务重组协议,并积极与其他债权人协商。最终万科是否入局,还要打一个问号。

除泰禾之外,这份引战名单上的部分房企已触及两条以上“红线”。

“三条红线”是指剔除预收款的资产负债率不得大于70%;净负债率不得大于100%;现金短债比不得小于1倍。

截止2020年6月底,大悦城控股剔除预收款后的资产负债率为73.57%,净负债率为105%,现金短债比1.91倍,踩中两条;阳光城剔除预收款后的资产负债率为78.17%,净负债率在110%左右,现金短债比1.12倍,踩中两条。

“钱袋子”险资

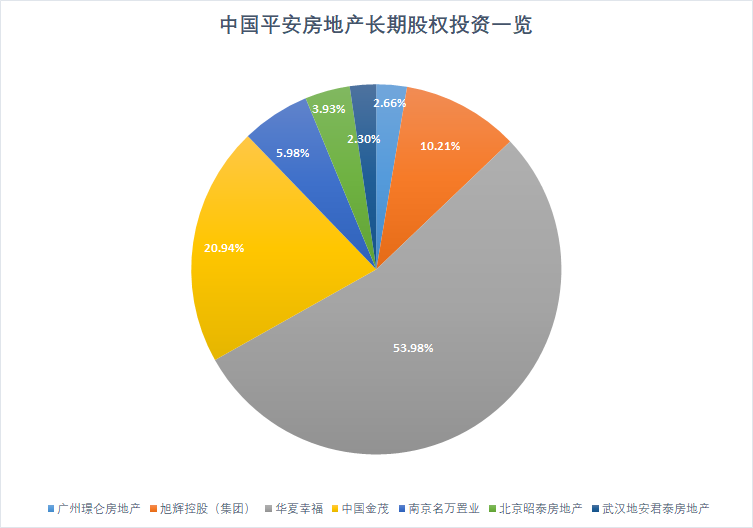

中国平安对地产情有独钟。

据中国平安2020中报披露,长期股权投资中有7家房企在列,分别是广州璟仑房地产、旭辉控股(集团)、华夏幸福、中国金茂、南京名万置业、北京昭泰房地产、武汉地安君泰房地产,股权投资总额为379亿元。

虽然投资碧桂园大获全胜,但也难觅第二个“碧桂园”。目前,平安在旭辉浮盈84%,在金茂、华夏幸福上浮亏约20%~30%。

2020年6月,平安曾有意入股招商蛇口。彼时,平安拟以15.77元/股认购招商蛇口2.23亿股,认购金额为35.18亿元。不过,此后招商股价一路下跌,最终跌破定增价格,平安望而却步。这场房企与险资的强强联合,最终没能成行。

而另一险资泰康,在保利、阳光城上均有获利。2016年6月,泰康60亿元认购保利7.33亿股,目前这部分持股市值已达133.7亿元,4年半时间,浮盈约89.5%。

2020年9月,泰康入股阳光城,至今浮盈约2.63%。

为引入泰康,阳光城诚意十足,控股股东阳光集团与之签订了长达10年对赌协议。协议约定,阳光城将以2019年40.2亿元的归母净利润为基础,在2020年至2024年间,年均复合增长率不低于15%,且前5年累积归母净利润数不低于340.59亿元(归母净利润平均年增长率应高于18.13%)。如任一会计年度的年复合增长率低于15%,阳光集团将对阳光城进行现金补偿。

实际上,除了平安、泰康之外,还有更多险资曾通过二级市场买入房企股票,比如大家人寿、中国人寿、富德人寿、中国人保、君康人寿等。

据不完全统计,TOP50房企中,至少16家房企背后有险资身影,比如万科、荣盛发展、远洋集团、首开股份等,那些被低估、高股息的房企,更容易获得险资青睐。

华夏幸福与中国平安3.4亿美元一对一私募债发行完毕,期限364天,票息为10.875%。对于华润入股的传言,华夏幸福没有否认,表示以公告为准。

9月13日,中国平安宣布,由于目前资本市场环境的变化,平安资管放弃以35.18亿元入股招商蛇口。另悉,招商蛇口总市值在60天内缩水270亿元。

万达私有化的买方团里有不少都是国内的大佬,层层穿透之后,目前看有中国平安、中铁、杉杉、工银国际、渤海产业基金、国泰君安、上汽等。

5月31日,上交所披露,保利发展公开发行30.3亿公司债,品种一、二利率分别为3.39%、3.7%,拟5月31日-6月1日面向合格投资者网下发行。

5月28日,美的置业成功发行中山证券-美的置业广场资产支持专项计划,发行规模20.96亿元,优先级利率4.50%。

5月26日消息,金科地产公开发行17亿元公司债,最高利率5.6%,拟用于5月28日支付自5月28日至5月27日期间的利息。

据上交所5月25日消息,要求中信证券-华夏幸福新型城镇化PPP项目1-5期资产支持专项计划终止。该债券类别为ABS,拟发行金额15亿元。

5月25日,绿地香港发布公告称,公司建议发行美元面值债券,且拟将建议债券发行的所得款项净额主要用作为其境外债务进行再融资。

赢商网账号登录

赢商网账号登录