据公司情报专家《财经涂鸦》消息,华夏幸福基业股份有限公司(600340.SH,下称“华夏幸福”)于近期举行华夏幸福境外投资人电话会议,会上公司宣布完成一笔 3.4 亿美元私募债发行,期限364天,票息为10.875%,该发行是与华夏幸福第二大股东中国平安的一对一私募融资。对于投资者普遍关注的与中国平安的对赌协议问题,公司表示2020年大概率无法完成净利润目标,但是由于对赌差额是由华夏控股支付,对上市公司并没有影响。

2020年对赌净利润目标180亿元,前三季度仅完成40%

2018年7月10日,华夏幸福公告称公司控股股东华夏控股向平安资管转让19.70%股份,转让价格为23.655元/股,转让价款共计137.7亿元。双方同时签订了对赌协议:华夏控股承诺,以华夏幸福2017 年度归属于上市公司股东的净利润(87.81亿元)为基数,在2018年度、2019年度、2020年度的净利润增长率分别不低于30%、65%、105%,即分别不低于114.15亿元、144.88亿元、180亿元。否则,华夏控股将对平安资管进行现金补偿。

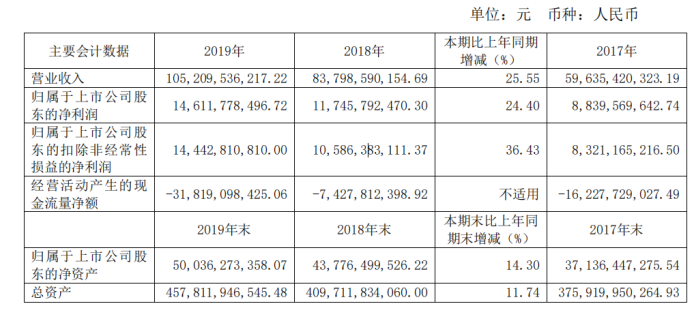

2017-2019年度主要财务数据(来源:公司2019年度报告)

2018年度与2019年度,华夏幸福完成了对赌目标,归属于上市公司股东的净利润分别为117.46亿元、146.12亿元。而2020年前三季度,归属于上市公司股东的净利润为72.80亿元,距180亿元目标仅完成40%。

管理层表示,公司今年10月完成了100亿的销售额,11月份也完成了超200亿的销售额,11月底时全年销售端约完成900亿,距离1100亿的年度销售目标还差200亿,目前销售进展在稳步推进。

有关与平安的对赌协议问题,公司表示,2020年大概率无法完成利润目标,以上市公司的母公司华夏幸福控股来补偿给平安,对上市公司并没有影响。

平安有能力有意愿,但希望市场为长期债权发行定价

会议上,有关投资者对私募债发行期限提出疑问,即如果额度充裕的话跟平安为什么不做期限更长而是选择了364 天的短期债。对此,公司表示一直以来两大股东对公司的运营及偿债能力有持续关注及沟通,并都有通过股东大会委派管理人员参与日常管理,对重大决策也有相关支持。早前对境内外债券的发行也曾作为基石投资者参与支持,后期减少是因为希望通过市场定价。两大股东均全力支持公司,不存在意愿或能力问题。之所以发行364天的短期债,一方面是在发改委尚有14.3个亿的额度还没有使用,另外是从成本角度考虑,希望回归市场化定价,可以留额度与市场化投资人更多做互动。

另外,对于前几个月公告的平安的相关永续债的提款情况,公司表示现已提款超过60%,目标在年底前提完。

华润入股传闻未予否认:以公告为准

会上,据公司介绍,之前发行的40亿美元债中有30亿美元是用于境内的产业园建设的。虽然公司参照上交所行业分类目前依然是房地产,房地产销售也占了比较大的比重,但是公司的利润来源主要是产业新城建设,贡献65%~75%的利润。

对于市场传闻的要引入华润入股或资金支持,公司并没有否认,只是声明不方便评论,以后续公告为准,两大股东依然是全力支持公司的,由于公司目前有产业新城和商业地产两个业务,因此会经历一些现金流的压力。

消息称,华夏幸福拟将位于嘉兴的1宗商住地出售给融创,地块出让面积胃4.79万平方米,容积率2.2,建筑面积达10.55万平方米。

华夏幸福于日前对其境内债提出初步重组想法,对债务进行展期但不预付任何现金,同时不对本金进行折减,展期诉求在3-5年之间。

华夏幸福董事长王文学发表新年讲话,将公司近期风波归结为流动性问题,同时对当下债务问题的解决方案与后续的工作计划进行了一次全面梳理。

中国平安入股碧桂园,成为战投界教科书般的成功案例——投资5年多,盈利高达253%,平均每年赚50%;平安重仓的华夏幸福,目前处于浮亏中...

9月13日,中国平安宣布,由于目前资本市场环境的变化,平安资管放弃以35.18亿元入股招商蛇口。另悉,招商蛇口总市值在60天内缩水270亿元。

万达私有化的买方团里有不少都是国内的大佬,层层穿透之后,目前看有中国平安、中铁、杉杉、工银国际、渤海产业基金、国泰君安、上汽等。

2月23日,华润置地宣布,公司与一家银行订立一笔贷款融资协议,金额为20亿港元,融资额度自提款日起计为期364天。

深交所披露,万科2021年面向专业投资者公开发行公司债券状态更新为“已受理”,发行总额不超80亿元,利率未定,资金拟用于偿还到期债券等。

赢商网账号登录

赢商网账号登录