作者:苍穹

出品:财经涂鸦(ID:caijingtuya)

移动互联网时代,人们倾向于以感官情绪获知外界事物。某些情况下负面消息更符合大众对社会的固化认知,从而得以大行其道,而真相则在传播过程中被忽视乃至被扭曲。

老牌知名民企泛海控股亦不免中招,近期其被一系列亦真亦假的负面报道所包围。有媒体就泛海控股的年度业绩亏损、武汉CBD地块出售等事件进行过多解读,一再夸大其面临的流动性压力,“债务危机”、“卖子求生”、“转型失败”等措辞不绝于耳,继而给泛海控股的声誉和股价造成莫大的影响。

拨开舆论的喧嚣,泛海控股的处境其实没有渲染的那么糟糕,其完全可以凭借优质的资产、合理的业务结构对冲相关风险,做到有的放矢。套用一位业内人士的观点,“泛海的风险更多的是流动性风险,而不是终极的暴雷风险。”

大环境逆风使然,并非转道金融之过

纵观泛海控股的流动性风险,并不能简单归因于单一因素,而是多个因素的合力所造成。这其中,既包括新冠肺炎疫情、市场变化、政策调整等外界因素,也包括公司转型发展过程中的整合问题。

从外围环境看,泛海控股主要资产分布在境内外疫情严重区域,企业生产经营和资产优化处置工作均难以按原定计划推进实施;并且,公司金融、地产等主要业务持续受到国内“严监管、强调控”政策影响,民企融资与信用陷入双收缩状况。换而言之,大环境逆风使得泛海控股经营变现、融资引流均难,这是造就其流动性短缺的主要原因。

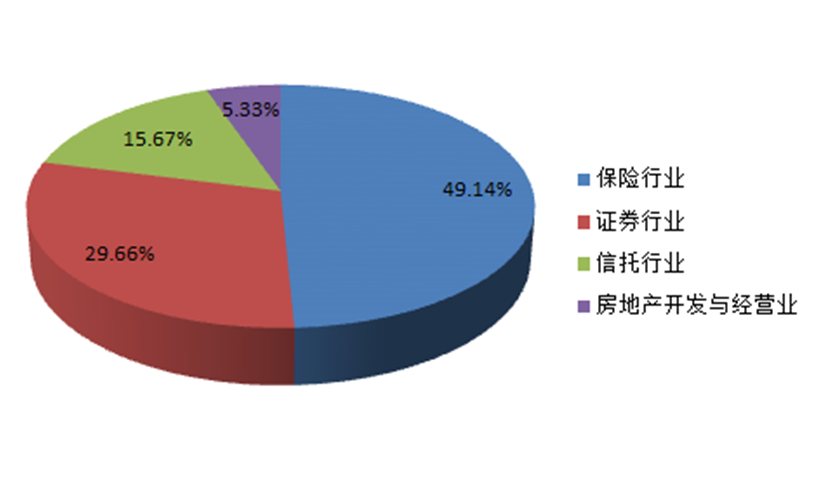

从自身因素来看,目前泛海控股已经成功完成由地产向金融的转型,截至2020年6月末,其金融业务在总营收中的比重接近95%,成为绝对主力。尽管转型足够充分,但泛海控股在治理层面与新业务之间的磨合可能尚未完成,因而容易导致运营能力和治理方面无法同步跟上。

泛海控股收入结构(来源:2020半年报整理)

一方面,前期毛利贡献较高的地产业务加速出清,拖累整体盈利表现,而地产和金融业务杠杆率本身就比较高;另一方面,前期大举收购式的激进扩张,也造成其存量债务规模较大,两者的共同作用亦在一定程度导致泛海控股资金链承压。

当然,并不能就此否认泛海控股转型的努力。随着“房住不炒”主基调的确立,叠加2020年8月“三条红线”的出台,如今房地产“高周转”打法难以为继,行业洗牌、红海竞争并存。不同于其他房企半遮半掩的转型姿态,泛海控股早于7年前即已启动全面转型的步伐,展示出其超凡的魄力以及前瞻的战略眼光。

一言以蔽之,房地产转型是势在必行的事,泛海控股的流动性压力或与转道金融有关,但并非占主导地位。而在该阶段,泛海控股的战略和业务结构大方向正确,且这类大企业往往具有足够能力应对流动性风险。

展期、销售、引战,多措并举抑风险

出现问题,以正确的态度面对并拿出有效的解决方案是一家大企业该有的担当。泛海控股的流动性压力肇始于民生财富和民生信托的舆论危机,就在外界担忧民生信托将会重蹈华信、川信及安信覆辙的时候,殊不知泛海控股早已采取多种形式防范风险扩大。

归结下来,泛海控股的做法大致分为三类:展期、销售、引战,即对既有贷款申请展期缓解即时偿债压力、加快销售促进回款或出售资产回笼现金、引进战略投资者增厚股本并增强企

业公信力。

2020年至今,泛海控股已有数笔贷款成功得到展期。就在今年3月底,其新增武汉中央商务区股份有限公司作为保证担保,将2020年4月向民生银行北京分行融资的24亿元延长融资期限1.5年;而在2020年7月,泛海控股已向民生银行香港分行展期7.5亿港元融资1年,并拟就此前向山东信托申请6亿元贷款展期3个月。

与此同时,泛海控股亦通过资产和股权出让的方式获得流动资金,共计变现资金超过百亿元。其中,泛海控股相继于去年10月和今年1月让渡27%及13.49%的民生证券股权,分别揽获现金42.3亿元及23.64亿元;而其还以30.66亿元出售武汉中央商务区“鄂(2019)武汉市江汉不动产权第0008198号”宗地的国有建设用地使用权,并以5.45亿元转让宗地14B地块上艾迪逊酒店、万怡酒店等商业物业。

相对而言,展期能够调节贷款期限结构,却不能直接削减债务规模;出售资产虽可直接获得货币资金,却要放弃相应优质资产的增值潜能,引入战投也是泛海控股的重头锚向。

泛海控股于2020年上半年始全力推进金融子公司引战工作,旨在提升金融子公司发展实力及后劲,同时公司盘活资产、增加现金流。在其最近的投资者问答中,泛海控股表示“公司将加大力度推动落实金融子公司及地产核心平台的引战工作,继续加强核心资产盈利能力提升、境内外资产处置、资产负债结构优化等重点工作。”

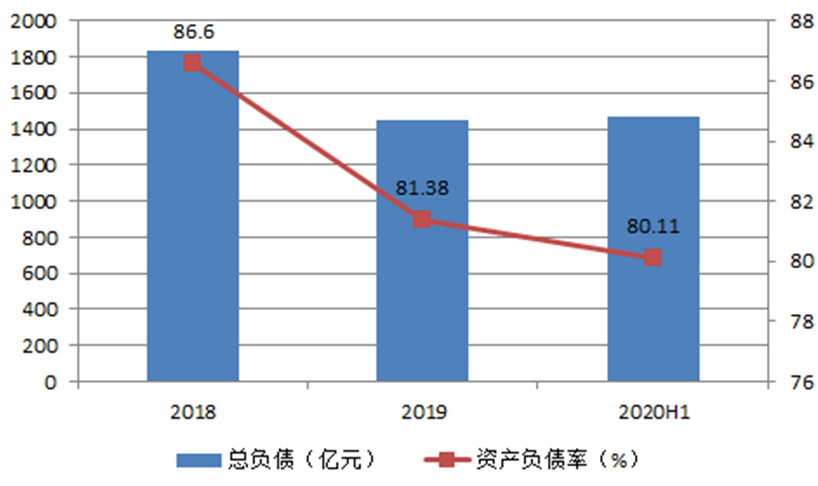

泛海控股降负债情况(来源:财报数据整理)

历经上述操作,一些积极的迹象正在泛海控股身上发生,集中表现为去杠杆成效显著、资产负债结构进一步优化。据悉,泛海控股的总负债规模从2018年底的1836.67亿元降至2020年上半年的1469.57亿元,降幅约20%;资产负债率由2018年底的86.60%降至2020年上半年的80.11%,达到五年来最低水平。

千亿估值资产在手,长期信用具有深护城河

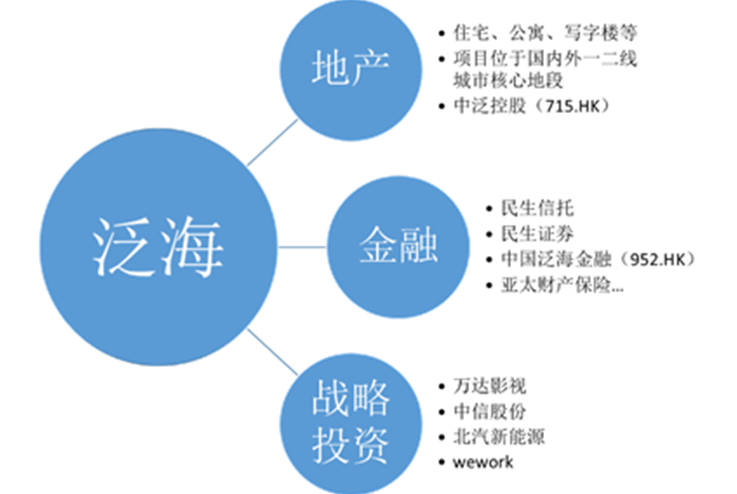

最易被人忽视的,还是泛海控股雄厚的优质资产,这些才是铸就其基本盘最为夯实的基础,也是其在长期发展的强大动力所在。成功转型之后,泛海控股的金融业务勇挑大梁,且战略投资加速发力,基本形成“金融+房地产+战略投资”三轮驱动的战略格局。

泛海控股主营业务

金融业务层面,泛海系几乎拿下所有金融牌照,建立起包含银行、证券、保险、基金、信托、期货、租赁在内的完整产业帝国。而民生证券、民生信托和亚太财险堪称泛海控股金融板块的三驾马车,2020上半年三者分别为其带来营收15.6亿元、8.44亿元及26.53亿元,同比增长分别为16.16%、21.61%和35.01%。

值得一提的是,民生证券投行业务表现亮眼。截至2020年12月末,民生证券已完成22单IPO项目,列位行业第6位;累计募资超118亿元,累计发行费用超9.6亿元,同样名列行业前茅;而在IPO项目排队数量上,则以超50家的数量稳居行业前列。

房地产业务层面,泛海控股现有布局集中于武汉及美国,并以武汉CBD为甚。在该块地界,泛海控股不仅布局九大住宅项目,还有武汉汉口泛海喜来登酒店、武汉泛海费尔蒙酒店以及写字楼、生活广场等多元业态。其中在疫情期间,武汉CBD泛海国际居住区的二手房成交价不降反增;芸海园更是创下6天销售168套、金额超6亿的销售佳绩,位列2020年上半年武汉高端住宅成交套数第二名。

前述提及泛海出售CBD土地置换现金,实际仅占相关资产很小的份额。由泛海控股开发的武汉中央商务区总建筑面积达1400万平方米,该次出售标的地块总计容建筑面积只有17余万平,武汉CBD压舱石的作用凸显。而且,因为泛海控股介入时间很早、成本也很低,已积攒相当大的溢价空间。

投资业务层面,泛海控股战略投资的企业至少有19家,覆盖新科技、新能源、新材料、移动互联网等价值高增长行业,包括北汽新能源、青云cloud、禾多科技、浪潮云、Alpha Frontier Limited、Datavisor、天和磁材、山东天岳等知名产业巨头。

就在2020年7月,泛海控股持股8%的渤海银行成功登陆港股,成为该年银行IPO的“破冰者”;同年9月,由其控股的安防企业三江电子成功过会,即将登陆创业板。此外,泛海投资的京东物流和网易云音乐亦有望在2021年上市。累累硕果背后,亦从侧面印证泛海投资团队精准的战略眼光和高超的战略定力。

根据泛海控股对其境内外地产、金融股权和投资项目的估值,其所持权益总估值超1600亿元。其中,境内地产估值近800亿元,境外项目估值300多亿元,金融股权估值超350亿元,投资项目估值130亿元左右。

以此庞大的资产,泛海无疑具有很大的腾挪空间,覆盖债务亦是绰绰有余。眼下情形或是泛海控股30余年发展历程中的一个大波浪,困难定然是短期的,不久之后其必将穿破黑暗、重新迎来柳暗花明。

3月19日晚,泛海控股宣布,将武汉万怡酒店、宗地14B地块商业以5.45亿元转让给信达金融租赁,以抵扣债务5.45亿元,上述交易标的已完成过户。

1月15日,泛海控股公布多项人事变动,张建军、刘国升成董事候选人;聘任任凯为资金计划总监,聘任李能为人力行政总监,聘任陆洋为董秘...

保利发展实现营业总收入2432.08亿元,同比增长3.06%。两翼业务实现市场化收入154.32亿元,同比增长36.49%。

,青岛金王2020年1-12月营业总收入约为39.67亿元,比上年同期下滑27.55%;归属于上市公司股东的净利润为约4.31亿元,较上年同期由盈转亏。

近日蓝光集团拟通过协议转让方式,受让杨铿所持有1.78亿股公司股份。分析称,对于杨铿,这笔交易既获取了现金,又没有流失股权,一举两得。

2020年阳光城销售稳固双千亿规模,实现销售金额2180亿,销售面积1529万㎡;实现营收同比增长34.60%至822亿,净利润52亿,同比增长29.85%。

赢商网账号登录

赢商网账号登录