2021年5月13日,阿里巴巴集团(NYSE:BABA;港交所:9988)发布截至2021年3月31日第四季度(2021财年Q4)及财年(2021财年)业绩。

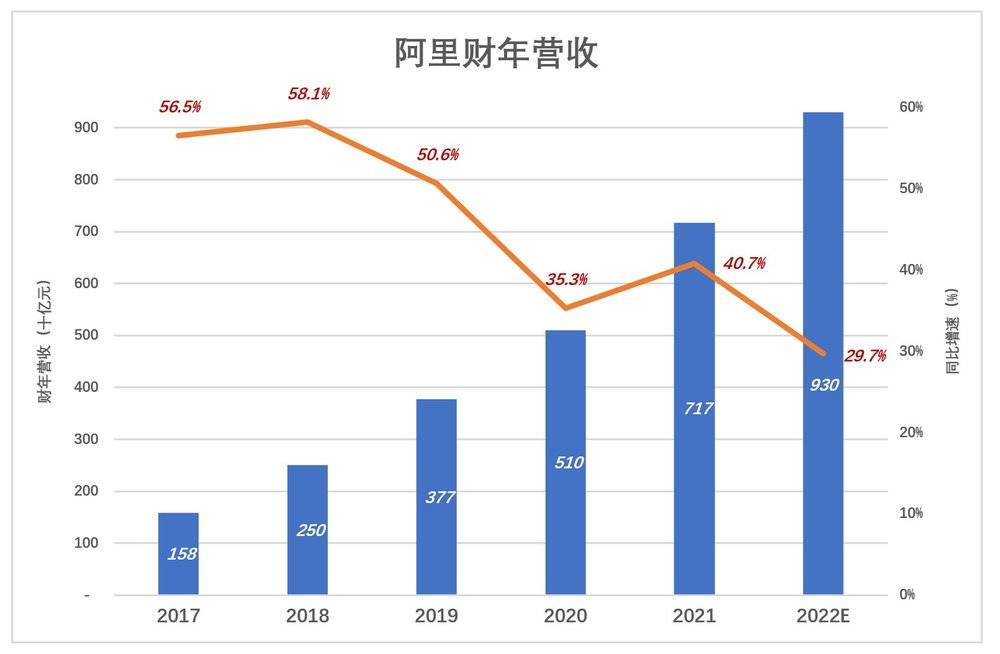

2021财年,集团营收7173亿,同比增长41%(剔除合并高鑫影响,营收同比增长32%),超过一年前公布的“收入指引”(注:2020年5月22日,阿里发布收入指引称“2021财年营收超过6500亿元”)。

财报亮点还有“全球活跃用户超过10亿”,“GMV达1.2万亿美元”,“财年净利润1503亿”等利好。但触动投资者的是,2021财年Q4,因182亿反垄断罚款出现了76.6亿经营亏损。因上市以来首次季度亏损,阿里股价在纽交所、港交所均出现不同程度的下跌。

剔除反垄断罚款影响,阿里核心商业经调整EBITA利润率显著下降,也令投资人不安。

营收结构“纯粹”

2016财年(截至2016年3月31日),阿里集团营收突破1000亿,2020财年突破5000亿,2021财年突破7000亿。过往五年复合增长率为48%。

阿里再度发布收入指引,预计2022财年营收将达9300亿。如果再超额几个百分点,将达到1万亿。

疫情席卷全球的背景下,阿里这样体量的公司营收增速达到40%,体现出中国经济的韧性及居民消费的增长潜力。

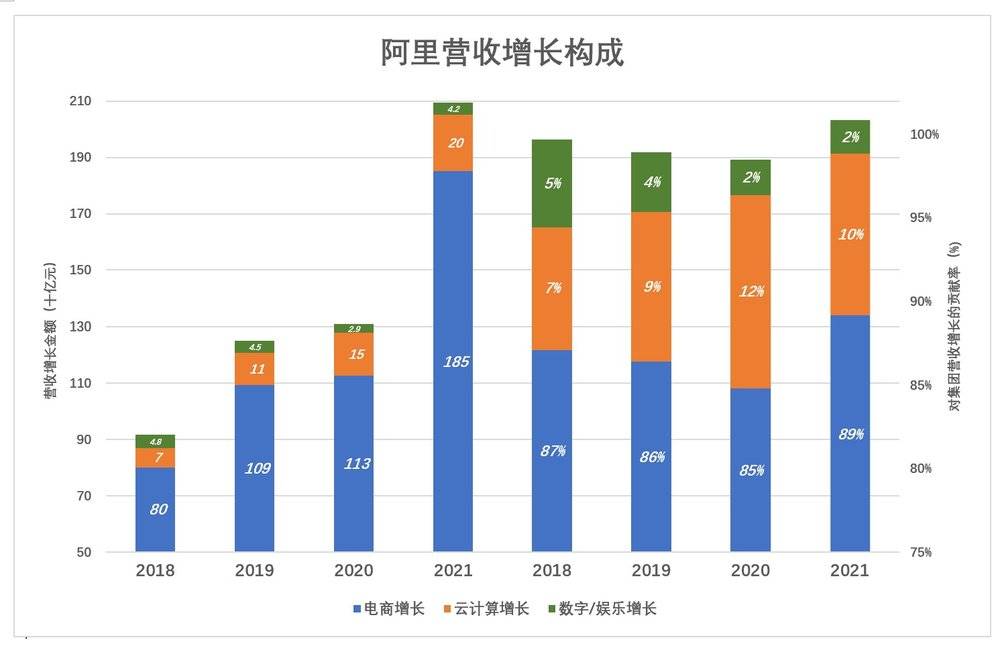

推动阿里集团营收增长的动力主要来自核心电商、云计算和数字媒体/娱乐。

2021财年,核心商业营收6211亿,同比增长1850亿,增幅42.4%,对集团营收增长的贡献率达89%;

云计算营收601亿,同比增长201亿,增幅50.2%,对集团营收增长的贡献率为10%;

数字媒体/娱乐营收312亿,同比增长42.4亿,增幅15.7%,对集团营收增长的贡献率为2%;

“创新业务及其它”出现18亿元负增长,对集团营收增长的贡献率为负0.9%。

阿里营收结构比较纯粹,电商、云计算是绝对主体,这一点与亚马逊相似度较高。

营收规模达到数千亿之后,实现持续增长非常不易,通常必须得搞多元化且多元化非常成功才行。

例如腾讯2020年4821亿营收中,移动端+PC端游戏总收入1912亿,占比39.7%;金融/云计算等服务类收入1281亿,占比26.6%;广告收入823亿,占比17.1%;不含游戏的增值服务收入(即社交网络)收入730亿,占比约15.1%。

拆解核心电商

2021财年,核心电商营收6211亿,分为中国零售、中国批发、跨境零售、跨境批发、菜鸟物流、本地生活六大板块。

1)中国零售≠平台电商

中国零售包括淘宝、天猫、新零售及阿里健康,约有20亿种商品,年交易金额超过1万亿美元。

2021财年,中国零售营收4737亿,占阿里核心商业营收的76.3%。2017财年和2018财年这个比例分别为85.2%、82.5%;2019财年和2020财年这个比例稳定在76%一线。

2021财年,中国零售交易额(GMV)达7.5万亿(剔除未支付订单),8.1亿年度活跃用户人均消费9240元,人均同比增幅1.8%。

人不会冲动一年,全年消费多少要看可支配收入。根据国家统计局数据,2020年中国社会消费品零售总额35.3万亿(除汽车以外),同比下降4.1%。

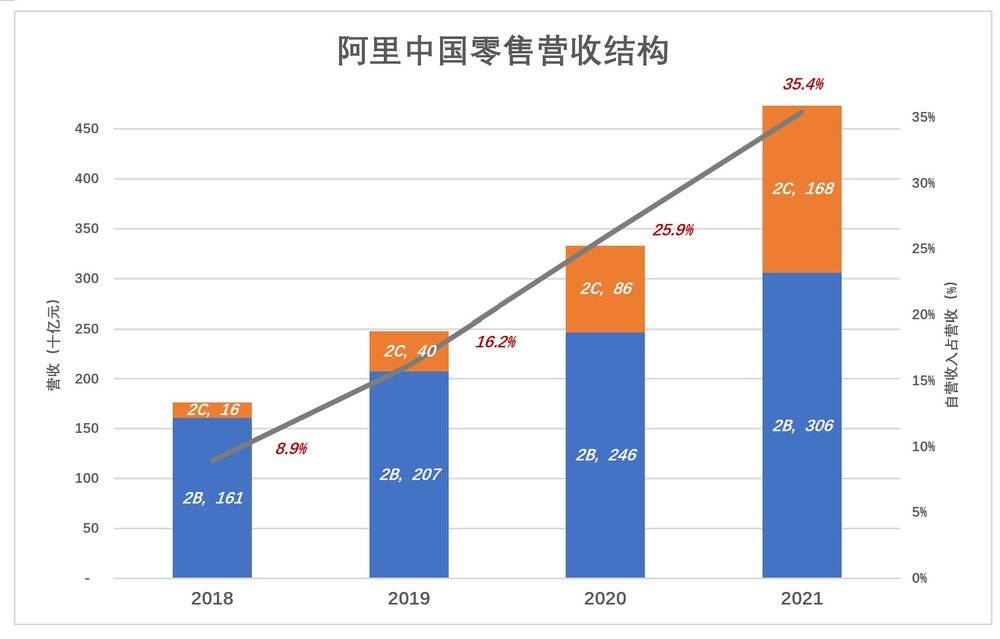

中国零售业务又分为2B和2C两个板块:2B平台业务名为“用户管理”;2C自营业务包括新零售/直营业务,旗下有天猫超市、盒马、银泰、高鑫、淘鲜达等品牌。

2021财年,2B的“用户管理”(含佣金)收入3061亿,占中国零售营收的64.6%:2C的新零售/直营收入1676亿,占中国零售营收的35.4%。

线下新零售/直营收入占比超过三分之一,不能再将阿里的零售业务视为“平台电商”了。

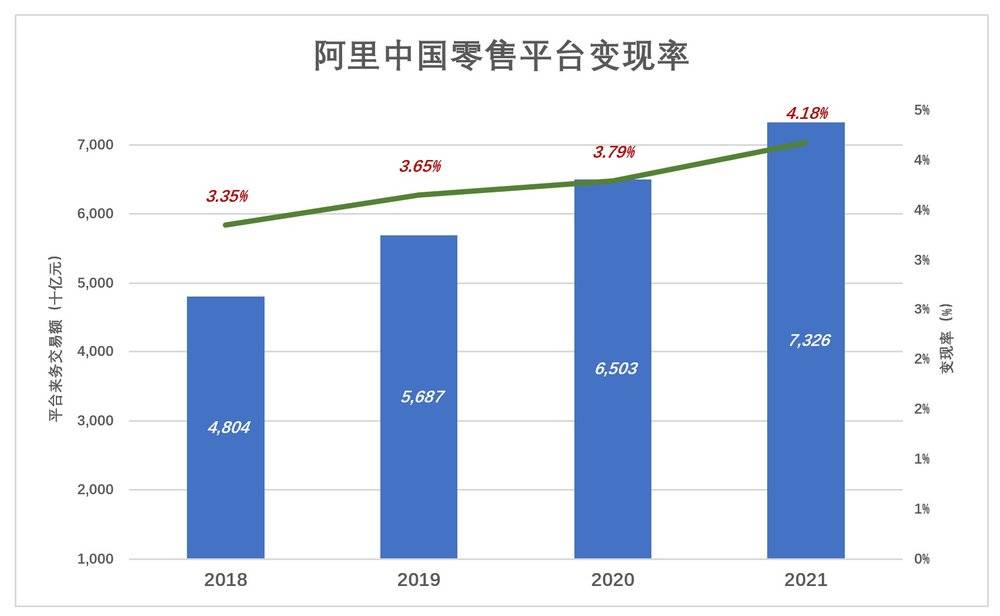

2017财年,电商平台变现率不到3%;2018财年变现率提高到3.35%;2021财年,中国零售业务中2B的平台业务交易金额为7.3万亿,变现率为4.18%。

变现率为4.18%意味着,电商每获得1000亿营收,就要有价值2.4万亿的商品被生产、被出售,可见开放平台具有良好的“外部性”。

近年来,自营和开放平台两种模式日渐“合流”:开放平台起家的阿里,自营业务GMV已经占到总成交额的35.4%;自营起家的京东,一半以上成交额来自第三方商家。

自营属于零售业,赚的是进销差价;开放平台属于互联网业务,赚的是服务费/佣金/广告费,毛利润率要高一个数量级。

随着自营业务在营收中占比提高,阿里零售毛利润率呈现下降。但自营是增量,比如盒马、高鑫的营收不是从天猫“抢”来的,因此零售板块的营收、毛利润总额仍会保持增长。

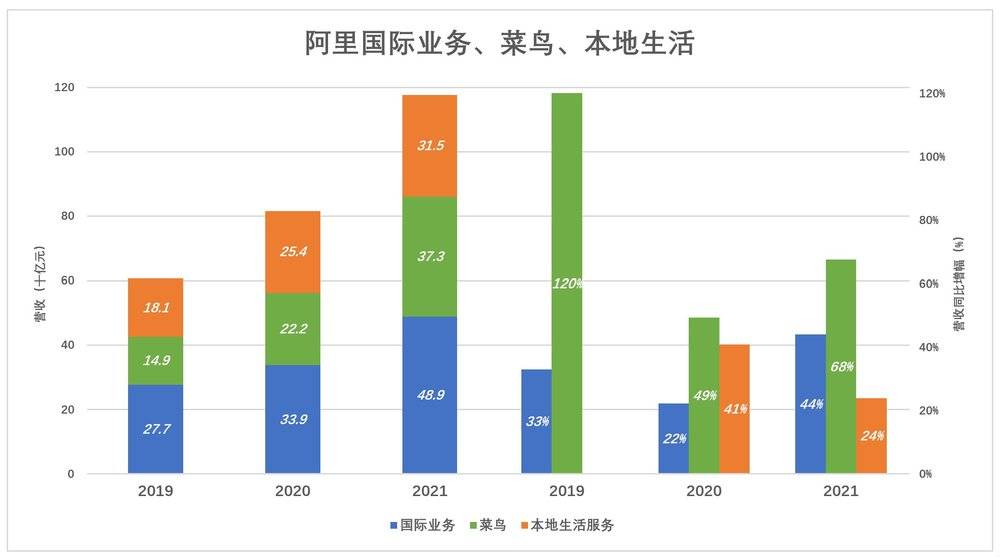

2)国际业务、菜鸟、本地生活

国际业务包括跨境零售和跨境批发。

2021财年跨境零售收入345亿,同比增长41.7%,增长主要来自Lazada、速卖通、Trendyol等业务;跨境批发收入主要来自会员付费,2021财年收入39.2亿,同比增长59%;国际业务营收合计489亿,同比增长44%。

菜鸟物流收入来自国内/国际“一站式服务与供应链解决方案”,是阿里核心商业板块增速最快的业务。2019财年营收同比增速达120%;2021财年营收373亿,同比增长68%。财报披露菜鸟营收快速增长的主要动力是国际业务。

本地生活服务收入来自饿了么,2021财年营收315亿,同比增长24%。

跨境零售、菜鸟物流在很大程度上受惠于国家大力推进的“一带一路”建设。

3)用户增长

截至2021年3月末,阿里中国零售年度活跃用户(过往12个月至少有一次消费行为)达8.1亿,同比、环比分别净增8500万、3200万。财年披露,新增用户七成来自欠发达地区。

财报年,面向“价格敏感”用户的“淘宝特价版”年度活跃用户超过1.5亿,且“拥有理想的用户留存率”。

截至2021年3月末,阿里全球年度活跃用户超过10亿,其中8.9亿来自中国(包括电商平台、本地生活、娱乐),2.4亿来自海外(包括跨境零售、速卖通、Lazada)。

淘宝APP被阿里重新定义为“社交电商平台”,“提供丰富互动功能及精心打造的内容”,商家能够通过直播、短视频、互动游戏和图文内容与消费者互动。2021财年,淘宝直播GMV超过5000亿。

“大马”累不累?

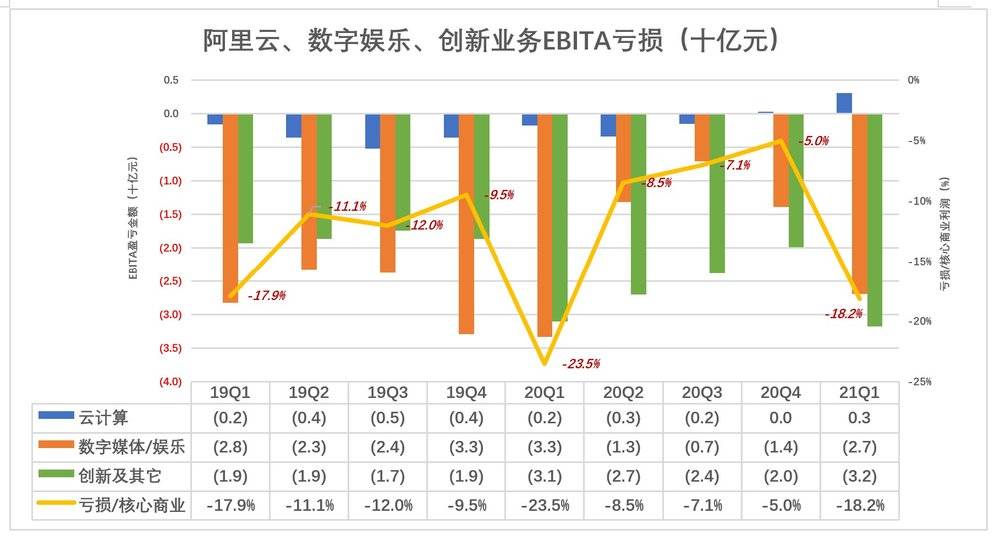

阿里各项业务的格局可以比喻为“大马拉小车”:电商业务利润丰厚,拿“小钱”养着云计算、数字娱乐及创新业务。在这些亏钱业务中,有的对电商生态的价值已经相当明确,如云计算;有的还需要探索;有的面临重新评估。

所以,阿里财报一个重要的看点是:大马累不累?

1)三架“小车”

阿里“云计算”是IaaS及基础设施公用事业服务提供商;数字媒体/娱乐分部的主体是优酷、UC浏览器两大内容分发平台;创新及其它分部包括高德地图、钉钉、天猫精灵。三大非核心商业板块,占集团营收的比重始终没有超过15%。

云计算业务表现最为抢眼:2021财年收入超过600亿,同比增速超过50%,占集团总营收的8.4%(同比提高0.5个百分点);

数字媒体/娱乐业务收入312亿,同比增长15.7%,占集团总营收的4.3%(同比减少1个百分点);

创新业务收入主要来自高德,2021财年营收48亿,同比下降27.2%,占集团总营收的0.7%。

2021财年,云计算营收稳步增长,Q2营收149亿,同比增速60.4%;Q4营收168亿,同比增速回落至37.2%。

数字媒体/娱乐营收“滞涨”,2021财年后三个季度营收都在80亿出头;

从2021财年开始,阿里自研游戏业务已完成孵化,相关营收从“创新”移步至“数字娱乐”。创新板块营收一度出现负增长(Q1),但到了Q4同比增速一跃而至18.2%,似有“轻装上阵”之感。

从营收规模及增长态势看,云计算有丰富想象空间。根据Gartner最新报告,阿里在全球IAAS市场中保持世界第三、亚太地区第一的排名。

2)各分部业绩

2021财年Q1,核心商业经调整EBITA为306.8亿,同比增长9%,但利润率降至19%。

EBITA是用毛利润减市场、研发、行政等项费用,再剔除非经常性损益及非现金收支出而来。

2021年Q1利润率下降有两方面因素:

一是毛利润率下降,这是因为自营收入占比提高所致(自营业务毛利润率远低于平台业务);

二是为拓展业务进行的“策略性投入”,说白了就是补贴、广告等市场费用。“策略性投入”的覆盖面很广,包括新零售、本地生活服务、Lazada、淘宝特价版、菜鸟网络……

剔除“策略性投入”,2021年Q1核心商业经调整EBITA为443亿,利润率为27.5%,比2020年同期降低了2.5个百分点,反映的正是自营收入占比的提高。

2021财年Q3录得2400万“微利”,利润率0.1%,阿里云计算经调整BEITA终于扭亏为盈;Q4经调整EBITA上升至3.1亿,利润率1.8%。根据利润率的波动上升趋势,阿里云计算将迎来第一个财年盈利。

阿里数字媒体/娱乐板块业绩季节波动性显著,财年Q4(即第一个自然季)亏损率最高。2021财年Q4,经调整EBITA亏损27亿,亏损率为33.5%,亏损幅度较2020财年Q1收窄12.8个百分点。

核心商业BEITA利润率下降,云计算来到盈亏平衡点,数字媒体/娱乐和创新业务仍在“烧钱”,阿里总体经营状况如何?

从下面这张图看,2020财年Q1(即2020年二季度)情况最吃紧——季度核心商业EBITA利润281亿,另外三个板块共计亏损66.2亿,占到核心商业利润的23.5%;2021财年Q1情况有所好转,核心商业EBITA利润307亿,另外三个板块共计亏损55.7亿,占到核心商业利润的18.2%。

核心商业执行“利润换市场”策略,EBITA利润率下降,但云计算马上可以“自食其力”,数字媒体/娱乐亏损率收窄(游戏或许会有“钱途”)……

“大马拉小车”格局未变,阿里将成为中国第一家年收入超过1万亿元人民币的互联网公司。

阿里公布2021财年年报:年度活跃用户突破11.3亿,年度GMV突破8.1万亿,年度营收高达7172.89亿,扣非净利润同比下降0.6%至1655.78亿。

阿里进行新一轮组织调整,饿了么、高德、飞猪组成生活服务板块,原天猫超市和原天猫进出口事业群组成新的天猫超市和进出口事业群。

同城零售战场正愈发受阿里重视。阿里于26日发布服务实体零售行业的数智化SaaS“翱象”,阿里超市生态事业部总经理周天牧则担任翱象CEO。

阿里上市来遭首亏,公司第四财季经营亏损76.63亿,净亏损55亿;然而,剔除此前的反垄断处罚180亿,第四财季营利润同比增长48%至105.65亿。

阿里2021年Q1营收1874亿,高于市场预期的1803亿,但录得上市以来首次经营性亏损——净亏损为76.54亿,主要由于反垄断法罚款交出了182亿。

阿里Q3净利794亿元,营收大涨37%至2211亿元,其中中国零售商业贡献1537亿元;直营业务增长超过100%,增长主要来自合并高鑫零售业绩报表...

星盛商业预期上半年公司应占溢利较去年同期增长不低于40%。星盛商业董事会认为,该增长主要由于近年来开业项目运营出色,业绩增长显着等。

2021年上半年,恒隆地产内地10家商场上半年全部实现增长,收入总额达22.32亿元,增幅38%。

赢商网账号登录

赢商网账号登录