周六福冲刺IPO,周大生(需求面积:50-100平方米)忙于收购,疫后珠宝圈“谋变”味道越来越强烈。

中国珠宝行业的“黄金十年”,始于千禧年前后。2002年上海黄金交易所成立,2003年贵金属及其制品市场开放,“高速增长期”是这一时期行业醒目标签。

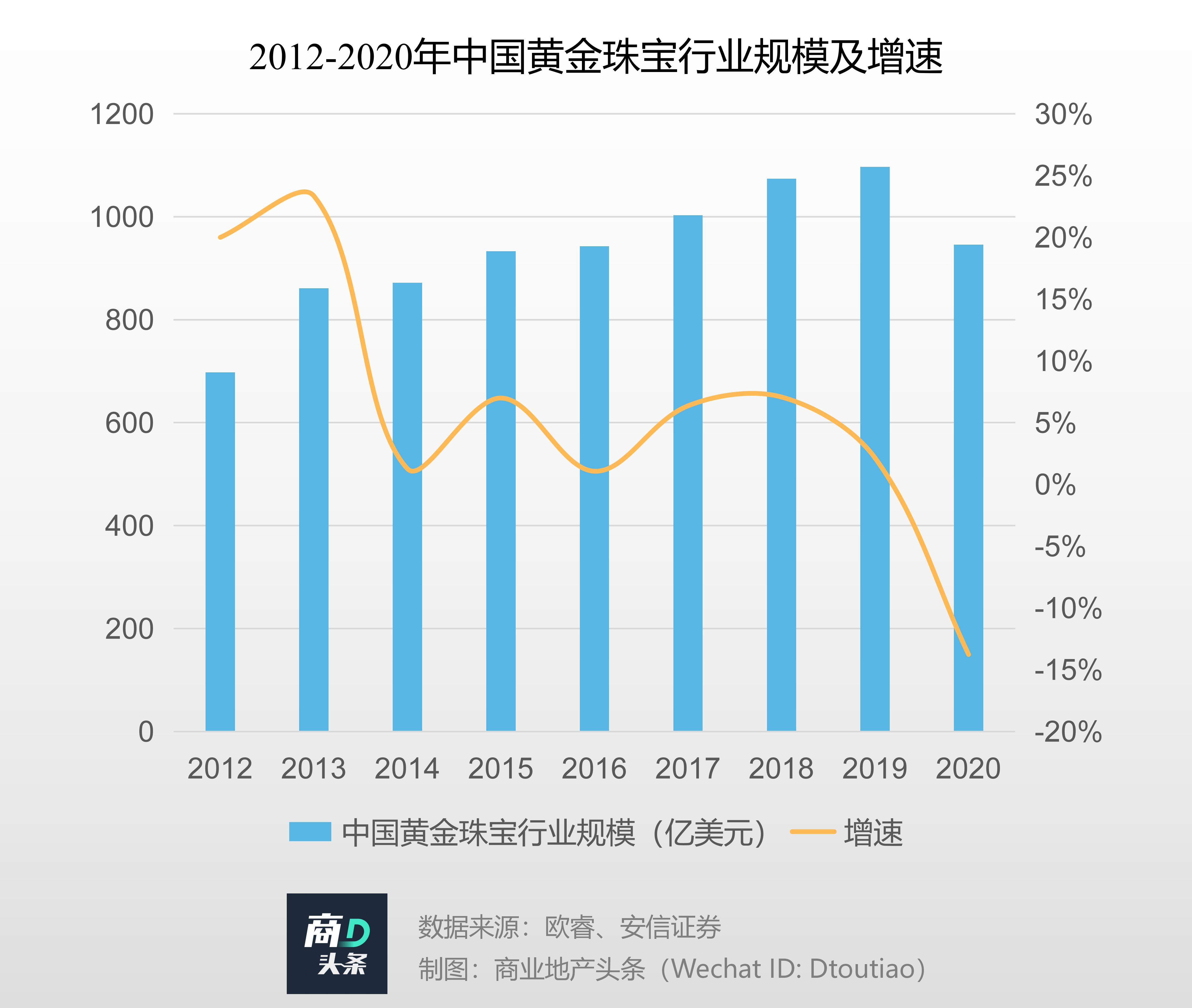

变局出现在2013年,国际金价下跌,中国掀起“抢金热”,珠宝店中的黄金饰品大卖。可这股热浪未能持续一年,黄金消费需求透支,叠加着经济增速放缓,2014年后珠宝圈转而向下。

泡沫挤破,理性占先,珠宝行业在中国驶入低速慢行的下半场。变是主旋律,不过是不同玩家,打法不一。

根据珠宝产品本身生产设计、价格及公司竞争壁垒构成不同,时下撑起中国珠宝圈的品牌可分为三类:

奢侈品牌,如Tiffany、Cartier、Bvlgari等,以国外品牌为主,产品多见K金、镶嵌钻石,价高过万,瞄准中产及以上买家。

快时尚珠宝品牌,如潘多拉、施华洛世奇、APM等,亦多为国外品牌,产品材料以镀银合金、人造水晶为主,设计紧跟潮流、款式满足日常佩戴,消费群体以追求时尚的年轻人为主。

婚庆品牌,如周大福、周大生、老凤祥(需求面积:80-160平方米)等,主要为香港及大陆品牌,产品以黄金、镶嵌钻石品类为主,定位中高端,消费场景多为婚恋,实用性需求较强。

01

定位之争:高奢轻渠道VS快时尚高SKU

奢侈珠宝品牌:重品牌、轻渠道、高毛利

奢侈珠宝品牌,历史悠久,以品牌为核心壁垒,产品毛利率高。以Tiffany为例,从1987财年起常年维持着 50%-60%的毛利率,2019财年这一数字则高达63.28%。

百年拼杀中,Tiffany们“高价”背后是不断被强化的产品、营销、体验等“高奢”形象,潜在竞争者短期内难以撼动。

站在行业顶端,渠道快速扩张,非Tiffany的首要赚钱策略,故成立至今超180年,其截至2019财年全球仅有321家店,且全部为直营店。

快时尚珠宝品牌:重营销、重渠道、高费用

相比奢侈珠宝品牌,快时尚珠宝品牌的核心在于快速设计能力、营销能力和渠道布局能力,代表品牌为PANDORA (潘多拉)。

潘多拉成立于1982年,至今不到40年历史,但已成长为全球三大珠宝品牌之一,毛利率水平媲美Tiffany,2008-2018财年均超60%。

虽定位为“轻奢”,但在运营打法上,潘多拉却远不同于Tiffany,更接近于快时尚打法。

产品上,蒂芙尼品牌溢价明显,经典款走俏不已,无需快速上新,且维持大量SKU;而潘多拉则需快速上新,以提高商品周转率。

据悉,潘多拉差不多两个月上新一次,每年推出超过100多个款式,涉及串珠、手链、戒指、项链吊坠、耳饰等品类。

营销上,蒂芙尼营销费用占营业收入比例在10%以下,而潘多拉对应的数字超过30%。

自行选取吊坠和手链任意组合、形成消费者个性故事,是潘多拉的主打概念。每次推新品后,其会在官方微信上,以九宫格形式分享用户的“手链故事”。

以情感共鸣黏住用户外,潘多拉亦借用“明星效应”不断进行品牌曝光。例如,推出了一系列明星、网红手串搭配视频;在明星的Instagram、Twitter、Facebook 上推广新品。

线上的交流和互动外,在线下潘多拉也通过不断提升店铺功能来优化“体验营销”。

渠道上,“高奢风”的蒂芙尼,精准锚定高收入人群,门店少而精,多落位高线城市的顶流mall。反观潘多拉,过高的营销费用,需要递增的新店来进行覆盖。在发展的顶峰期,其门店数曾破万。

同时,潘多拉实施“先扩张后整合”的渠道战略,即先于当地实力强劲的第三方渠道合作扩张渠道,成熟后通过收购接管,以求扩大门店规模。

02

婚庆品牌模式之争:高净利VS高周转

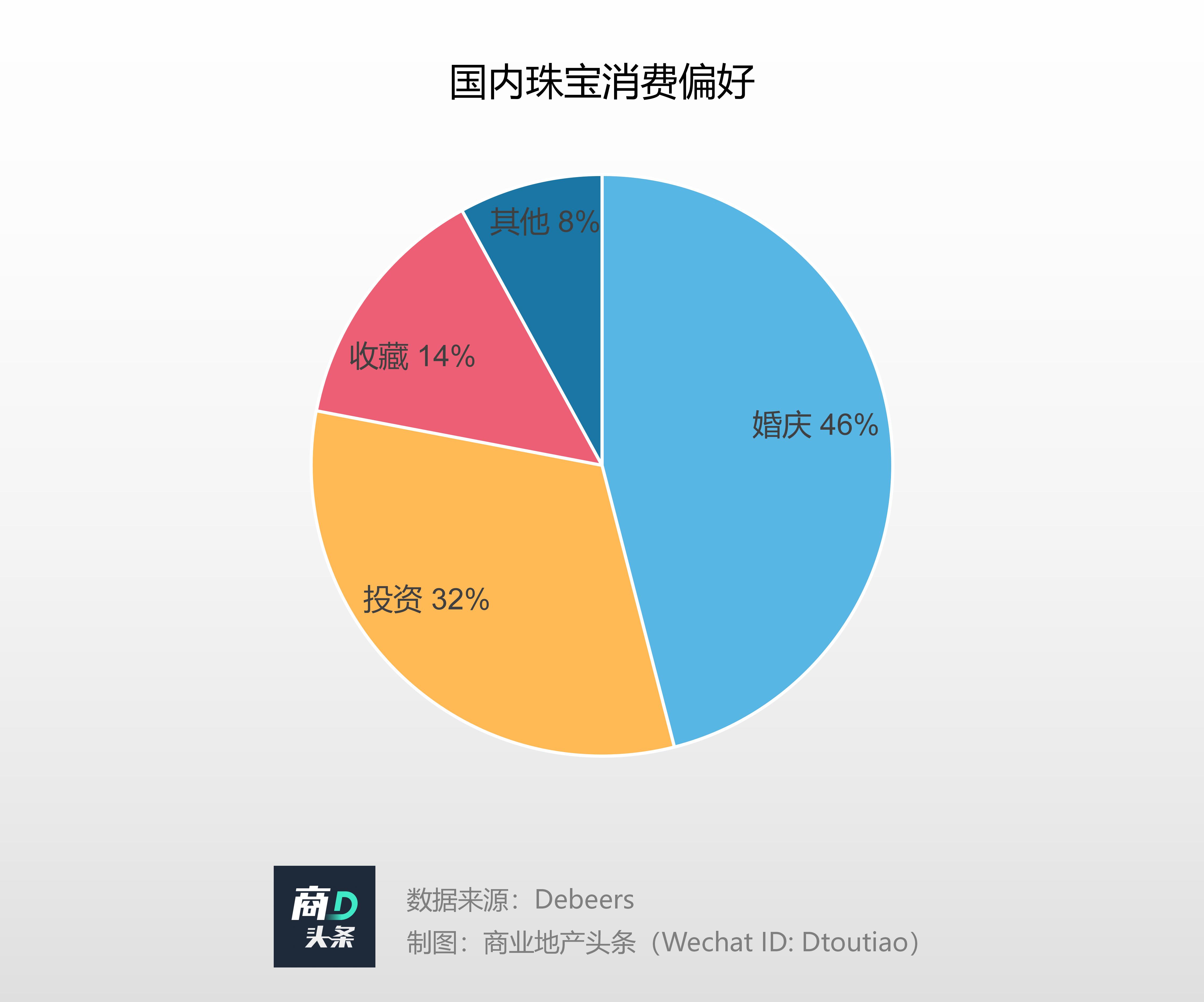

在中国,珠宝消费中婚庆需求占比最高,其次是投资和收藏。

以黄金、镶嵌类产品为主的婚庆品牌玩家,大致分两类:港资品牌,如周大福、六福珠宝、周生生等;内资品牌,如周大生、老凤祥、潮宏基等。

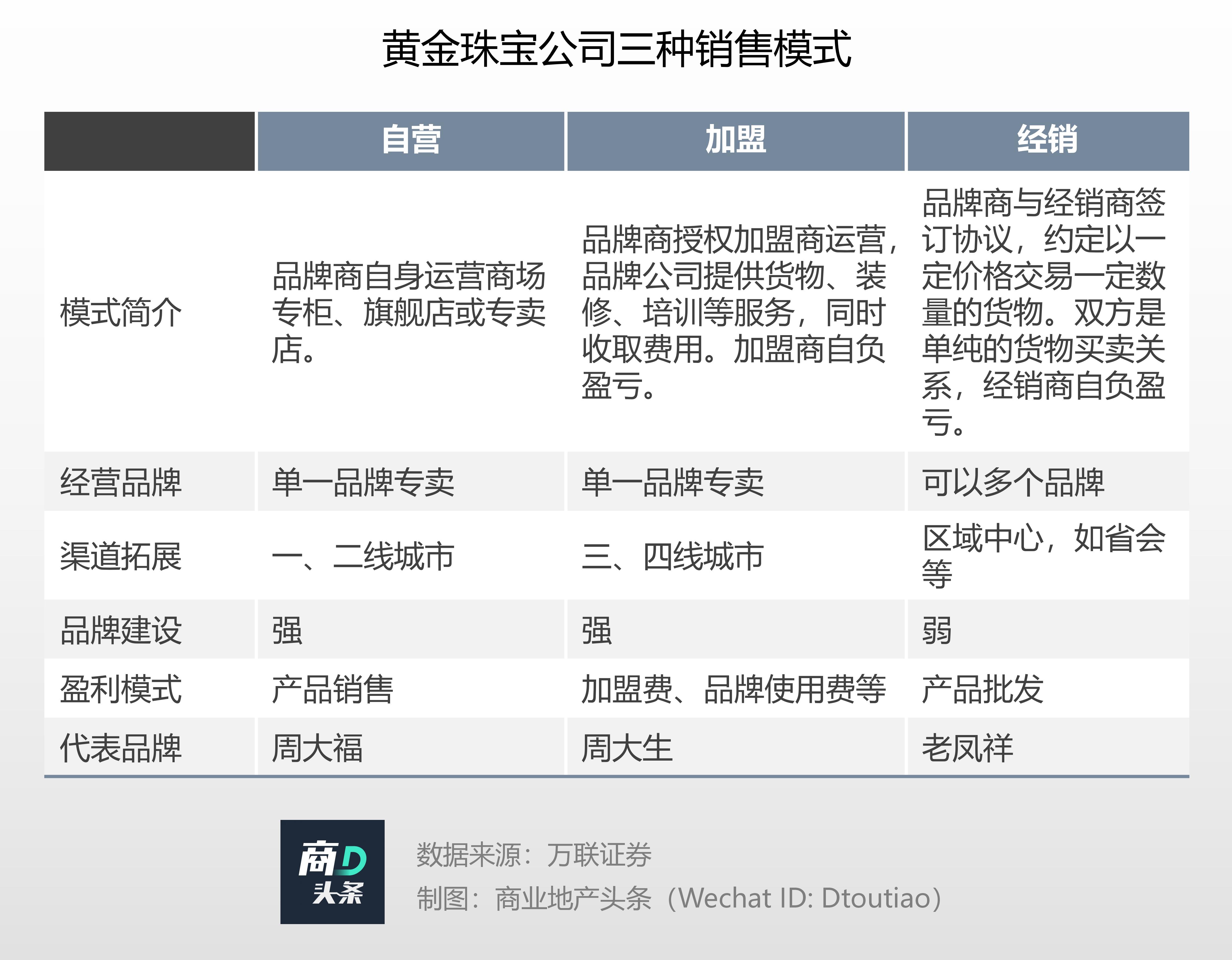

当前,婚庆珠宝品牌线下渠道建设方式主要有三:自营、加盟和经销。不同模式在渠道拓展、品牌建设和盈利能力各有利弊。

自营模式:对珠宝首饰企业的资金实力和扁平式渠道管理能力要求较高,包括门店开业、渠道拓展、员工管理、市场营销以及库存控制等。

港资品牌多以自营为主,如周生生、周大福,而六福集团侧重于加盟,但近年来为周大福为拓展三四线城市,也开始放开加盟。

加盟模式:有利于品牌迅速扩张、获取市场份额,但同时要求企业具有较好的加盟商管理能力和品牌维护能力。

内资品牌中,老凤祥主打加盟和经销,市占有率高;周大生、潮宏基等则自营、加盟两条路并行。

不难看出,珠宝品牌们对于中国内地渠道争夺之激烈。从最新门店数据看,周大福、老凤祥、周大生门店数量领先,均超过3000家。

造成这种格局深层原因主要是珠宝商对于供应商议价能力弱。分品类看,黄金首饰零售商通过上海黄金交易所进行交易,价格统一,而钻石开采市场被全球钻石供应商DeBeers、ALROSA、Rio Tinto、Petra等垄断。

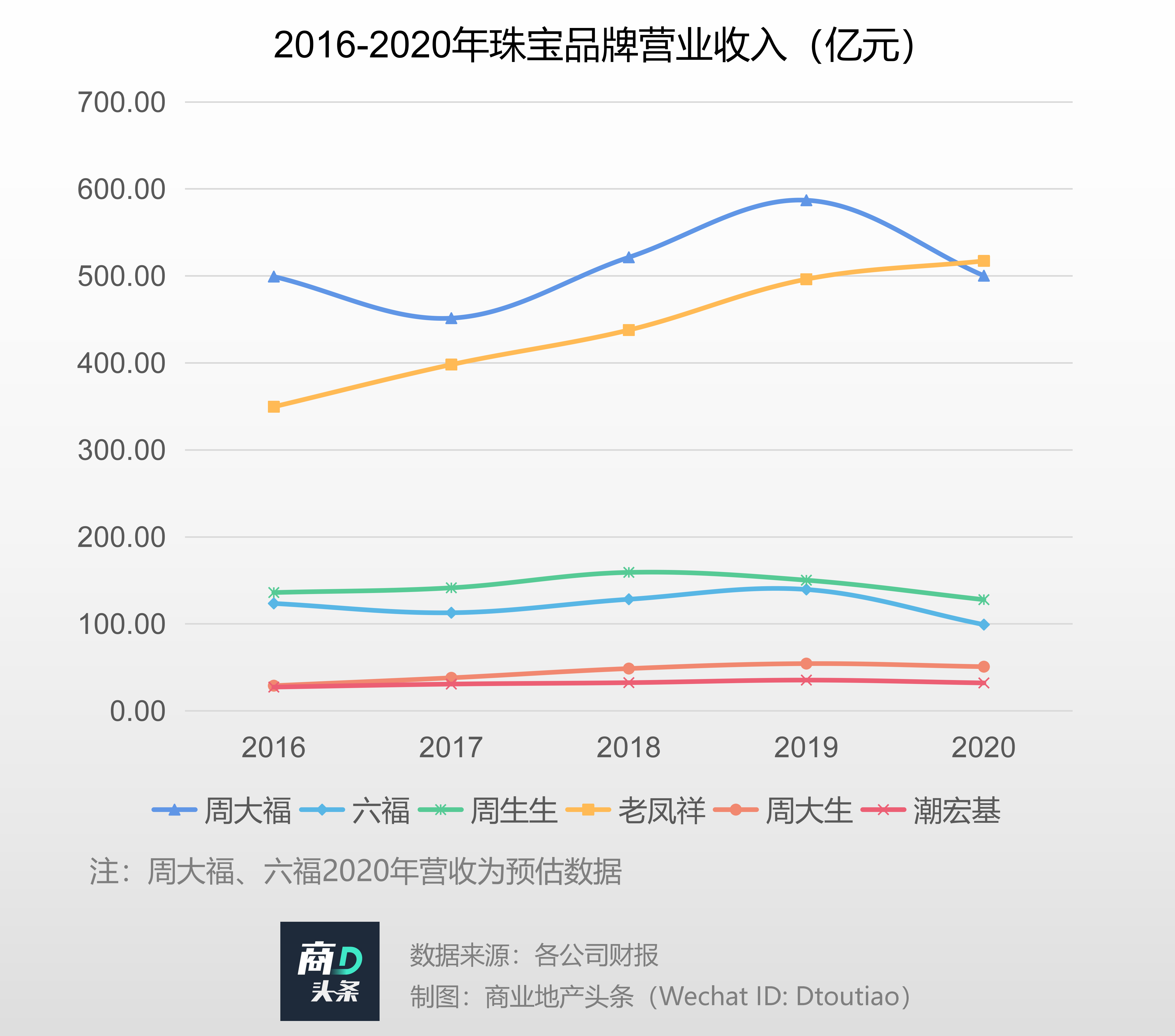

模式、渠道不一,或直接或间接影响着婚庆品牌的盈利状况。具体看,“领跑”的周大福和老凤祥,近五年年营收在300亿元以上,为第一梯队;周生生、六福珠宝年营收位于100亿元~200亿元间,处于第二梯队;第三梯队则是周大生和潮宏基,营收在100亿元以下。

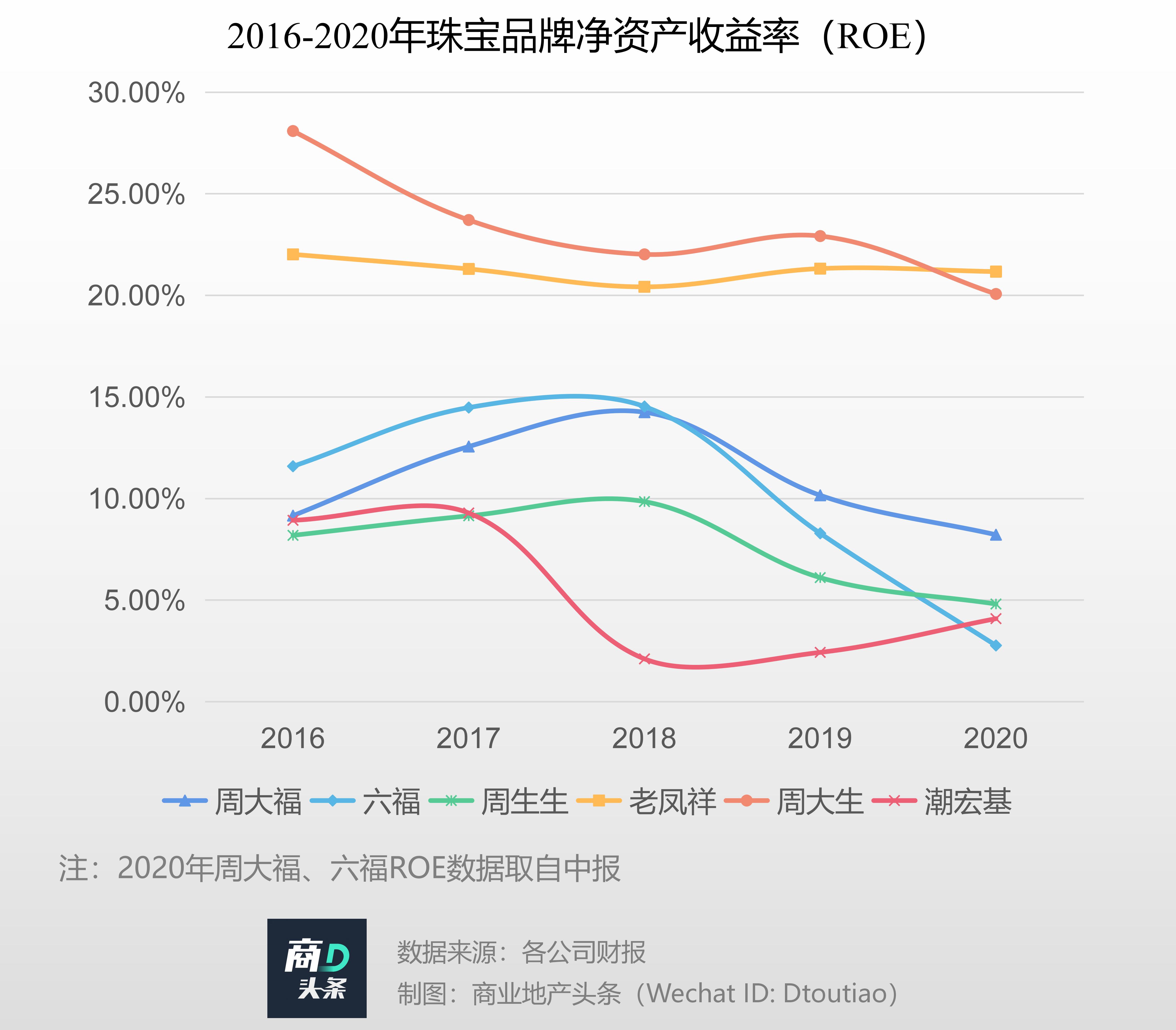

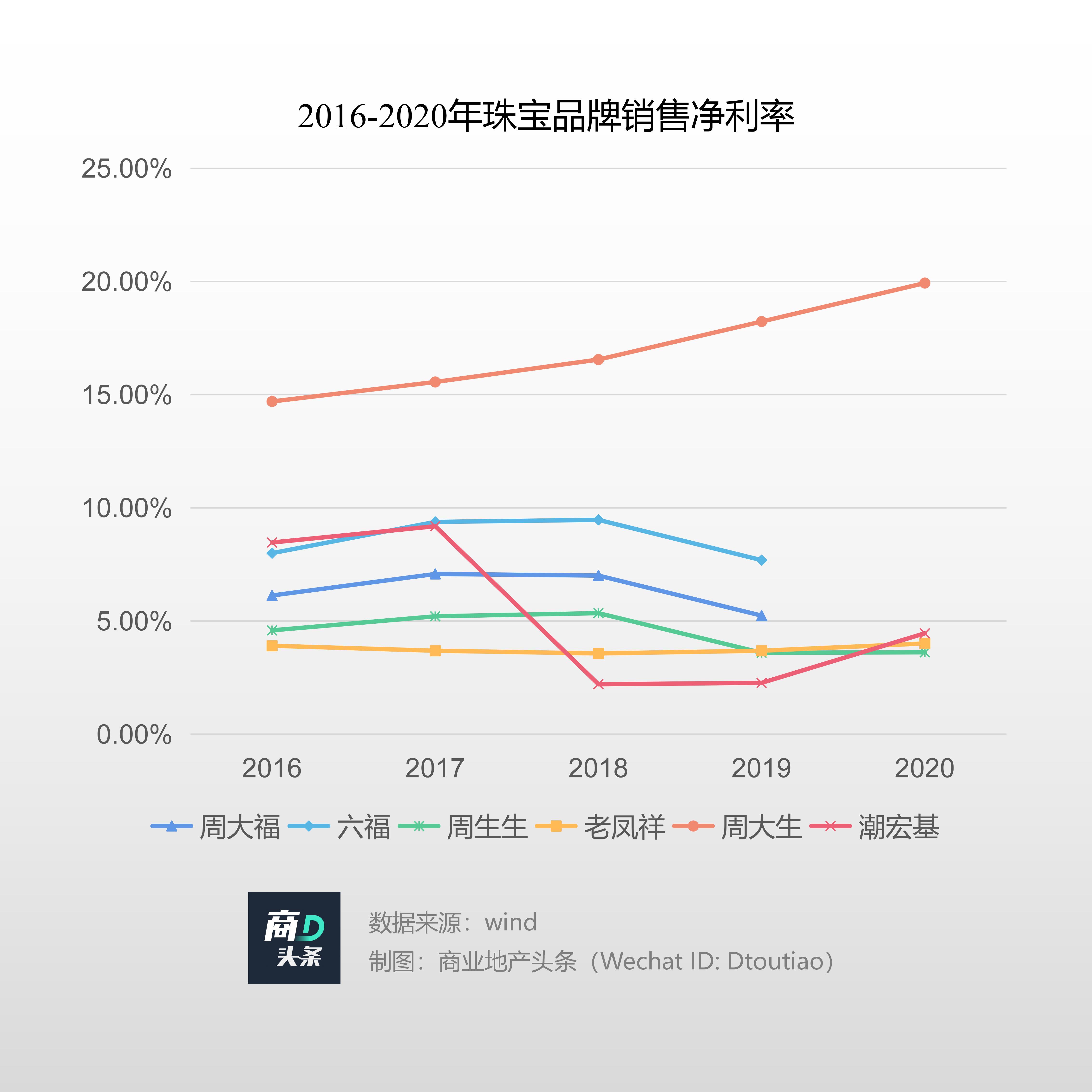

从盈利能力看,周大生、老凤祥净资产收益率(ROE)同业领先,近五年保持在20%以上。但二者实现方式不同,周大生属于高净利,而老凤祥属于高周转。

具体看,周大生五年销售净利率在15%以上,而老凤祥在5%以下。前者素金产品指定供应商,且主打镶嵌类珠宝,毛利率水平高;同时三四线轻资产运营,费用成本较低,因而净利率水平较高。而老凤祥以黄金批发业务为主,毛利率相对较低。

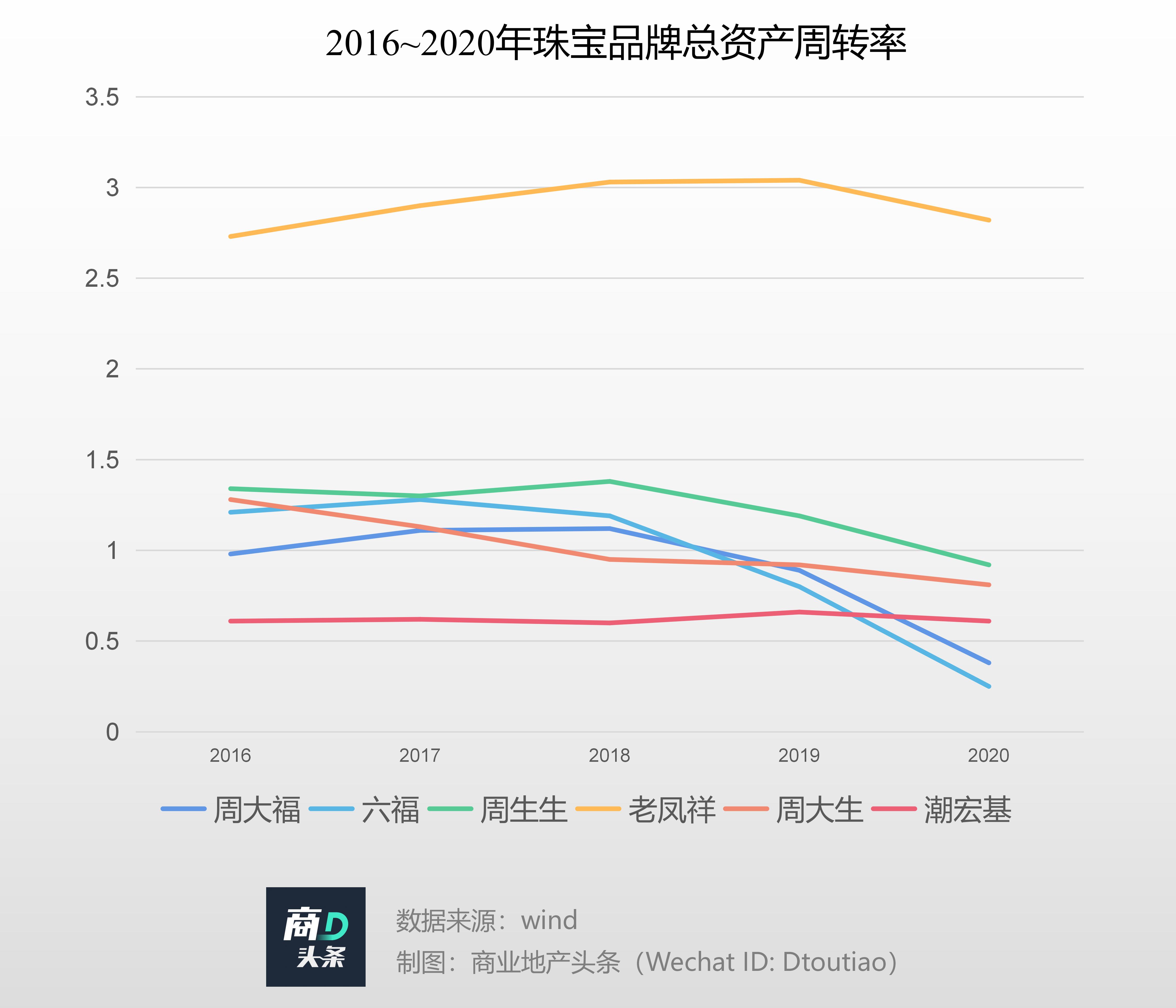

但从周转能力看,老凤祥却略胜一筹,近五年总资产周转率保持在2.5次/年,而其他珠宝品牌普遍位于1.5次/年以下。相比周大生、潮宏基等主打的镶嵌类产品,黄金首饰的消费频次、周转速度相对较快。

03

下行慢步,珠宝下半场怎么办?

各路玩家,各显神通。而纵观中国整个珠宝圈,已然步入成熟期的它,下行慢步、消费模式之变亦为事实。

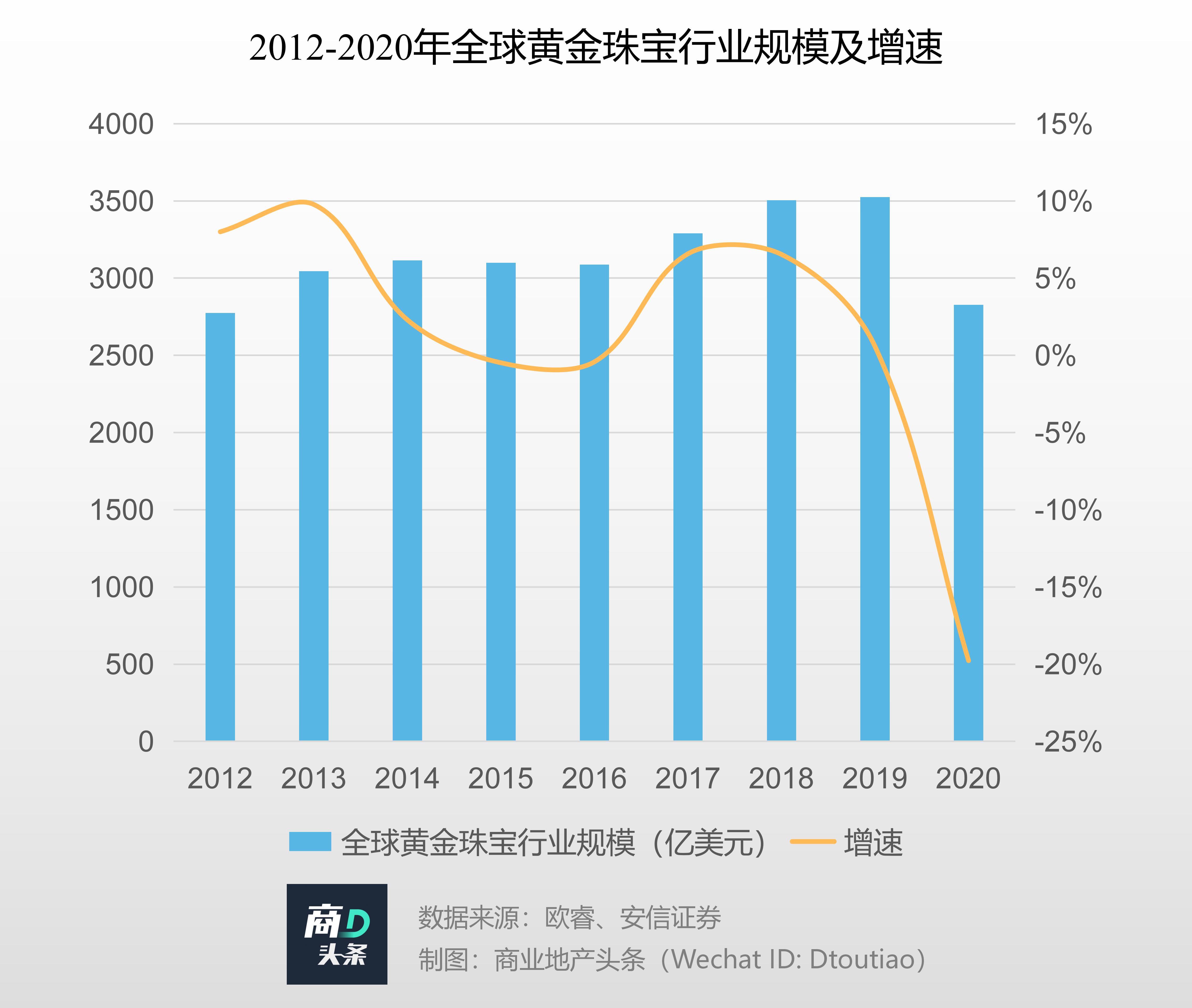

据欧睿数据,2019年全球黄金珠宝行业规模为3525 亿美元,5年CAGR为2.5%;同期中国国内黄金珠宝行业规模为1097亿美元,5年CAGR为4.7%。

用户角度看,年轻人日渐成为国内珠宝消费的主力军之一,多元与个性化的珠宝消费诉求是主流。

一方面,因结婚人数下降导致的婚庆需求缩减;二是颜值经济兴起,悦己式时尚珠宝迎来爆发。

民政部数据统计,2020 年中国内地结婚登记对数为 813.1万对,同比降12.2%,且2020年全国内地适婚人口结婚率仅为7.2‰,逐年下降。形成对比是,追求经济自主与个性独立的单身女青年越来越多。

自我犒赏型的珠宝购买行为,将成为珠宝消费的重要组成部分。Euromonitor数据显示,中国时尚珠宝消费额从2015年的 801亿元增长至 2019年的1045亿元,CAGR 达6.87%。

传播媒介变迁,购买场景丰富,“线上研究、线下购买”成为新趋势。

珠宝行业不再单纯为顾客“逛店—了解—购买交付”的简单封闭循环模式,信息流多转移至线上和逛店前,品牌口碑、营销、流量重要性凸显。

腾讯广告联手波士顿咨询公司调研显示,基于移动社交在中国内地的普及,超80%的消费者在购买奢侈品时会选择“线上研究、线下购买”的方式,消费者在做出购买决策时,社交媒体渗透率高达了67%。

公开的微信、微博、小红书、抖音、快手等新媒体成为流量汇聚地和口碑生成地,官方网站、公众号、旗舰店、小程序成为私域粉丝培育的重要途径。

为迎合消费趋势的变化,珠宝品牌在产品、营销和渠道方面进行大变革,在疫情催动下,珠宝行业加入数字化转型浪潮。

产品上,工艺升级。借力“古法黄金”、“3D 硬金”和 “5G黄金”等新工艺,使得丰富珠宝首饰款式。“3D 硬金”塑造出“个大金轻”的金饰效果,5G黄金系列产品韧性更强,以镂空款式为代表实现了黄金饰品的轻量化。

营销方面,紧锁年轻人。选顶流代言人,充分发挥“粉丝经济”效应,比如周大福选择王凯、张梓琳、谭松韵为代言人;引入IP、国潮等元素,以创意设计、高性价比产品吸引年轻客群,力图在年轻人群中“出圈”。

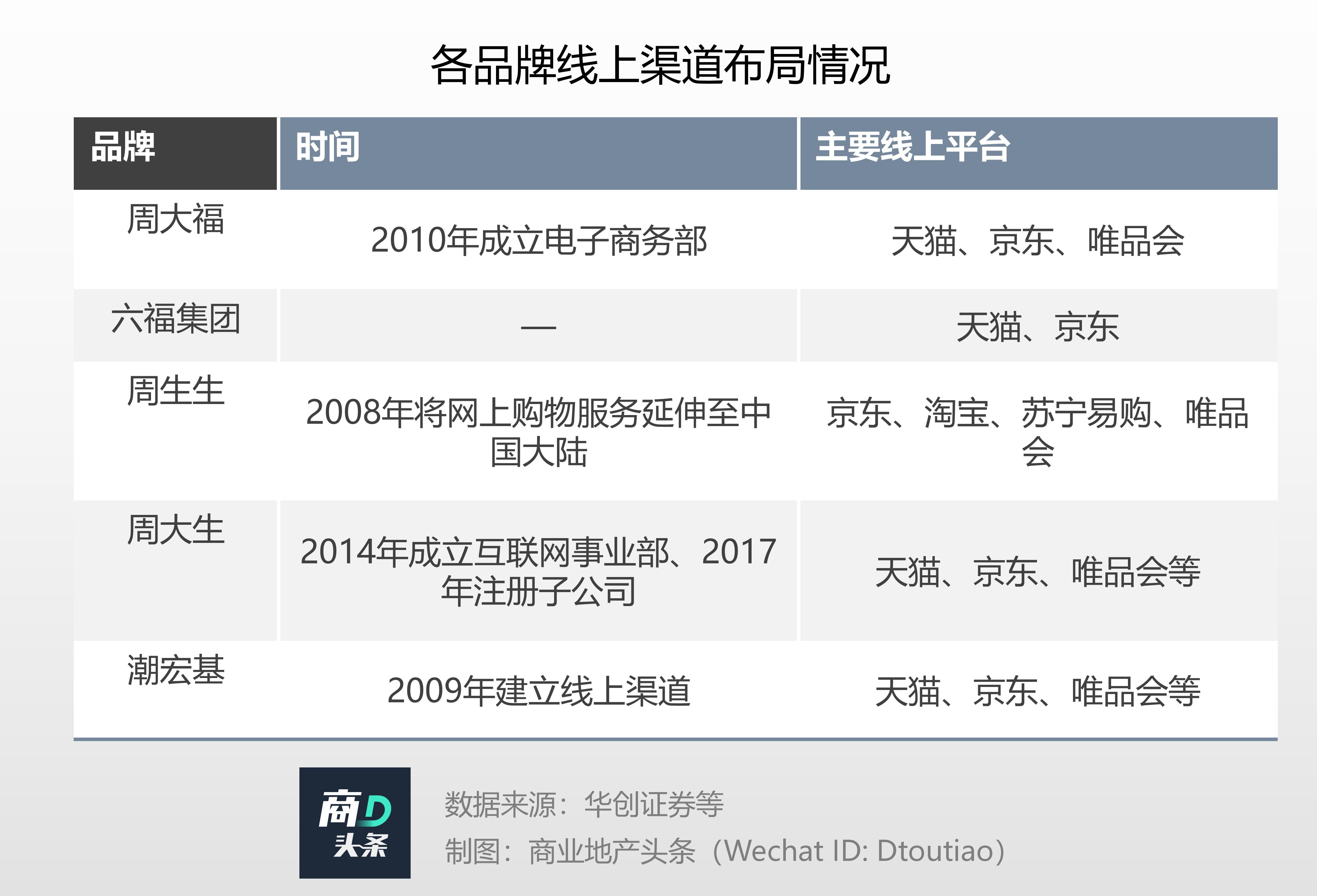

渠道上,加码线上。2020年疫情催化下,国内珠宝行业线上渠道渗透率由个位数提升至20%以上。线上渠道以新品类、新渠道成为行业增长亮点。

此外,各大珠宝商纷纷布局线上直播。例如周大生在2020年6月21日联手快手“带货一哥”辛有志和演员佟大为开启线上直播,单场销售额达到4.2亿元,相当于近300个线下门店一年的营业总额;周大生还联手薇娅、Angelababy等进行直播带货。

很显然,国内珠宝圈下半场已经从渠道之争,转移到用户之争。那些生产设计环节严重依赖委外代工,高产品同质化的品牌正在悬崖边跳舞,不想坠落,则需换妆新生。

周大生珠宝发布简报,截至2018年7月31日,周大生门店总数为3014家,其中自营店283家,加盟店2731家。

周大生上半年营业收入16.73亿元,同比增加24.15%,归属上市公司股东的净利润16.73亿元,同比增加23.45%。门店2505家,其中自营店288家。

据最新招股书显示,公司从事“周大生”品牌珠宝首饰的设计、推广和连锁经营,是国内最具规模的珠宝品牌运营商之一。

5月27日,当代置业金融资本中心总经理李仿指出,地产行业已进入地产资本管理时代;所谓的类金融属性,最终聚焦的就是资本管理和资产管理。

5月27日,佳兆业集团控股副总裁刘策指出,目前房地产行业成了“赚钱”但“不值钱”的行业,其未来核心方向是往既赚钱又值钱的赛道去转移。

赢商网账号登录

赢商网账号登录