作者 | 赵小米

出品 | 36氪-未来消费(微信ID:lslb168)

北京时间6月9日凌晨,生鲜前置仓的两家代表公司,每日优鲜和叮咚买菜,前后脚差不到40分钟,依次递交了招股书。

虽然两家公司的发展节奏、业务定位都有所差异,但二者的IPO时间相似,外界将其各方面数据直接对比在所难免。

整体来看,叮咚买菜2020年的交易规模几乎是每日优鲜的2倍。2020年,叮咚买菜的GMV与营收分别为130.3亿元和113.4亿元,年复合增长率为319.2%;每日优鲜的数据则为76.1亿元与61.3亿元,年复合增长率为47.67%。

招股书显示,截至2021年3月31日,每日优鲜的前置仓覆盖全国的16个城市,共有631个;而叮咚买菜则进入了29个城市,共有950个前置仓,从覆盖城市与前置仓数量上实现反超。

值得一提的是,2019年,每日优鲜曾公开其前置仓数量为1500个,可见去年一年间,每日优鲜非但没有扩张,反而出现大规模关仓的现象。

对此,每日优鲜则将其定位更改为“社区零售数字化平台”,并在今年3月将(前置仓即时零售+智慧菜场)x零售云作为新战略,以其智慧菜场及零售云等2B服务当作未来的增长空间。

每日优鲜将其上市地点选在纳斯达克,而叮咚买菜则为纽交所。与纽交所相比,纳斯达克更像创业板,对数字增长良好的新模式企业包容度和估值都更高,而纽交所上市企业均已有较成熟的商业模式。

可见,同为前置仓赛道上的玩家,叮咚买菜与每日优鲜二者的招股书里,却讲着完全不同的两个故事。

招股书数据详解

先详细看一下二者招股书披露的运营数据。

营收方面,叮咚买菜总收入从2019年的38.8亿元增长到2020年的113.4亿元;GMV从47.1亿元增长到同期的130.3亿元;今年截至3月31日的前三个月,公司总收入从去年的26.0亿元增至38.0亿元;GMV从去年的29.2亿元增长至43.0亿元。

同时,叮咚买菜进驻的5个城市,已实现并保持了每月超过1亿元人民币的GMV。

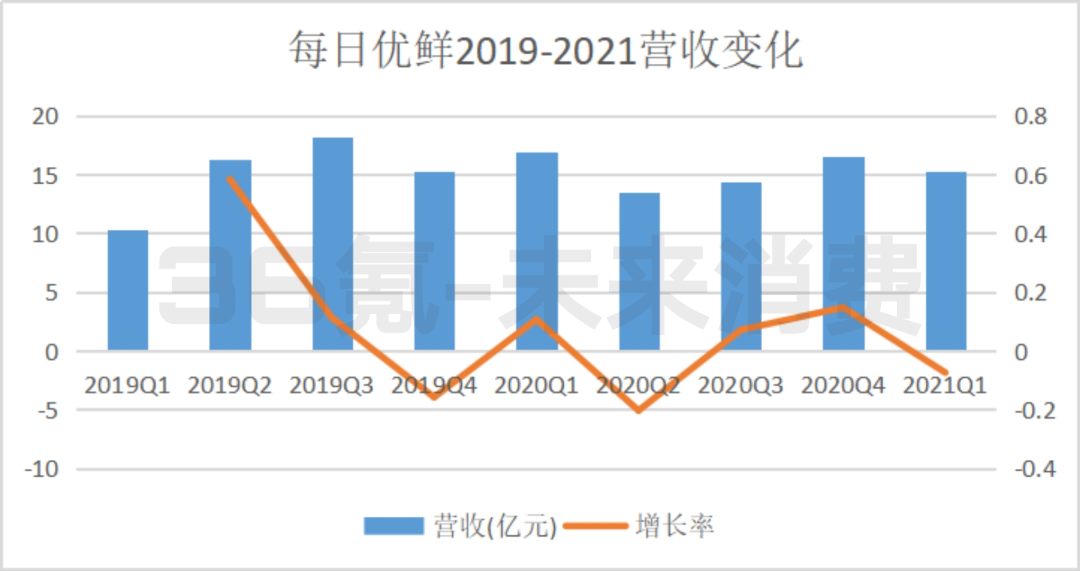

每日优鲜的净收入总额从2018年的35.5亿元,增至2019年的60.0亿元,再增至2020年的61.3亿元人民币;GMV则分别为47.3亿元、76.0亿元和76.1亿元。由此可见,每日优鲜在去年不仅出现大规模关仓的现象,用户增长和订单量上也近乎停滞。

再往细看,叮咚买菜从2019年起,每季度均实现正向增长,即便是疫情平稳后,仍保持较为稳定的增长态势。

而每日优鲜在2019第四季度就出现了营收环比负增长的现象,此后在疫情居家期间,也没有明显的营收上涨趋势。

值得一提的是,二者去年的销售与营销费用支出相差无几。叮咚买菜为5.7亿元,每日优鲜为5.9亿元,甚至每日优鲜去年花在推广营销上的钱还更多,但这并没有为其带来用户或单量上的增长。

当然,生鲜前置仓仍是一个烧钱的业务,叮咚买菜营收增长的同时,其净亏损也持续增长。叮咚买菜2019年净亏损18.7亿,占营收的48.3%;去年净亏损为31.8亿元,占营收的28%。

对比前年,叮咚买菜亏损占比有大幅收窄,但在金额上近乎翻倍。可见,叮咚买菜未来几年将仍处于不断烧钱扩张,以亏损换市场的阶段。

而每日优鲜的净亏损则从2019年占比46.3%的27.8亿元,收窄到2020年的16.5亿元,占总营收的26.9%。虽然总营收增长不佳,但每日优鲜在保持营收的同时,实现了减少亏损。

每日优鲜收窄成本的两个主要来源为:采购成本与履约费用。

每日优鲜销售产品采购价格从2019年的53.2亿元降至2020年的47.4亿元,采购成本降低原因为,每日优鲜与供应商签订战略供应协议,从而获得优惠定价。

此外,每日优鲜的履约费用从2019年的18.3亿元下降到2020年的15.8亿元,同比下降14.0%。其原因为采用其智慧零售网络(RAIN) 提高了运营效率,使产品交付和仓库运营相关费用从2019年的11.7亿元降至2020年的9.4亿元。

这从某种角度上来说,符合每日优鲜此前持续传达的从供应链与技术能力等方面发力,从而提升其核心竞争力的说法。

但该理论成立的前提,是每日优鲜真的像前几年一样,在覆盖城市和仓数上都持续保持先发优势的情况下。直白点讲,就是规模需要够大,才能讲产业链改造的故事。

用户方面,二者披露的角度和方式有所差异,不能直接进行比较,但可以作为参考。

叮咚买菜2021年第一季度订单总数为6970万份,平均每月交易用户为690万。其中,22%的月交易用户为叮咚买菜的会员,会员每月平均订单为6.7个,购买金额占叮咚买菜GMV的47.0%,接近一半。

不同于叮咚买菜的强调会员数,每日优鲜强调的是“有效用户数”,即支付款项超过销售产品相关成本的交易用户。2018年至2020年,每日优鲜的有效用户数分别为510万、720万、870万和790万。

叮咚买菜的客单价从2019年的41元,增长至2020年的57元,今年第一季度的客单价为54元;而每日优鲜的客单价则为94.6元,保持在接近百元区间。

前置仓难题的不同解

虽然生鲜前置仓二代表均一只脚迈入IPO的大门,但起码从招股书上的数据来看,生鲜前置仓距离跑通从而真正盈利,还有很长的路要走。

这些公司未来完成商业闭环,实现盈利的模式最终解,甚至会和最初大众熟知的前置仓模式有很大区别。而叮咚买菜和每日优鲜,也走上了不同的路。

先看叮咚买菜。以招股书披露的数据来看,目前面临的最大问题仍为订单量与客单价。以叮咚买菜梁昌霖此前描述的理想状态为例,经营一年以上,日均单量在1000左右,客单价在65元的前置仓,是可以赚钱的。

我们简单计算一下叮咚买菜实际的单仓营收金额。叮咚买菜全国950个仓,去年产品收入112亿元,单仓年营收1178.9万元,每月收入98.2万元。顺便说一下每日优鲜,单仓每月收入为79.2万元。

这个数字,距离前置仓盈利的理想状态,仍相差甚远。以上述数据粗略计算,叮咚买菜去年单仓客单价为57元时,每仓每日平均单量仅为574单。

前置仓没有流量入口,这个最大的问题,仍然困扰着叮咚买菜。对此,叮咚买菜也逐渐地不那么执着于讲坚持做卖菜生意,增加复购率从而实现盈利的故事了。相反,叮咚买菜越来越向盒马靠拢。

先是提高客单价。2021年起,叮咚买菜推出“快手菜”业务,增加毛利较高的预制菜品。不仅于此,今年,叮咚买菜还在毗邻上海的江苏昆山,投资6亿美元建造鲜食工厂,类似于盒马产地仓,从源头供应链发力。作为配套设备,叮咚买菜的线下鲜食店也在试点中,未来熟食、热食等毛利更高,且能占有用户心智的专有商品,会增至叮咚买菜现有SKU中。

其次是增加订单量。除了上述进行试点的线下门店以外,叮咚买菜2021年营销费用大幅增加,以第一季度为例,叮咚买菜的销售与营销费用超3亿,是去年的6倍不止。

可见,叮咚买菜虽然在订单量、GMV等扩张性数字上很漂亮,但事实上,此前叮咚买菜一直试图跑通的低毛利卖菜的前置仓生意,基本宣告行不通。叮咚买菜不得不更贴近盒马,做线下门店与鲜食热食。这意味着,叮咚买菜的这些新品类的扛利润之路,才刚刚开始。

再看每日优鲜,选了一条不同的路。C端用户停滞之时,每日优鲜将目光转向B端。

一方面是改造菜市场,即推动菜市场标准化改造并数字化升级为智能生鲜社区商场。具体步骤为,每日优鲜将首先获取菜市场经营权,并分三步改造传统菜市场,包括:

1、改造场地布局、优化商户组合并引入新业态;2、为商户提供包括电子支付、在线营销、CRM工具和业务规划在内的SaaS服务包;3、帮助智慧菜场的商户将线下顾客转化为线上私域流量,通过线上交易平台,实现进一步电商业务增收。

每日优鲜整体收益则来自向个体商户收取的租金、SaaS产品年费以及按照商户电商业务GMV收取佣金。截止到2021年5月31日,每日优鲜已与14个城市的54家菜市场签订运营协议,并已在10个城市的33家菜市场开展运营。

另一方面是零售云,每日优鲜零售云业务将以长尾中小型商超作为目标客户,提供线上线下全渠道零售、客户管理、供应链及履约管理的数字化能力,并以此实现从垂直电商向平台化的发展路径。

这可能是每日优鲜唯一能找到的出路。但事实上,这条路上的竟对可都是巨头。

除了每日优鲜,美团、京东均盯上了改造菜市场这一产业。美团早在2019年便开始孵化菜市场O2O项目“菜大全”,饿了么在2019年,也推出过类似于连接菜市场的业务。而京东更是在今年3月高调宣布开始改造多家传统菜市场,覆盖地区包括上海、福建、重庆、西安等地区。

虽然叮咚买菜和每日优鲜昔日为前置仓第一第二名,但到今日上市之时,二者的发展现状、竞争对手、竞争赛道,甚至未来的发展前景却几乎截然不同。

无论生鲜前置仓是否是一门好生意,赛道上每个玩家,都为生鲜到家最后一公里这一究极难题,为整个生鲜行业做出了不同的贡献。

每日优鲜在美递交招股书,计划以“MF"为证券代码在纳斯达克挂牌上市。据悉,每日优鲜前置仓即时零售的平均客单价为94.6元,为行业第一。

继美团、阿里、京东之后,每日优鲜也加入“改造菜市场”大军。而商品全、菜新鲜、社交属性、民生工程等都是菜市场不能被完全取代的原因。

今年以来,每日优鲜、美菜网、叮咚买菜、多点等生鲜电商平台传出IPO消息,各路玩家争先恐后成为“生鲜电商第一股”,是为自救亦是重生。

叮咚买菜考虑最快年内赴美IPO,每日优鲜已启动IPO计划,多点DMALL、美菜网等也相继传出上市消息...生鲜电商“开春”了?

6月9日消息,全球第二大零售商Costco同时落户浙江杭州、宁波,投资额分别为1.6亿美元、1亿美元;且均于今年动工建设,计划2023年开业。

关键词:CostcoCostco浙江首店 2021年06月10日

赢商网账号登录

赢商网账号登录