本文为IPO早知道原创

作者|Stone Jin

微信公众号|ipozaozhidao

据IPO早知道消息,叮咚买菜于美东时间6月8日正式向美国证券交易委员会(SEC)递交F-1招股说明书,计划以“DDL”为证券代码在纽约证券交易所挂牌上市,摩根士丹利、美银和瑞信担任联席主承销商。

根据叮咚买菜公开招股书信息显示,自2017年5月自上海起步,叮咚买菜现已覆盖全国29座城市,拥有40个区域处理中心和超过950个自营前置仓,其中5座城市的月GMV超1亿元。根据灼识咨询的数据,叮咚买菜是国内增速最快的即时电商;此外,叮咚买菜亦从最早的生鲜杂货品类,拓展至其他日用商品。

值得一提的是,叮咚买菜逐步通过标准化和数字化的尝试,对中国传统农业供应链进行现代化改造,赋能上游农场和供应商,使其生产更高效、更贴合实际需求。

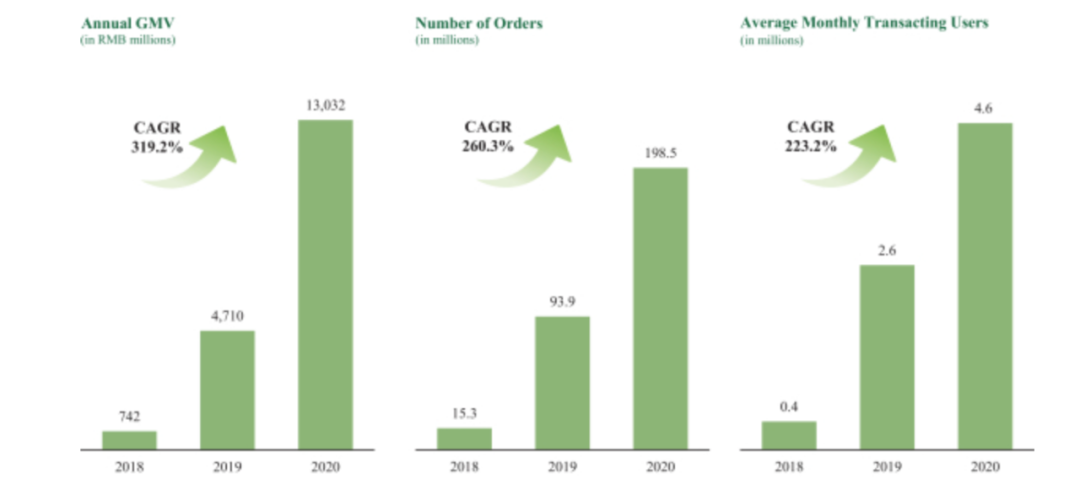

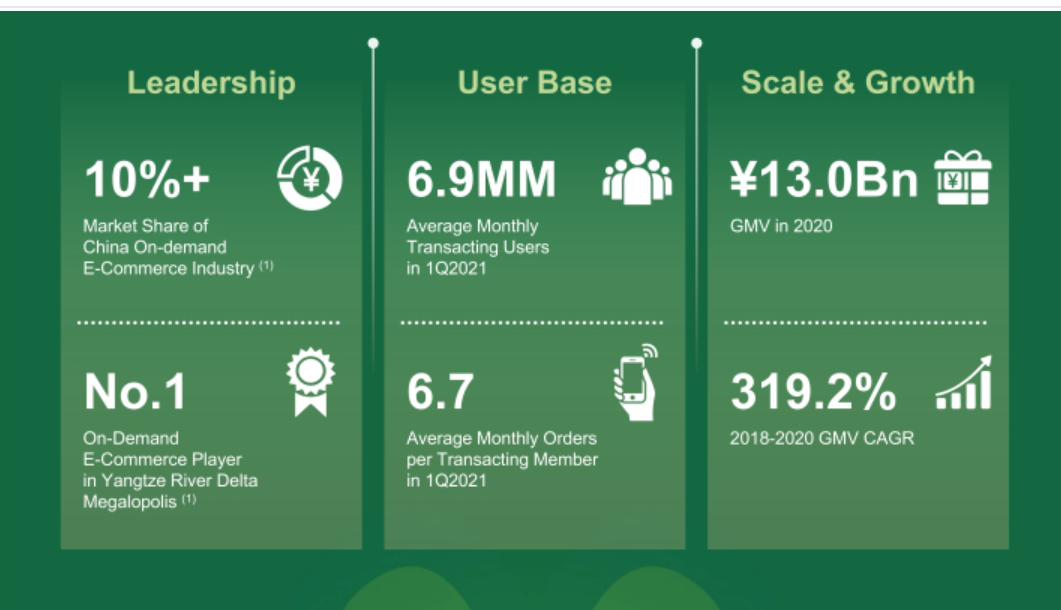

2018年至2020年,叮咚买菜的GMV从7.42亿元以319.2%的复合年增长率增至130.32亿元。根据灼识咨询的数据,这一增速为国内前五大即时电商之首,同时远高于同期行业平均114.6%的复合增速。

细分来看,叮咚买菜在长三角地区的GMV排名行业第一。

值得注意的是,2021年第一季度,叮咚买菜的平均月交易用户从2020年同期的360万进一步增至690万,2020年全年的平均月交易用户数为460万。

此外,在2021年第一季度,叮咚买菜的平均月交易会员数为150万,其带来的GMV在总GMV的占比为47.0%;2020年,每位会员平均每月的交易额从2019年的407元提升至478元。

除用户规模和GMV的持续增长外,叮咚买菜的运营效率亦在不断改善——2020年叮咚买菜履约费用在总收入的占比已从2019年的49.9%减少约15个百分点至35.7%。

具体来讲:其一,在仓储方面,2020年前置仓的生鲜和所有产品的库存周转期分别为2.2天和3.9天。灼识咨询的数据显示,同期叮咚买菜生鲜和所有产品的损耗率远低于行业平均水平。

其二,在配送端,2021年第一季度叮咚买菜的准时交付率为95.2%,差评率则为0.05%。

事实上,从2019年至2021年第一季度,叮咚买菜的差评率均低于0.1%,且拥有行业最高的净推荐值。

当然,一方面,这得益于叮咚买菜与上游供应商的紧密关系从而获得的优质产品供应——2021年第一季度,叮咚买菜直接从生产者和基地合作社采购的生鲜占比超75%。

另一方面,叮咚买菜亦不断通过技术能力的迭代更新来提升智能运营:包括在上游供应商引入现代化措施帮助确保产品供应的稳定性和质量,同时提高库存周转率;引入仓库管理系统来保证整个流程的自动化程度,并提高从区域处理中心到前端的分配效率和准确率;通过精确的用户偏好配置优化产品供应和类别,以及持续增强个性化搜索功能和推荐来提高用户参与度、复购率、订单规模和用户生命周期。

通过日益精准的智能调度系统,叮咚买菜实现了区域订单密度的不断提升,以及骑手日均配送量的提高——灼识咨询的数据显示,2021年第一季度,叮咚买菜是所有即时电商和食品配送平台中配送效率最高的平台之一;对于运营两年以上的成熟前置仓,2021年第一季度每位骑手平均每天交付85份订单。

财务数据方面。2019年和2020年,叮咚买菜的营收分别为38.80亿元和113.36亿元;2021年第一季度的营收则从2020年同期的26.04亿元增长46.0%至38.02亿元,考虑到2020年第一季度的疫情影响,预计2021年未来三季度的营收增长率会更高。

IPO前,老虎环球基金持有叮咚买菜5.7%的股份,为最大机构投资方;泛大西洋投资、软银、CMC资本、今日资本和DST则分别持有5.6%、5.6%、5.3%、5.1%和5.1%的股份。

叮咚买菜在招股书中表示,IPO募集所得资金净额将主要用于扩大现有市场的渗透率并扩展到新市场;进一步增强上游采购能力;提升技术和供应链系统;以及用于营运资金和一般公司用途。

时隔5天,“生鲜第二股”叮咚买菜赴美上市,市值达55.56亿美元。生鲜电商竞争进入下半场,阿里巴巴、美团等巨头环伺,供应链或成制胜关键。

6月29日晚,叮咚买菜于正式以“DDL”为证券代码在纽交所挂牌,本次IPO共发行370万股ADS,发行价为每股ADS 23.5美元,公司市值超55亿美元。

叮咚买菜最新招股书显示,公司将在美股IPO中发行370万股ADS,此前计划发售1400万股ADS,意味着叮咚买菜本次赴美IPO筹资目标较此前缩减74%。

近日,南京发布《电商“菜品社区团购”合规经营告知书》,文中重点强调了“有序竞争”和“诚信经营”,阿里、美团、苏宁、滴滴等已签字。

知情人士称,印度电商Flipkart完成近4亿美元融资,估值达400亿美元,除沃尔玛与日本软银集团外,参与此轮融资的还有Antara Capital等。

赢商网账号登录

赢商网账号登录