作者 | 邵乐乐

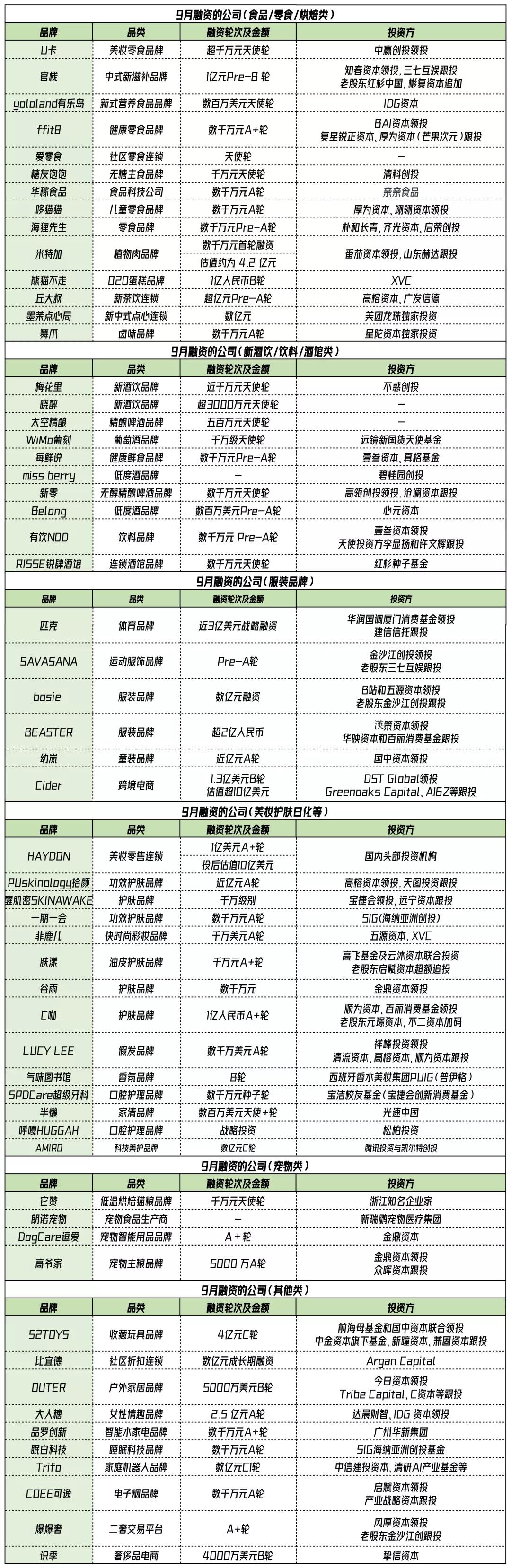

过去的九月,消费行业一级市场的融资仍旧活跃。据我们的不完全统计,60多个项目拿到了融资,美妆护肤、低度酒、茶饮、零食、消费电子,以及新一代零售品牌仍旧是其中最为活跃的赛道,其中最大规模的一笔融资是体育品牌匹克,获得国资背景的华润领投的3亿美元投资。

一级市场之外,整体零售消费市场的业态创新也非常丰富,包括茶饮公司涉足农业领域、体验升级的零售门店密集开业等等。

我们从这些变化中提取了八个可能代表消费行业未来一段时间发展方向的小趋势:

1、零售美学成为未来门店升级的关键词;

2、零食行业正迎来结构性创业机会;

3、体育品牌下一个弯道超车的机会

4、茶饮加速快消化,产业链纵深成为行业趋势

5、低度酒进入渠道竞争阶段

6、香氛生活方式终于要崛起了?

7、护肤赛道进入配方竞争阶段,「小包装经济学」也成为差异化竞争手段

8、扫地机的一种未来是家庭机器人

以下为具体分析:

01

零售美学成为未来门店升级的关键词

九月,Gentle Monster HAUS SHANGHAI 零售空间在淮海中路开业,这是一家占据了4 层独栋空间的零售门店,期间布局了包括巨型机械探测器、机械马群、大型机器人等艺术装置,以及艺术家 Jesse Kanda 为 GENTLE MONSTER 制作的新媒体艺术作品展览。

Gentle Monster Haus Shanghai店内置景

在外媒关于Gentle Monster的报道中,它是这样被定义的:相比提供基于空间轮廓和形状的创新,这家品牌更倾向于为消费者提供实验性强的空间设计和沉浸式体验。每一家零售门店风格各异,但无一例外都像是装置艺术的展厅。

这种「零售美学」的方法论概括来说就是,通过奇特的空间设计,以及联名艺术家或者In-house团队定期更换的策展,吸引消费者到店体验,而不是直接通过电商下单。这是Gentle Monster诞生之初就确定的对抗电商竞争的一种思路,创始人 Hankook Kim 将其品牌视觉的定位概括为“奇特美学”。

抛开水平的高下,国内一些同样强调空间和体验的零售品牌,都带有Gentle Monster的影子。

就在Gentle Monster所在的淮海中路上,同时聚集了「蕉内」在全国的第二家线下实体店,以及「Bosie」的星球旗舰店。主打老上海文化的「话梅坊」也于9月底在武康路开业,四层建筑包括了一整层的社区公共空间,还引入了此前备受追捧的「马里昂巴咖啡馆」在此复业。「三顿半」于安福路开出了首家名为「into_the force」原力飞行线下概念店。

「话梅坊」一楼的公共空间

名创系高端美妆零售品牌「黑洞Haydon」在宣布其杭州湖滨银泰店开业的同时,还公布了其新一轮数亿元的融资。

Haydon的创始团队认为,他们坚持集中选址、一城一店,配合600-1000平方的超大空间和强主题概念,都是为了解决如何与百货公司的售卖方式差异化的问题。

因为年轻消费者已经从消费纯粹的物质转向内容和精神消费,标准性的连锁门店不再受到欢迎,Haydon要通过设计力和造景力,打造社交式的购物场景。在他们看来,消费者置身于这种购物场景中,即使不买东西,也会在小红书上发布打卡照片——这是新零售时代开启线上线下流量互通的阀门。

在钟鼎资本的同一篇研究中也提及,在商圈/商场主力店的争夺战中,大店的优势在于,因为有更显著的聚客效应、更低的单位租金、更强的稀缺性。

稀缺性的典型体现主要由艺术装置或者策展来提供。场景实验室创始人吴声和他的团队将此概括为“商业空间的美术馆化”。在他看来 ,「美」是审美价值,也意味着独特的IP和体验;「术」是内容提案的方法和刷新机制;「馆」则指向馆长、策展人和主理人,强调的是主理人逻辑和会员社群。

接下来愈发激烈的零售美学时代,美学内容的提供者先锋艺术家/设计师/主理人将扮演重要作用。在先锋艺术家方面,泡泡玛特是国内零售品牌的鼻祖之一,他们联合艺术家推出潮玩IP,将潮玩生意做成了一门兼顾商业与艺术的生意。这是泡泡玛特区别于52Toys、Toptoy等竞争对手的核心优势。

后来者们走得更快更直接。HARMAY话梅常设了「话梅的展」计划,持续与新锐艺术家进行策展合作,并在各个门店中的「话梅展厅」进行展出。「HAYDON黑洞」同样宣布会在上海外滩和杭州店共同呈现先锋青年艺术家陈粉丸的作品。拿到B站领投的数亿元融资的「Bosie」接下来也会通过艺术策展等方式,具象输出品牌文化。

02

零食行业正迎来结构性机会

休闲零食行业从上游品牌到下游渠道都在发生结构性变化,前者聚焦差异化的健康零食,后者同时交织了社区便利店、临期食品折扣以及线下渠道迭代三条逻辑线的变化。

休闲零食新品牌主要走差异化路线,比如健康低卡、美容养颜。九月拿到超千万天使轮融资的U卡,对外强调是美妆零食,类似Fancl的保健食品,比如针对身材管理的维生素柠冻。拿到数千万Pre-A轮融资的海狸先生主打海鲜零食,以代餐产品起家的Fitt8拿到融资后,也正式进入零食赛道,宣布要推出蛋白质饼干。

这之前获得资本支持的还有:主打海鲜蛋白质零食的「食验室」、做低糖低钠低油零食的「谜之生物」、以及主打健康食品的「脆脆猫」,腾讯也投资了一家休闲零食品牌「富吃」。更早之前的「单身粮」,则是通过更贴近年轻人的营销方式迅速走红,想要分食国际品牌「乐事」主导的500多亿的薯片市场。

渠道的结构性机会则更为复杂,同时交织了社区小业态、临期食品折扣以及线下流量红利三个创业方向。

食享会创始人戴山辉转型社区零食便利项目「爱零食」之后,9月公布获得了天使轮融资。今年上半年,我们接触过的临期食品折扣项目「哒哒折」,主要在社区卖临期类的食品饮料日杂,创始人邢云飞同样出自社区团购项目松鼠拼拼。

为什么休闲零食会成为社区创业者们看好的下一个创业机会?

一个原因是「零食很忙」的阶段性成功,证明了社区零食小业态的市场空间。这类项目的起点是「拆解大超市」的逻辑——按照启承资本合伙人张鑫钊的说法,把超市里的SKU按照用户购买频次和动销排个名,排在头部的就有切出来做社区小业态的机会。钱大妈主打的鲜肉、果多美/百果园/绿叶做的水果、零食很忙做的零食,都属于从居民消费结构中切出来的高频品类。

当然,小业态的品类杀手只是当下零售业提高效率和体验的一种方式。钟鼎资本曾对二战后至今的日本零售市场做过研究,其经历了品类宽度由窄到宽再到窄,和业态面积从小到大到小再到大的过程。比如,堂吉诃德和Nitori都经历过从小变大,再从大变小又变大的过程,都经历了一种类似手风琴的模型演变。

变化的本质驱动力是效率和体验的螺旋上升。启承资本合伙人张鑫钊也曾向我们提及,零食很忙就是零售效率的一种出色模型,解法包括去除导购、促销等额外成本,以及上游实现工厂直采等。

「零食很忙」会在公众号公布其门店评分体系

另一个原因是,零食小业态可能是探索社区便利店模型的重要切口。罗森、711这样的日系便利店,以及便利蜂这样的本土便利店,都以鲜食供应为核心卖点,从品类结构到商品价格,都更适合办公商圈,而不是社区场景。

所以「爱零食」就强调,要“部分地复制”便利店的品类逻辑,也卖烟酒水饮等快消品,但取消鲜食等高毛利也非社区的消费品类,把零食作为核心主打品类。

创始人邢云飞构想中的哒哒折,也会从临期折扣店走向社区便利店。相比目前占社区主流的夫妻老婆店,哒哒折会先通过临期折扣类的供应链,取得价格优势,建立用户心智,再往上游通过工厂定制或者品牌特供的方式,确保稳定供给和价格优势。

这也是上述提及的手风琴模型的演化过程,从折扣或临期入手,最后成为提供更多生活商品的便利店,类似金虎和唐久在山西社区商业中扮演的作用。

说回零食,与休闲零食三巨头以及新晋品牌a1零食研究所聚焦线上电商流量和线下购物中心流量不同,社区零食业态考察的是创业团队对社区商业的认知水平、零食供应链能力、以及连锁门店的运营能力。

也因此,这个赛道上的创业团队,也有出自比宜德的,后者是一家主要根植于上海的硬折扣社区连锁店,通过高比例的自有品牌实现低价供应,自有品牌占销售总额约40%,与竞争对手平均价差约35%,上个月刚刚拿到了数亿元的融资。

03

体育品牌下一个弯道超车的机会已经来了吗

运动是个好赛道。

九月一级市场最大一笔融资是匹克,拿到了15亿元融资,为回归A股正式铺路。运动服饰「SAVASANA」也拿到了金沙江领投的Pre-A轮融资,产品思路类似白小T等品牌,通过抑菌等功能面料的应用,重新定义基本款。

瑞士跑鞋品牌「On昂跑」9月15日在纽交所上市,当天收盘市值达到215亿美元,约合人民币1300多亿元。On昂跑背后的中国股东包括高瓴资本。此外,高瓴还投资了滑雪品牌BURTON、特步旗下的子公司「特步环球」、设计师高端运动品牌粒子狂热PARTICLE FEVER。

这家有网球巨星费德勒背书和投资的运动品牌,自成立到2020年,其净销售额以85%的年复合增长率增长至4.25亿瑞士法郎,也明确宣布接下来要在中国境内开出更多的DTC门店。

On昂跑的阶段性成功,与NIKE等经典体育品牌的崛起如出一辙:专注跑步运动,有一系列专利技术和鞋款,通过体育明星破圈,通过社群运营聚拢核心消费者,尤其是跑步健身用户。

接下来如果能以此为基础,通过品类扩张,尤其是运动休闲线的时尚化、潮流化,赢得更大众的消费市场,就有可能成为下一个NIKE和ADIDAS。毕竟,后两者最受年轻人欢迎的是YEEZY和AJ,安踏集团表现势头最好的子品牌也是FILA。

匹克对外释放的口径也是如此。CEO许志华称,除态极外,匹克还积累了3D打印、澎湃科技、轻弹科技、梯度双能、三级缓震、魔弹等诸多核心技术。接下来他们会与篮球和跑步两项运动紧密结合,同时兼顾潮流时尚元素,“科技是里子,时尚是外表,二者缺一不可”。

许志华还强调,经典的品牌发展路径之外,国产运动品牌现在正迎来一个全新的机会。

上一阶段安踏依靠海外收购、李宁依靠国潮设计弯道超车,成为备受认可的国产体育品牌。当下,因为年轻一代对国产品牌的支持度在升高,国际品牌已不再是中国的年轻消费者的唯一选项,加上中国品牌的研发实力、科技实力包括整个供应链的实力在稳步提升,国内运动品牌的质量和效率都在肉眼可见地提升。

04

茶饮加速快消化,产业链纵深成为行业趋势

九月,主打柠檬茶的「丘大叔」获得了过亿元Pre-A轮融资,这个细分品类上同时还有拿到字节跳动投资的「柠季」,拿到三七互娱投资的「LINLEE」。

二级市场的动态则包括,「茶百道」被彭博社爆料称,正考虑最早于2022年在香港进行5亿美元左右的公开募股;门店连锁已经超过一万家的「蜜雪冰城」则于9月底开始接受广发证券的上市辅导,拟在A股市场首次公开发行股票并上市。

投资事件频发,意味着新茶饮的竞争格局还没确定。国内头部茶饮品牌中,以直营为主要模式的喜茶、奈雪、茶颜悦色都不过几百家,以加盟为主要模式的蜜雪冰城、茶百道、七分甜等门店加起来,也不过2万家,按照国内总计50万家奶茶店的市场规模来算,还有大量的连锁空间。

但以今夏的玉油柑产品为信号,茶饮快消化的竞争越来越明显。每月上新成为标配,但产品同质化程度却变得越来越高,从玉油柑到柠檬茶等垂类新品,跟随上新的速度越来越快,原料优势和产品差异化也开始逐步缩短,以至于玉油柑、香水柠檬、青桔等上游原材料的采购价格也水涨船高。

这带来的结果是,不同价格带的品牌形成了实质上相互的市场渗透。业内有言,一杯28元的喜茶与一杯20元的茶百道之间,差的只是品牌溢价而已。

快消化的竞争态势,意味着新茶饮需要习惯于薄利多销、高效流转的商业模式。薄利多销体现在:喜茶、奈雪这类以直营为主、且单品售价在20元以上的A类品牌,每家店的净利水平在5%-10%,奈雪这类主打社交大店的品牌,盈利水平和GMV水平相较喜茶更低。

想要实现高效流转,就必须在产业链纵深上下功夫,以压缩成本、提高效率。

一种体现就是喜茶奈雪等头部茶饮公司都在加强上游原材料的供应链建设。例如,奈雪和喜茶这些年来均在产地承包有自己的茶园或果园。蜜雪冰城和茶颜悦色等茶饮品牌也在今年9月成立了自持的农业公司,来预先布局小众水果、锁定上游原材料。

05

低度酒进入渠道竞争阶段

我们曾在此前的消费观察中提到,低度酒行业的核心痛点在需求端、消费者端、场景端,目前层出不穷的品牌和源源不断的资本支持,扮演的就是这样的作用。

整个九月,依然有包括Miss Berry、Belong、梅花里、晓醉等低度酒品牌,以及太空精酿和新零等精酿啤酒品牌拿到融资。

与以往不同的是,这些品牌除了依旧将独特工艺作为品牌差异点之外,更强调自己的渠道能力。

「Belong」就强调自己主要深耕线下渠道。到2021年底预计触达餐饮店3000家,便利店1500家,酒馆500家。「太空精酿」还将在线下推出小酒馆,提供“酒饮+服务+社交”的综合性需求。「Miss Berry」这一轮拿的是碧桂园创投的投资,释放出进军线下的信号。上个月融了资的兰舟和冰青,同样强调自己的线下渠道能力。

不管是线上营销能力,还是线下渠道的铺设,解决的都是需求端、消费者端、场景端的痛点。

有意思的是,海伦司、Risse等新式酒馆对这些新品牌并不感冒。规模已经超过400家的海伦司,核心竞争力是单店连锁的标准化程度高,以及店内酒饮产品的性价比很高。但整体利润空间很大,这是基于规模优势以及自有品牌的占比高得到的,基本没留下新酒饮品牌入驻的空间。猫员外和Conmuse同样如此。深耕三线以下城市的Risse酒馆也向我们提及,新的酒饮品牌的心智并没有足够下沉,盲目引进会带来动销下降的风险。

相比新酒饮品牌们的困局,小酒馆先一步证明了自己的商业价值:一个是渠道价值,核心竞争力各有不同,海伦司、猫员外倾向于通过大比例的自有品牌提供高性价比产品,一些跨界品牌选择通过餐+酒或者奶茶/咖啡+酒,提供复合型的夜间消费产品;一个是社交价值,被认为是一种与剧本杀、密室并列的夜间社交方式。一家名为乐惠国际的啤酒饮料制造商也宣布要在线下尝试小酒馆直营店。

所以,近如seesaw、Double Win、海底捞、和府捞面,远如奈雪的茶都在跨界做小酒馆业态,「日咖夜酒」甚至成为咖啡奶茶圈的潮流。成都甚至还兴起了集KTV、游戏、酒水饮料为一体的聚会便利店。一些国内影院和KTV也在尝试通过叠加脱口秀、剧本杀等新的社交内容,吸引年轻人。

06

香氛生活方式终于要崛起了?

国内最早涉足香水的玩家之一「气味图书馆」在9月拿到了西班牙香水美妆集团「PUIG(普伊格)」的独家投资,并且已将产品延伸至香水、家居香氛、香氛身体护理三大板块。

当然,市场上名气最高的国产香氛品牌还是「观夏」,区别于被西方统领的主流香氛产业,这是一家擅长从品牌故事和东方审美的角度做营销的香氛品牌,产品结构目前包括香水、香薰、香挂等,背后的操盘手是曾在聚美优品担任副总裁的刘惠璞。

就在上个月,一家专注于孵化希望在中国市场发展的欧美新兴香氛和美容品牌的公司「Next Beauty China」也拿到了瑞士香精香料巨头「Givaudan」的A轮融资,这意味着,接下来会有更多国外小众品牌借助这类孵化公司,加快进入中国市场。

因为中国正在成为国际香氛最主要的增长引擎,雅诗兰黛、欧莱雅、祖马龙等商业香氛巨头也都在加大对中国市场的投入力度。

疫情佩戴口罩加速了香氛市场的发展。香水而不是口红这类的彩妆产品,开始成为一些消费者的首选。

位于上海的一家品牌管理公司「USHOPAL」,2019年引进和投资了投资法国小众沙龙香水品牌「Juliette Has A Gun佩枪朱丽叶」。其创始人郭璐曾在采访中向我们提及为什么要做香水品牌——包括Dyptique、Cologne、Byredo等品牌进入中国后,都在2019年有了显著的销售增长。于是她跟团队说,香水可以做了,你们可以去选牌子。

本月底开业的Gentle Monster Shanghai Haus,也同样有一层空间专门用来陈列旗下品牌Tamburins的香氛产品以及相关的艺术装置。「代字行」这样的家居零售门店中,同样有大量面积陈列了售价在100左右的香氛产品,产品形态与观夏的产品无异,但价格只有一半。

从巨头加速到国产新品牌的崛起,他们想要瞄准的是彩妆之后下一个具有可观增长率的消费品类。根据Euromonitor预测,2021-2025年年复合增长率约为21.78%,2025年中国香氛市场规模有望达到43亿美元。

07

护肤赛道进入配方竞争阶段,

「小包装经济学」也成为差异化竞争手段

艾媒咨询获取的宏观数据显示,从今年三月开始,随着增长速度的不断下滑,八月化妆品消费总额整体进入停滞增长状态。

与行业消费规模的停滞增长不同,化妆品赛道的一级市场仍旧活跃,不过竞争已经从早期的营销,到后来的代工工艺水平,再到配方的强调上了。九月拿到高榕投资的「拾颜」,创始人就有强生集团配方师的从业经历。

一款独立配方,通常需要经历如下研发过程:从单体/复合原料的开发,到配方的研发和测试,再到工艺的本土化和稳定化,等到最后的备案,通常至少需要两年时间。强调配方也意味着,新锐品牌的原创能力和研发能力变得更加重要。

今年3月,林清轩还将其保密配方存入了上海中心。创始人孙来春介绍,这是林清轩上亿元的科研投入、30多位科研人员近十年研发的知识产权成果。完美日记合作的也是莹特丽、上海臻臣等知名代工厂,但他们强调自己已经做到了配方专属。一些化妆品牌虽然不会自己开发配方,但强调自己只有从代工厂拿到好的配方,才会推出新品。

这批国产品牌的优势在于,通过丰富的数据积累,将自身的皮肤研究成果融入到护肤产品开发,研制出适合中国人肤质的活性功效成分组合和高效配方体系。但本质上,国内化妆品品牌还是采取的跟随策略,当一个国际品牌推出或者带火一种配方成分后,他们就会利用国内供应链的优势迅速跟进。

另一个值得注意的趋势是小包装策略。C咖以小规格面膜为核心定位,想要解决的问题,一个是涂抹面膜大罐不方便、二次污染、易浪费的问题,另一个是迎合其“分区护理”的概念,针对面部不同区域和肌肤问题,分别提供解决方案。一期一会主打的是独立小包装的面霜,确保活性成分发挥出最大功效,同时也能减少对皮肤不友好的成分。

C咖产品图

考虑到三顿半、小罐米、Buff X等独立小包装食品在年轻群体中受到欢迎的程度,这类规格灵活的包材从消费习惯上也迎合了讲究方便的年轻消费者的生活习惯。它带来的实际作用还包括,更适合与The COLORIST调色师这样讲究门店设计的平价彩妆集合店进行场景共创。

从实际的售卖效果看,这类包装还能起到类似化妆品小样低门槛引流拉新的作用。在HARMAY和HAYDON这类高端美妆零售门店中,小样一直是年轻人群的引流利器,已经占到HAYDON门店SKU的10%左右。

08

扫地机的一种未来是家庭机器人

扫地机赛道现在已经有了小家电和家庭机器人两种发展思路。

前者的典型代表是「科沃斯」,今年九月拿到融资的「Trifo」则是后一种思路。他们认为,清洁功能只是AI家庭机器人的基础,这一硬件更兼备了数据入口、数据生产端的属性。

「Trifo」的产品规划路线是,从具有清洁场景的扫地机器人入手,拓展产品边界,开发适合宠物场景、安防场景的家庭AI机器人,比如宠物互动机器人(娱乐/清洁/互动等功能一体)、监护机器人等等品类,打造AI家庭机器人生态。

今年六月,我们采访哇力创始人张珂嘉的时候,他也强调,现阶段的家用机器人行业还处于手机真正爆发之前的“BP机时代”,这是因为以清洁场景为主的家用机器人尚未具象化,即没有成为真正的“机器人”形态。

哇力H10机器人

张珂嘉认为,机器人行业将有着和手机类似的发展轨迹。在前期,需要通过清洁场景来逐渐完成对数据和技术的积累,从扫地、拖地,到清洗拖布、自动加水等一系列功能的叠加,初步实现全自动化。再往长远看,家用机器人将会成为一个家庭中除了房子、车子以外最贵的商品,哇力最终会成为一家以机器人向家庭提供服务的互联网公司。

「Trifo」创始人张哲在接受36氪采访时也表示,Trifo区别于大部分扫地机或小家电公司的核心点,是把扫地机当机器人来做,而不是当做家电来做,并紧紧结合消费者的痛点感知和刚性需求快速软硬件一体化迭代,Emma/Ollie/Lucy产品线和下一代洗地机就是按照这个思路打造的产品矩阵和新品类。

张珂嘉向我们指出,直到具象化的机器人出现,并能以负担得起的价格出现在家庭生活中,这个行业的拐点才会真正到来。

(图片来自各品牌官方公众号及微博)

国庆假期,全国互联网零售销售收入同比增12.7%,较2019年增73.2%;互联网生活服务销售收入增28.5%,其中餐饮外卖服务销售收入增30.2%。

10月1日至7日,全国百家重点大型零售企业(以百货商场为主)零售额相比上年同期同比下降9.2%,相比2019年同期同比下降0.1%。

非单身群体在生活用品和餐饮等刚需领域的消费总额会尤为突出;单身群体在各领域的消费相对更为平均,他们更愿意在非刚需或娱乐等领域消费。

香港零售管理协会主席谢邱安仪指出,电子消费券效应要与多个行业瓜分,业界早已预计不会有太大提振作用,生意增幅介乎高单位数至低双位数。

赢商网账号登录

赢商网账号登录