日本最大百元店大创正在尝试撕掉“低价”刻板标签。

早前3月底,大创在日本涩谷的Mark City商场开出“MUJI(需求面积:500-800平方米)风”日用百货新型店铺STANDARD PRODUCTS,商品价位300日元~1000日元(约合17.88元~ 59.6元),品类以餐具及收纳箱等主。

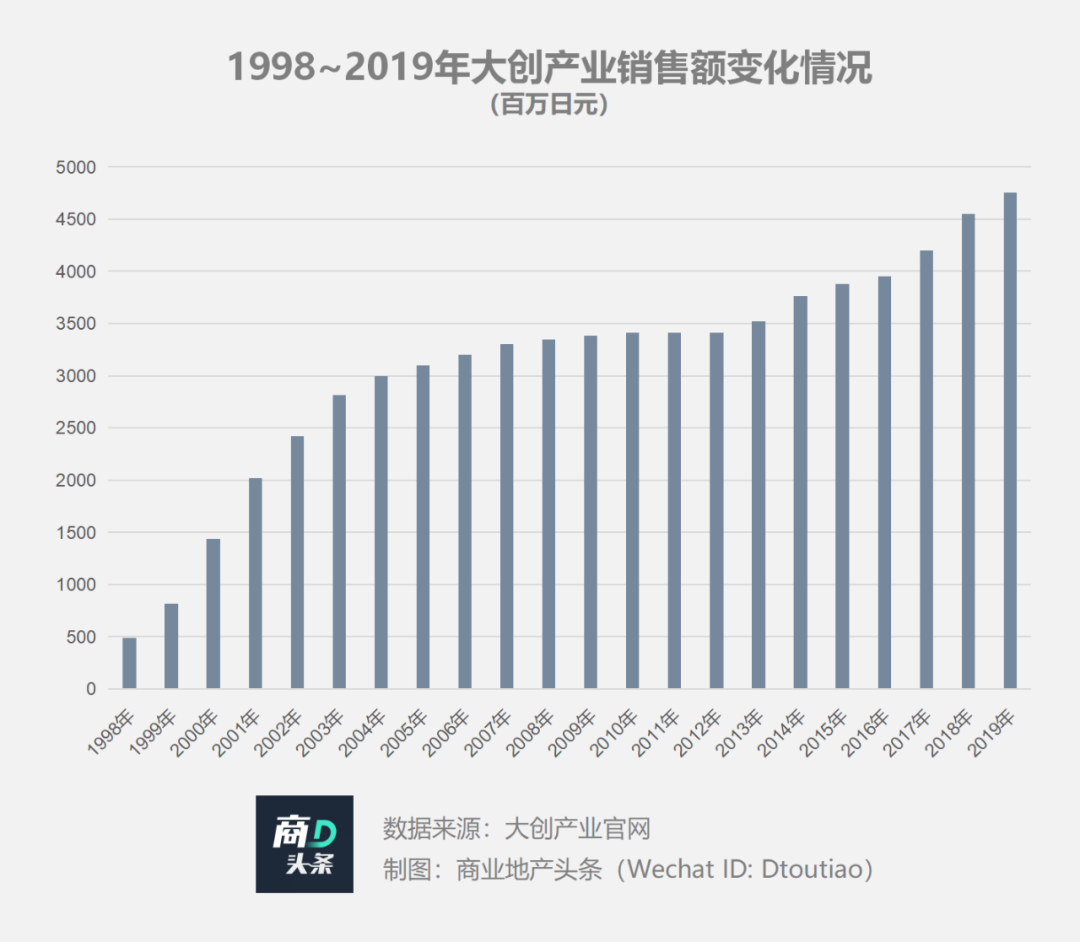

生于日本石油危机时代的大创,因赶上消费降级潮而蓬勃生长。但随着市场渐趋饱和,百元店也面临着激励的同业竞争,朝着多元化、高端化进阶是时代所需。

其实,早在2016年大创已经开始探索高价商品门店转型,接手300日元店Plus Heart。同时专注于挖掘细分市场机会,分别于2019年和2020年推出了面向女性消费者的300日元门店THREEPPY和CouCou。

当然,对于在低价红海中分羹抢食的其他日式百元店而言,大创向着“高端”进发的打法,已然成为一种行业共识。

可这桩“越贵越性感”的生意,要想真正赚钱,实属不易。

01

价格涨了3-10倍,

大创开出“MUJI风的NITORI”型门店

经历2年多的品牌规划建设期,STANDARD PRODUCTS带着“好一点,更好一点”的概念问世。

来源/bg-mania.jp

据日本《流通新闻》报道,门店开业首日,因人流过多,不得不实行入场限制,且部分货品因疯抢而出现短缺。而后,大创产业亦在官方Instagram上致歉。

与大创标准店(以下称Daiso大创)相比,STANDARD PRODUCTS在店铺陈设、品类选择以及价位上进行了全新的调整,甚至被日媒戏称为“MUJI风格的NITORI”。

店铺陈设撞款MUJI,质感UP

粉嫩的店头和配色、轻快活泼的产品风格,是Daiso大创一贯对外展现的形象。

相比之下,STANDARD PRODUCTS在门店的装修与陈列上,以木质调的陈列架和冷调的银灰色水泥墙面为主,门店陈设酷似MUJI风格。

选品风格上,STANDARD PRODUCTS以“高质感、舒适并可长期使用”为原则,设计简约,色调沉稳,以黑、白、灰等为主基调,高度匹配门店简约沉稳之气质。

来源/standard products官网

定位生活杂货,价格为NITORI的1/2

STANDARD PRODUCTS售卖1300余款生活杂货类商品,包括餐具、卫浴用品、收纳篮、帆布袋和户外露营用具等,定价300/500/700/1000日元不等,300日元商品比重较大。

商品类型看,家居生活品类居多,正面竞争日本最大的家居品牌NITORI,但定价仅为后者一半。

来源/bg-mania.jp

此外,STANDARD PRODUCTS商品会根据季节变化进行调整,预计每年新开发约500件,其中亦有不少为可持续性产品。

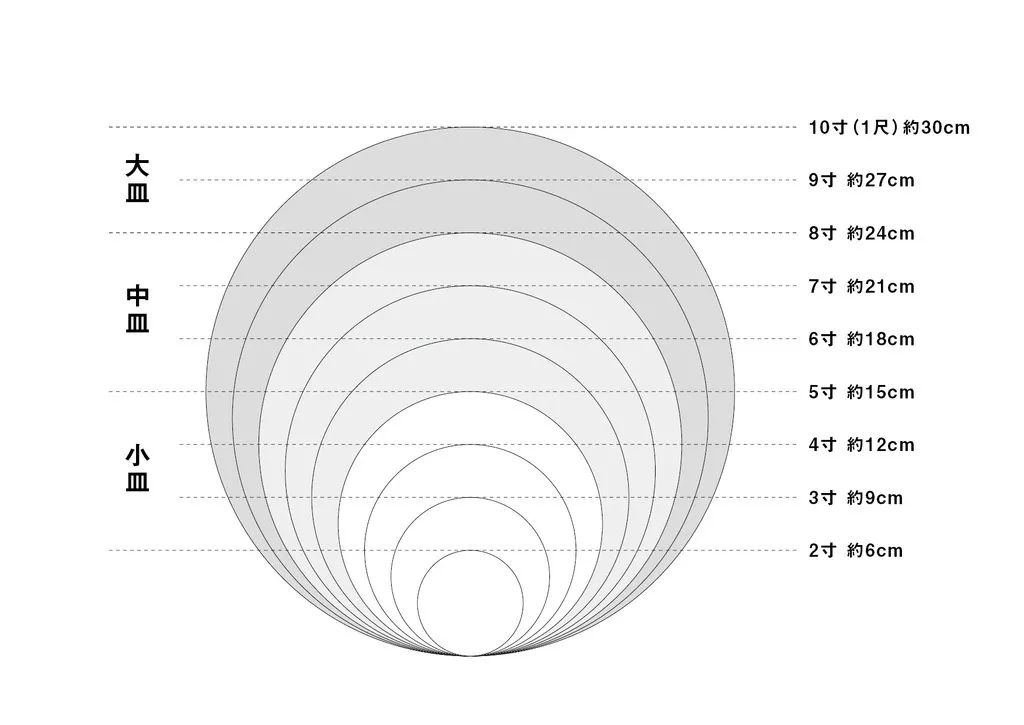

作为主推商品,其餐具采用“尺贯法”,专门根据日本人手的尺寸而设计,每款餐具都有特定的大小和形态。

来源/standard products官网

学步MUJI,竞争NITORI,大创以STANDARD PRODUCTS之名的“高价”店铺进阶,着实看点不少。但此间探索,实际上早在2016年其从ALO接手了300日元生活杂货店——Plus Heart,已然开始。

来源/永旺梦乐城官网

Plus Heart于1998年在大阪成立,主要在大型综合超市中开店,成立5年半的时间即开出100家门店。而高收入和低利润却是萦绕其身的一对矛盾。

2011年8月,Plus Heart销售额已经高达64亿日元,但年利润却保持在几百万日元左右。截至2015年8月,其已经累积了40亿日元负债,而商店租金、人工成本还在逐年加重。

大创产业接手后,关闭Plus Heart大部分门店以止损。官网资料显示,Plus Heart门店已从巅峰时期的120余家,锐减到目前的29家,其中22家选址永旺梦乐城。

300日元店的运营上小有经验后,大创产业于2019年推出面向细分市场的300日元店——THREEPPY。

来源/THREEPPY官网

THREEPPY由“300 and happy”组成,寓意从300日元开创Happy生活。店头为粉红霓虹灯招牌,以30~40岁的女性及家庭为目标客群,贩售各种生活杂货。

每个月,THREEPPY上架约300种新商品,还开发了许多只能在THREEPPY才买的到的原创产品,以及人气卡通角色的联名商品。

THREEPPY一经推出大受欢迎,根据大创产业官网,截至2021年2月,THREEPPY门店数量为88家,其中11家门店在海外。

THREEPPY的成功,刺激着大创进一步深挖女性市场的红利。去年5月,大创从Bilian株式会社收购了拥有34家门店的女性300日元商店——CouCou。

CouCou致力于打造受女性欢迎、以300日元的杂货为中心的店铺。杂货品类约有4000种,其中多数为原创商品,产品每周上新。

如此看来,女性消费者似乎正在成为百元店现阶段攻略的重要对象。

美国折扣零售商Dollar General Corp.(DG.US)2020年10月宣布,打造零售新品牌——Popshelf,面向美国高薪阶层——年薪在12.5万美元以上家庭中的女性,售卖高利润的非消耗品,扩大公司的市场份额。

来源/hip2save

截止2021年2月,Dollar General 开设了8家商店,预计2021年增至30家。

来源/hip2save

当然,涨价和女性消费者不只是大创产业和Dollar General眼里的赚钱之肥肉,同样也被日本百元店其他行业大佬盯上了。

02

高端化转型,日式百元店的时代之选

2016年至今,大创产业在“300日元”、“女性消费群体”等新标签里上扬而行,日本百元店F4的其他成员坐不住了。

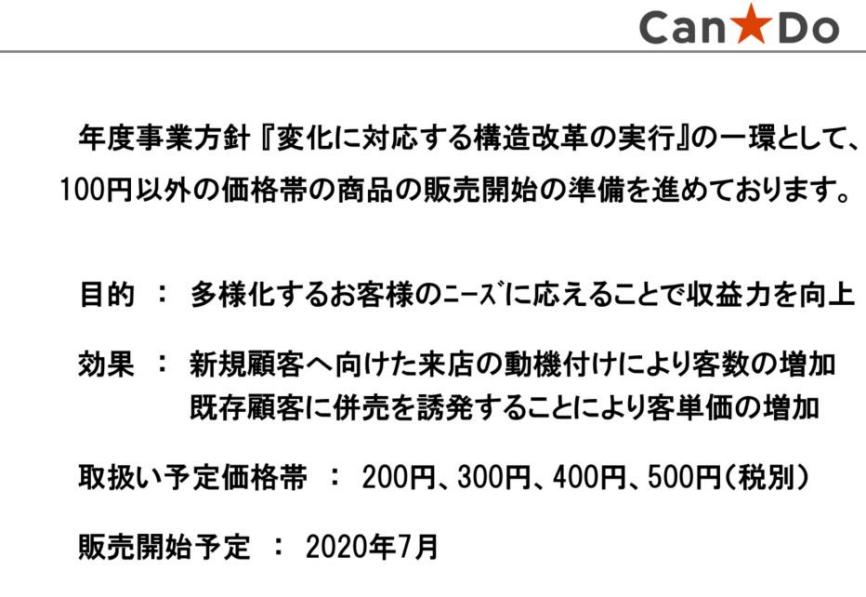

Can Do最先做出反应,其在2019年年报中,首次将“涨价”提上日程。

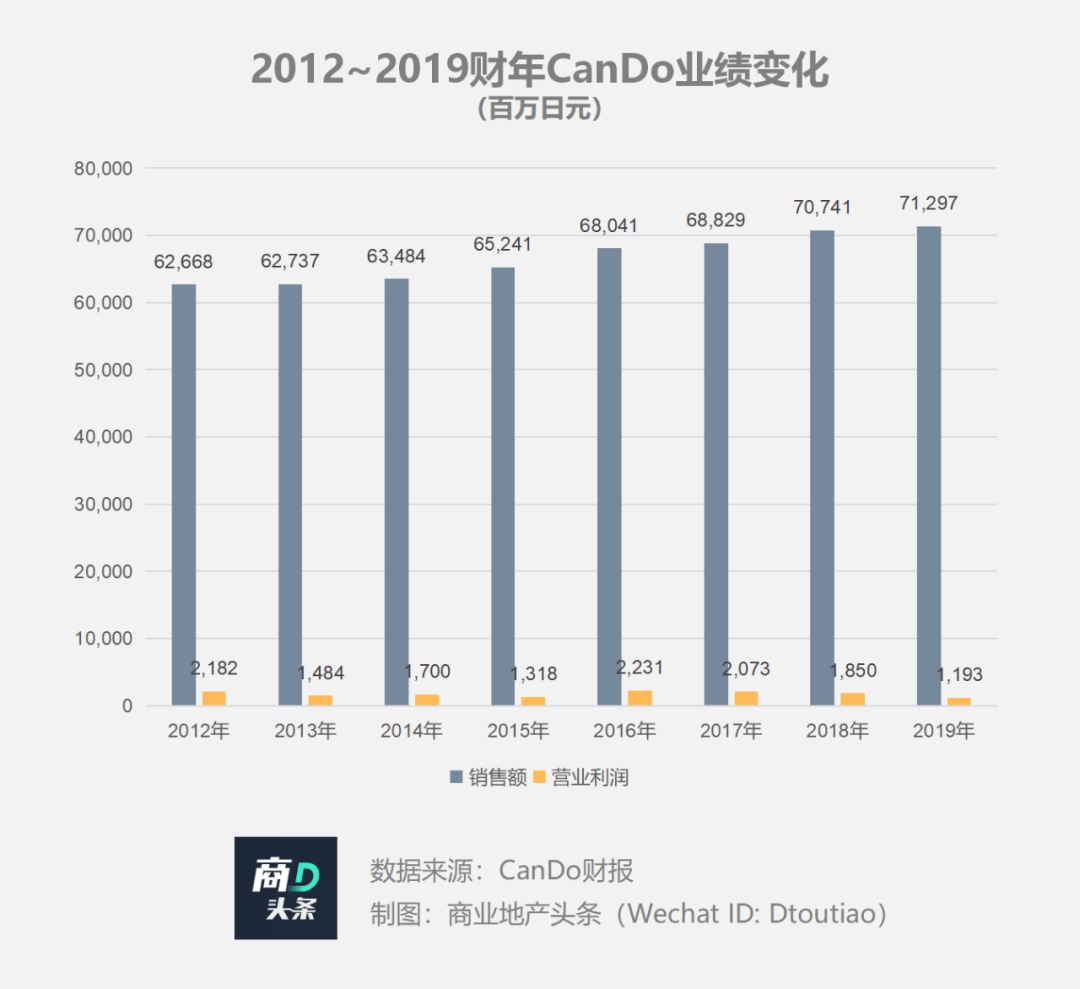

来源/CanDo财报截图

“为了满足多样化的客户需求,我们将建立一个即使在严酷的环境下也能产生利润的系统,除了100日元的产品之外,将开始销售价格范围在100日元以外的产品。”

随着涨价声明的发布,Can Do从2020年夏季开始经营100日元以上的商品。计划到2023年11月,将高价商品在销售额中的占比提高到1成。

来源/iemone.jp

Watts紧随其后,表示在2020年8月底之前增加3成100日元以上的商品(200~1000日元)。“我们旨在扩大商品销售的种类,有些产品由于成本高昂而无法以100日元的价格出售,因此提高定价。”

来源/东洋经济新闻

Seria则成为F4中唯一不涨价的“清流”。作为大创之后的日本第二大百元店,截至2019年3月底,其在日本拥有1592家商店。

Seria表示,将暂时维持100日元的定价,让消费者可以安心购物,不必考虑价格。为此其将使用数字技术、以及不出售食品(利润率低)来支撑这一战略。

Seria的这份底气来自于其亮眼的业绩表现。

据年报显示,其2015~2021财年销售额和营业利润呈现稳定的上升趋势。2019、2020、2021财年,销售额和营业利润的增长率分别为7.1%、6.4%、10.6%和1.9%、4.8%、20.8%。

而相较营业利润,其销售额贩管费率(人工、租金成本等)2019、2020、2021财年的增长率为0.6%、0.1%和-0.9%,尚在可承受的范围之内。

当然,面对日益激烈的市场竞争,与“涨价”求生同步进行,日本百元店亦祭出了品类调整、海外加码等玩法。

疫情作用下,家居品类的增加

根据Can Do 2019、2020年年报显示,其在品类的调整上,大致有2个方向。

一类是涨价品类的补充,以居家生活常用品类为主,例如宠物用品、收纳、低糖食品、电子配件、美容工具等(夹板、加湿器);一类应对疫情带来的需求,例如口罩收纳袋、洗手液等。

大创的新品类也以家居品类为主,根据其官网显示,其2021年前5个月的品类更新涉及厨房用品、床品、卫浴用品、收纳、袜子等。

来源/iemone.jp

试水中国市场

日本百元店不约而同盯上了中国市场这块蛋糕。

Watts于2020财年在内地开出4家子品牌“小物家园”,售卖“舒适实用方便的小日用品”为理念,统一售价15元,并表示今后将加大内地市场拓展力度。

来源/Watts官网

2020年4月,Can Do以快闪店的形式进入中国台湾,商品均一价49元新台币(约190日元);同年底,大创的300日元店THREEPPY首登台湾,在台北市、和高雄市开出3店。

CanDo台湾快闪店 来源/travelerliv

开综合性门店,拓展新业态

常规百元店业务以外,Watts出资40%与食品超市大黑天物产(60%)合资成立value 100,贩卖食品+杂货;且推出与社区紧密联系的小型折扣店——Real,截至2020年8月,共有6家门店。

大创产业推出Plus Heart、THREEPPY、CouCou和STANDARD PRODUCTS“高价店”矩阵后,又于今年4月在大阪市北区开设了新业态Natural Coordinate一号店。

来源/流通新闻

该店以“用低廉价格打造时尚居住空间”为理念,采用暖色调的装潢,商品类型以居家室内装饰为主,定价在110~770日元之间,以110日元为主。

通过不断扩大业务辐射范围、提高商品价格、更新业态等方式,日本百元店F4转型之路日渐成熟。

03

日式百元店集体转型,竞争、业绩压力山大

反观日式百元店F4这场集团转型之旅,不难看出背后既有日渐激烈的市场竞争带来的压力外,亦有遭遇业绩天花板后,寻找新业绩增长点之急迫。

销售额增长缓慢,营业利润负增长

纵观近10年来百元店F4的业绩情况,不难得出结论:其“低价高毛利”策略难奏效,业绩遇增长天花板。

除却大创产业,Seria、Can Do和Watts三家均已上市。

其中,Can Do、Watts出现了很明显的增收减益的情况。双方的经营计划中均提到,要通过提高商品附加值来走出瓶颈期。

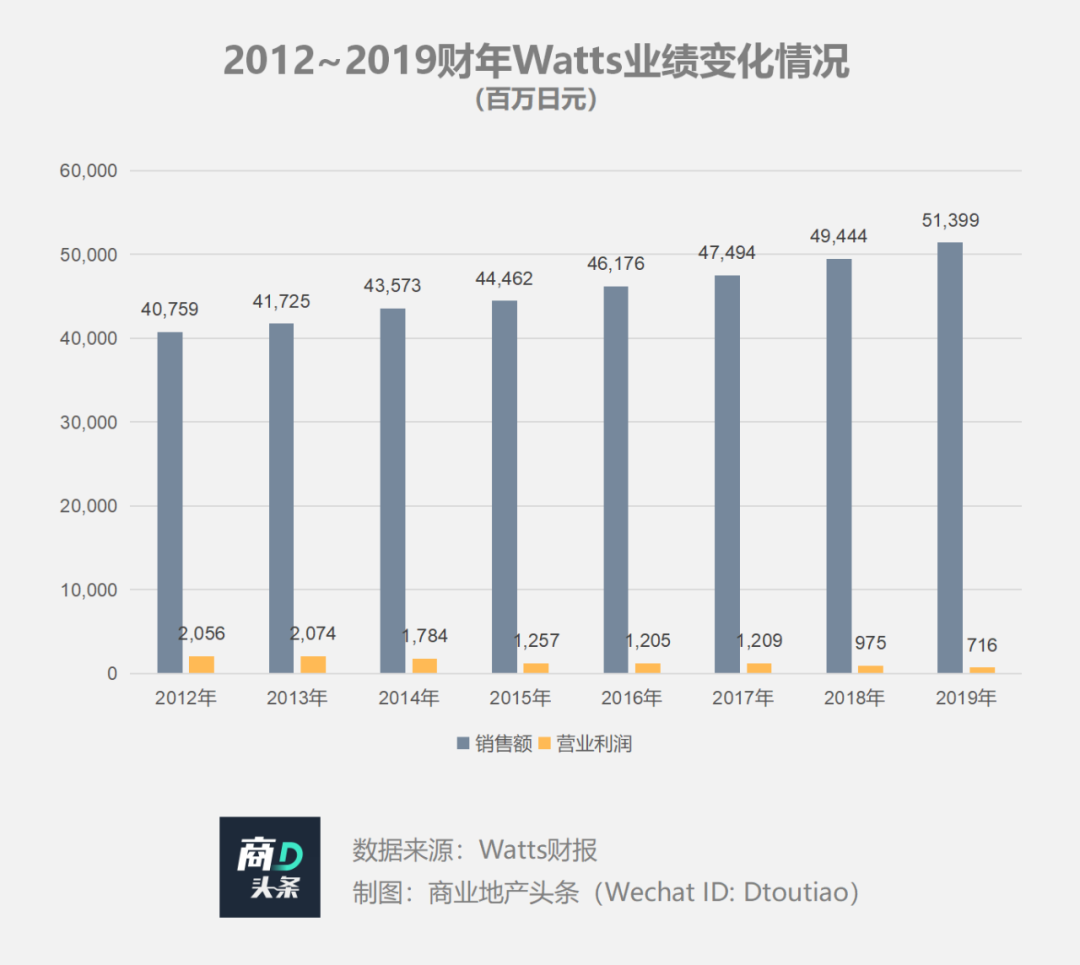

根据Watts2012~2019年的财报显示,销售额保持小幅度的增长,但营业利润却年年下降。2018财年,其营业利润首次跌破10亿日元,相较2012年减少1倍以上。

而Can Do2018、2019财年年报显示,销售额和营业利润分别为707.41亿日元、712.97亿日元和18.50亿日元、11.93亿日元,同比增长2.8%、0.8%和-10.7%、-35.5%。

在尝试售卖高额商品后,Watts和Can Do业绩出现不同程度的回升迹象。

据Watts 2020年财报显示,由于在100日元以外的价格范围内推出产品以及与嵌套消费相关的需求增加的影响,销售额比去年同期增长了2.7%,营业利润增长146.7%。

而Can Do 2020财年销售额为730.34亿日元,同比增长2.4%,营业利润为15.58亿日元,同比增长30.6%。

根据Seria截止2021年3月的年报显示,销售额为2006.82亿日元,同比增长10.6%,营业利润为212.69亿日元,同比增长20.8%。

来源/Watts官网

生存空间被压缩,人工、租金等成本上升

根据日本业界动向发布的《2019~2020年百元店行业报告》,以行业F4为标的,百元店行业规模超过2009年~2018年处于不断扩大的阶段,2019年出现略微收缩的苗头。

行业天花板渐渐逼近,生存空间进一步收缩,此时的百元店还面临着成本上升的难题。最低工资的上涨而导致的劳动力短缺和劳动成本的增加是风险因素之一。

一方面,中国、东南亚等地工厂的人工成本增加,百元店的“利”越来越薄,同行们正在转向高价商品。

另一方面,日元贬值、消费税加重、物流费用和原材料价格上涨等因素对于低价取胜的100日元商店来说,亦是步伐日益沉重之负担。

来源/rocketnews

Watts于2019年8月财报中明确指出:由于百元店竞争激化,门店最低租金和人工费用上涨(租金增加2.43亿日元,人工费用增长3.96亿日元),期内营业利润同比下降29.4%,。

而Can Do截至2019年11月财报则显示,2019财年因为人工费增长2.67亿日元,租金增长3.49亿日元,其他销售费用增长2.58亿日元,致使当年销售利润同比下降35.5%至11.93亿日元。

诚然,百元店F4面临的难题,折射着日本整个百元店行业困境之缩影。而它们闯出的高端化转型之路径,虽无法一蹴而就,但迈开步本身就意味着未来N种之向上的可能。

根日本总务省发布的家庭消费调查,连续12个月出现下降。在消费支出持续减少的背景下,商品价格大多在100日元左右的百元店迎来了机会。

2019年,宝龙商业开业6座宝龙广场,2020年又将迎来10座购物中心亮相。未来,宝龙商业70%的项目将聚焦于长三角。

历经数十年,无印良品商标纠纷案终审落定,日方落败,将对24类商品的商标情况进行整改,但这不代表于MUJI完全失去“无印良品”商标。

随着官宣,关于云南首家7-Eleven落位的众说纷纭这才偃息。但关于开业时间、店面面积……各类猜测又在兴起。

赢商网账号登录

赢商网账号登录