2022年7月13-14日,第17届中国商业地产节在广州南丰朗豪酒店隆重举办,本届大会围绕“以远见超越未见”的大主题,深入联结零售商业上下游产业链优秀企业,远见未来新趋势,探寻创变新方向。

7月14日,在“商业推动地产论坛第17届年会”上,赢商tech研究总监廖洁带来了《2022年度购物中心发展报告》主题报告发布。

在演讲中,廖洁提到:商业地产市场端,2022年上半年市场复苏信号强烈,实体商业的“至暗”时刻或已过去;行业端,疫情重置了商业基本面,中长期行业竞争结构化,轻重分离加速进行;品牌端,服装跑输“大盘”,文体娱持续上行。

01 市场复苏:客流反弹,“至暗”或已过去

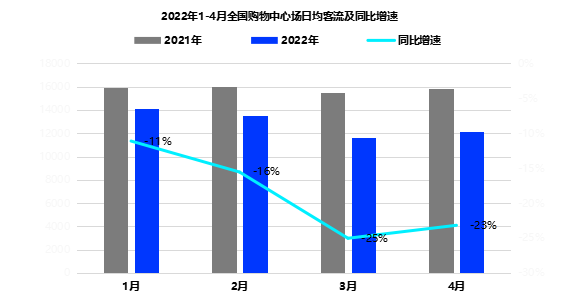

自2021年二季度以来,全国商场日均客流总体水平呈下降趋势,4月客流开始复苏,同比仍下跌23%。

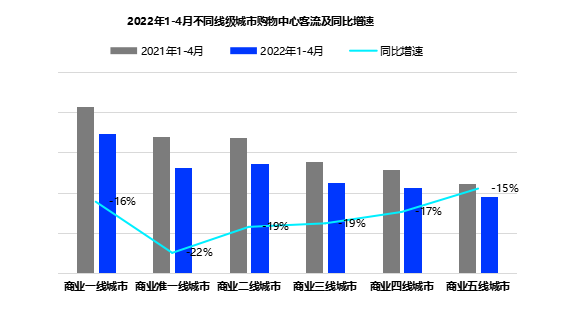

分线级来看,商业一线城市客流基本盘稳固,快速复苏力强。若剔除上海4月份数据,今年1-4月,商业一线城市(北京、上海、广州、深圳、重庆、成都)的客流同比下降16%,跌幅相比其他级别城市较小。由此可见,虽然疫情深度影响了商业一线城市,但其客流基本盘仍然稳固。客流下跌很大程度上是由暂时的管控制度而造成,这也就意味着,一旦疫情管控解除,商业一线城市将快速复苏。

数据来源:赢商大数据

数据来源:赢商大数据

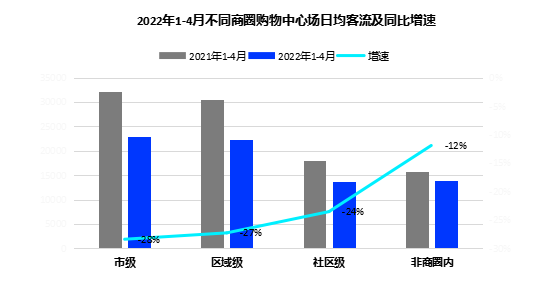

从商圈来看,商圈辐射范围越广,客流跌幅越大。尽管市级商圈绝对值仍然最高,但今年1-4月,其场日均客流同比下跌达28%,而区域级商圈整体下跌27%,社区级商圈整体下跌24%。

市级商圈通常具备规模效应和多商家聚集带来的资源优势,辐射的消费客流大,且有强黏性受众基础,以及良好的行业口碑,复苏速度快。在消费恢复的情况下,客流弹性很高。在严格的防控措施之下,越是高级别的商圈,防控愈加谨慎,这在某种程度上造成无形的消费场景限制,人群减少远距离移动,缩小消费范围,故客流跌幅较区域、社区商圈明显。

数据来源:赢商大数据

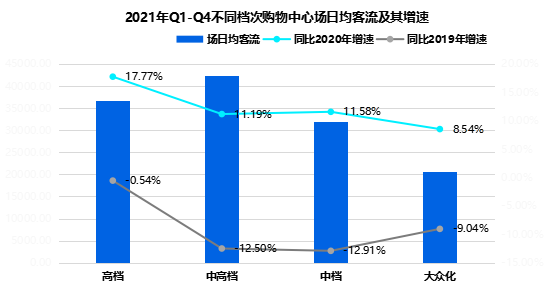

从档次来看,项目档次越高,客流受疫情影响越大。究其原因,高端、中高端mall多数选择落户高线城市、市级商圈等核心地段。相比2021年初,今年这些区域是新一轮疫情的主要爆发地,且城市核心区域疫情防控相对谨慎,受到的商业冲击最大,不少商场暂时关闭已经成为常态。

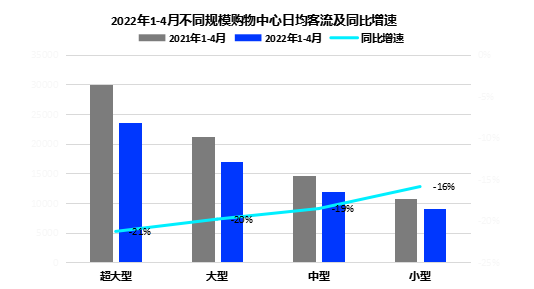

而若以项目体量为切入点,则会发现,项目体量不论大小,下跌幅度均高达20%。这是由于不同的业态均产生深度的系统性影响:不同体量的项目,与业态组合高度相关。超大型项目通常是文旅项目、综合度很高、业态组合很丰富的项目,而小型项目通常是有明显主导业态的项目,如社区级商圈的小型项目,通常是餐饮业态主导。

数据来源:赢商大数据

数据来源:赢商大数据

当客流触底反弹,解除场景限制,或将短时间内带来脉冲式消费恢复。这一市场特征给商业地产运营商们带来两个层面的思考:

其一,运营商需要深度挖掘消费者的新消费需求。市场对线下实体商业提出更高要求,如何巩固客群粘性,推陈出新满足顾客社会角色需求、情感需求及交互需求,是必须攻克的重要课题。

其二,还需深入思考资源如何更高效配置。新消费形势下,注重新消费趋势,提高商场运营能力,困难环境中苦修内功者,必然能在消费市场逐步回暖中领跑下半场。要以更成熟的管理以及更超前的营运导向,在长期探索中穿越市场周期,提升自身营运能力和管理效率。

02 竞争格局:疫情重置商业基本面,中长期仍要看市场格局

疫情三年,重置了中国商业的基本面,也让原有的一些商业趋势加速发生:

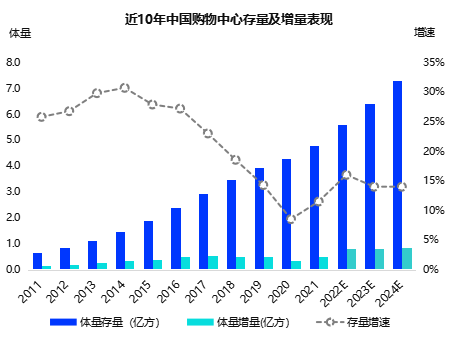

2015年起购物中心全面进入“存量时代”,全国存量增速整体放缓,开业率持续走低。企业端,中国购物中心CR5企业的存量增速在2020-2021年明显加快并维持在约20%;

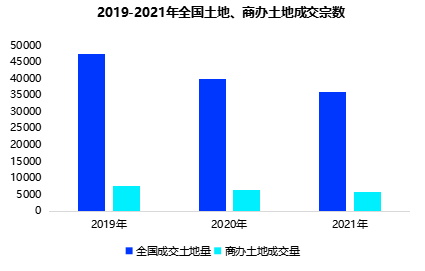

商办土地稀缺、宏观经济下行环境下,开发商投拓更加谨慎,拓展方式更多元化,头部企业轻资产输出的步伐加快;

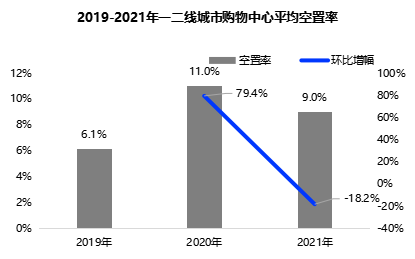

空置率疫后较高,未来关键在于运营创新。中高档mall招商资源、运营能力强,对品牌的吸引力大,而开业3年内创新mall亦受品牌商青睐。

数据来源:赢商大数据

数据来源:赢商大数据

数据来源:赢商大数据

三年来,有的企业转向精细化运营,有的企业稳健为本,有的企业反而逆势扩张。在“适者生存”规则之下,中国商业世界的运行系统正演化迭代。

但中长期来看,决定着行业发展的还是市场格局。

疫情常态化之下,流量红利短期不会再有,资本红利短期不再有。可尽管活下去不易,中国商业地产人仍然可以继续相信国内线下商业之韧性。因为,这里有持续在线的消费需求,有汹涌而来的创新大潮,有应时而变的技术赋能。

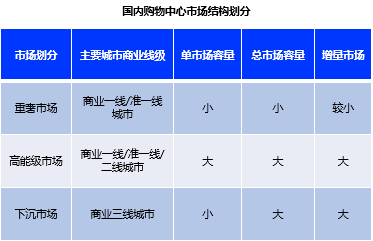

市场格局来看,重奢、高能、下沉,结构性分化。疫情三年,国内购物中心展示出了强韧性及不可替代性,以及因城市格局、人口结构、消费偏好变迁而呈现的分化和结构性增长。

数据来源:赢商大数据

大宗交易方面与2020年相比,2021年交易数量下降42%,投资者偏好稳现金流项目,但涉及总金额更高。市场越来越向头部集中,优良项目在头部资本方中形成交易闭环,可能是未来的趋势。

资产证券化方面,2021年,由于金融政策收紧等原因,头部房企纷纷进行资产证券化的尝试,为构筑多渠道金融链条赢得先机。头部企业的优良资产融资在金额上占比极高,且市场集中度越来越高,马太效应明显。

行业竞争结构化趋显,重、轻资产企业抗周期能力分化。

复盘中国商业地产相关企业的2021年报,可以看到:不同资源禀赋的企业成长秘密,以及它们面对疫情呈现出的不同程度抗周期能力。

中长期看,行业竞争结构化趋势渐显,行业“规则”开始兑现。轻重分离加速进行,走向资本高效、运营高效之路。同样不可逆的趋势是,长期资本与长期资产之间的加速匹配。

数据来源:赢商大数据

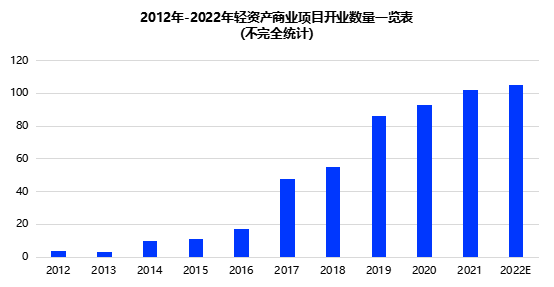

目前,轻资产趋势已十分明显,独立上市商管公司加剧混战。

疫情催化下,商业地产从增量向存量转变明朗,“轻资产化运作”的商业模式受到追捧,加速着商业地产领域的碎片化整合。这种整合,叠加着存量改造、规模扩张,以及高能玩家之于低效物业的重现分割与排列组合。

截至2021年底,29个商业地产企业(有轻资产输出业务,且总在管面积≥10万㎡)共有388个已开业在管轻资产商业项目。而至2022年3月底,这一数字已经攀升至417个(包括今年计划开业项目)。

数据来源:赢商大数据

玩家阵营中,头部企业规模优势明显,新秀加速入局。

在据赢商大数据统计的417个样本中,万达商管旗下的轻资产项目,多达97个。全面转型轻资产的万达商管现在已是业内的一家巨无霸企业,截止2020年末,其在管商业项目面积在中国以及全球皆排第一,并超过国内第二名至第十名的总和。另一方面,新秀们瞅准时机,纷纷入局。

中长期看,行业竞争结构化趋势渐显,行业“规则”开始兑现。轻重分离加速进行,走向资本高效、运营高效之路。同样不可逆的趋势是,长期资本与长期资产之间的加速匹配。

于重资产而言,重要的是资产的规模与质量;于轻资产而言,重要的是品牌溢价与运营效率。

03 消费品牌趋势:服装跑输“大盘”,文体娱持续上行

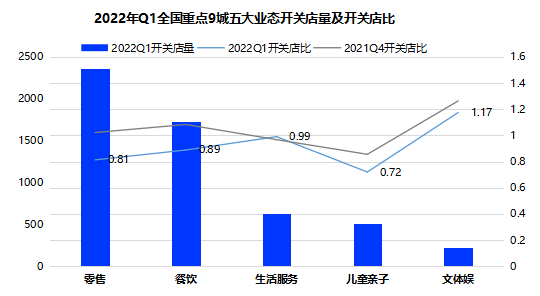

2022年一季度,200个标杆商场调整了5400家店,开关店比仅为0.86,环比上季度下降32%。分业态来看,零售、餐饮、儿童亲子明显收缩;文体娱表现最佳,开关店比达1.17;生活服务逆袭,开关店比0.99,发展优于上季度。

数据来源:赢商大数据

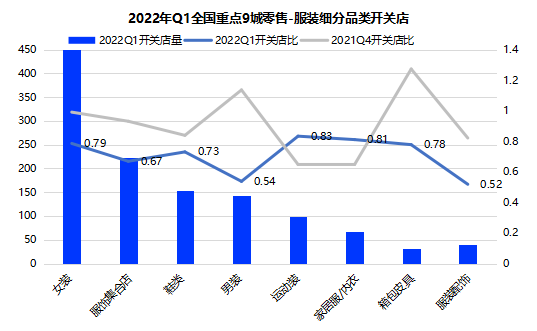

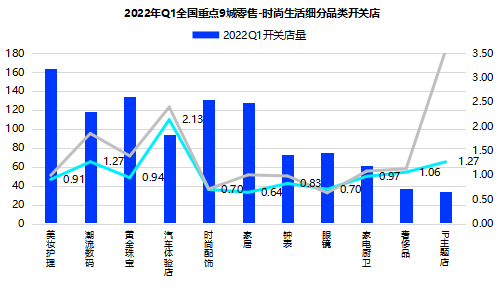

零售方面,服装跑输“大盘”,时尚生活抗跌力强。

服装整体开关店比0.72,跑输零售大盘:运动装、家居服/内衣,环比四季度回暖;女装开关店比0.79,优于服装平均水平;男装颓势明显,环比四季度大幅收缩;服饰集合店整体疲软,开关店比0.67。

时尚生活波动较小,整体开关店比0.92,多数品类表现弱于四季度,但下滑幅度相对较小,呈现出较强的抗跌力。美妆护理开关店比0.91,招商宠儿更迭。

数据来源:赢商大数据

数据来源:赢商大数据

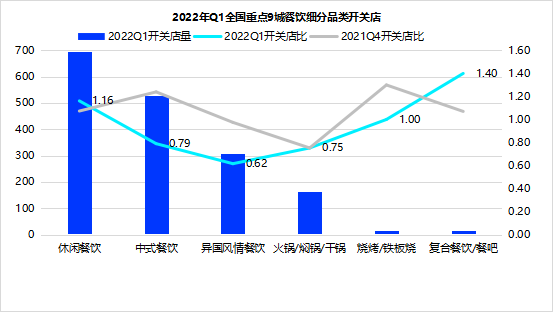

餐饮方面,休闲餐饮易出“尖子生”,面馆领衔中餐。

餐饮开关店比0.89,其中休闲餐饮明显扩张,烧烤/铁板烧、复合餐饮、餐吧等小品类亦呈上行;中式餐饮较四季度大幅下滑,异国风情餐饮表现最弱。

休闲餐饮中,饮品、烘焙甜品均有调整数量较多的品牌,不少“尖子生”冒头,咖啡品牌表现亦十分出色。茶饮热度稍显下降,中国风品牌成新宠。

中式餐饮品类商场集中度较低,保持拓店的多为面馆品牌。

数据来源:赢商大数据

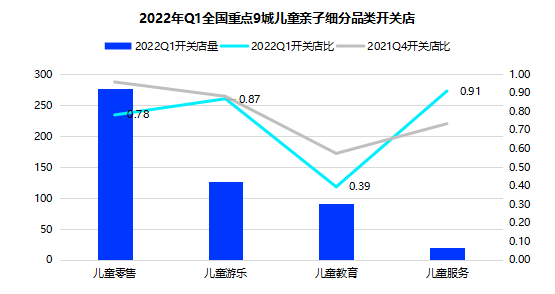

儿童亲子/生活服务/文体娱方面,儿童教育一蹶不振,宠物馆迎春天。

儿童亲子开关店比0.72,整体表现不佳。主要由于儿童教育剧烈收缩,开关店比0.39,为所有品类中表现最差者,早教、才艺、语言、科技无一幸免。

生活服务开关店比0.99,生存欲满满。其它生活服务中,治愈人心的宠物馆迎来春天,兔窝镇、爪爪喵星球、狗道均有新店。值得一提的是,医疗健康虽调整数量少,但呈现明显扩张态势,牙科、孕产护理、医美诊所等纷纷扎入中档mall。

文体娱开关店比1.17,持续上行。体育运动积极上扬,健身会所加速洗牌,传统品牌趋于关店,新零售品牌受青睐;滑雪、冰球、格斗、篮球、瑜伽受欢迎,呈现高端化、细分化趋势。

娱乐休闲亦保持较好势头,娃娃机、密室逃脱/剧本杀、KTV发展向好,VR体验馆、酒吧持续更迭。

数据来源:赢商大数据

疫情进入第三年,消费者的恐慌情绪逐渐减弱,疫情的不断反弹致使线下消费需求更加疲弱,偶发性疫情导致的大范围封控式管理正对原有的市场秩序形成冲击。市场短暂停摆的“阵痛”也成为商业地产所必须面对的“新常态”。

中房股份全资子公司新疆中房销售位于新疆乌鲁木齐新疆兵团大厦部分一层及三层共计6548.64平方米投资性房产,实现营业收入1.27亿元。

围绕《首店“稀缺性”大打折扣,还能靠什么为商场引流?》的主题,世纪金源商业管理集团副总裁兼首席运营官周玲带来了精彩的观点分享。

林元深认为优质品牌资源的整合是非常重要的,同时,购物中心也应该打造美好的体验场景提升消费者的愉悦度、舒适感。

围绕《循新的购物中心与不循常的品牌如何组CP“搞定”年轻人?》的主题,合生商业集团首席品牌官张西带来了精彩的观点分享。

赢商网账号登录

赢商网账号登录