文|董柴玲

微信ID|lslb168

自今年4月递交招股书后,蕉下近日再次更新招股书,加速冲刺“城市户外第一股”。

作为防晒界的网红,这家成立于2013年的新品牌,最初以防晒伞切入市场,陆续打造出小黑伞、胶囊伞等爆款,从线上渠道扳倒天堂伞等老牌玩家。之后又将防晒服、面罩、袖套等推向市场。短短几年时间,蕉下便成为国内第一大防晒品牌,成功甩开迪卡侬、优衣库,以及蕉内等新玩家。

能够从对手林立的市场脱颖而出,还要归功于这家公司对流量玩法的熟练掌握。作为一家DTC品牌,蕉下大手笔投入营销费用,通过李佳琦等众多明星达人种草带货,半年合作上千位KOL,利用社交媒体平台和电商直播打响知名度,路线和打法堪称防晒界的“完美日记”。

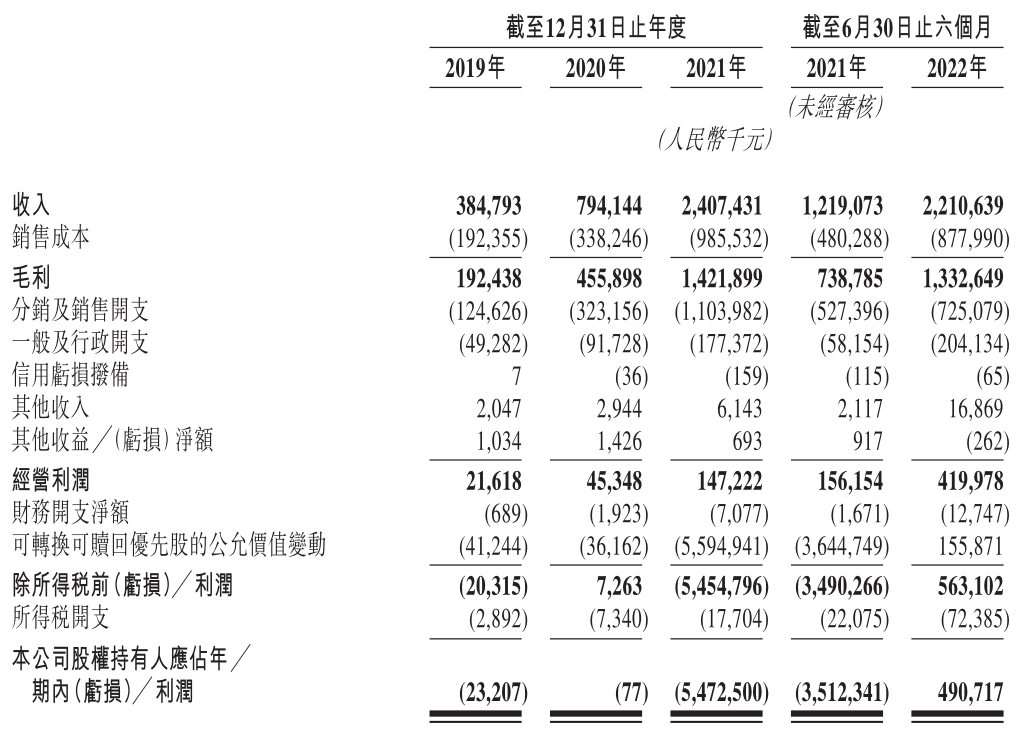

从效果来看,蕉下也尝到了甜头。2019-2021年,其营收分别为3.8亿元、7.9亿元和24亿元,年复合增长率高达150%。即便在今年新消费品牌普遍遇冷的情况下,蕉下也成功赚到了钱,营收和利润呈现高速增长。

2022上半年,蕉下的营收为22.1亿元,同比增长81.3%。拥有服装、伞具、帽子、配饰等一系列高毛利产品,蕉下的整体毛利达60.3%。对比服饰巨头优衣库母公司迅销,今年第三财季毛利率为52.6%,蕉下显然超越前者。

图:蕉下2019-2022上半年业绩

利润方面,2022年上半年蕉下净利润达到4.9亿元,而去年同期净亏损35.12亿元,主要来自可转换可赎回优先股的公允价值变动。

与此前的完美日记类似,蕉下也被贴上重营销、轻研发的标签。

从研发费用来看,蕉下投入的研发支出从2019年的0.2亿元,增长至2021年的0.71亿元,在总营收的比重却从5.2%下滑至3%。今年蕉下的上半年研发费用为0.63亿元,仅占总收入的2.8%。这些标榜黑科技的产品,在消费者口中的评价褒贬不一,吐槽“智商税”的声音越来越多。

相对应的,蕉下的广告和营销开支一路攀升,从2019年的0.36亿元,一路增长到2021年的5.87亿元,在总营收占比提升至24.4%。今年上半年,蕉下选择了削减这部分开支以保证盈利。

但蕉下依旧需要回答,在流量红利消失的环境下,依靠代工生产和KOL带货的新消费玩家,要如何建立更深的品牌壁垒?以及当它从一个几乎没有强敌的细分领域,一头扎进对手林立的红海,它要如何赢得消费者?

扩品类换来高增长

放眼近一两年的新消费赛道,蕉下算得上是一家高速增长的公司,今年上半年也拿出了逆势增长的业绩。

招股书显示,2021年,蕉下的营收达到24亿元,服装、伞具、帽子等全品类商品实现快速增长。而今年上半年,蕉下的营收22.1亿元,规模已经接近去年全年的水平,在这背后,蕉下瞄向了庞大的功能性鞋服市场。

虽然从防晒伞生意起家,防晒服一直是蕉下的王牌产品,但防晒这个场景以夏季为主,天花板有限,而且这一领域也涌入了很多新玩家,这都逼迫蕉下在新品类上发力。

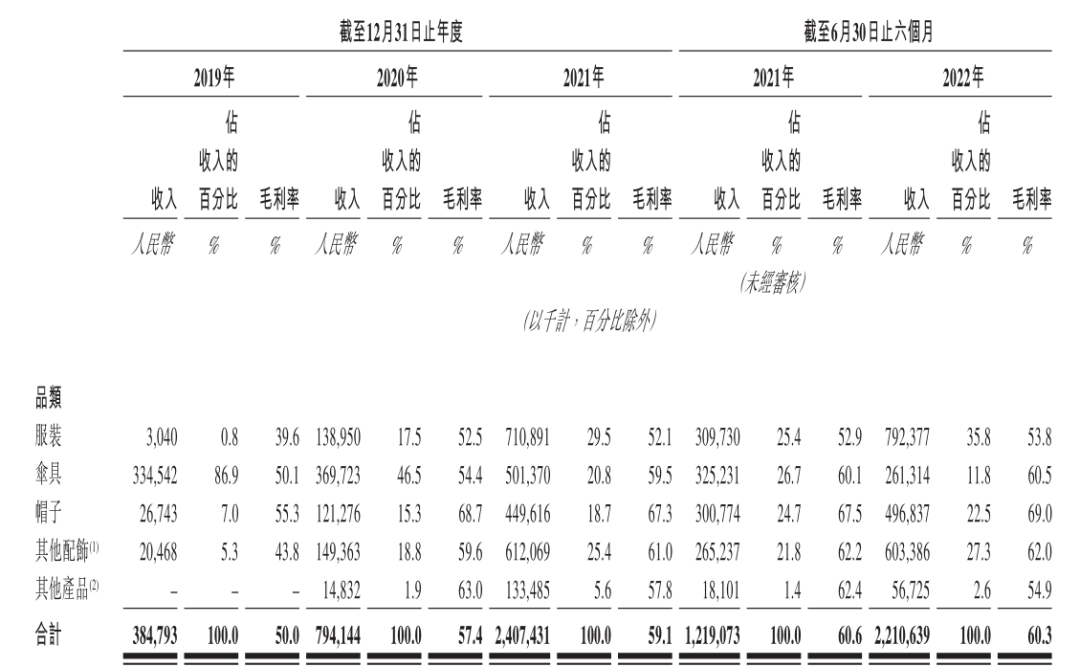

图:蕉下不同品类商品的收入和毛利率

包含防晒、保暖、家居和运动系列在内的服装产品是蕉下的核心品类,在今年上半年收入达到7.92亿元,同比去年增长156%,不仅贡献了3成以上的营收,增速也远超其他品类。

其中非防晒功能的产品是蕉下着重投入的方向。去年上新了一系列衬衫、裤装、外套及羽绒服等保暖服装,随着今年露营、飞盘、陆冲等各类户外运动热度高涨,蕉下也顺势推出新品,例如轻户外系列的紧身裤、摇粒绒打底衫、渔夫帽等。

随着品类扩充,服装业务的毛利率从过去的39.6%,一路提升至目前的53.8%,创造了更大的利润空间。

服装之外的品类中,其他配饰类和帽子的表现也颇为亮眼。

其中包括口罩、袖套、墨镜、手套、披肩及围巾在内的其他配饰,上半年营收超过6亿元,同比增长127.5%。由于加大上新力度,半年时间推出46款新品,同时提高客单价,其他配饰类已经成为仅次于服装的第二大收入来源,在总营收的占比接近3成。这部分产品的毛利率高达62%,比服装更高。

而作为蕉下毛利率最高(69%)的品类,帽子品类的增长潜力越发显著。同样靠新品拉动销售增长,蕉下在半年时间推出56款新的帽子单品,营收达到近5亿元,同比增长65.2%,如今这部分业务在总营收的占比已经超过2成。

过去靠防晒伞起家,爆款“小黑伞”“胶囊伞”几乎成为品牌的标签。如今孵化出多条产品线,蕉下对伞具的依赖已经大大降低。今年上半年,伞具的营收为2.61亿元,同比减少了19.7%。伞具在总营收的占比也一路下滑,从过去一度高达8成,降至目前的仅11.8%。

从主打防晒产品,到探索非防晒领域,蕉下采用一贯的爆款策略。蕉下在去年就打造出22款销售额超过3000万元的单品,今年上半年新增了2款明星单品,分别是纭际系列贝壳倍护防晒空顶帽、昼望系列透野可折叠墨镜,而前30名爆款贡献了超过7成的销售额。

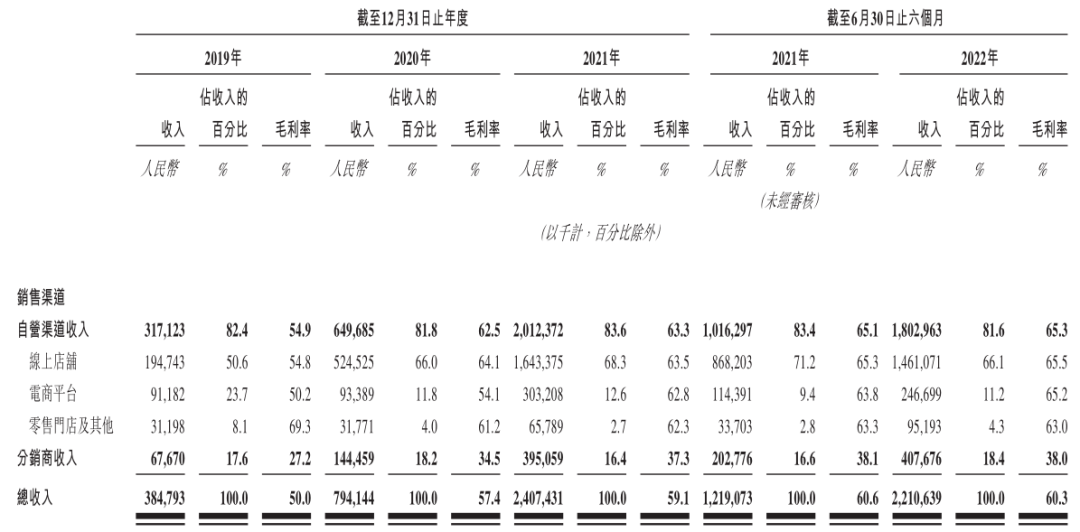

图:蕉下的销售渠道收入情况

压缩成本,学会省钱

经历烧钱换增长的激烈竞争后,各行各业都在寻求降本增效,如今蕉下也遵循着一条省钱法则,即降低营销费用和控制生产成本。

蕉下的广告和营销开支在过去三年一路高涨,从2019年的3700万元,增长到2020年的1.2亿元,2021年更是增长至5.86亿元,在收入的比重提高至24.4%。

靠内容营销吸引消费者,蕉下在去年与近600个KOL合作,今年上半年更是合作了1577位KOL。这些活跃在小红书等各大社交平台的博主,为品牌增加了曝光度,带来的收入在总营收中占比接近10%。

除了线上渠道的投入,在线下渠道方面,蕉下也在加大投入,且开店的速度越来越快。

蕉下在2020年新开3家线下门店,2021年新开24家。今年上半年,蕉下新开33家线下零售门店,总数达到99家,其中41家为自营门店。不过来自门店端的收入,在总营收中不到5%。

在烧钱换增长的前几年,蕉下的也是同步亏大的。到了2022年上半年,蕉下开始削减营销成本,花在广告和营销上的费用为2.64亿元,相比去年同期的2.8亿元有所下降。营销费用在总收入的占比也因此降至11.9%,而去年同期为23%。

其次在供应链成本,蕉下也寻找压缩的空间。由于规模化生产和议价能力提高,蕉下今年在销货成本上有了明显的下降。对比2019年,销货成本占到总收入的约50%,如今降至39%。

由于早期抢占流量红利,采取直面消费者的DTC模式,加上灵活的供应链,也帮助蕉下快速应对市场的需求变化。如今走向全品类扩张,蕉下能否继续站稳脚跟?

毕竟如今同样销售防晒衣、防晒面罩的,还有蕉内、VVC、迪卡侬和优衣库等,卖点都是防晒和透气,同质化竞争激烈,且后者都比蕉下更具性价比。

除了防晒单品,蕉下也卖起了摇粒绒、保暖裤和羽绒服,而这些都是优衣库等老牌巨头林立的领域。目前来看,蕉下在产品和价格上并不占优势。例如羽绒服,蕉下仅有5款产品,价格从379到千元左右,而优衣库官方旗舰店内提供30款产品,价格从199到1299元。

拓展广阔的市场意味着更多机会,但蕉下也将迎来更多挑战。

长期以高毛利、高销售费用、低研发和设计投入的模式来运作,将营销费用作为增长最主要的动力,而不是研发和产品,这种模式能否持续?

招股书显示,2019年至2021年,蕉下的收入分别为3.85亿元、7.94亿元和24.07亿元,同期净亏损分别为2320万元、7.7万元和54.73亿元。

蕉下的线下零售门店数也已从截至2019年12月31日覆盖15个城市的39家增至截至2022年6月30日覆盖34个城市的99家。

营销飙升的蕉下,在尝到增量甜头的同时,也在面临很可能重复大多数新消费品牌通病的老路。

财报显示,净营收微涨1.3%,货物成本上涨3%,销售管理成本上涨2.8%,本季度毛利率为56.9%,总体净利润下跌10.5% 。

赢商网账号登录

赢商网账号登录