作者 | 谢芸子

编辑 | 郑怀舟

李宁(需求面积:100-300平方米)正在“收复失地”。

疫情三年后,体育品牌终于呈现消费回暖的态势,一切都在向好的方向迈进。这一次,率先发布利好消息的是李宁公司。

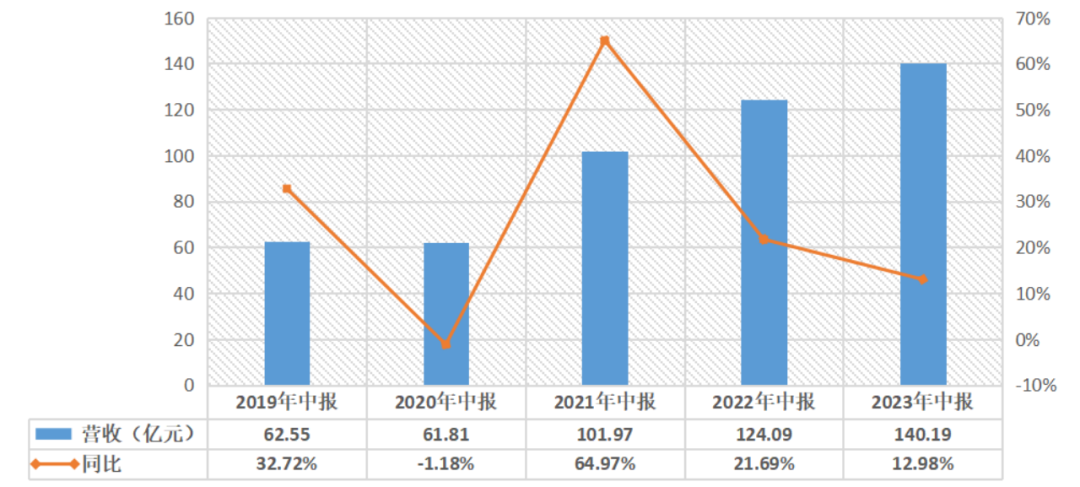

8月11日,李宁公司披露2023半年业绩报。截至6月30日,其公司总收入达到140.19亿元,较2022年同期上升13.0%,创历年新高。但由于电商经营环境面临挑战,加之公司渠道结构调整,使李宁公司当期毛利率下降1.2个百分点至48.8%。

36氪根据财报数据制图

对于企业的发展,不确定的市场环境既有挑战也有机会。伴随以耐克、阿迪达斯为代表的国际一线品牌在中国市场犯下的“错”,近两年来,李宁、安踏等一众国产品牌终于摆脱了库存的泥沼,乘着国潮的东风再度崛起。

而当行业还沉溺在时尚的浪潮中,李宁似乎再一次的抓住了企业持续增长的关键。

“专业与时尚是树干和枝叶的关系。夯实树干,丰富枝叶,这是李宁品牌对产品线的策略和重点。尽管枝、干都是不可或缺的组成部分,还是以专业运动为主。”

在财报沟通会现场,李宁集团执行董事兼联席CEO钱炜对36氪表示。

至此,李宁“以专业运动为驱动,以运动生活为支持”的增长模式更加清晰。在李宁的“公共语境”下,专业也真正意义上被提到了时尚前。

当然,李宁自有底气。其公司已九年跑赢社会零售服装、鞋帽、纺织总额大盘增速;连续四年同期复合增长率达到22.4%。且自钱炜加入后,李宁零售改革的成效愈发明显。

某种程度上,这个拥有优衣库背景的联席CEO,已成为李宁公司的又一“关键人物”。

“颗粒度最细”的改革

“2014年李宁正式回归后,公司就一直在做零售转型,只是步伐相对缓慢。”

田径运动员出身的刘国忠,是李宁公司的“大经销商”之一,山东省的大部分生意都要过其手。

在他的印象中,早年间的李宁公司通过“渠道复兴”计划清理库存,摆脱危机后,逐渐以零售终端的销售结果为导向。2019年,钱炜进一步要求经销商、门店在零售上下功夫。从产品设计、门店运营、零售管理,包括导购、商品陈列等都有更细致的规范。

经销商的普遍感受的是,李宁的零售转型成效自2021年有明显提升,最直观的表现是毛利率的提升,以及供应链周期的缩短。

财报数据显示,2020年至2022年,李宁公司毛利率分别为49.07%、53.03%及48.38%。

在刘国忠的介绍中,其2022年的采购额比2019年多出30%,5个月内的售罄率达到80%至85%。进入奥莱门店的折扣率也从2019年的7.1折提升至7.4、7.5折。

再细分零售改革的各个环节。

2019年,李宁“破天荒”的自建工厂,刘国忠告诉36氪,李宁公司已有一定数额的产能来自此工厂。且自钱炜加入后,首先整合了供应链系统,要求生产商必须在保证期内交货。

财报显示,其在2023年上半年完成了区域物流的中心仓建设,并加强了数字化布局。

刘国忠补充道,李宁公司对物流的细化管理已精细到了“最后一公里”。近两年,李宁公司开始组织员工帮助经销商卸货,经销商只负责验收入库,扫码机一扫,大部分货品电子入账。

在产能与物流效率稳健的背景下,2019年疫情后,李宁货品入仓到出仓进店的平均周期,从原来的5至7天缩短到2至3天。

“一年四个季度的订货量,基本在季节销售前先入仓30%至40%,后续的货品再分3至4次入仓。每次入仓到出仓能节约三天,就意味着上架时间提前三天,这很明显给销售带来非常大的帮助。”刘国忠表示。

而在门店端,李宁的零售改革更是精细到了“颗粒度”的提升。

2022年3月,林斌成为李宁北京某旗舰店店长,此前,他有近十年的体育品牌零售经验。加入李宁后,仍震惊于集团对门店的重视程度,以及对店长“生意预判”能力的要求。

据林斌透露,李宁公司有“月度销售计划”,落实到门店,每个月、每一周、每一天都会对人员进行排班,货品进行清点、安排,以保证下个月的生意能在预判下做得更好。另对于门店端的库存,李宁公司也尽其所能去做精细化的管控。

“以前我们有什么卖什么,现在我们能够做到卖什么有什么。”

林斌介绍,李宁门店会以周为单位、环比上周的所有SKU,观察库存是否能支撑下一周的销售。如果某款鞋断码,在每周固定补货的基础上还有一次机动补货的机会。

也因此,李宁门店最大化地改善了断码率。在林斌的经历中,这个数据鲜少被关注,若门店畅销的商品断码、货品不足,当然影响店铺的成交量。这也是钱炜“好的库存能更好地帮助门店抓住生意机会”的论点。

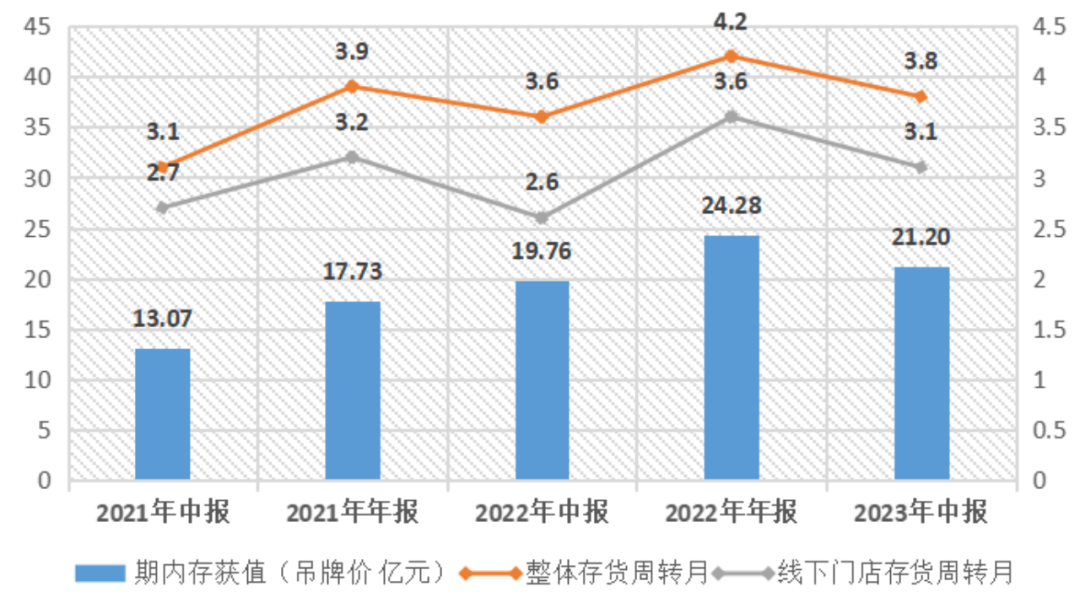

得益于对渠道库存的精细化管理,2023年上半年,李宁库存周转天数为57天,库龄结构中老品占比仅占13%。零售升级反映在门店端,除货品运营外就是人员管理,这就不得不提及李宁内部类似师傅带徒弟的“带教”制度。

以林斌所在的旗舰店为例,其门店员工在30人左右,林斌能做到每个月面谈所有员工,了解每一位员工的状态。以针对不同层级的员工安排培训,培训主要包括产品知识、销售技巧,管理岗还会有数据分析等。

更为细化的管理标准落地,使李宁平均月店效有中单位数的提升。此外,无论是李宁的直营门店还是经销商门店,都有不定期的巡店或是“神秘人暗访”的形式。

据悉,李宁零售经理的巡店频次一周1至2次左右。“他会走到库房去看货品的整理,会走到试衣间看每一双拖鞋的摆放,也会关注镜子上有没有手印。”在林斌看来,细节决定成败,李宁的零售团队把这一理念诠释的淋漓尽致。

36氪根据财报数据制图

枝叶与树干:半年卖出430万双“䨻”

可以肯定地说,国潮复兴的大趋势是李宁带动的。

2018年,“中国李宁”登上纽约时装周,曾被调侃“番茄炒蛋”的领奖服受到年轻人追捧。随即,其他品牌迎头赶上,鸿星尔克短暂的“野性消费”更是把国潮的热度推向高峰。

但在疫情的影响下,国潮对销售的拉动逐渐失灵,整个行业出现增速放缓。与之相对的,是耐克、阿迪达斯在中国市场的回暖。

2022年四季度,耐克依靠降低折扣、清理库存的方式,一定程度地挽回了中国市场的份额。此时的国货品牌,却因逐渐上涨的价格遭受反噬。

摆在行业面前的问题是:如何提升品牌力、如何在时尚带来的市场增速与受众较窄的专业产品上做权衡。

在这样的背景下,时尚成了李宁的“枝叶”。

截至2023年6月30日,李宁牌(不包括李宁YOUNG)的销售点数量为6167家。其中,中国李宁的门店共269家。

2021年11月,李宁公司又推出高级运动时尚独立品牌“李宁1990”。但无论中国李宁还是李宁1990,李宁公司对其门店与发展的提及越来越少。有知情人士告诉36氪,中国李宁的门店增速有一定的放缓。

业内普遍认为,中国李宁对李宁的品牌力有极大提升,也是现金流的有力保证。钱炜则对36氪表示,对于中国李宁和1990这样在调整和摸索中的业务,要追求的不是单纯的快速、规模性的增长,而是把它变成能够可持续增长和健康发展的产品线。

可以肯定的是,“中国李宁”这一支线,本就与李宁的篮球系列相关。

在2018年纽约时装周之前,“中国李宁”的T恤衫已在CBA运动员资源场景下亮相。从这一层面来看,中国李宁的成功同样依托于李宁对赛事与专业的投入。

2019年,李宁标志性的“䨻”(beng,四声)材料问世。有证券分析师告诉36氪,“李宁的中底发泡技术已可与国际一线品牌的发泡技术相媲美。”

2020年3月,李宁研发从供应链独立。据《中国企业家》报道,䨻科技已应用到李宁百分之六七十的鞋类产品中。此前,钱炜也透露,李宁将依托现有的“䨻轻弹科技平台”,去强化更好的运动体验和产品竞争能力。

一个不容忽略的事实是,李宁已连续7年加大研发投入,对比2017年同期超5倍。2023年上半年,李宁单品牌研发投入增长21.6%达到2.91亿。持续的研发投入,也使李宁产品获得认可。

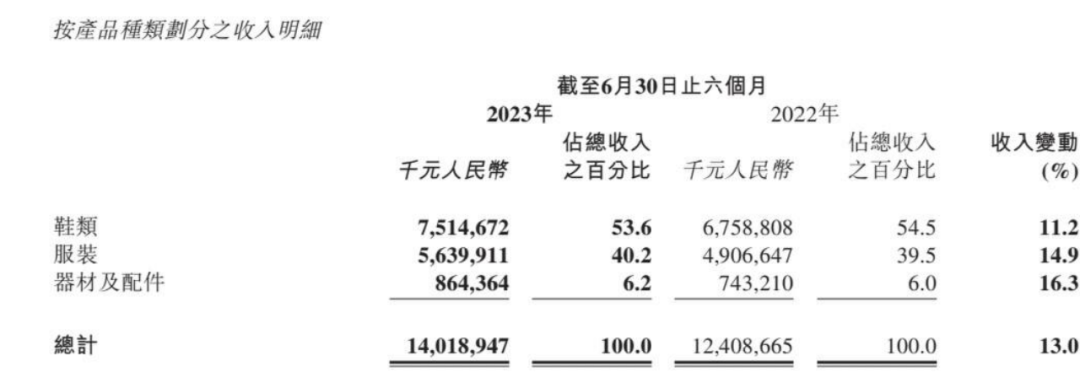

截至2023年6月,李宁鞋类业务占比54%,超过服装占比。在运动品牌行业中,鞋类业务收入占比是衡量品牌专业运动实力的重要指标。

图片截自财报

值得关注的是,报告期内,搭载“李宁䨻”的三大核心跑鞋IP(超轻20、赤兔6及赤兔6pro、飞电3)累计销量超430万双。

财报显示,2023上半年,李宁篮球、跑步、健身三大核心专业运动品类零售流水总占比达到65%。其中,跑步品类流水大幅增长33%,带动占比从20%提升至24%。

在位于香港尖沙咀商圈的李宁广东道旗舰店,有店员告诉36氪,李宁被香港年轻消费者熟知,也因其产品在香港马拉松赛事中有突出的表现。“且门店开业10个月以来,李宁的篮球产品受到热捧,韦德系列还曾引起排队抢购的现象。”

此外值得提及的是,李宁已经完成了篮球全领域运动和赛事资源的布局。今年夏天,李宁签约的国际篮球运动员巴特勒,成为第一个到访贵州“村BA”的NBA球星。

在与年轻族群联动方面,李宁还通过与LPL合作,布局电竞项目;并依托中国中小学生篮球联赛10年的长期合作,加强布局青少年专业运动产品线。

背水一战:反攻与重估

目前看来,连续跑赢大盘的李宁公司需要被重估。

财报发布后,多机构认为李宁的业绩表现超出预期,给予买入评级。业内普遍的感知是,李宁公司聚焦核心产品的成效明显。

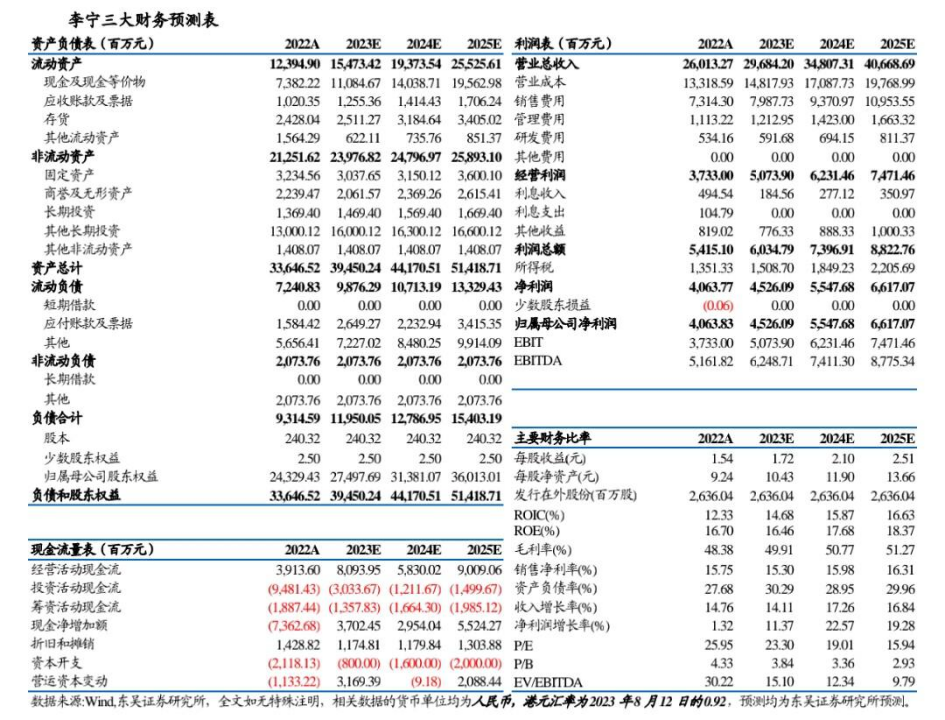

图片截自东吴证券研报

当然,从目前的财报看,李宁的零售改革仍需持续。关键之道体育咨询公司创始人张庆认为,在众多国产品牌中,李宁的品牌力领先,在成本控制、运营效率上仍有很大的提升空间。

2023年6月,随着上海李宁中心的投入使用,李宁“三总部两基地”战略布局建设完成,为集团未来发展提供动力。另据钱炜介绍,李宁已在香港拥有4家门店,香港的业务拓展或成为李宁进入海外市场的前期储备。

值得注意的是,李宁董事会决议派发中期股息36.20分。这是李宁公司2011年中期派息后时隔12年来,首次再度启动在年中分配利润。摩根士丹利将此形容为“为市场带来的惊喜”。

钱炜回应称,本次中期派息是为了给到股东好的回报,在盈利好的情况下,期望明年及后年维持派息。“从7月、8月的市场表现来看,目前的业绩符合管理层的预期。”

李宁集团副总裁及CFO赵东升也表示,“全年收入10%至20%中段增长、净利润率10%至20%中段的目标。”

另一方面,“单聚焦、多品牌、全球化”安踏集团正向着平台化的道路发展。安踏本品牌也提出了“专业为本,品牌向上”的口号。

仅从单一品牌来看,2022年,安踏主品牌收益增长15.5%至277.2亿;同期的李宁营收为258.03亿,同比增长14.31%。

对于安踏本品牌,“品牌向上”的道路应该如何走,成为关键。

张庆直言,品牌向上并不意味着价格更贵,或可学习优衣库性价比的模式。无论李宁还是安踏,作为综合性的运动品牌,产品价格的分布应以“橄榄型”的结构呈现。

在他看来,国潮的红利并未消退,只是在走向“深入”的迭代阶段。“好的产品应该是文化、设计与专业的共创。专业与时尚,无论品牌向哪一方倾斜,产品都要有助于消费者的运动体验,否则很容易空心化。”

部分人士的观点是,安踏集团实行双CEO模式后,在篮球的专业性上得到提升,尤其是签约欧文后。

对于此刻的安踏集团,则急需寻找能够替代FILA快速增长的第二曲线。在收购Amer Sports后,集团的工作重心已有明显的偏移。

目前看,Amer Sports除始祖鸟外还有众多“不被中国消费者熟知”的品牌,如果运营失当,Amer Sports或面临又一次的品牌优化。

此外,对于体量更小的品牌,聚焦单一赛道或是好的选择。以特步为例,其已在专业跑步领域占据一席之地。一个不争的事实是,在中国市场,体育品牌们的发展正越来越趋同。

国际业务上,“单品牌”的李宁公司也在与非凡中国相互借力。且在港股上市的任何一家中国体育用品公司,都在关注ESG,也未错过女性市场带来的机遇。这也在一定程度上与耐克、阿迪达斯同步。

同时,李宁的儿童业务有所发展。

2023年上半年,李宁YOUNG加强布局专业运动产品线,零售流水提升达到20%至30%中段,同店销售增长达10%至20%低段。截至2023年6月30日,李宁YOUNG业务共有店铺1281间,同比净增106间。

相信进入2023年下半年,整个中国的运动品牌都会复苏,以谋求穿越周期后的蓄力反攻。对于李宁,也有背水一战的意味。

业绩发布后,李宁当日股价微涨0.81%至43.7港元每股,总市值约1152亿港元。

(文中林斌为化名)

想要来中国市场上抢食,并让更多目标消费者为其买单,还得看Vuori对中产精致生活的描述是否足够扎实。

赢商网账号登录

赢商网账号登录