作者|李佳

编辑|黄绎达

在宣布战略转型的一年半后,三只松鼠的基本面已然开始边际向好。

10月25日,三只松鼠公布了三季报。报告显示,公司前三季度营业收入录得45.8亿元,同比下降14%;同期净利润录得1.7亿元,同比增加81%,增长亮眼。因此,数据披露后,在较好基本面的支撑下,股价低迷甚久的三只松鼠出现了阶段性上涨。

2019年,三只松鼠在深交所上市,成为了“国民零食第一股”。上市后,公司股价一路上行,从14.68元/股的发行价狂飙至89.23元/股,涨幅达500%,而这一切都发生在短短十个月之中。到了2022年5月,三只松鼠的股价开始一路下行。截止今年11月13日,三只松鼠的股价仅为18元/股,与最高价相比跌去了近八成。

图:三只松鼠股价走势图,来源:Wind

回顾公司上市以来的业绩情况,从营收的维度来看,公司仅在19年年报、20年及21年中报三个报告期实现营收扩张,20、21及22年年报中呈现出的均是不同程度的负增长。所以说,三只松鼠的股价走势基本贴合公司基本面。

实际上,三只松鼠即期业绩陷入负增长也是受到了行业的影响。在19-21年间,中国坚果市场景气度较高,市场规模呈现双位数高增;而到了22年,市场陡然陷入负增长,这对于以坚果为核心品类的三只松鼠而言其业绩势必也会受到行业带来的影响。

面对行业失速、公司业绩及股价低迷的局面,三只松鼠在2022年4月宣布将进行以“高端性价比”为核心的全方位战略转型。虽然从当前的股价表现来看,三只松鼠尚未重获资本市场的青睐,不妨回顾三只松鼠在这一年多的时间里做了哪些调整与变革?转型战略的成效几何?未来三只松鼠的投资看点又是什么?

01 营收持续萎缩,盈利靠省

从近期披露的三季报来看,三只松鼠的营收增速尚未实现扭负为正,而盈利端取得了较为亮眼的增长。

具体来看,在营收方面,三季报数据录得45.6亿元,同比下降14%。与22年营收同比下滑25.35%的数据相比,业绩降幅有所缓和,一定程度上显露出向好的态势。

图:三只松鼠营收数据,来源:Wind,36氪制图

从营收构成来看,按照品牌可分为三只松鼠、小鹿蓝蓝以及其他,三季报披露的营收占比分别为91.95%、8%和0.03%,其中小鹿蓝蓝的营收占比较2022年底提升了近2个pct,品牌孵化情况良好。

从品类上来看,据22年年报数据,坚果类的营收占比超过五成,仍是公司的营收支柱,从各品类销量的变动趋势上来看,坚果类营收同比放缓的程度也是最轻的。

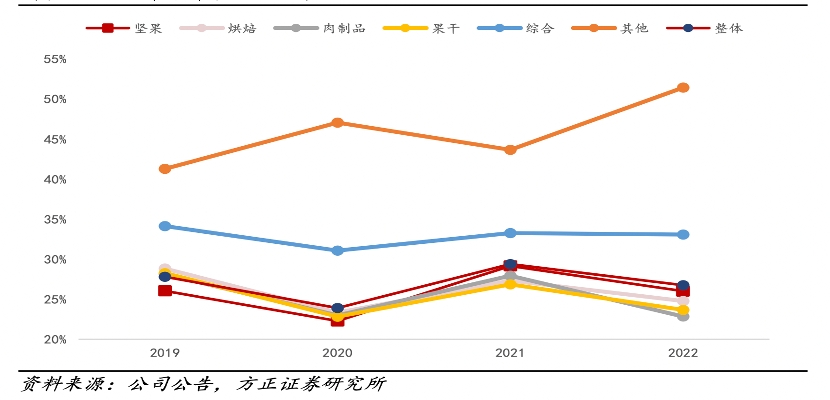

盈利方面,三只松鼠的毛利率在25%附近窄幅波动。具体来看,营收占比前几位的坚果、烘焙、肉制品以及果干的毛利率水平较为接近,基本都在25%左右;综合类和其他类的毛利率水平较高,而这两个品类的营收占比较小,因此对于拉动整体毛利水平上行的作用较为有限。

图:三只松鼠各品类毛利率,来源:方正证券报告

从费用端来看,三只松鼠今年三季报披露的销售、管理、研发费用率分别为18%、3.6%、0.41%,均较22年底有所降低,其中降幅最大的为销售费用,降低近3个pct,主要是因为平台及推广费用减少。公司之所以选择在营销推广上大力控费,也是因为这一费用率最高,可操作空间大,压缩销售费用对于整体控费效果更为明显。

公司三季度净利润录得1.7亿元,同比增加81%,盈利能力的大幅提升一方面是由于低基数效应,另一方面是受益于费用端的降低。

图:三只松鼠净利润数据,来源:Wind,36氪制图

综上分析,就三季报的数据而言,三只松鼠在营收端仍是略显乏力,不过在盈利能力上有较大的提升,这主要倚靠公司较大的控费力度。从落地的业绩上看,三只松鼠的战略转型效果尚未完全显现。对于三只松鼠这类已在单一品类成为龙头,且产品、渠道等都较为成熟的企业,转型岂非朝夕之间。那么,当前三只松鼠转型战略走到哪一步了?未来又会如何?

02、“高端”还要“性价比”

三只松鼠在2023年半年报中提到,据《罗兰贝格:预见2023中国行业趋势报告》,2023年消费品和零售行业发展的两个主要方向是高端化和高性价比,这与公司在22年提出的“高端性价比”战略高度重合,可见公司对于消费趋势的洞察以及在战略定制上较为前瞻。

具体来看,在战略指导下,三只松鼠在产品、渠道、品牌等方面均已做出一定动作。

首先,从产品策略上来看,公司聚焦坚果战略,同时优化缩减销量欠佳、盈利能力弱的SKU。当前,横纵向相比坚果一直都是三只松鼠最具竞争力的品类,其不仅仅是公司最大的营收来源,同时公司还是这一细分领域市占率的第一。因此,聚焦优势品类是稳住业绩基本盘的常见方式。

图:三只松鼠产品矩阵,来源:方正证券报告

一方面,坚果市场仍然有广阔的发展空间。随着消费者注重健康的消费趋势,在休闲零食中坚果品类更加符合这一特点,因此具备较好的成长性。据沙利文数据的预测,中国21-26年坚果炒货市场的CAGR约为8%,行业增长保持了一定的动能也是公司业绩增长的驱动力。

另一方面,我国坚果行业格局仍较为分散,行业集中度有一定的提升空间,公司作为行业龙头将因此而受益。当前坚果行业的CR5在15%附近,低于巧克力、冰激凌等品类,在此背景之下,三只松鼠作为市占率第一的企业有望优先受益于行业集中度的提高。

与此同时,三只松鼠发力供应链变革,在稳定供应链的同时,更有利于成本控制,于公司可以增厚利润空间。在采购端,公司与各品类的头部供应商进行深度合作,保证产品的质量。于制造端,公司在坚果这一核心品类通过自建分装工厂,主要以提升自动化率的方式来提升生产经营效率。

其次,在渠道方面,三只松鼠于电商起步,而随着这一渠道逐渐步入成熟期,线上平台流量更为拥挤。目下,互联网红利逐步褪去,公司逐步切入线下渠道。同时,“高端性价比”的战略思想也体现在线下门店布局的调整中,主要还是轻资产化和渠道下沉。

近期,公司不断缩减直营门店(投食店),持续向加盟的自有品牌社区零食店进行转型。投食店的数量从22年末的23家缩减至23年半年度仅剩1家。今年6月,公司开出首批5家自有品牌社区零食店,以期作为新门店扩张的模型。

如此调整的好处在于,一方面可以使得公司实现轻资产扩张,在逆周期背景下减少不必要的资本开支;另一方面,自有品牌社区零食店更加符合当下零食消费者的消费特点。

社区零食店的特点在于,SKU数量庞大、品类覆盖广,且多为散装产品,减少了包装成本后能够实现更高的终端性价比。而且,三只松鼠拥有多年的品牌沉淀和积累,品牌便是消费者心中产品质量的背书。这两点无疑贯彻落实了“高端性价比”的战略思想。

“品牌不是买不起,散装更有性价比”,三只松鼠“拿捏”了当下消费者的心理。作为必选消费品,零食需求具有一定的刚性,逆周期背景下,白牌零食的性价比更高,大牌散装零食在终端突出性价比的同时,强品牌力也是驱动消费者购买的重要因素,同时消费者亦十分关注食品安全问题,大牌散装零食在这方面相比白牌零食具备相当的优势。

最后,在品牌方面,公司积极孵化小鹿蓝蓝这一母婴零食品牌,从年龄纬度上拓宽消费群体,以实现新的业绩增量。在品牌打造方面,小鹿蓝蓝延续了三只松鼠之前的“出圈”路径,通过打造“IP”,推出相关衍生剧作等方式建立品牌认知度,以抢占消费者心智。

就小鹿蓝蓝这一品牌当前孵化的情况来看,其营收占比呈现不断上升的趋势,同时业已打造出不少爆款单品,其中鳕鱼肠、果泥、山楂棒等居抖音对应品类第一。当前来看,无论是产品销量还是品牌推广,小鹿蓝蓝均取得了较好的成果。

总得来看,三只松鼠“高端性价比”的战略转型契合当下的消费趋势,就力度而言可称得上是“大刀阔斧”,从线下渠道的调整来看更是尤能凸显这一点。当前,公司渠道还是以线上为主,自有品牌零食专门店模式尚在起步阶段,线下收入占比的短期萎缩主要与渠道改革有关,线下渠道下沉的预期虽好,但利润释放还需时日。

而且,高端性价比究其本质就是提升产品价格力,这一方面会对企业的盈利能力有所影响,如若要维持原有的利润水平,这便对于企业控本降费的能力提出更高的要求;另一方面,当品牌烙上了“性价比”的印迹,再想进行品牌升级可能并不容易。

03、投资看点

从三只松鼠的业绩上来看,于营收端,受制于逆周期的影响,公司目前仍尚未从负增长中走出,但负增长的程度在不断减弱,边际上已经呈现向好的态势。

这一方面,三只松鼠业绩边际好转是受益于当前我国经济复苏带来的消费增长。10月18日国家统计局公布的中国三季度经济数据显示,今年前三季度GDP同比增长5.2%,我国经济正处于平稳向好的局面。而且,多位专家的解读认为,消费是当前支撑宏观经济回升的主要拉动力,消费支出对于经济增长的贡献在七成以上。三只松鼠作为周期敏感性偏高的消费类企业,周期回暖对其业绩便是构成了一定的利好。

另一方面,企业自身转型改革成效逐步显现助力三只松鼠业绩边际回暖。前文分析提到,企业无论是转型理念亦或是落地措施均符合当下的消费趋势。当然,战略转型带来的业绩释放还需要时间,目前对业绩的影响还只显现在边际上,这对于投资者对于企业未来的预期能起到一定的提振作用。

于利润端,三季报净利润高增近八成虽然是在低基数的背景之下,且主要依靠费用端的节省,但在企业进行供应链、渠道转型之时仍能展现出如此的控费能力,可见企业治理较好。而且,盈利改善无疑能够对于公司股价形成一定支撑,这也是为何在三季报公布后三只松鼠的股价出现了阶段性上涨。

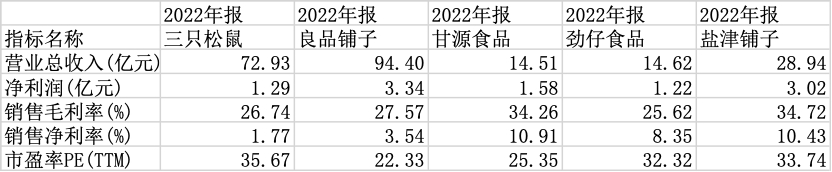

从估值的角度来看,我们选取了零食品牌良品铺子、甘源食品、劲仔食品、盐津铺子作为三只松鼠的可比对象,可比企业的平均PE估值为29.9倍,当前三只松鼠的估值为35倍左右,略高于可比企业。

同时,根据Wind一致预期,三只松鼠2023年末的营收均值为68亿,同比减少6%,同期的净利润为2.74亿,同比增速为69%。按照这一预期净利润,以及目前73亿的总市值测算,届时公司的PE约为26倍左右,低于行业平均,可见也是看到了公司拥有不错的消化估值的能力,正是基于此,当前市场给予了三只松鼠一定的溢价空间。

图:三只松鼠及同类可比企业数据,来源:Wind,36氪制图

不过,战略转型虽然一定程度上帮助三只松鼠的营收实现了边际改善,但随着战略转型的深入,未来企业盈利能力可能会面临一定影响,考虑到终端价格对市场定位的影响,对于品牌的影响也会逐渐显现。

同时,当利润空间缩窄后,费用端的发挥空间也将受到影响,这就对公司的经营与管理将提出更高要求。而当下,在市场整体的市场预期逆转之前,投资者对于消费类企业的兴趣普遍不高,再考虑到基本面的限制,三只松鼠在资本市场的崛起仍有待观望。

*免责声明: 本文内容仅代表作者看法。 市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

时至今日,三家零食厂商不仅面临营收下滑等问题,还要直面社区团购、量贩、直播渠道对传统零食销售渠道的冲击。

三只松鼠如今正以“不破不立、断臂求生”的转型思路来谋求未来可持续发展,但前路仍然崎岖坎坷,还需要更大的勇气与超人的胆魄去放手一搏。

三只松鼠为什么要再次押宝线下,推出自有品牌社区零食店?力推自有品牌社区零食店的意义何在?该类型线下店又会面临怎样的命运?

赢商网账号登录

赢商网账号登录