撰文/黄指南

经营面继续恶化的当下,华南城不得不开展引入国资后的第二次美元债展期。

12月4日午间,华南城控股有限公司发布有关目前所有存续5只美元债的同意征求公告。公告内容提出,拟对5只美元债进行展期,并对于2024年7月19日前就11月未支付利息提供豁免,并豁免因该事件而造成的所有过往违约。

早在11月末,就有市场消息指出,华南城寻求将旗下美元债二次展期,或不会支付11月20日到期票息。如今看来,销售大幅下滑的华南城,在深圳国资入主后,其现金流状况并未得到根本性修复,使得美元票据寻求二次展期的结果并不意外。

国资盘活路径

华南城正面临其化债之路上的第三次展期请求,同时也是自特区建发成为其大股东以来的第二次美元债寻求延长偿还期限。特区建发自从入主之后,便一直致力于改善华南城的现金流。

在最新的公告中,华南城指出,受到中国房地产市场运营环境持续恶化的影响,公司的流动资金和现金流量面临严峻挑战,并预计这种紧张状况将会持续。

据悉,华南城目前存续5只中资美元债,余额为11.52亿美元,最新息票率为9.0%,到期日期分别为2024年4月、6月、7月、10月和12月。

目前华南城尚未支付2023年11月20日到期的2024年7月票据利息,若是未能在本月20日支付该笔利息,将导致于该日发生违约事件。该司坦言,目前未必有足够可用资金在12月20日之前支付该等利息。

因此,上述票据展期若是未能在2023年12月20日前获得必要同意,则可能触发其他债务项下的违约事件。

自从深圳国资入主以来,资本市场普遍预期华南城将迎来转机,其中以企业“转危为安”的情绪最为浓厚。这种乐观主要基于国资接管后采取的一系列积极措施这些措施被视为对华南城资金紧张状况的有效缓解。

尽管如此,华南城却仍再次走到了违约的十字路口。

根据观点新媒体的统计,截至目前,华南城大股东更迭18个月间,特区建发通过一连串的努力,包括协助华南城获得银行贷款、激活项目潜力、进行资产收购以及创新融资等方式,尝试着帮助华南城度过流动性困境。

2022年5月,特区建发战略入股华南城成为单一最大股东成功交割。深圳国资以配发价0.57港元、市净率0.14倍,完成入主华南城。

彼时,市场对这笔交易的评级为“华南城折价求生”,但如今看来,国资的入局极大程度上延长了华南城的企业生命线。

完成民国营身份转变后,华南城随即获得特区建发帮助,完成5笔美元债入主后的首次展期。

2022年7月,特区建发与票据受托人花旗国际签订“维好协议”,为华南城成功争取多数投资人同意实现美元债展期;同月,还以民币12.57亿港元的现金对价接盘后者旗下深圳第一亚太物业管理有限公司的50%股权,进一步改善华南城现金流状况。

到了2022年末,特区建发依旧没有停止步伐,华南城大部分对外利好公告中,均有其的身影。

先是在11月与华南城集团全面协同合作签约,盘活首批南昌、郑州、南宁项目,并通过下属公司牵头发起设立总规模约110亿港元的股权投资基金,为华南城集团优质开发项目提供资金支持,盘活其土地资源。

又在12月以人民币50亿港元的现金对价认购“西安华南城”的69.35%股权。这也是其向华南城输送最大的一笔资金。

今年开年后,特区建发继续推动下,华南城与中国银行、建设银行、 交通银行等银行签署人民币60亿港元流动资金银团贷款合同,贷款期三年, 年利率仅为4.7%。该贷款也是华南城集团自创立以来的最大单笔融资。

值得注意的是,深圳国资在盘活企业经营面上已形成出一条清晰的策略轨迹,即救项目,不救公司。

这一策略不仅体现在华南城的案例上,还同样适用于其他企业。以万科为例,在11月份的三季度财报会议上,万科的大股东深铁集团曾指,拟承接万科在深圳的部分城市更新项目,帮助万科盘活大宗资产,为万科注入新的流动性,交易金额预计超过100亿港元。

目前,来自深铁的百亿“驰援”尚未披露最新的实质动作,万科也曾公开表示道“公司与深铁集团双方正在积极协商,推进相关事项。”

而深圳的项目储备,特别是核心板块的旧改、土地等资源,一直被众房企视为优质资源。深圳国资百亿入局的“市场化”考量与“纾困”得到平衡。

违约的边缘

华南城在特区建发入主后,首次美债展期就获得新股东的维好协议,这家“被收编”的民企被给予了最有力的支持。而本次二度展期公告中,华南城尚未透露大股东是否会继续给予支持,通篇均在阐述自身的困难。

总结华南城在展期公告中的难处,国内房地产销售下滑、预算资金监管、房企负面信用危机以及汇率贬值均对该司美元债偿还产生了不利影响。

在征求同意的协议中,华南城拟通过现金偿付的方式吸引持有人对票据展期进行同意,且对同意的持有人进行“分档”现金偿付。

其中,在伦敦时间12月11日下午4时前同意的票据持有人,享受每1,000美金票据面值支付5.0美元现金;而在12月11日至13日下午4时期间同意的持有人,每1,000美金票据面值支付1.5美元现金。

而回看近三年华南城的业绩表现,虽然获得深圳国资在融资、现金流等方面的诸多支持,但持续下探的业绩表现及较低的现金持有占比,让华南城一直徘徊在违约的边缘。

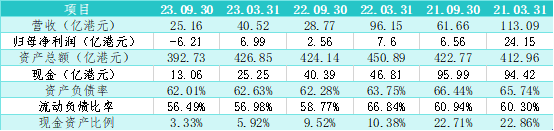

数据来源:观点指数整理

从上图可知,特区建发入主后,华南城资产负债率呈现稳步下降的同时,流动负债比率也保持优化态势。但近三年的收入端降幅明显,截至今年9月末,该司收入仅为25.16亿港元,同比减少12.6%,且仅为2021年同期的4成。

从收入结构上看,华南城的收入主要由物业销售及持续性收入构成。其中得益于积极的去化动作,该司物业销售同比去年回升9.7个百分点至18.09亿港元;而持续性收入则是按年降幅明显,跌幅为42.4%。

观点新媒体了解到,华南城的持续性收入拆分为其他持续性收入及物业租金收入,而本期录得快速下降的原因是由于前者的快速下滑。

财报显示,去年同期,该司的其他持续性收入为6.71亿港元,物业租金收入录得5.56亿港元。到了本期,因第三方物流服务收入减少,物流及仓储服务收入,导致其他持续性收入骤降至2.85亿港元,降幅达57.4%。

而从资产总额的走势上看,自2022年5月国资入股后启动资产接盘计划,华南城的资产净值降至本期的392.73亿港元。现金情况却在继续恶化,最新一期现金占资产总额比例仅为3.33%,达到了历史最低值,同时带动净负债率在升高。

观点新媒体了解到,在截止于今年9月30日的中期报告中,华南城录得了首次归母净利润亏损,至6.21亿港元。

据该司介绍,亏损的原因来自租赁市场的疲软、投资物业的公允值亏损、融资成本的上升以及为加快去库存,采取了更积极的销售策略,从而带动销售费用的增加。

得益于财务结构优化,华南城目前的加权平均融资成本已从今年3月的8.1%,下降至本期7.2%,且计息银行融资成本在得到特区建发的信用背书下,较今年3月下降1.3个百分点,至6.3%。

但整体融资成本仍受到由于资本化利息减少影响,按年增加30.7%至3.602亿港元。

总的来看,华南城出现违约风险的源头依旧是经营层面,经营下滑的速度太快,导致国资外力扶持也显得“无力”。

认购方同意以人民币50亿元的认购代价对认购股份进行认购,而目标公司同意以该价款发行认购股份。

华南城透露,预计3-4月份完成与深圳特区建发的股权交易,交易所获资金将用于未来境外债务的兑付,但不会用于偿还其2月份到期的美元债。

华南城12月30日与深圳特区建发集团订立认购协议,特区建发集团有条件认购华南城33.5亿股新股,交易所得款主要用于偿还债务及一般公司用途。

据该公司微信号,北京寰聚是国内唯一专注沉浸式体验的潮流娱乐与场景运营公司。目前,该公司已管理资产规模超过60亿元,布局项目70余个。

赢商网账号登录

赢商网账号登录