作者 | 卢思叶

编辑|童洁

头图来源 | SWATCH斯沃琪公众号

全球腕表消费需求疲软,巨头也面临着危机。

瑞士钟表巨头Swatch集团日前发布2023年第四季度和全年财报,全年净销售额同比增长5.2%至78.88亿瑞士法郎,不及分析师预期的80亿瑞士法郎,净利润同比增长8.1%至8.9亿瑞士法郎。

斯沃琪Swatch、欧米茄OMEGA、浪琴Longines、天梭Tissot等多个知名腕表品牌,都归属Swatch集团旗下。

赢商大数据显示,四个主要腕表品牌在全国24城5万方以上购物中心一共开出了1120家门店,2023年斯沃琪、天梭都在关店收缩。

作为集团的第二大收入来源地,中国市场有着举足轻重的影响。据报道,首席执行官Nick Hayek指出,收入未达预期的原因是欧米茄、浪琴等中高端品牌在中国市场的需求减少影响。

Swatch集团指出,预计将凭借其在中低价位领域的品牌优势在中国市场获得增量需求。这意味着,斯沃琪、天梭、浪琴的零售渠道预估会加大投入和建设。

1

斯沃琪、天梭都在关店收缩

腕表需求疲软是影响斯沃琪集团收入不及预期的重要原因之一,全球奢侈品消费收缩,中国市场对高端腕表的需求也在放缓。

据瑞士钟表工业联合会的统计数据,2023年7月瑞士钟表出口总额同比下滑0.9%,其中腕表品类出口额同比下滑1%,是两年以来瑞士钟表工业首次出现单月出口总额下滑的情况。

高端腕表需求降温的影响波及整个行业,市场监测机构WatchChart发布的报告显示,奢侈品牌二手腕表的二手价格已经连续下跌了七个季度,2023年二手腕表整体价格指数下跌13.8%。

行业不景气直接反映在巨头们的业绩表现上。奢侈品巨头历峰集团在此前发布的2023年第四季度财报中也显示,旗下专业制表部门销售额按固定汇率计算仅同比微增3%至9.39亿瑞郎。

相比历峰集团珠宝业务的强劲增长,钟表业务表现显得非常平淡。

Swatch集团在2020年就因疫情影响经历过业绩不佳的时候,彼时Swatch集团还进行了大规模关店以扭转亏损困局。

据报道,仅2020年下半年,其在中国香港地区市场关店数量就达到54间,门店数量锐减至38间,其中大多数为斯沃琪品牌的线下门店。

品牌数读注意到,在过去的2023年,斯沃琪品牌的门店在中国内地也是收缩的状态。

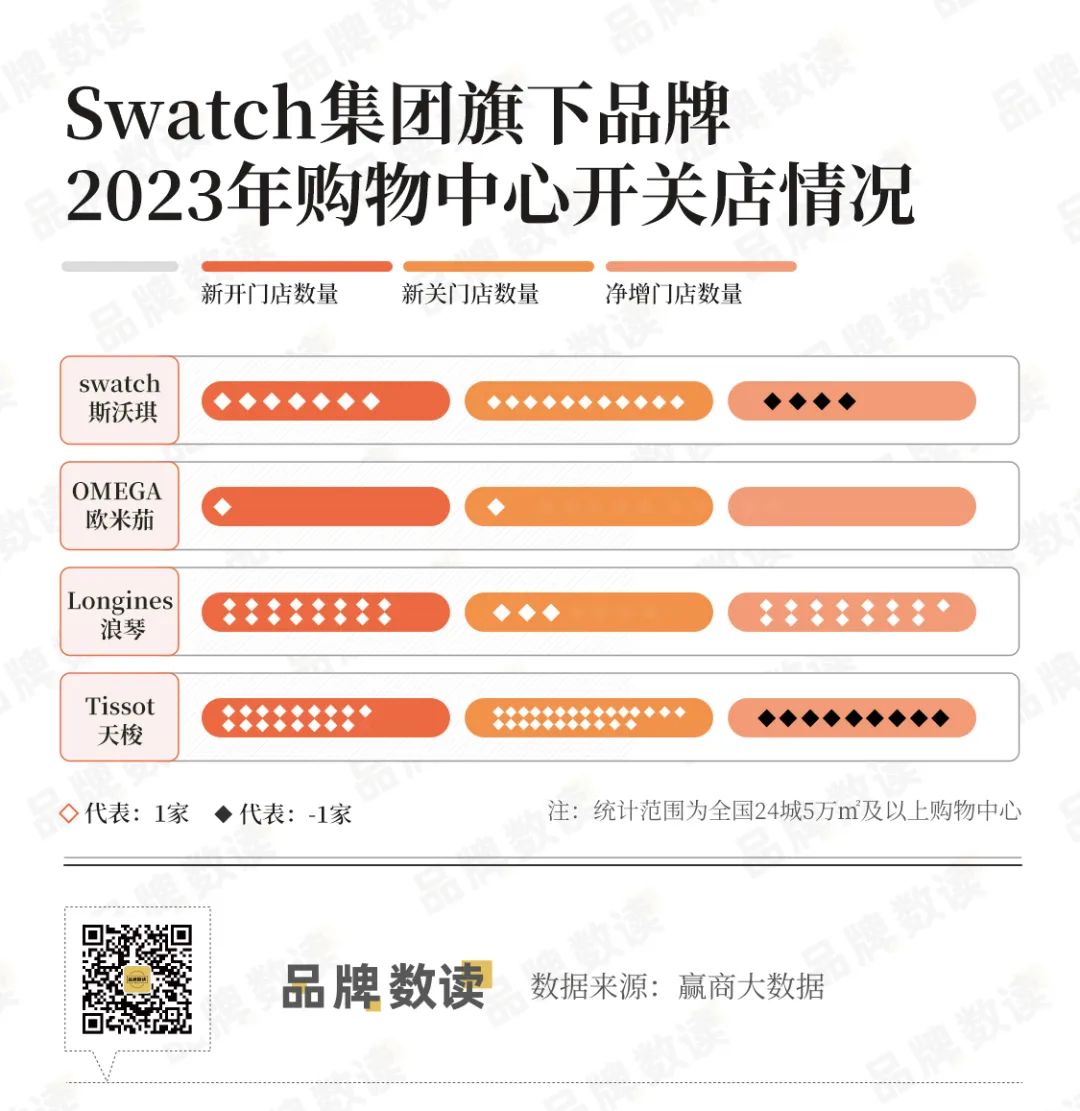

赢商大数据显示,在全国24城5万方以上购物中心,斯沃琪全年新开7家门店,关闭11家,净减少4家门店。参照其仅45家购物中心门店的规模,关店数量处于高位。

同样在收缩的还有天梭,2023年天梭关闭了28家购物中心门店,净减少9家。定位更高端的欧米茄则是采取保守的渠道策略,门店调整微小。

四个品牌中保持渠道规模扩张的只有浪琴,全年新开18家门店,关闭3家,净增长15家门店。

作为全球头部的制表集团,Swatch集团的成功原因之一,就在于旗下覆盖多个价位的品牌。欧米茄定位高奢腕表品牌,浪琴定位中高端品牌,天梭和斯沃琪则是风格不同的平价和入门级品牌。

但在行业波动时期,欧米茄、浪琴等中高端品牌在中国市场的需求减少,影响了Swatch集团的业绩表现。

对于包括腕表在内的奢侈品消费收缩,盘古智库高级研究员江瀚认为,奢侈品往往被看作是对抗不确定性和经济波动的“安全资产”,但这种向好态势并不能持久。“即使整体经济环境不佳,奢侈品市场依然能够保持一定的增长”这种现象在很大程度上是由于消费滞后所带来的错觉。

江瀚指出,宏观经济环境恶化最终会影响所有阶层,尤其是当投资收益下滑、资产缩水等情况出现时,即使是高收入群体的购买力也会受到影响,奢侈品销售的增长势头将随之放缓。当高收入群体的购买力也受到影响时,奢侈品市场的问题就会逐渐暴露出来。

2

发力中低价位品牌

如何在行业下行期寻找增量?从本次财报可以看见Swatch集团尝试的方向。

Swatch集团在财报中表示,2024年将迎来进一步增长的绝佳机会,尤其是在中低价格产品领域,斯沃琪、天梭以及浪琴品牌将在中低价位段继续强劲发展。

在消费收缩的当下,中低价位腕表更受消费者欢迎。2023年,Swatch集团所有价格带的品牌均实现了增长,其中斯沃琪同比高增长超60%,天梭也实现了高双位数增长。

此前,斯沃琪与同集团旗下品牌欧米茄联名,推出的超霸系列月球表(MoonSwatch)联名系列腕表大火,被看作是在中低端制表市场产品和营销的创举。

MoonSwatch全年卖出超过100万只,销售额约2.6亿美元,还带动了两个品牌其他系列产品销售。

彼时,该款联名限定超霸腕表仅在斯沃琪特别指定的线下直营店发售,中国内地市场仅有北京、上海、成都、重庆和杭州五座城市的共11间斯沃琪门店有售,门店一度出现大排长龙和抢购的盛况。

入门级和高端两个不同定位的腕表品牌合作给市场带来了不少新鲜感,也给斯沃琪品牌注入了一些新的活力。

零售门店是腕表销售的最重要场景。Swatch集团旗下腕表业务收入中,45%来自零售渠道,2023年平均同店销售额同比上涨20%。

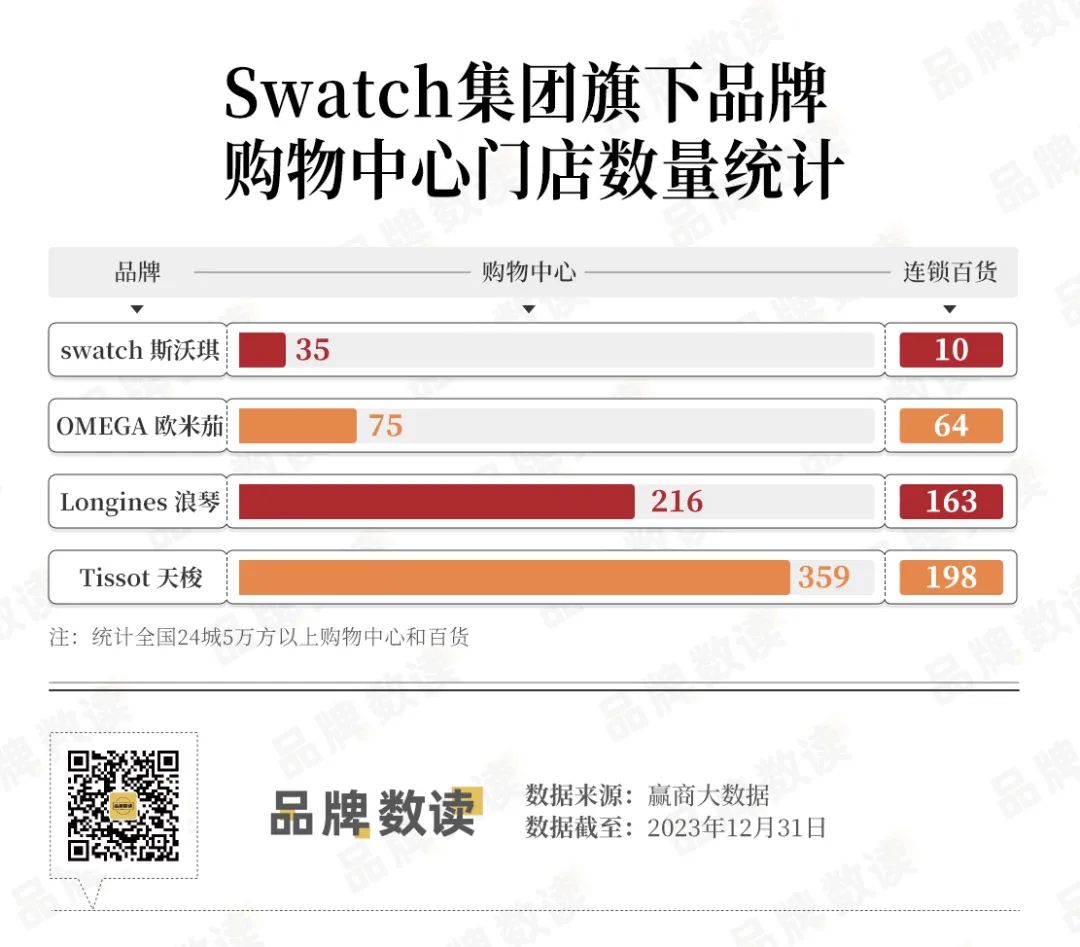

赢商大数据显示,仅在全国24城5万方以上购物中心中,Swatch集团的四个主要腕表品牌斯沃琪、欧米茄、浪琴、天梭一共开出了1120家门店。

中低价位品牌天梭的门店规模最大,在购物中心有359家门店,入驻198家百货。

其次是浪琴共开出379家门店,欧米茄有75家购物中心门店和64家百货门店,斯沃琪当前门店数量最少,有35家购物中心门店和10家百货门店。

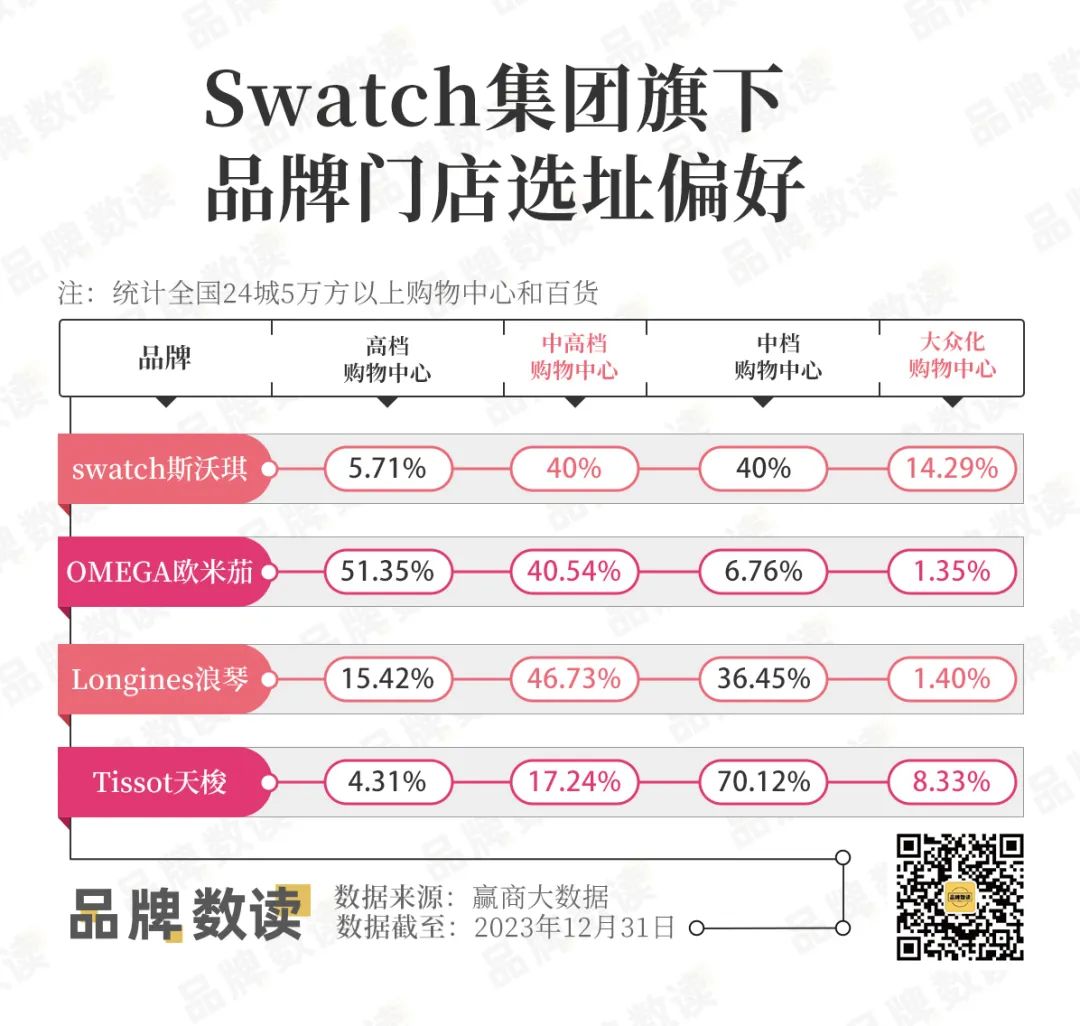

对应各品牌的不同的定位,门店选址也有相应的偏好。如定位高奢腕表的欧米茄,超过九成的门店都布局在高档和中高档购物中心,51%位于高档购物中心,40%位于中高档购物中心,极少部分会选择在中档和大众化的购物中心。

而浪琴和天梭的门店更偏爱中高档和中档购物中心,两个品牌超过八成的门店都在这两个档次的购物中心里。

其中,浪琴46%的门店选址中高档购物中心,价位略低的天梭70%的门店选址在中档购物中心。

斯沃琪80%的门店选择布局在中高档和中档购物中心,大众化购物中心门店的占比也是四个品牌中最高的。

Swatch集团指出,预计将凭借其在中低价位领域的品牌优势在中国市场获得增量需求。这意味着,零售渠道预估会加大投入和建设。

3

高端腕表市场风起云涌

斯沃琪曾以亲民的价格和鲜明的设计受到年轻一代消费者的追捧,而随着时尚趋势变化,斯沃琪也成了“曾经的品牌”。与欧米茄的联名大火,让其又回到了市场的视线中。

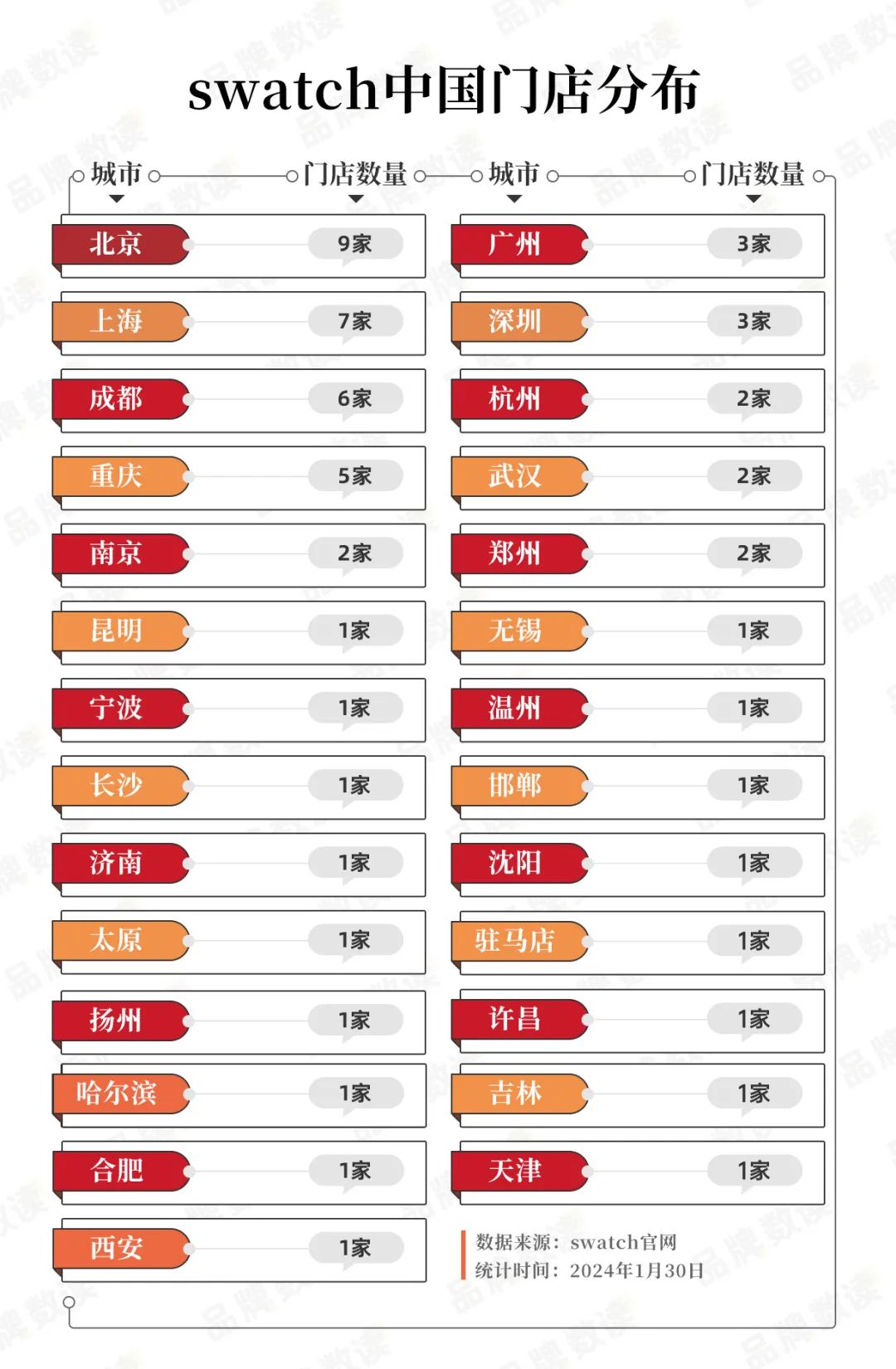

以斯沃琪现有的门店来看,还有很大的布局空间。品牌数读梳理的门店数据显示,北京、上海、成都、重庆是斯沃琪门店数量最多的城市,其次是广州和深圳。

一线城市是斯沃琪开店的优先选项,成都、重庆、武汉等中西部核心城市也在积极布局,邯郸、驻马店、许昌等三四线城市已经有门店进驻。可见在下沉市场还有布局的机会。

2023年至今,斯沃琪先后对南京德基广场、上海新天地、天津南开大悦城、西安赛格等多家门店焕新升级。

近期斯沃琪再次与同集团高端品牌宝珀联名推出的Bioceramic Scuba Fifty Fathoms系列腕表,也多数在这些升级的门店中发售。

欧米茄则继续打造高端定位的渠道。去年末,欧米茄在香港连开两家全新旗舰店,一家位于皇后大道中商业区的核心位置,另一家在香港新开幕的地标K11 Musea。

值得一提的是,高端腕表市场的竞争正在加剧。在近期的2024秋冬男装系列发布季,迪奥Dior宣布将在一季度重新推出旗下Chiffre Rouge男士系列腕表,在迪奥精品店渠道发售。

近期,LVMH集团为新成立的部门LVMH Watches设立新的职位,宣布任命Frédéric Arnault为集团腕表部门负责人,掌管旗下瑞士腕表品牌宇舶Hublot、真力时Zenith和泰格豪雅Tag Heuer。

LVMH集团加码腕表业务不止于此。去年,LV腕表部门大刀阔斧地变革,砍掉之前80%在售的产品,并推出新款Tambour腕表。

另一独立制表商劳力士在去年8月宣布全资收购全球最大的手表经销商Bucherer,收购估值预计高达40亿瑞士法郎,开创劳力士自1905年创立以来的首笔大型收购。

此举显示出劳力士加码零售渠道控制的意图,Bucherer门店遍布瑞士、美国、英国、德国、法国、丹麦和奥地利,拥有100多家经销店铺,其中53家是劳力士专卖店,48家分销帝舵品牌并代理江诗丹顿、卡地亚、浪琴等其他知名品牌。

全球奢侈品市场放缓的当下,韧性更高的高端腕表和珠宝的重要性凸显,竞争加剧,Swatch集团需要积极调整产品、渠道等策略寻找增量。

在江瀚看来,奢侈品行业高飞猛涨的时代已经落幕,但这并不意味着奢侈品市场将走向衰落。相反,这正是奢侈品品牌调整战略、寻求创新的契机,只有顺应市场变化的企业才能真正生存下去。

对于餐饮品牌而言,投资于门店装饰,其实是一个长期且有效的策略。

当下“低价竞争”的市场环境,无论对于京东、阿里,还是拼多多,不仅要在供应链端取得强势竞争优势,在多业态的组合拳上也要做更多尝试。

赢商网账号登录

赢商网账号登录