文丨廖紫琳

北京时间2月1日晚间,安踏集团旗下Amer Sports (亚玛芬) 在纽约证券交易所正式开始交易,代码为“AS”,IPO发行价为13美元/股,开盘价13.40美元,较发行价涨约3%,最终收报13.4美元。

以发行价计算,Amer Sports市值约63亿美元;上市首日,Amer Sports市值约为64.92亿美元 (约合人民币466亿元) 。这大概是北京时间2月2日耐克市值的1/25,阿迪达斯市值的1/3,安踏体育市值的1/4,约等于1个李宁和4个特步国际。

2018年,安踏联合中国私募基金方源资本、加拿大瑜伽服饰品牌Lululemon Athletica创始人Chip Wilson及腾讯,组成财团,与Amer Sports签署收购协议,以每股40欧元的价格收购后者全部股权,收购价约为46亿欧元 (约360亿元) 。当时,安踏持股58%,后下降为56%,IPO后进一步下降,但仍为Amer Sports第一大股东。

01

三大核心品牌提前达成10亿欧元目标

营收占比超80%

Amer Sports成立于1950年,是一家综合性体育用品生产和营销跨国公司,旗下拥有11个品牌,划分为Technical Apparel (硬核技术服饰) 、Outdoor Performance (户外服饰&装备) 和Ball&Racquet Sports (球类和球拍装备) 三大部门。

其中,硬核技术服饰品牌包括Arc’Teryx (加拿大高端户外装备品牌) 和Peak Performance (瑞典时尚户外品牌) ,户外服饰&装备品牌包括Salomon (法国山地户外越野品牌) 、Atomic (奥地利滑雪装备品牌) 、Armada (美国滑雪用品品牌) 、Enve (美国自行车高端碳纤配件品牌) ,球类和球拍装备品牌包括Wilson、ATEC、Demarini及Louisville Slugger、EvoShield。

收购Amer Sports后,安踏集团曾提出“五个10亿欧元战略”——到2025年,将Arc’teryx (始祖鸟) 、Salomon (萨洛蒙) 和Wilson (威尔逊体育用品集团) 分别打造成“10亿欧元”的品牌,另外中国市场和直营模式分别实现10亿欧元收入。

截至2023年9月底,Arc’teryx、Salomon、Wilson、直营渠道 (全球24个国家330家自营零售店) 在12个月内的营收分别为约13亿美元、13亿美元、11亿美元和14亿美元。也就是说,四个战略项目已经提前两年完成目标。

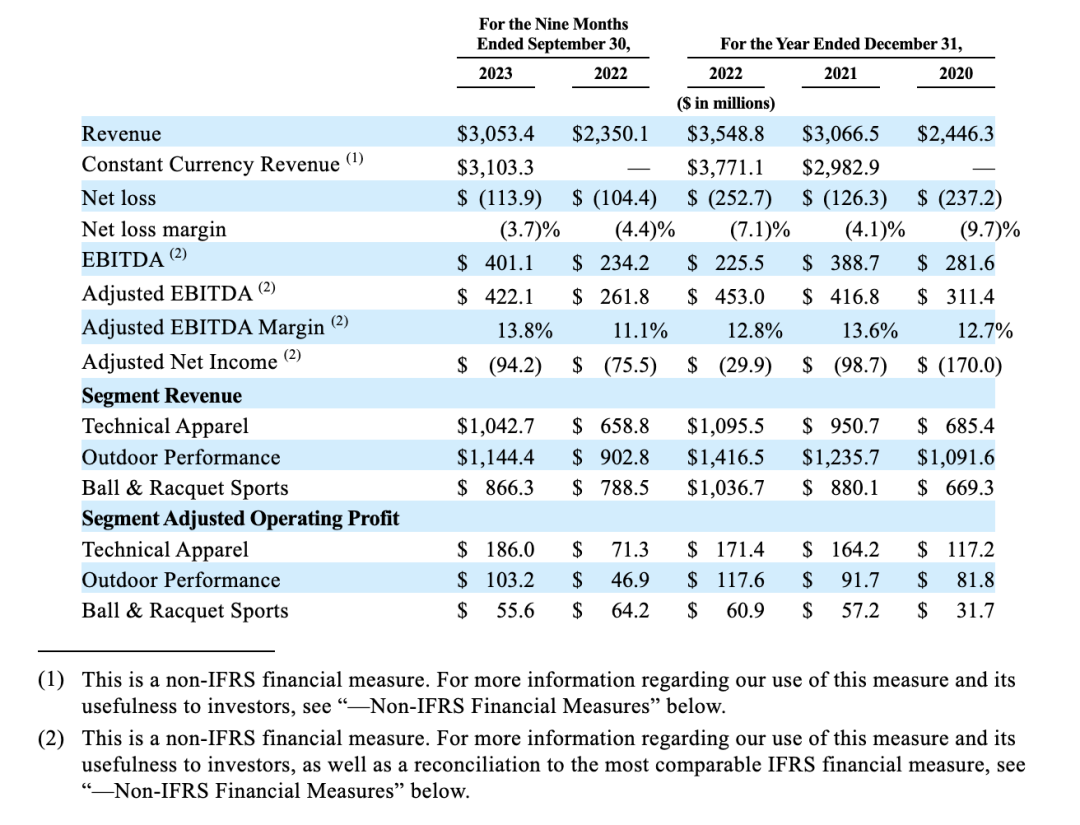

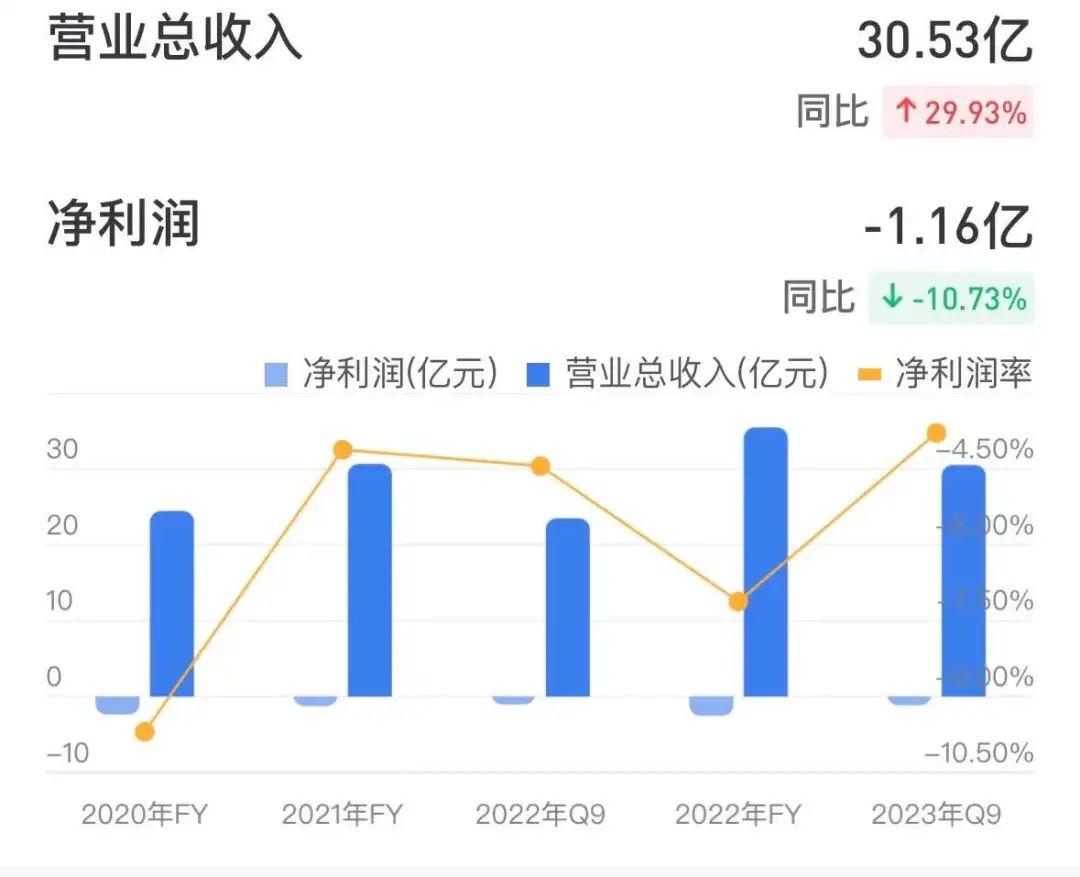

招股书显示,2020至2022年,Amer Sports的营收分别为24.46亿美元、30.67亿美元和35.49亿美元,年复合增长率为20.4%;Amer Sports预计2023年营收约为43.5至43.6亿美元,同比增长22.7%至23.0%,2023年前三季度营收为30.53亿美元。

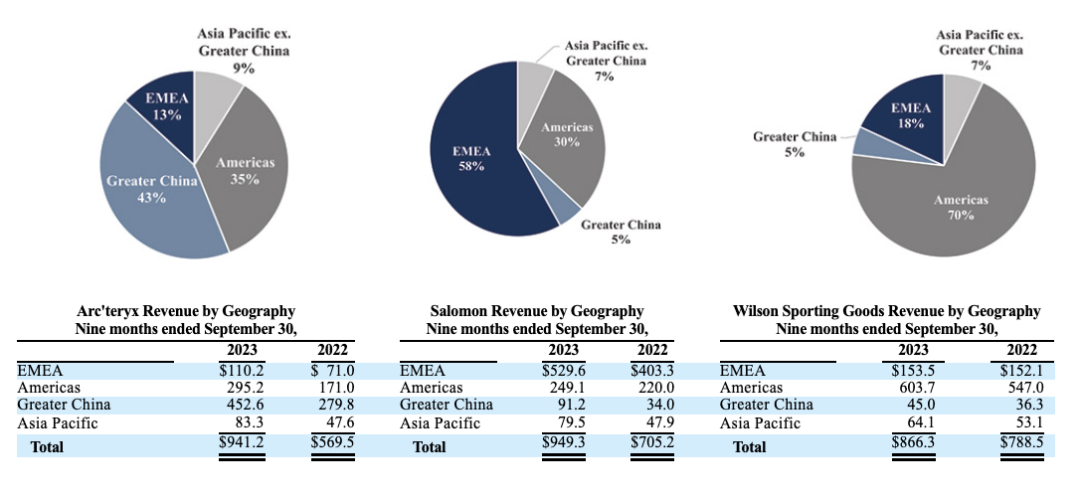

过去三年来,三大核心品牌Arc’teryx、Salomon、Wilson为Amer Sports贡献了超80%的营业收入,2020至2022年占比依次为84.6%、85.6%和86.3%。其中,2023年前三季度,Arc’teryx对集团的营收贡献为30.8%,Salomon、Wilson分别为31.1%和28.4%。

这是几年来Amer Sports不断精简品牌的结果。2019年,Amer Sports剥离了骑行品牌Mavic、2021年剥离了健康器材品牌Precor,2022年又剥离了智能手表品牌Suunto。

盈利方面,Amer Sports并未披露各品牌的详细数据。但2020至2022年,Amer Sports净亏损分别为2.37亿美元、1.26亿美元和2.53亿美元,2023年前三季度,Amer Sports净亏损为1.14亿美元,仍未实现盈利。

02

大中华区销售增速超67%

大中华区收入占比达19.4%

虽然另一战略项目大中华区营收未提前达成10亿欧元目标,但截至2023年9月底的12个月内,已达8亿美元,2023年前三季度营收同比增长67.6%达5.93亿美元。

不可否认的是,中国市场现已成为Amer Sports最重要的增长来源。2020至2022年,Amer Sports在大中华区的收入占比从8.3%提升至14.8%,2023年前三季度进一步提升至19.4%。

分品牌来说,始祖鸟和萨洛蒙是驱动Amer Sports在大中华区高速增长的两大主力品牌。

自2020年被收购以来,Amer Sports重新调整了每个细分市场的领导层,任命JohnYao (姚剑) 为大中华地区总经理。加入Amer Sports之前,John供职于耐克大中华地区,服役超17年。

在其管理之下,2023年前三季度,始祖鸟大中华区营收占品牌业绩的48%,成为第一大市场,拥有超170万名会员;2021至2022年期间,萨洛蒙大中华地区营收增长72%。

再来看渠道,自营零售店成为Amer Sports在大中华区迅速增长的重要因素。

截至2023年9月30日,Amer Sports在大中华区拥有63家始祖鸟自营零售店,占全球总门店数的一半,超过北美和欧洲;萨洛蒙发展出30家自营零售店和67家分销店,远高于2019年的13家。

过去很长一段时间内,Amer Sports都以批发渠道为主,安踏收购后就对其进行直营化改革,回收了亚玛芬所有经销商手上的奥莱渠道和线上店铺经营权,货品改由总部统一配置,淘汰大量经销商,并嫁接了安踏的直营零售能力。

招股书提到,截至2023年9月30日,Amer Sports的自营零售店数量超过330家,相比2019年增长约69%,批发渠道的收入增幅为19.9%,DTC渠道的收入增幅则为56.7%达10.023亿美元,2022年同期为6.397亿美元。

以始祖鸟为例,在截至2023年9月底的12个月内,自营零售店渠道坪效做到2051美元,是北美的两倍 (1061美元) ,而这一数据在2021年仅为1251美元。

操盘安踏和FILA的经验,让安踏集团总结了一套行之有效的经验方法论——收购国际品牌占领细分行业市场,在产品端依靠其品牌和研发能力,在尚未开发的中国市场形成先发优势,在渠道上选择DTC模式,提高直营渠道效率,最终达成品牌业绩目标。

这一次,安踏经验在Amer Sports的经营上也成功了。

03

“不做中国的耐克,

要做世界的安踏”

“不做中国的耐克,要做世界的安踏”,这是安踏集团董事局主席丁世忠的目标。在安踏集团内部,其战略目标早已经在2021年从“单聚焦、多品牌、全渠道”升级为“单聚焦、多品牌、全球化”,全球化已上升至公司战略层面。

安踏的全球化策略,包括收购成熟的全球性品牌,Amer Sports是其中一员。除此之外,还有意大利时尚运动品牌FILA、日本运动服饰品牌Descente、童装品牌KINGKOW和韩国运动服装品牌Kolon Sport等。

1月5日,安踏发布2023年第四季度及全年最新营运数据。据称,2023年斐乐的零售金额同比取得10%至20%的增长,而在第四季度,斐乐零售金额同比增长25%至30%;安踏其他品牌第四季度线上与线下也都保持高增速,超预期达成增长目标。

现在来看,安踏的全球化战略取得了阶段性成绩:FILA已成为年销售额超300亿元的超级品牌,Amer Sports成功在美上市,有望成为募资超10亿美元的中概股,始祖鸟、萨洛蒙等品牌在中国市场持续走红。

在收购、运营和管理全球品牌方面,安踏已经有了FILA和Amer Sports两大代表作,但安踏主品牌的国际化步履也未停歇,近两年动作频频。

2023年,安踏签下NBA篮球运动员凯里·欧文作为代言人,将为欧文推出专属的个人产品线。此外,凯里·欧文还将作为首席创意官亲自参与专属LOGO和个人产品线设计。

欧文曾公开表示:“我的签名鞋系列使我之前的品牌在过去7年的收入超过 26 亿美元。我可以有把握地说,我在球鞋市场中非常有竞争力,占据主导地位。”代言人营销是安踏集团的常用手段,凯里·欧文作为安踏品牌代言人,将帮助安踏打开更广阔的北美市场。

除了欧文的代言,安踏还成立东南亚国际业务部。继2022年在东南亚成立分公司后,2023年2月,安踏在泰国开设子公司,10月底在曼谷开出泰国首店。截至2023年11月,安踏在菲律宾、马来西亚分别有约40家专卖店,在新加坡有4家专卖店。

根据四季度报和全年业绩公告,2023年安踏的零售金额与2022年相比取得高单位数增长,第四季度安踏实现了同比10%至20%的增长。

2024年1月19日,丁世忠在集团2023年度总结会上发言称“打胜仗是安踏集团不变的信仰”,过去打胜仗是靠团队、战略和意志,未来还需要形成打胜仗的信仰、思想和能力。

Amer Sports在美股IPO是安踏集团2024年的第一场胜仗,安踏主品牌国际化成绩会不会是第二场胜仗呢?让我们拭目以待。

国际市场对亚玛芬也十分重要,美股上市可以吸引当地投资者,且运动服饰品牌在美股有更多对标企业可以参照。

三夫户外盈利殊为不易,2019年以来,该公司连续4年亏损,总计净亏损幅度约为1.55亿元,2023年才再次实现盈利。

开出亚洲首家男装店,意味着,男性群体越来越成为lululemon期待更多增长的蓝海用户,并暗示着lululemon正在建立品牌对于男装的认知度。

关键词:lululemonlululemon男装店 2024年02月02日

至此,除了一个背锅的法人身份,Maia两位创始人全部出局,安踏开始全面接管Maia。

关键词:MAIA ACTIVElululemon 2024年02月01日

迪卡侬中国区相关负责人对时代财经表示,迪卡侬门店正在从传统购物场域转变为以用户需求为核心的“全民运动场”。

赢商网账号登录

赢商网账号登录