近日,黄金价格开始连涨模式,“金价杀疯了”话题冲上各平台热搜。金价上涨带动线上线下黄金消费热情。多个购物平台数据显示,3月以来,黄金投资金条和黄金饰品成交额环比大幅增长。各地黄金珠宝交易集散地人气火爆,黄金消费、以旧换新、黄金回收等交易高度活跃。金价上涨也对上市黄金企业业绩产生积极影响。目前的情况黄金还值得入手吗?什么类型的黄金珠宝饰品更合当今消费者的心意?相关黄金珠宝饰品行业发展趋势如何?传统与新兴珠宝饰品企业如何“抓”住消费者的喜好?全球新经济产业第三方数据挖掘和分析机构iiMedia Research(艾媒咨询)最新发布的《2024年中国饰品行业发展状况与消费行为洞察报告》与您探讨以上问题。

随着居民消费水平的提高,消费整体呈现恢复向好态势,饰品行业供需两端双向回暖。艾媒咨询数据显示,2023年中国社会消费品零售总额累计值为47.2万亿元,同比增长7.2%。其中金银珠宝类商品零售累计值增长至3310亿元,增长率为9.8%。在宏观经济环境和消费需求的共同影响下,我国饰品行业消费市场将继续扩大。

当前,居民消费正处于持续升级阶段,国内消费市场呈现出“品质消费需求旺盛”的特点,实用性、美观性、实惠性已成为消费者购买饰品时的主要考量因素。同时,饰品行业的消费群体愈发年轻,90后乃至千禧一代已逐渐成为黄金珠宝饰品的主力消费群体,这将推动饰品行业在产品设计和营销模式方面进行升级与革新。截至2023年,众多时尚珠宝品牌纷纷推出与热门动漫游戏联名的产品,以个性潮流的设计与年轻消费者实现情感共鸣。未来,将会有更多的珠宝品牌通过联名的方式为品牌赋予更多可能性。

核心观点

市场规模:2023年中国金银珠宝类商品零售累计值增长至3310亿元,同比增长9.8%

数据显示,2023年中国社会消费品零售总额累计值为47.2万亿元,同比增长7.2%。其中金银珠宝类商品零售累计值增长至3310亿元,增长率为9.8%。目前中国正处于消费升级的重要阶段,消费者购买力的持续增强,为中国的饰品行业构建了稳固的经济发展基础。

用户调研:超6成中国消费者对饰品定制比较感兴趣,质量检测是影响满意度的最重要因素

iiMedia Research(艾媒咨询)数据显示,61.0%的中国消费者表示对饰品定制服务比较感兴趣。其中,质量检测是影响中国消费者对饰品定制满意度最重要的因素,占比为51.9%。经济的发展为珠宝定制提供了物质基础,随着人们收入的增加,消费者不再满足于传统的、大众化的饰品款式,希望拥有独一无二的、能够展现自己个性和品味的饰品。

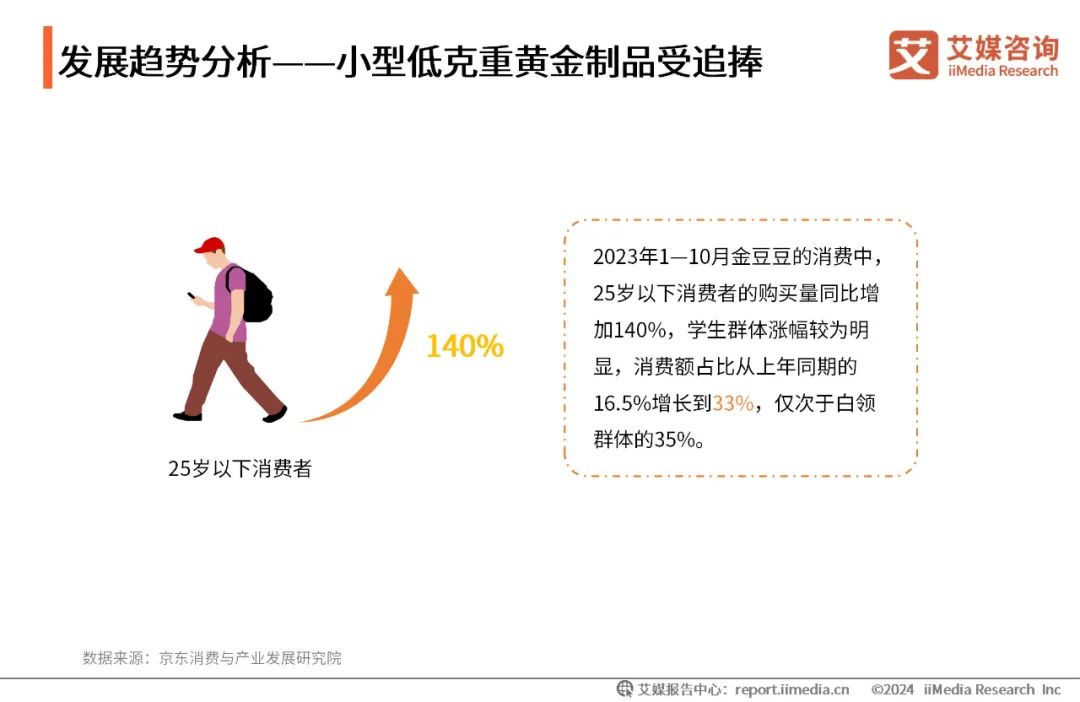

发展趋势:小型低克重黄金制品受追捧

数据显示,2023年1—10月金豆豆的消费中,25岁以下消费者的购买量同比增加140%。作为门槛较低的投资品,金豆豆凭借趣味性强、灵活性高、成就感足的特点吸引众多年轻消费者。未来黄金行业会出现更多小型化、小克重的黄金制品,以满足新一代消费者的需求。

以下为报告内容完整版:

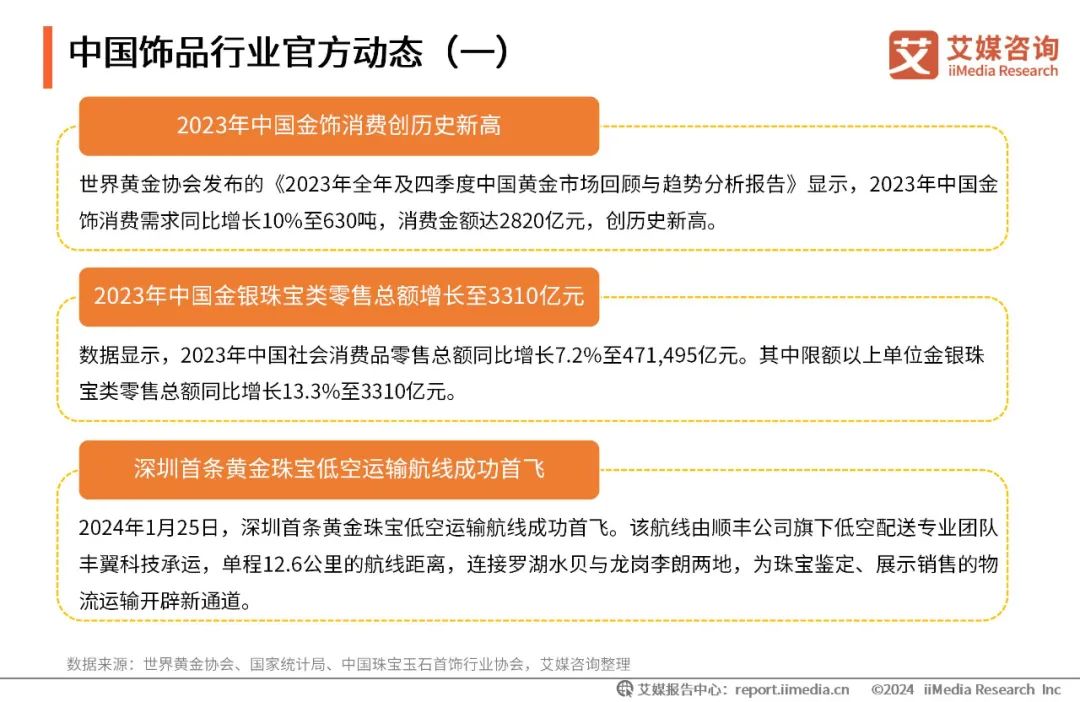

中国饰品行业官方动态(一)

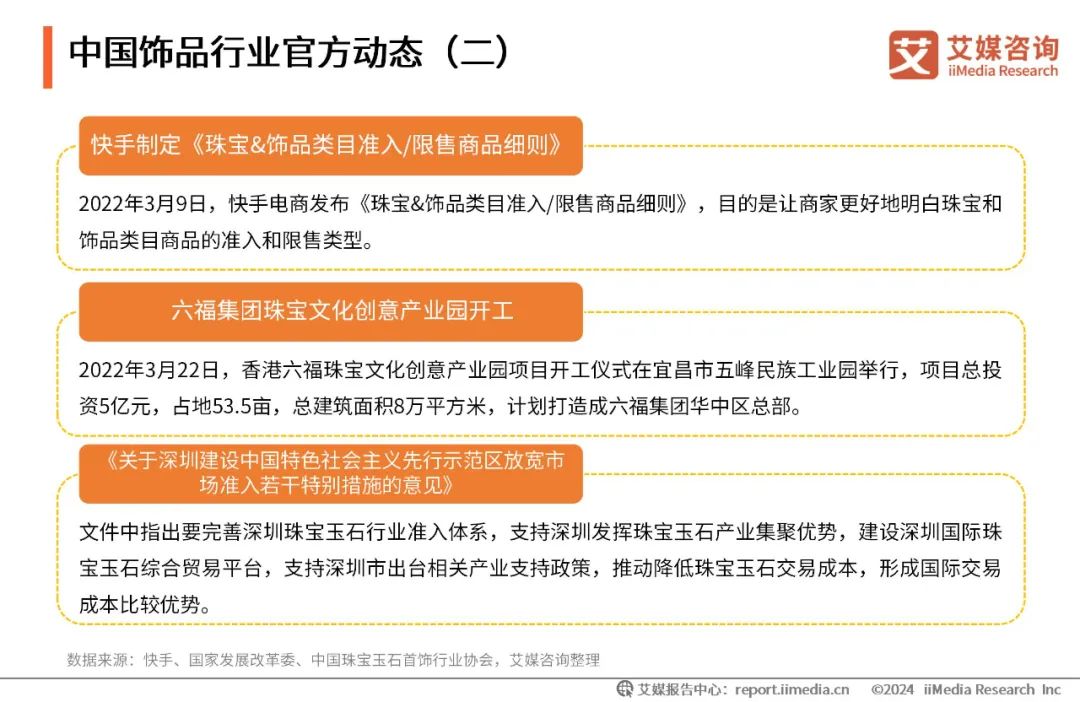

中国饰品行业官方动态(二)

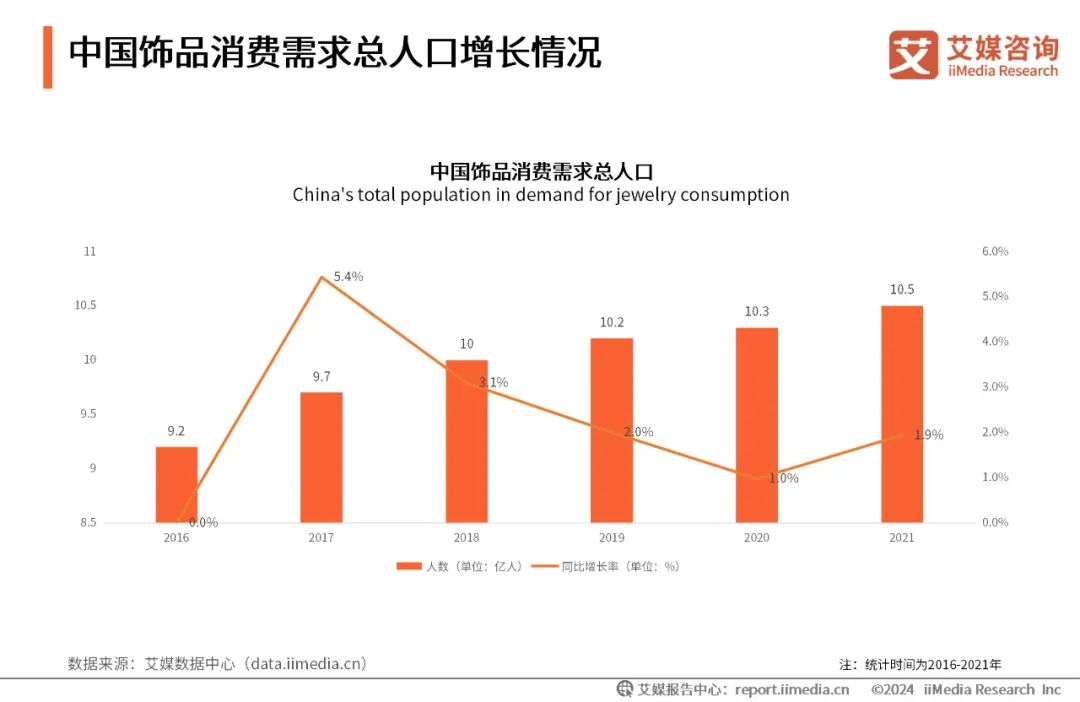

中国饰品消费需求总人口增长情况

近年来,随着经济的发展和人民生活水平的提高,人们愈发追求个性化和品质化的生活方式,中国消费者对于饰品的需求不断增加,进一步促进了饰品市场的发展。iiMedia Research(艾媒咨询)数据显示,2021年中国饰品的消费需求总人口为10.5亿人,同比增长1.9%,未来仍有望保持小幅度增长的态势。

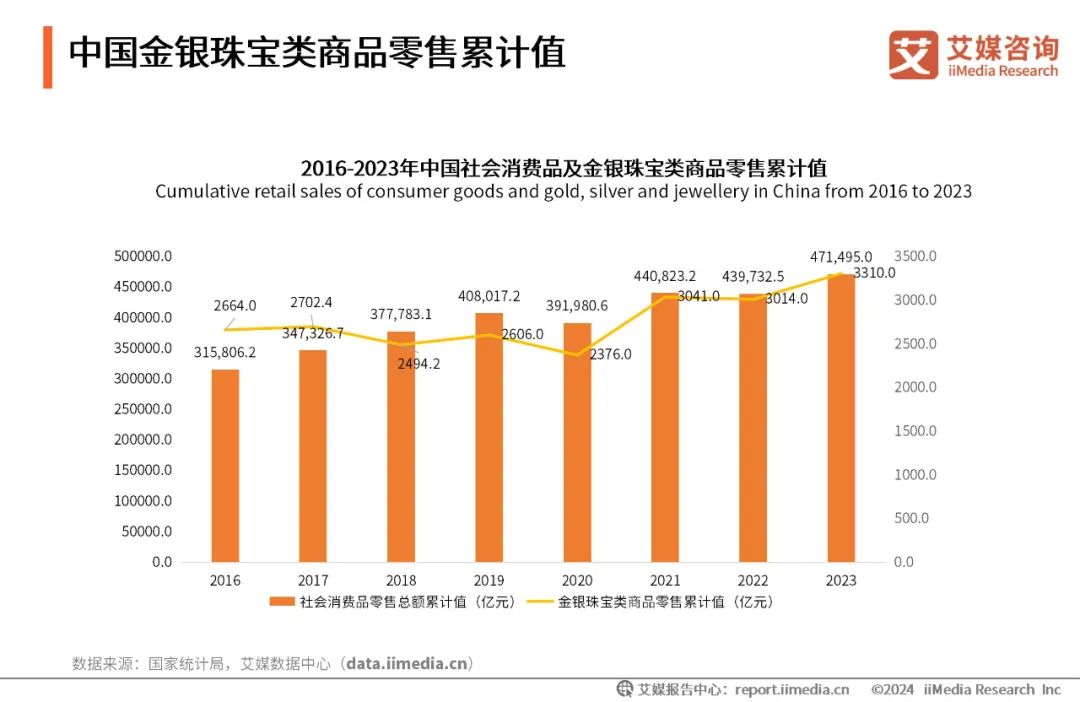

中国金银珠宝类商品零售累计值

数据显示,2023年中国社会消费品零售总额累计值为471495亿元,同比增长7.2%;其中金银珠宝类商品零售累计值增长至3310亿元,同比增长率为9.8%。2023年金银珠宝商品零售额占社会消费品零售总额的0.7%,相比往年变化不大。

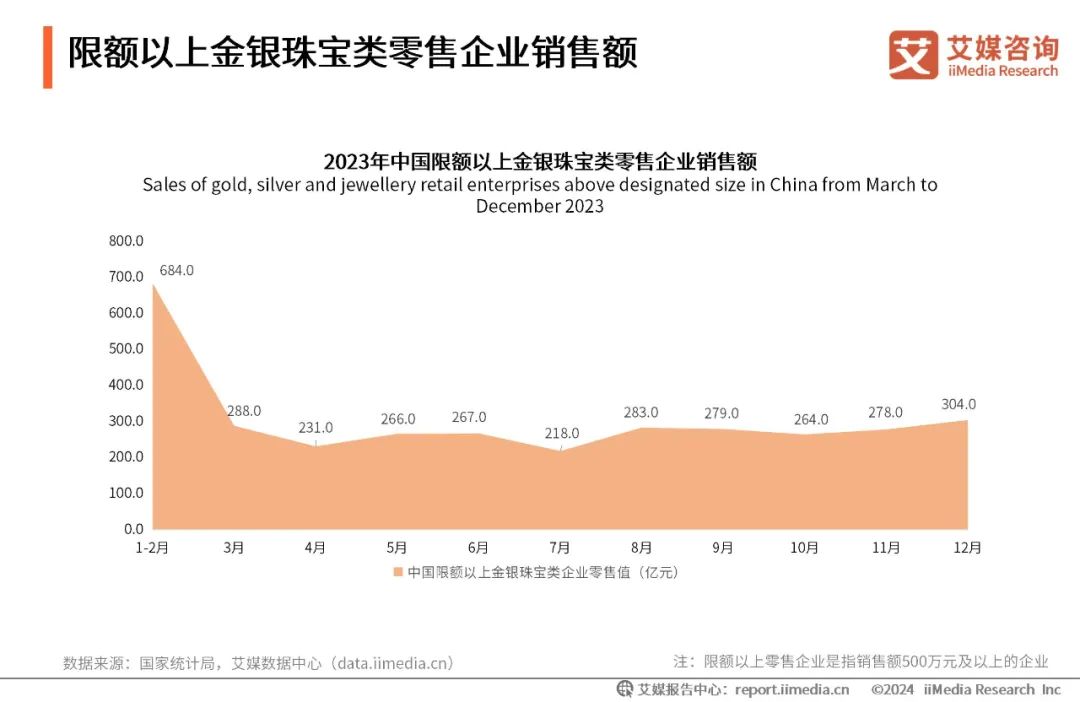

限额以上金银珠宝类零售企业销售额

数据显示,2023年中国限额以上金银珠宝类零售企业销售额呈现波动性趋势,全年每月平均销售额为280.2亿元。其中旺季1-2月和12月平均销售额为329.3亿元,4月和7月销售额下降幅度较大,分别同比下降19.8%、18.4%。

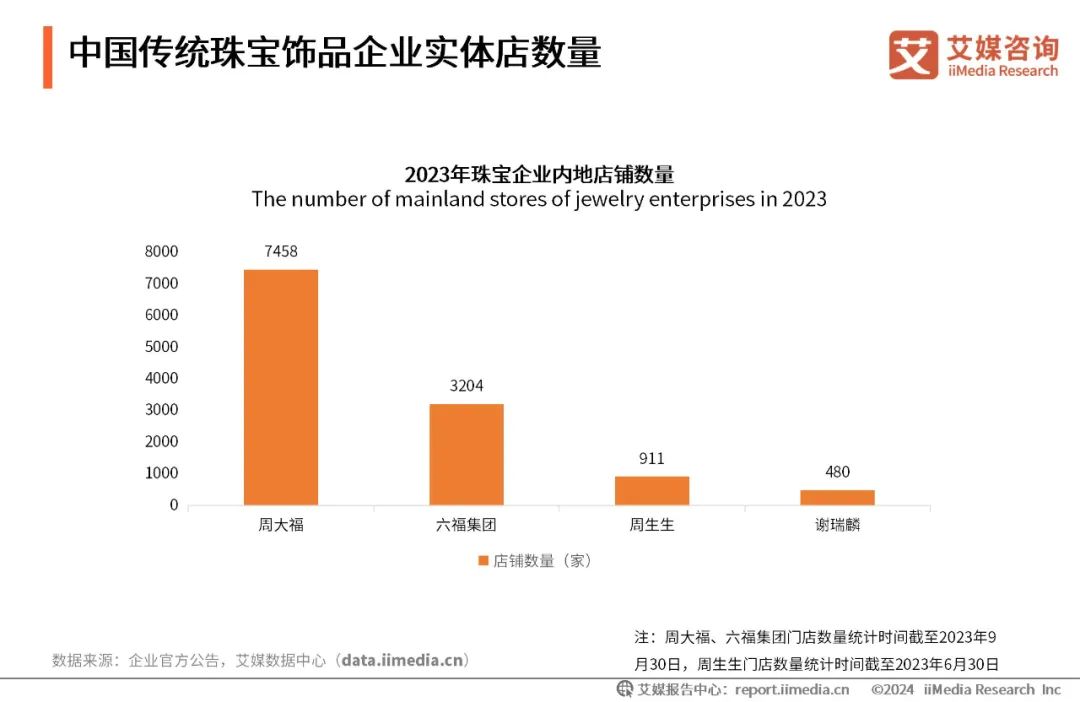

中国传统珠宝饰品企业实体店数量

据各大珠宝企业最新业绩报告,周大福作为规模最大的珠宝企业,在中国内地开设了7458家店铺,店铺数量远超其他珠宝企业。近年来,周大福加速了下沉式市场加盟店的扩张速度。市场下沉策略使得周大福能够接触到更广泛的消费者群体,有助于提升周大福的品牌知名度和市场份额。

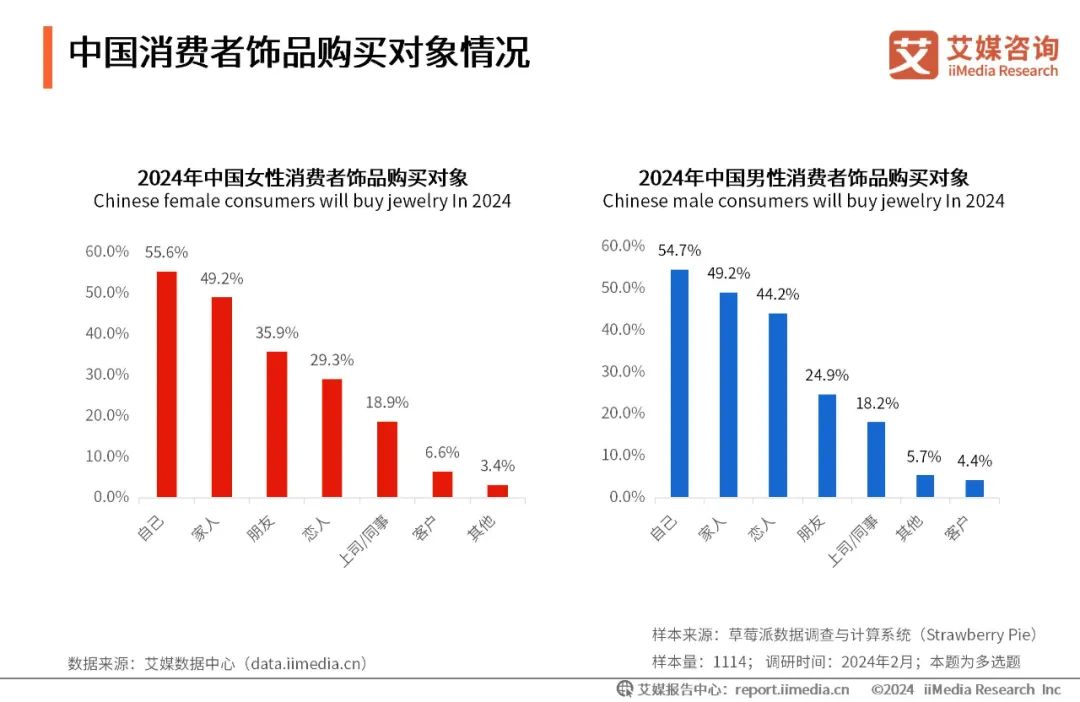

中国消费者饰品购买对象情况

iiMedia Research(艾媒咨询)数据显示,55.6%的中国女性消费者主要为自己购买饰品,主要为家人购买的占49.2%,主要为朋友购买的占35.9%。在中国男性消费群体中,54.7%的人主要为自己购买饰品,其后分别是为家人、恋人购买,分别占49.2%和44.2%。艾媒咨询分析师认为,女性仍是饰品消费的主要消费群体。

中国消费者饰品购买考虑因素

iiMedia Research(艾媒咨询)数据显示,产品质量是中国消费者购买饰品的首要考虑因素,其次为产品设计及产品辨识度、产品价格与折扣、服务质量和品牌知名度,名人代言对消费者购买决策影响最小。艾媒分析师认为,随着人们消费观念的转变,饰品的实用性、美观性和性价比成为了消费者购买产品的首要追求。

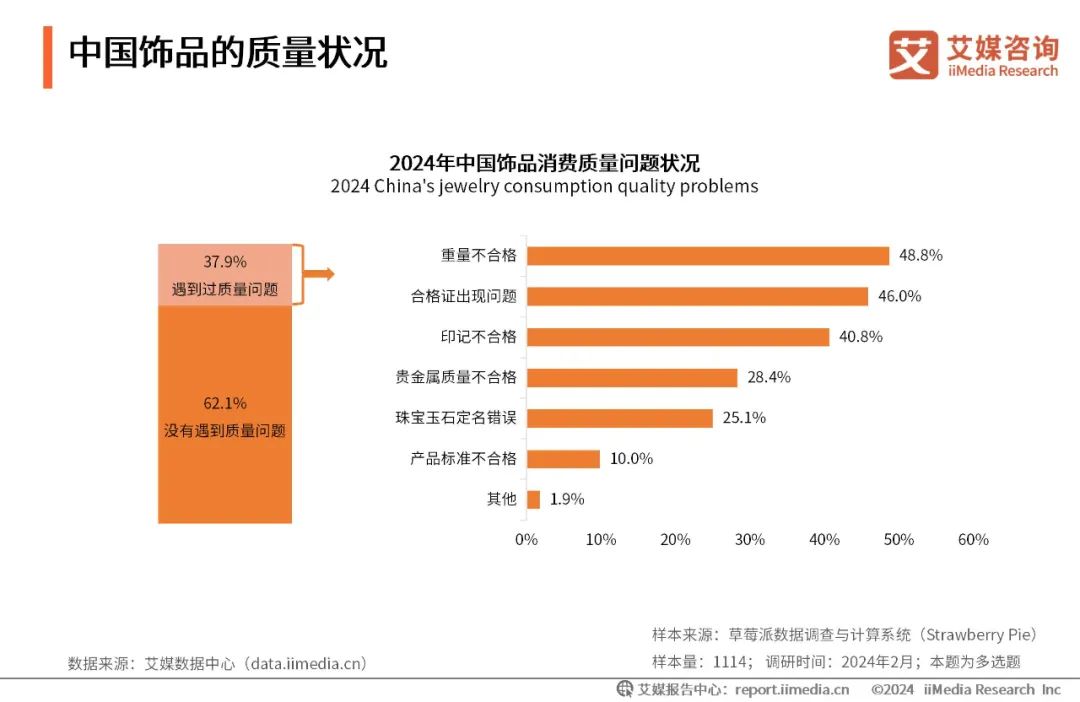

中国饰品的质量状况

iiMedia Research(艾媒咨询)数据显示,62.1%的人在购买饰品时没有遇到过质量问题,饰品的总体质量情况较好;37.9%的人则遇到过问题,其中最主要的问题是重量不合格、合格证出现问题、印记不合格、贵金属质量不合格。

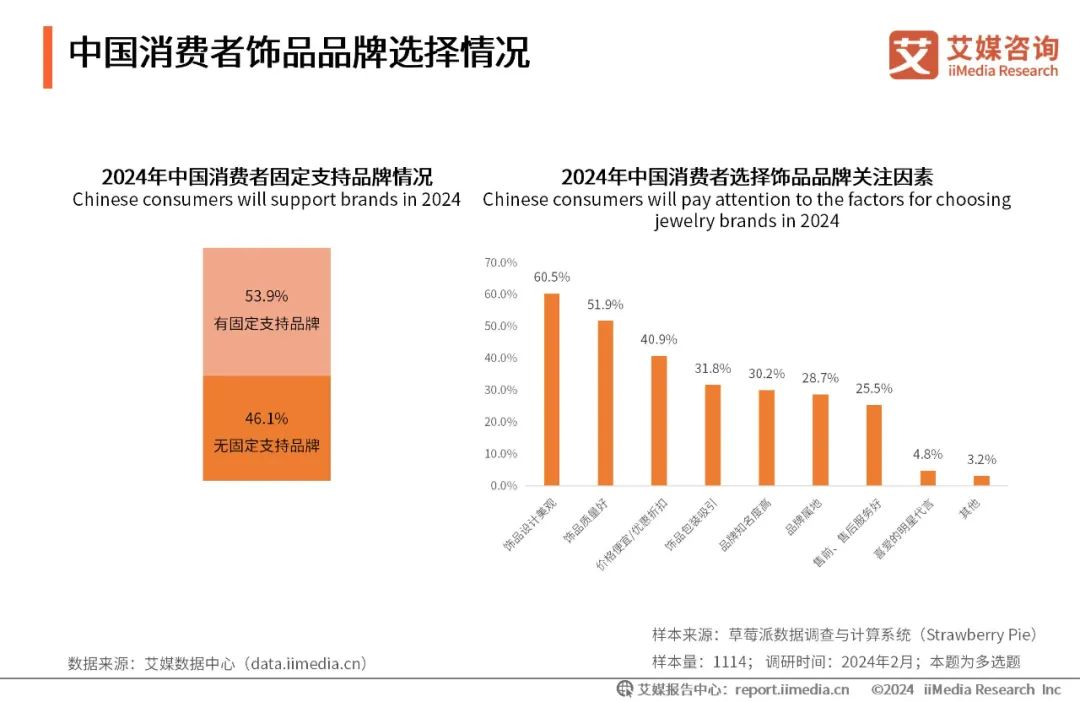

中国消费者饰品品牌选择情况

目前,中国消费者对饰品品牌的喜好趋于稳定, iiMedia Research(艾媒咨询)数据显示,有53.9%的中国消费者表示有一直喜爱并支持的饰品品牌,46.1%的中国消费者没有固定并支持的饰品品牌。从品牌关注因素来看,消费者在选择饰品品牌时更注重该品牌的饰品设计外观、饰品质量和价格优惠。

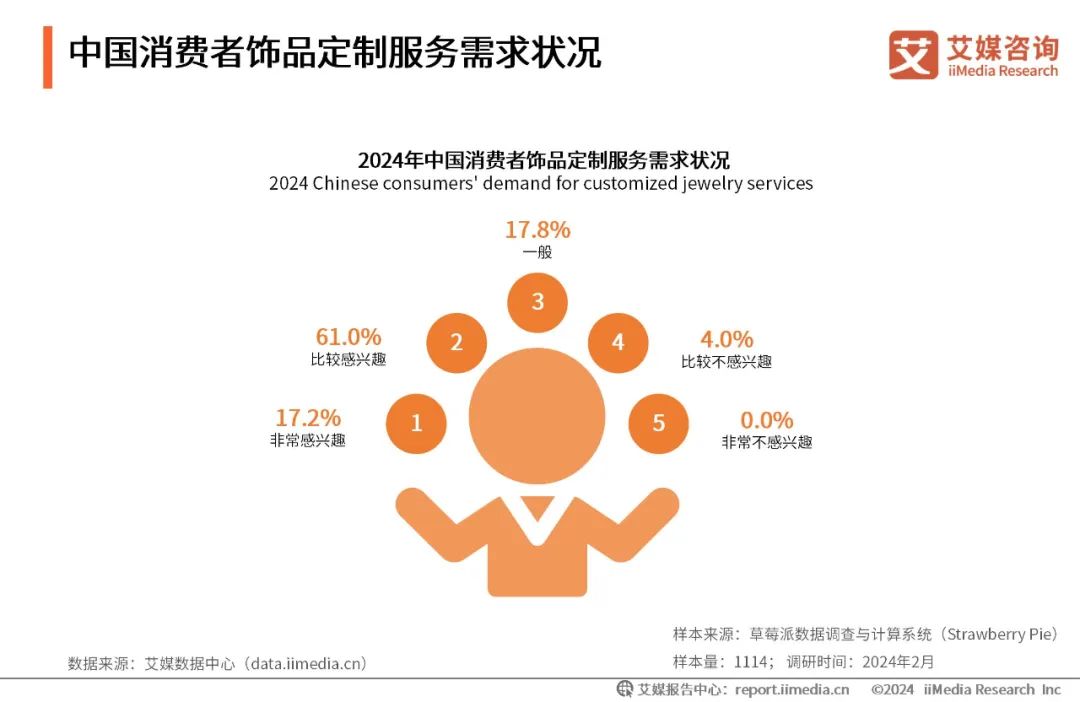

中国消费者饰品定制服务需求状况

iiMedia Research(艾媒咨询)数据显示,仅有4.0%的中国消费者对饰品定制服务比较不感兴趣,61.0%的中国消费者表示比较感兴趣。艾媒咨询分析师认为,随着追求个性和潮流的年轻一代成为饰品消费的重要群体,定制饰品将成为饰品行业新的增长点。

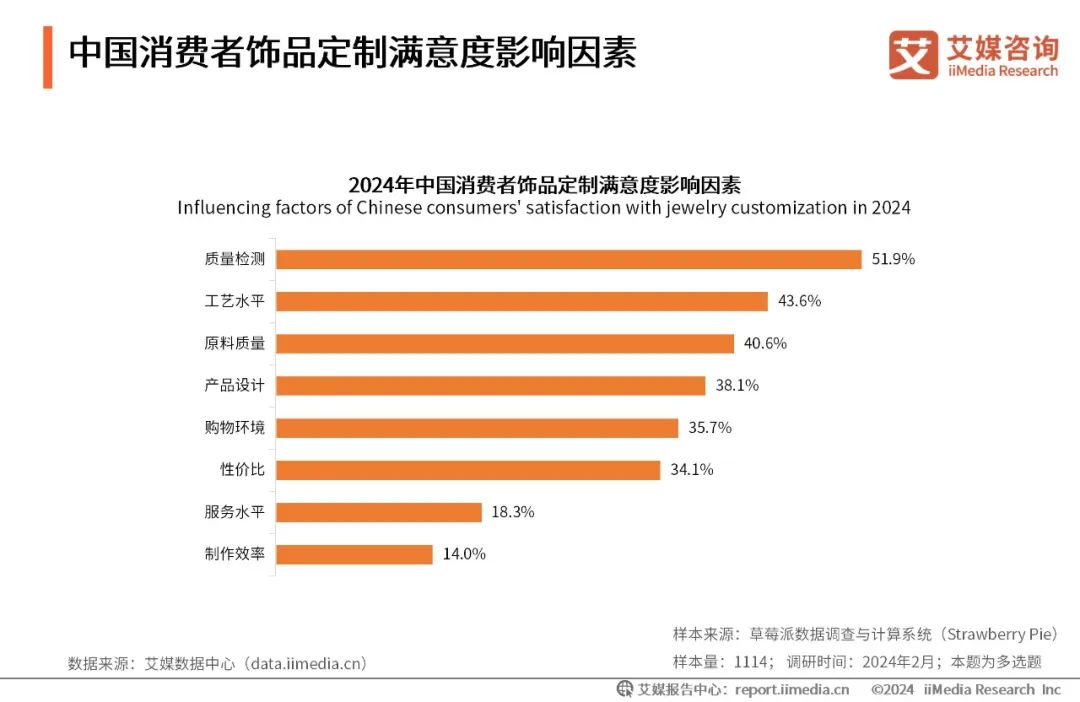

中国消费者饰品定制满意度影响因素

iiMedia Research(艾媒咨询)数据显示,质量检测是影响中国消费者对饰品定制满意度最重要的因素,占比为51.9%。工艺水平、原料质量、产品设计等因素影响力也不可忽视,制作效率和服务水平等重要性则相对较低 。

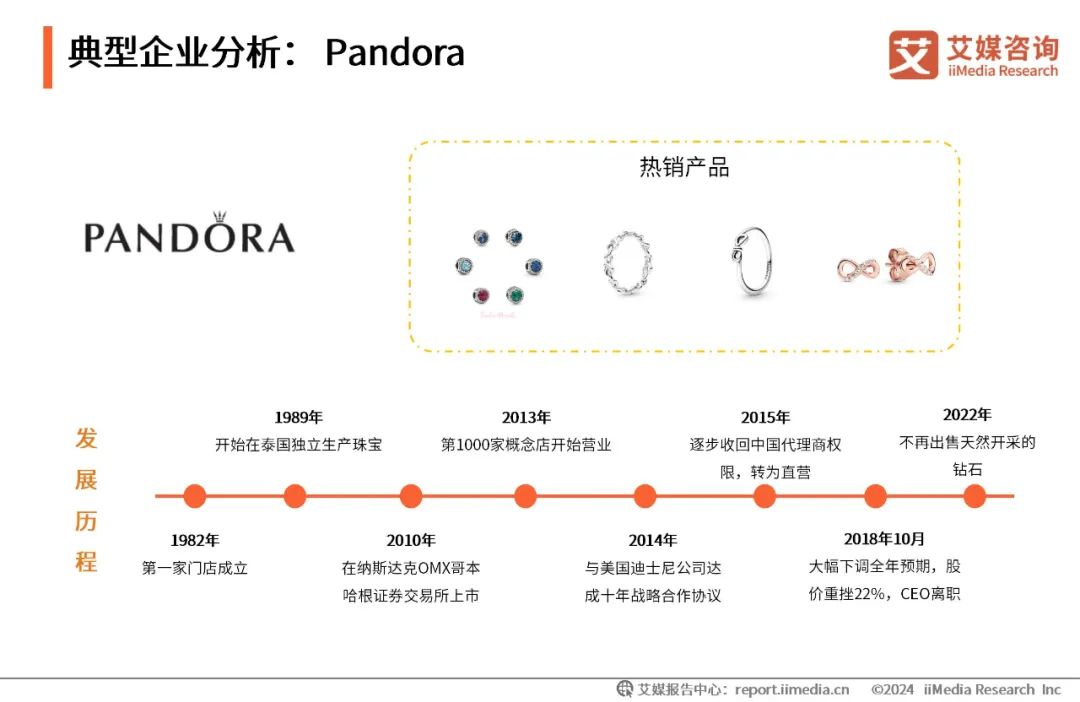

典型企业分析:Pandora

Pandora潘朵拉始于1982年,主打女性串饰及手链,在全球拥有7700个销售点(包括2200多家概念店),全球员工总数已超过27300人。

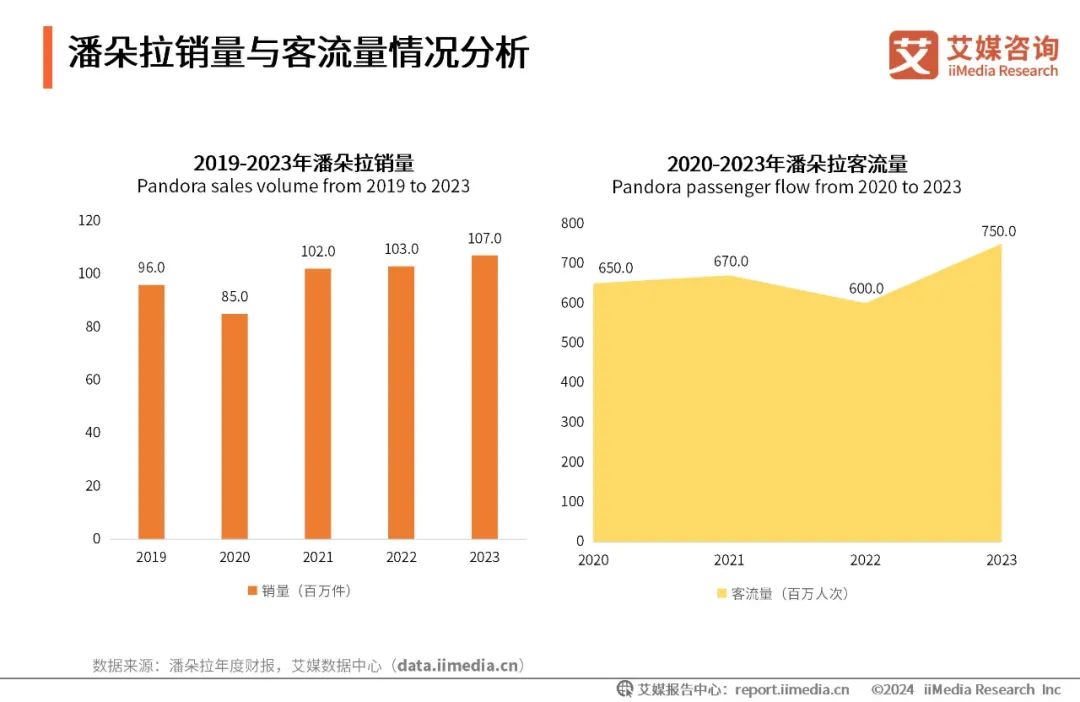

潘朵拉销量与客流量情况分析

数据显示,潘朵拉年销量增长放缓,2023年的销量为1.07亿件,同比增长3.4%。2023年潘朵拉客流量为750百万人次(含实体店和线上平台),相比2022年增长25.0%。得益于概念店和线上销售渠道的扩张,潘朵拉客流量大增。2023年潘多拉开设54家概念店,预计在2024年开设75-125家概念店。

潘朵拉概念店数量及增长率

潘朵拉有多个线下销售渠道,包括概念店、店中店和多品牌店。目前概念店仅占销售点总数的1/3,但概念店收入占总营业收入的69.0%,盈利能力突出。未来,潘朵拉计划继续加大线下概念店和线上店的推广,并缩减加盟概念店至1/3左右,以自营概念店为主。

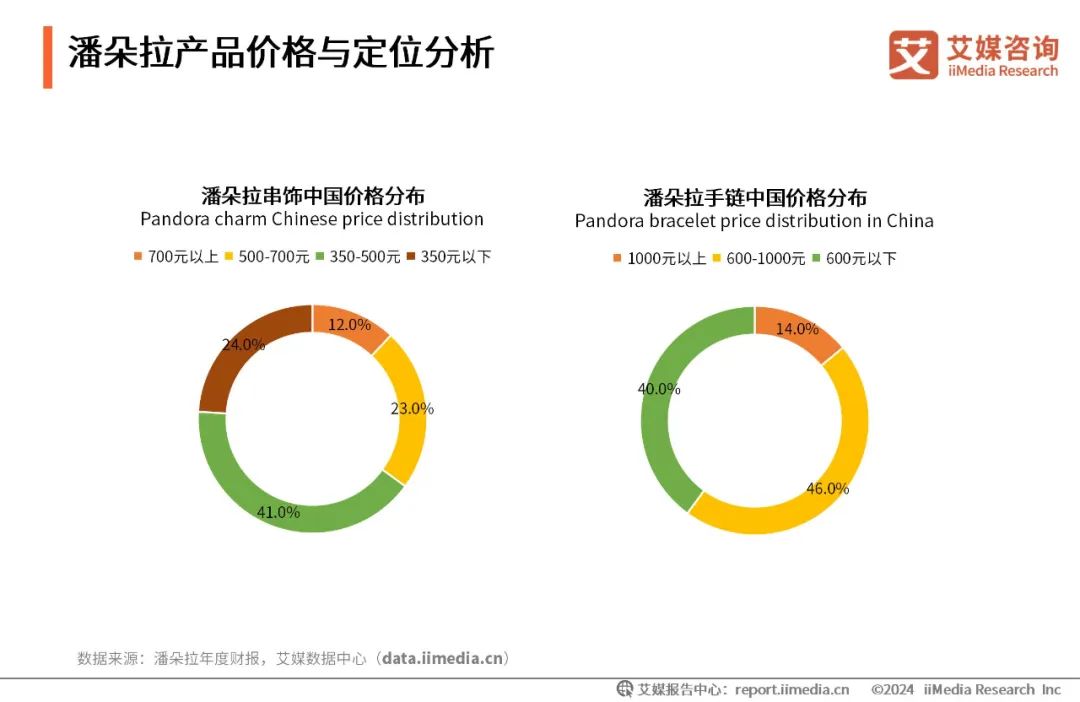

潘朵拉产品价格与定位分析

在中国市场,潘朵拉的畅销串饰价格集中在500元以下,86%的手链价格为1000元及以下。潘朵拉的主要竞争者中,一类是其他轻奢珠宝品牌,如施华洛世奇、APM Monaco等,另一类是传统珠宝品牌的平价系列,如蒂芙尼的fashion jewelry系列。

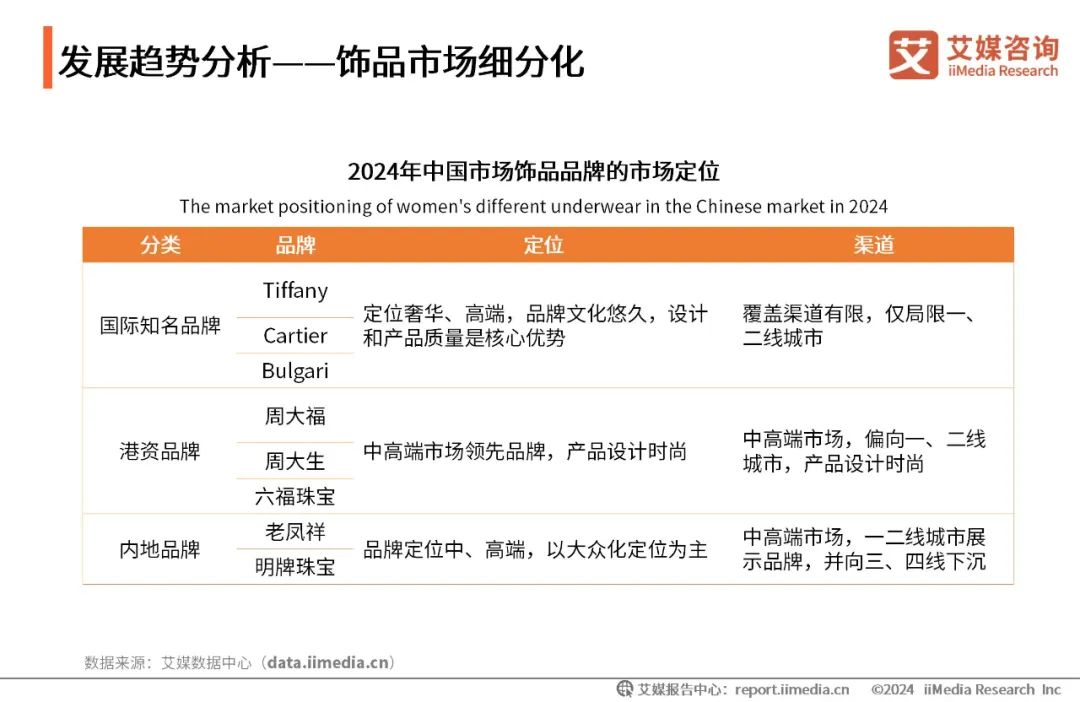

发展趋势分析——饰品市场细分化

中国饰品市场逐步走向精细化的发展道路,开始不断进行市场细分。从产品档次角度看,饰品市场形成了低档、中档、高档、奢侈品等细分市场。由于我国地域广阔,各地的经济水平、文化背景、消费习惯存在差异,珠宝饰品消费的区域化明显,饰品市场的定位依据城市等级进行渠道分布。

发展趋势分析——跨界联名动漫游戏

2023年多个中国珠宝品牌与动漫游戏IP进行联名,如周大福与迪士尼、六福珠宝与斗罗大陆、周生生与泡泡玛特等。iiMedia Research(艾媒咨询)数据显示,49.4%的中国消费者主要购买的IP联名类型为动漫/卡通。随着新生代消费者的崛起,越来越多的珠宝品牌开始通过联名的方式为品牌赋予更丰富的可能性,不再将产品局限于爱情婚嫁题材,转而抓住年轻一代富有个性的需求。

发展趋势分析——私域运营

数据显示,2022年周大生私域渠道沉淀用户已达到数百万级别,核心区域超过80%的导购使用企微,社群人数增长300%。iiMedia Research(艾媒咨询)数据显示,2023年30.65%的中国网民表示对私域流量持支持态度,反对的比例为8.63%。中国网民对私域流量运营接受程度较高,能够更好地帮助企业建立忠诚的用户群体,提高用户参与度,促进销售增长,未来私域运营仍是各饰品品牌的着力点。

发展趋势分析——小型低克重黄金制品受追捧

2023年,金豆豆成为社交平台上的热门话题。金豆豆通常指的是黄金制成的小颗粒或小球形饰品。黄金作为一种贵重金属,具有较好的保值和增值潜力,尤其是在经济不稳定时期,黄金能够成为一种相对安全的投资选择。作为门槛较低的投资品,金豆豆凭借趣味性强、灵活性高、成就感足的特点吸引众多年轻消费者。艾媒咨询分析师认为,未来黄金行业会出现更多小型化、小克重的黄金制品,以满足新一代消费者的需求。

县城正在发生的一切,似乎是一线城市昨日重现。但如果把县城经济简单粗暴地理解为新消费的“时间迁移”,也许会错过很多商业机会。

泰勒有望从她的“时代之旅”全球巡演中赚取41亿美金,创造史上艺人单次最赚钱的巡演。而这次巡演对全球的总经济影响或超过100亿美元。

研究了美妆护肤、身体护理、母婴用品在内的3个赛道,发现了7个高增小众品类,唇部护理、假睫毛、护发精油.....这些品类的竞争格局如何?

赢商网账号登录

赢商网账号登录