大悦城发布公告,公司于2024年5月24日召开的第十一届董事会第十一次会议审议通过了《关于开展基础设施公募REITs申报发行工作的议案》。本次发行基础设施公募REITs不构成《上市公司重大资产重组管理办法》规定的重大资产重组事项。

据此,大悦城拟以卓远地产作为原始权益人,以其全资子公司成都博悦持有的成都大悦城购物中心部分资产(简称“成都大悦城”)开展基础设施公募REITs申报发行工作。

成都大悦城位于成都市武侯区大悦路518号,共用宗地面积68,747.98平方米,建筑面积172,540.69平方米。成都大悦城的主要经营模式为:以自持购物中心资产向符合要求的承租商户提供租赁及购物中心整体运营服务并收取租金、物业管理费、推广费等收入。

成都大悦城项目于2015年底开业,近三年出租率保持在96%以上,2023年实现销售额25.4亿元。

根据对该项目的初步估值及于本公告日期可获得的资料,消费基础设施REIT上市的估计所得款项总额预期约为人民币33.48亿元。根据有关估计所得款项总额并扣除集团认购基金总份额40%的认购金额以及相关成本及税项,集团将自建议分拆收到的估计所得款项净额约为人民币16.7亿元,这将为集团提供资金用于把握新的投资机会及用于营运,从而有助集团改善流动资金及负债状况。

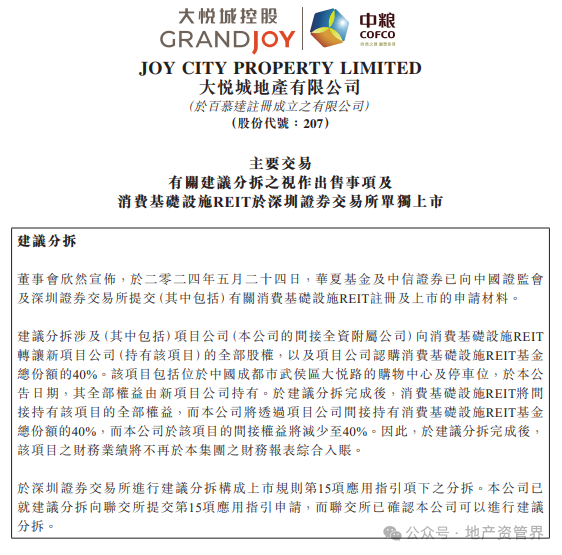

截至目前,基础设施公募REITs申报发行工作进展顺利,基金管理人华夏基金管理有限公司和计划管理人中信证券股份有限公司已向中国证券监督管理委员会及深圳证券交易所提交申报材料。最终基础设施公募REITs设立方案将依据相关监管机构审批确定。

本次基础设施公募REITs发行涉及的SPV公司、成都博悦国有产权转让拟采取非公开协议转让方式实施,已经国务院国有资产监督管理委员会批复原则同意。

公告又显示,根据香港联合交易所有限公司证券上市规则《第15项应用指引》(简称“PN15”),本次发行基础设施公募REITs构成卓远地产控股股东大悦城地产有限公司(简称“大悦城地产”)的分拆,大悦城地产已按照香港联交所规定提交PN15申请,目前香港联交所已同意大悦城地产按照PN15的要求推进分拆上市。

大悦城表示,本次消费基础设施公募REITs发行是对国家政策的积极响应,将使公司成熟投资物业的资产价值得到释放,有助于公司业务实现高质量发展,增强本公司可持续经营能力。通过项目的发行,公司资产结构将得到优化,从而提升资金周转效率及回报水平。公司将利用净回收资金,把握新的投资机会,促进公司在消费基础设施领域投资的良性循环,实现公司快速发展和业务拓展。

大悦城控股商业首届悦粉嗨新节,大悦城西南商业首日销售超9400万、客流超28.58万,同比上涨56.93%。

2023年,大悦城旗下购物中心销售额达347亿元,同比增长37%;客流量超3亿人次,同比增长66%;平均出租率为95%。

赢商大数据正式签约成都大悦城,通过定制性大数据研究,为其关键决策和运营创新提供可靠依据,助力其在竞争激烈的商业地产领域中持续领先。

海昌海洋公园与印尼地产商PT签署合作备忘录,以共同开发及营运度身订造的主题娱乐产品,包括但不限于位于PIK2内的水族馆、商业或零售等。

赢商网账号登录

赢商网账号登录