近几年一路快跑直追至行业规模前三的恒大开始减速慢行,让路效益,令市场颇为意外。

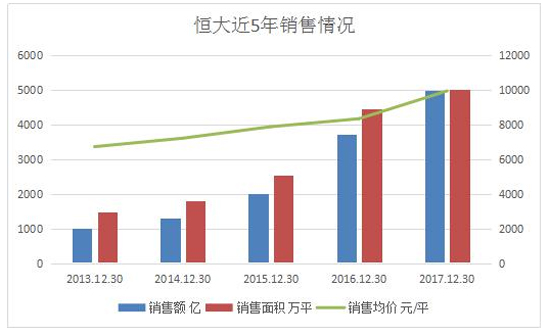

按恒大1月4日公布的2017年最终销售数据,过去一年累计销售金额约5009.6亿元,较2016年增长34.2%,全年合约销售面积约5029.9万平方米。

5000亿是恒大创历史新高的一个销售额,却是其近三年来增长幅度最小的一次。

同期,碧桂园与万科的销售同比增长率为78.34%、45.26%,而恒大2015-2016每年的销售同比增幅分别为53.10%、85.44%。

按恒大提出的2018年5500亿目标来算,若刚好完成目标,同比增长率将为一成左右。

显然,中期业绩会上对全国各大媒体喊出“未来不追求销售量第一,规模保证前三,争取利润效益第一”后,恒大正在兑现承诺。

“规模第一”转为“效益第一”的背后,既有经历了两年爆发式增长的房地产市场,正在调控趋严、成本加大、去化受压、利润下滑中渐显疲态,楼市即将进入小周期的预期背景,也有为了推动回A一年之内引入1300亿战略投资后,需要在未来三年挣得1650亿净利润总额的承诺。

为此,2017年初宣布引入第一轮战投后,恒大在半年时间里迅速把过千亿的永续债全部偿还,使得期内归属股东净利润同比增长达八倍以上。

规模增长的变奏

虽说2017年一二线热点城市市场热度被政策打压,融资渠道也进一步收紧,多数开发商却比以往更加积极地走量,千亿以上房企增加到17家,前50房企规模门槛近400亿,甚至有多家房企出现了单月销售600亿以上的历史新高。

先后触及5000亿规模的“碧万恒”2017年也均是以快速推货取胜,尤其恒大与碧桂园这两家运作模式十分类似的房企,年内策略也如出一辙,年初便开始加大货量,持续至年末完成目标后,最后一个月突然放松,创下全年最低单月纪录。

据统计,去年恒大每月平均销售额约417.47亿元,单月最高611.2亿元,最低则是12月份的305.6亿元。

数据来源:企业月报,观点指数整理

不过,尽管恒大表态要放缓规模增速,其增长速度和规模依然远高于同行。从各项推盘、开工建筑等数据来看,恒大实际上也并未打算在规模上让步太多。

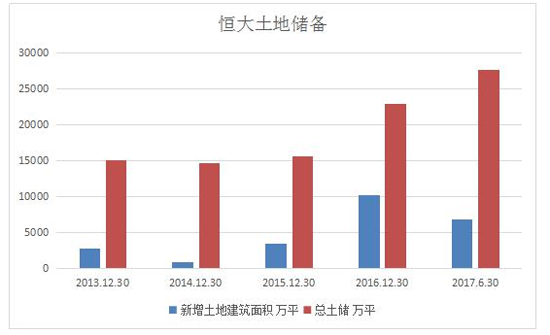

近几年恒大凭借大规模拿地然后快速且大量推盘的策略,实现了从千亿到两千亿、三千亿、五千亿的三级跳的跨越。

数据来源:企业月报,观点指数整理

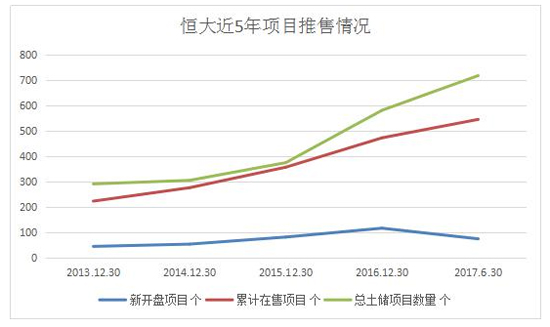

统计恒大过去四年的项目情况可发现,即便是在2013-2014年三四线市场低迷期,恒大的推盘量其实也并未减少。

首次实现2000亿的2015年,恒大新开盘数量达到81个,此后一直在加快速度,2016年全新盘增加116个,累计在售项目达473个,去年仅上半年就新开了74个盘,累计在售项目546个。

数据来源:企业月报,观点指数整理

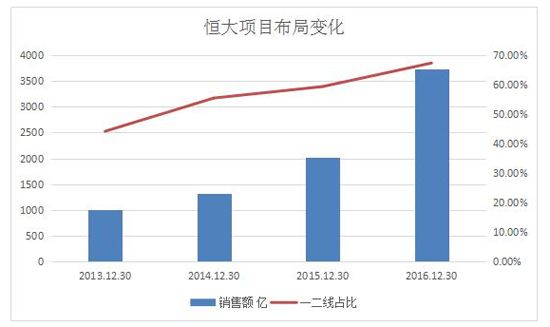

原因就在于市场风向改变的同时,恒大布局主战线逐渐从三四线调整至一二线。2013-2014年三四线城市遇冷时,恒大提出优化城市项目布局,将慢慢销售重心转向了二线省会城市,2015-2016年一二线市场开始升温,恒大在一二线城市的销售占比也在不断增加。

数据来源:企业月报,观点指数整理

随着城市群概念的普及,2016年恒大更明确表示在优化一二三线的基础上,大力上马一二线及经济发达地区地级城市的项目,随后加大重点一二线及周边城市的布局,年内新增的223个项目就有过半是在一二线城市,重点一二线城市累计的项目超150个以上,2017年上半年新增的152个项目中,也有约三分之一位于此类城市。

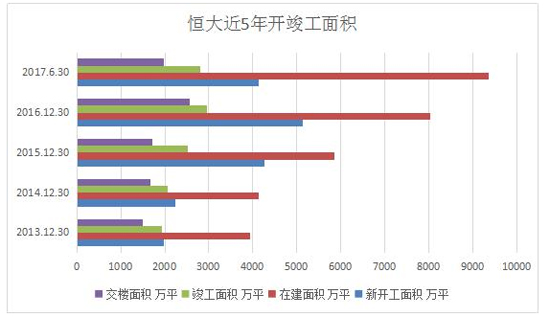

快速推货高周转背后,不可或缺的是恒大几近成倍增长的开竣工建设量。从下表可看出,近五年里即便市场遭遇低迷期,恒大的新开工面积、在建面积、竣工面积依然连年递增,其中新开工从2013年1988万平方米一路上升到2016年5137.5万平方米,半年新开盘74个的2017年,上半年新开工也达到了4130.7万平方米。

与此同时,恒大的在建面积也随之迅速增加到2017年上半年的9363.4万平方米,同期竣工面积2803.8万平方米,这一数字几乎是2016年全年的量。

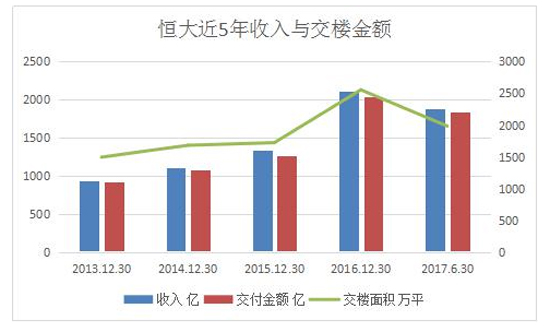

基于此,恒大半年实现了近2000万平方米的结算入账面积,期内交楼面积同比增长83.8%,达到1985.04万平方米。

数据来源:企业月报,观点指数整理

231亿利润秘密之土地

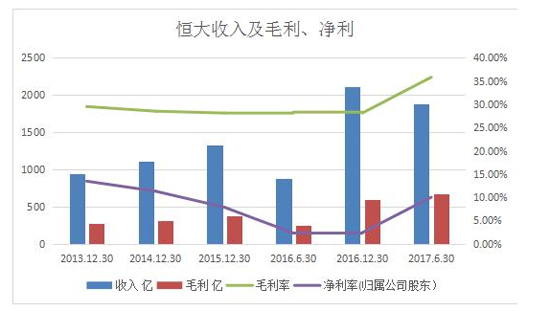

得益于上半年交楼面积同比增长了83.8%至1985.04万平方米,恒大期内对应交楼金额达1833.6亿元,仅比2016年全年少了205.9亿元,2017年1-6月营业收入亦因此翻了一番,为1879.81亿元,同比增幅114.84%。

数据来源:企业月报,观点指数整理

去年7月份,恒大曾公告称,预期截至2017年6月30日止半年度录得的未经审计净利润及公司股东应分配利润将较上年同期大幅上升,其中未经审计净利润预期为上年同期的3倍左右。

最终数据表明,恒大2017年上半年的净利润总额为231.27亿元,同比增幅224.5%,交楼总建筑面积大幅增加就是利润大幅提高的一个重要因素。

另外一个原因,是期内恒大交楼的物业平均售价也有较大提升。

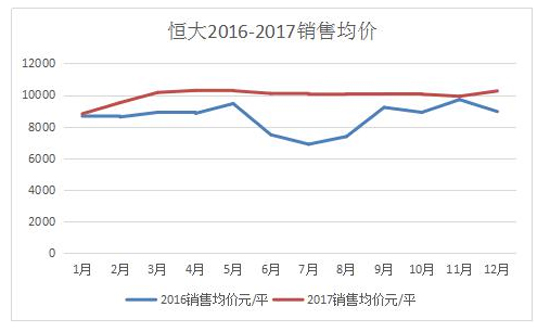

为了保证利润提高,恒大早在2016年6-8月份市场需求旺盛期就提前进行了库存折价清理,使得2017年整体销售均价增长了近两成,达到9960元/平方米,同比涨幅19.21%,年内单月销售均价有9个月均在万元以上。

数据来源:企业月报,观点指数整理

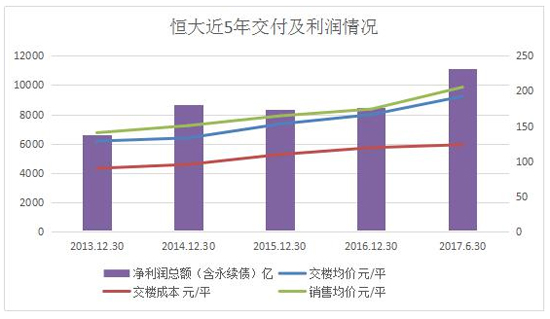

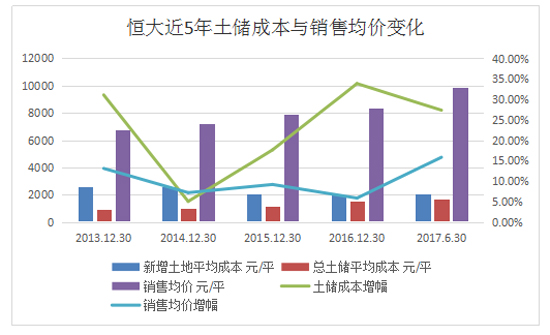

售价之外,恒大的利润更取决于当年的土地成本、交楼成本、交楼均价。

观点指数统计发现,随着销售均价的增长,从2015年开始恒大交楼成本与均价间的差额均在2000元/平方米以上,受益于2017年上半年交楼均价增加到9237元/平方米,交楼成本与均价的差额扩大到3318元/平方米,使得恒大期内净利润总额(含永续债)提高到231.27亿元。

数据来源:企业月报,观点指数整理

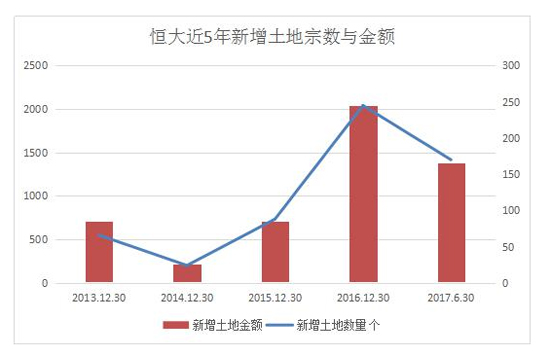

而在交楼成本中,土地成本显然又是最大的一部分。恒大土地储备量虽是行业最高,但成本却属较低水平,截至2017年6月30日,恒大总土地储备达到2.76亿平方米,平均土地成本1658元/平方米,当中还不包括总体量1800万平方米的35个旧改项目。

由于多数项目均位于一二线热点城市周边及三四线城市的非市中心地段,几年来恒大新增土地成本并未有太大的涨幅反而出现下降的趋势,尤其高价地频出的2016年,仅1996元/平方米。

对此,恒大的解释是当年有65.7%的新项目均通过转股或合作方式取得,因此土地成本较低。

2017年上半年共有181天,恒大新增土地数量为170宗,与碧桂园一样几乎每天拿下一宗地,期内新增土地面积6763.61万平方米,土地总价款约1379.08亿元。因为依然将一二线热点城市周边区域作为布局重点,所以新增土地整体只有2039元/平方米。

相比万科、保利等房企,恒大的合作项目比例不算大,上述新增170宗土地中,有多达127宗为恒大持股100%,其余土地股权比例也均在50%以上,意味着恒大需支付绝大部分的土地金。

从2011年开始,恒大总土地储备面积单位就是“亿”级,土地价款则以“百亿”计算。销售刚破千亿至1004亿的2013年,恒大就砸下707亿获得66宗地,新增土地面积2684.9万平方米,累计需支付的土地总价款达1940.5亿元。

数据来源:企业月报,观点指数整理

数据来源:企业月报,观点指数整理

2014年,恒大新增土地数量突然腰斩,期内仅获得24宗地,新增土地金额217.65亿元,就是因为在当年销售额1315亿的情况下,恒大往年累计需支付的总土地款已达2200亿,所以暂缓投地。

及至2014年底,恒大未付土地价款大降九成至244.6亿时,恢复拿地状态,此后每年力度都越来越大。

不过,虽然恒大新增土地成本不算高,但总土地平均成本每年都呈正比增长,且与碧桂园等多数房企一样,土地成本涨幅比销售均价涨幅更高,而恒大的住宅产品多为刚需型,加之调控或长期持续,也就意味着未来的利润增长压力会越来越大。

数据来源:企业月报,观点指数整理

利润里的永续债、公平值收益

引入第三轮战略投资者时,恒大将三年净利润承诺从888亿增加到了1650亿,即2018年-2020年三个财年,扣除非经常性损益净利润分别不得少于500亿、550亿及600亿。

对此承诺,有研究机构认为,恒大2017年上半年净利润总额已有231.27亿,要在2018年完成第一个500亿利润总额难度已经不大。

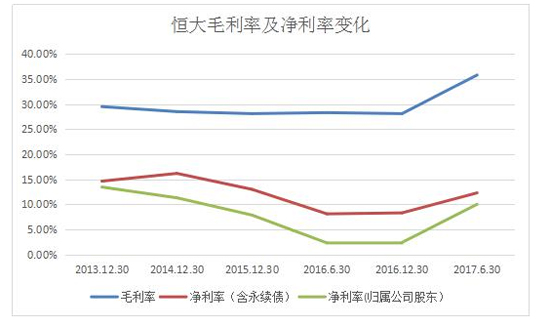

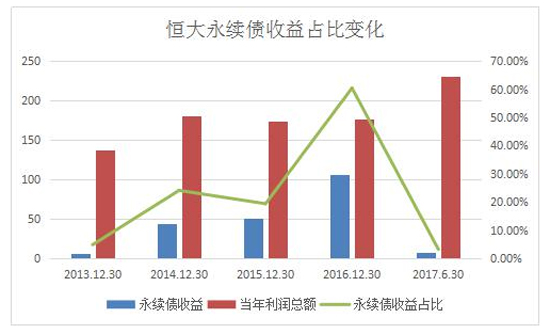

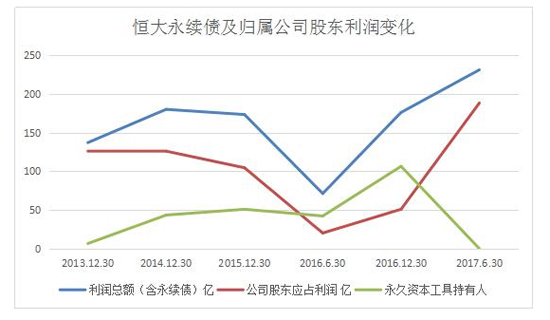

对比过往,之前恒大财报中公布的毛利、净利以及毛利率、净利率虽亦处于行业平均水平,但实际上,恒大净利润总额及净利率均未减除永续债成本,若剔除该项成本后,当时恒大归属公司股东净利润和净利率都将大打折扣。

数据来源:企业月报,观点指数整理

以2016年为例,年内恒大为了抓紧机会去库存,大量打折甩货,利润总额比前一年有所降低,加上期内永续债额度达到了近5年峰值,利润因此受到影响。

当年恒大中期及全年净利率分别为8.1%、8.3%,但剔除永续债利息成本后,实际净利率只有2.31%、2.41%。

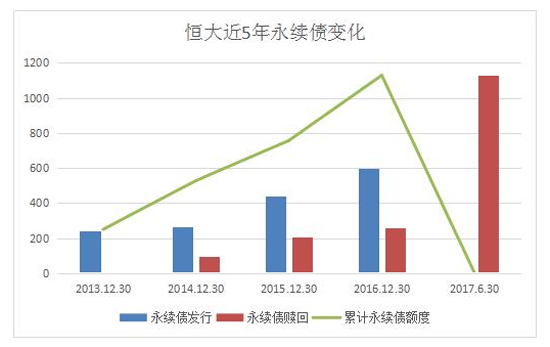

过去5年间,恒大曾对永续债依赖性越来越大,虽然每年有赎回部分永续债,但新借额度往往更大,使永续债总额直线上升,从2013年的243.67亿到2016年底的1129.44亿,翻了近三番。

数据显示,2016年恒大利润收益总额176.17亿,需分配给永续债的数额达106.46亿,占比60.43%,同期归属公司股东利润50.91亿,占比28.9%。

数据来源:企业月报,观点指数整理

数据来源:企业月报,观点指数整理

显然,要保证利润增长,恒大亟需解决的是永续债问题,这也是为什么要赶在2017年上半年将剩余的1129.44亿永续债全部还清。

对此,恒大曾在发布利润大幅提升的预告时特意提到,已完成全部永续债的赎回工作,股东当期应分配利润也会因此有明显提高。

据观点指数测算,永续债偿还之后,恒大2017年上半年归属公司股东净利润从2016年底不足51亿变为188.34亿,创下5年来新高,实际净利润率也提高到了10.02%。

数据来源:企业月报,观点指数整理

数据来源:企业月报,观点指数整理

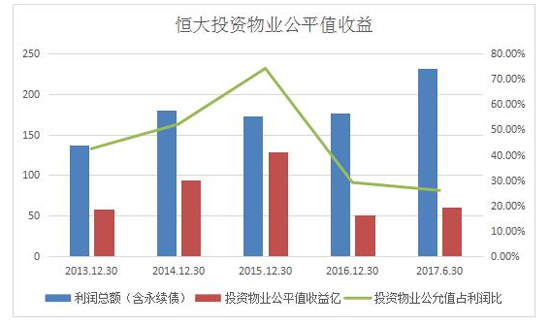

如果说永续债是恒大利润组成中的“特殊情况”,那么还需要指出的是,投资物业公平值收益就是一个行业普遍现象。

恒大、碧桂园、雅居乐等内地香港上市房企都会把投资物业的公平值收益归类到利润中,恒大不同的是额度相对更高,占利润总额(含永续债)比例也较大。

此前有市场人士认为,恒大的净利润之所以能在行业平均线上甚至超过万科,就是得益于投资物业价值增长的贡献。

2015年,恒大投资物业公平值收益为128.59亿,在当年173.4亿利润总额中占比达到74.16%; 2016年开始,该项数值开始明显下降,但对利润总额的贡献比例还是有两到三成。

数据来源:企业月报,观点指数整理

数据显示,截至2017年6月30日,恒大投资物业主要包括建筑面积约737万平方米的社区商业裙楼、写字楼及41万个车位,比2016年底增加了73万平方米,期内投资物业公平值收益为60.01亿,占利润总额比为25.95%。

融资成本的资本化路径

“2020年6月末,净资产负债率力争降至70%左右,未来力争长期维持在该水平。”恒大强调的这个负债率目标,无疑是甩掉永续债之后下一步要解决的问题。

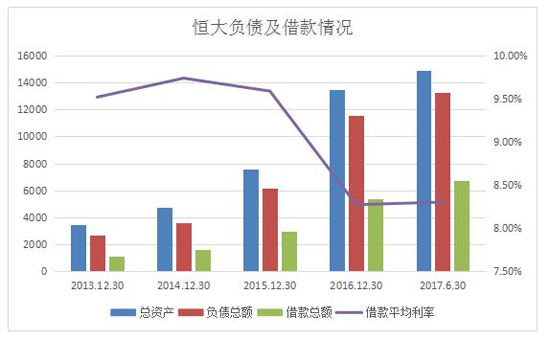

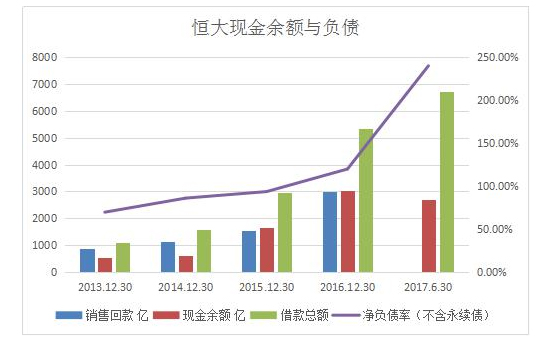

数据显示,截至2017年6月30日,首个突破万亿资产房企的恒大负债总额也达到了13248.04亿,净资产负债率240%,其中银行、公司债、优先票据等借款总额6734.9亿元。截至2017年6月,平均借款利率8.30%。

数据来源:企业月报,观点指数整理

因此,从毛利变为净利的过程中,除了扣除随规模增长而增长的各种营销、经营、行政管理等成本外,恒大需支出的融资成本不断水涨船高。

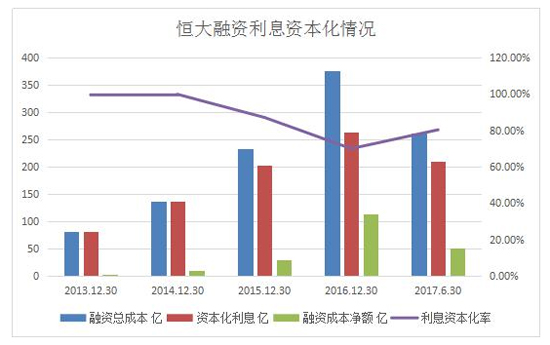

不过,虽然恒大融资总成本较高,但绝大部分利息都被以资本化的形式隐藏到了资产中,因此财务报表里最终呈现的融资成本净额并不高。

数据来源:企业月报,观点指数整理

2013-2014年,恒大总融资成本分别为81.15亿、136.49亿,但两年均有超过99%以上的利息被资本化,所以最终融资成本净额分别只有0.34亿、10.15亿。

按香港会计准则规定,只有用于固定资产和无形资产的借款利息才能资本化,因此2015年借款总额开始增加后,恒大的利息资本化率有所下降,但到2017年6月末,该比率仍有80.33%,期内261.82亿的融资总成本中,有210.31亿的利息被资本化,意味着最终被算入支出项的融资成本净额为51.51亿。

数据来源:企业月报,观点指数整理

数据来源:企业月报,观点指数整理

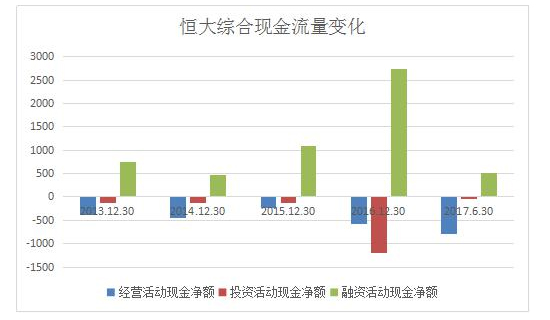

目前,观点指数查阅恒大2017年中期报表中的综合现金流量表发现,期内恒大通过融资活动获得了514.6亿的现金,同时经营活动和投资活动分别支出了789.6亿、54.34亿。

经营活动现金净额最终为负,意味着恒大经营过程中获得的收益又重新投入到了新的经营动作中,仍有着强烈的业务扩张意愿。

投资活动现金明细则显示,恒大也一直通过收购附属公司、土地,以及购买和出售财务资产来获取更多的发展资源和资金,继续扩张规模。

数据来源:企业月报,观点指数整理

此外,2017年上半年恒大还通过银行借款、公司债、优先票据以及引入战略投资者等几个主要的方式,筹集到了更多的运营资金。

因此,恒大在提出“效益第一,规模第二”的口号时,在实际运营过程中仍然把规模增长放在了重要位置,因为恒大也同时强调了,“不影响规模的继续增长,未来适度规模扩张依然还是恒大的发展目标之一”。

恒大清盘事件,是从此前隐隐约约的“恒大商票违约”事件逐渐演变过来的,令人唏嘘,某种程度上是一个非常重大的教训。

实际上在10月30日,审理恒大清盘令的法官在庭上宣布,下一次清盘聆讯,将会是法庭决定是否颁布清盘令前的最后一次聆讯。

从公司披露的财报数据来看,2021年净亏损6862.19亿元,2022年净亏损1258.14亿元,两年合计净亏损8120.33亿元。

又一年“六一儿童节”即将到来,商场运营者们将如何出招吸引孩子和家长们呢?我们期待挖掘更多值得关注的儿童节“创新营销玩法”。

近日,昆明不少商业项目也把蓝花楹搬到场内,部分项目推出了蓝花楹相关的DIY活动,还有不少品牌推出了蓝花楹限定产品,赏花经济蓬勃发展。

赢商网账号登录

赢商网账号登录