对房企来说,资金是个永恒的话题,每到年初,大量密集的发债总是如约而至。

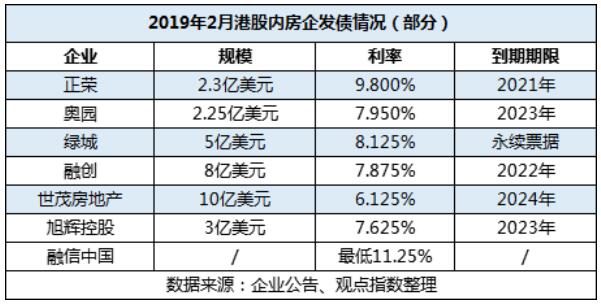

据观点地产新媒体不完全统计,在年初流动性放松的大环境下,仅2月份就有包括世茂房地产、融创、绿城、奥园、旭辉、正荣等在内的多家房企发行美元债券,发行规模超过30亿美元。

“用于现有债务再融资”是房企此轮筹资的主要用途,以世茂房地产为例,通过发行一笔总额10亿美元年利率6.125%的优先票据,世房先后偿还了两笔5.5亿美元,2022年到期息率为8.375%的优先票据,成功完成了一次低息债换高息债的资本运作。

日前,融信中国控股有限公司发布公告,宣布对于2021年到期的8.25%优先票据中未偿付的票据提出交换要约,新票据最低年利率为11.25%。

这也是今年以来,主流房企中发出的首笔利率超过10%的债券。

交换代价方面,就于交换截止时间前有效呈交但未获接受的每1000美元未偿付旧票据本金额,持有人将按该等持有人持有每1000美元未偿付旧票据本金额获得同意费用。

融信方面表示,交换要约主要目的为管理公司部分现有优先债务的到期规模及延长其到期期限,以及为公司提供额外的财政灵活性。

事实上,随着2019年偿债高峰到来,“借新还旧”“以长换短”一直是房企的惯有操作。

上月底,碧桂园就公告宣布,已在2018年12月悉数赎回发行本金额为156亿港元于2019年1月27日到期到期的零息率有抵押担保可换股债券;花样年也在2019年2月13日到期日悉数赎回3亿美元元的7.25%优先票据。

然而,用高息的新债偿还尚有近三年才到期的低息债券,无疑将为企业带来更高的财务负担。

对此,协纵策略管理集团有限公司联合创始人黄立冲指出,“可能是旧债中有些条款导致企业不能出售或者处置某些资产,或者限制企业进行新的某些举债,因此迫使其不得不提前赎回。”

自2017年末,国内金融环境趋紧融资成本逐渐高企后,海外发债成为房企储备粮食过冬的主要渠道,但受房企们偏爱的美元债同样是把双刃剑。

一方面,过去几年美国加息9次,导致美元债息率普遍升高,其中地产股的融资债息率就上涨了2%左右;另一方面,涉及到外汇管制问题,如今的机构投资者越来越不倾向于投房地产企业,尤其是业务主要在中国的企业。

尽管有诸多顾虑,但在高息诱惑下,仍有部分机构投资者愿意“冒险”向内房企发债,但同时也会设置某些条款,黄立冲就表示,“海外债很清晰,只有触动了某些限制性条款才能要求还款。”

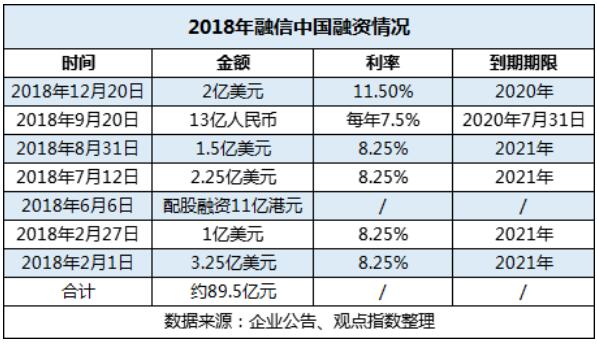

值得一提的是,这并不是融信第一次提前赎回债务。

去年6月25日,融信就曾发布公告称,提前清偿一笔本金总额8.8亿元的购房尾款应收账款的资产支持证券。

据观点地产新媒体了解,该笔融资是融信于2016年7月发行的三年期ABS购房尾款,预计到期日为2019年6月17日。

其中,优先A级资产支持证券发发行金额5.72亿元,利率4.80%;优先B级资产支持证券发行金额2.552亿元,利率5.40%,最后一种即是资产支持证券的次级份额,发行金额为5280万元,三年期,无固定利率。

根据2017年报,彼时融信的可用现金尚还无法覆盖一年及一年内到期偿还的债务,融信为何主动赎回一年后的债务。

融信方面表示,因2016年该笔购房尾款ABS交易结构安排过于复杂,实际融资成本远高于票面利率、公司贷后管理难度大、融资性价比较低,因此公司要求提前赎回。

事实上,经历前几年的快速扩张,这家闽系房企也开始将降负债作为目标。

据观点地产新媒体不完全统计,2018年内,融信一共发行5笔美元债,但规模并不算大,总计仅为10亿美元,并于年中通过折价6%配股融资约11亿港元,另外还有一笔13亿元规模的资产支持证券。

此前,首席财务官曾飞燕曾在年中的业绩会上透露,融信会通过控总债、放缓投资等方式来继续降低净负债率,今年计划将净负债率降到100%以内。

不过,从提前赎回实际利率高于票面利率的ABS,到高息置换低息,融信的融资之路仍然充满挑战。

融信于近期将江苏区域撤销,将其并入沪苏区域,由公司助理总裁兼沪苏区域总裁欧国飞管理。截至目前,融信10个区域集团和公司已缩减为7个。

7月16日,融信服务于港交所上市,开盘价4.83港元,成交额3860.01万港元,总市值24.15亿港元。据悉,融信服务在香港公开发售超购约7.12倍。

近日,据外媒报道,融信中国旗下物业管理服务商融信服务开始评估香港IPO需求,计划将所得款项用于选择性战略投资和收购机会。

2月8日,融信(福建)公布2021年面向专业投资者公开发行公司债券发行结果,实际发行规模10亿元,最终确定票面利率为6.5%。

上交所9月16日披露,融信一笔88.8亿元小公募债券获得受理,期限为不超过5年(含5年),募集资金拟用于偿还已发行的公司债券。

12月4日,融信中国公告,拟发行2023年到期3.24亿美元的8.10%优先票据,所得款项净额用于其若干现有债务的再融资。

赢商网账号登录

赢商网账号登录