仅仅两年时间,高瓴资本就将百丽国际以“另一种方式”重新推向了资本市场。

据港交所9月8日披露,国内最大鞋履零售商百丽国际旗下滔博国际控股有限公司通过港交所上市聆讯,美林美银和摩根士丹利为其联席保荐人。这意味着,从百丽国际分拆出来的滔搏国际即将登陆港交所。滔搏国际是国内最大运动鞋服零售商,旗下囊括了几乎所有一线运动品牌。

值得一提的是,滔搏国际的此番分拆上市,离不开背后资本的操刀与盘算。早在2018年5月,彭博社就曾援引消息人士透露,百丽控股大股东高瓴资本和鼎晖投资考虑将百丽集团旗下运动业务拆分,单独赴港上市。

高瓴资本、鼎晖投资也或将因此获得一笔不菲的回报。按照同为国内运动产品零售商及代理商的港股上市企业“宝胜国际”的23倍PE值计算,滔搏国际的估值约为515亿元,稳超百丽国际私有化时的约475亿元的估值。

“百丽有三大业务:鞋类、运动、服饰,三大业务处在不同的发展周期。鞋类业务处在调整转型期,服饰业务处在起步发展期,运动业务在高速发展期。对于滔博国际来说,目前就是比较好的上市时机,是有利于公司健康发展的。”纺织服装品牌管理专家、上海良栖品牌管理有限公司总经理程伟雄表示。

年入300亿,近9成来自耐克阿迪

作为“一代鞋王”百丽旗下的运动业务,滔搏国际近年来一直都在“闷声发大财”。

根据弗若斯特沙利文数据,以2018年零售额计算,滔搏国际是中国最大的运动鞋服零售商,市场份额为15.9%。滔搏国际招股书显示,截至2019年2月28日,其在全国30个省份268座城市开设了8343家直营门店及1880家由公司下游零售商经营的门店。

过去三年时间里,滔搏国际的营收与利润也在逐年增长。2017-2019财年,其收入分别为216.903亿元、265.499亿元和325.644亿元,过去两个财年的增幅分别为22.4%和22.7%。同时期内,滔搏国际的经调整年度利润分别为15.38亿元、18.10亿元、22.37亿元。

从收入构成来看,滔搏国际近9成的营收依赖耐克与阿迪这两大主力品牌。滔搏国际招股书显示,2017年-2019年,这两大品牌销售收入分別占总销售收入总额的90.0%、89.4%和87.4%。

“滔搏是全国最大的运动鞋服零售商及服务平台,面对如此巨大的中国市场,滔搏必然是国际运动品牌商合作的首选。而相较于其他国际品牌,耐克和阿迪仍是目前中国市场最受欢迎的两大品牌,基于消费者的消费意愿,所以业务收入耐克和阿迪占比大。”程伟雄分析称。

然而,对于几乎囊括了所有运动品牌的滔搏国际来说,销售业绩如此高幅度依赖耐克阿迪这两大主品牌一定程度上则意味着其暗藏经营风险。滔搏国际也在招股书中表示,其零售协议的期限通常为1-5年,若未能与品牌合作伙伴保持良好关系或未能续签零售协议,滔搏国际自身的盈利能力及业务前景可能会受到重大不利影响。

不过,在服装分析师马岗看来,基于滔搏国际本身就是耐克阿迪的最大代理商之一,两者的合作在短期内并不会发生大的改变,这反而恰恰是滔搏国际的优势。据悉,滔搏国际与耐克合作达20年,目前是其全球第二大零售合作伙伴及客户,而前者也与阿迪达斯建立了长达15年的战略合作关系。

而滔搏国际近年来似乎也在积极改善这一局面。招股书显示,除了两个主力品牌外,滔搏国际同时也在与彪马、匡威、鬼冢虎、TheNorthFace、斯凯奇等展开合作。并且截止到2019年2月28日,主品牌之外的品牌收入较上一年增加46.5%。

百丽的“宝藏”与高瓴的“阳谋”

滔搏国际的此番分拆上市,离不开高瓴资本的操刀与盘算。

早在2018年5月,彭博社就曾援引消息人士透露,百丽控股大股东高瓴资本和鼎晖投资考虑将百丽集团旗下运动业务拆分,单独赴港上市。

而彼时距离高瓴资本领衔百丽私有化仅时隔一年左右。

2017年4月,百丽国际接受来自主要为高瓴资本和鼎晖投资的收购人要约,以每股6.3港元、总价453亿港元的金额完成港股私有化退市。从现金规模来看,百丽国际被收购创了港交所史上最大规模的私有化交易。

值得一提的是,当时高瓴资本对于百丽国际的牵头接盘在市场上甚至被称为“疯子行为”。在大多数投资者眼里,百丽国际的发展前景萧条无望。“我们对百丽并不看好,”纽约一家大型对冲基金机构香港分部部长曾表示,“如果只有百丽在孤军奋战的话,那结果是非常残酷的,电子商务对其造成了严重的威胁。”

然而,仅仅两年时间,高瓴资本、鼎晖投资就又将百丽国际以“另一种方式”重新推向了资本市场。

相应的,高瓴资本、鼎晖投资等私有化的参与方也或将因此获得一笔不菲的回报。若按照同为国内运动产品零售商及代理商的港股上市企业“宝胜国际”的23倍PE值计算,滔搏国际的估值约为515亿元,稳超百丽国际私有化时的约475亿元的估值。

滔搏国际招股书显示,目前,百丽国际由MuseHoldings(为私有化目的成立)通过全资附属公司MuseB及MuseM拥有,MuseHoldings最终拥有百丽国际的所有业务(包括滔搏国际)。而Muse Holdings分别由智者创业、Hillhouse HHBH及SCBL持有46.36%、44.48%及9.16%股权。

而通过穿透,智者创业由百丽国际集团的高管成员直接或间接控制,Hillhouse HHBH的最终控制方Hillhouse LP的独家投资管理人为高瓴资本,SCBL背后是私募基金CDH Investmaents鼎晖投资。

“外界现在看到的可能是百丽当下的一些问题,但从高瓴的角度看,百丽却有很多宝藏。他们所说的那些互联网理念,不管是C2M,还是快时尚供应链,还是无缝链接,唯一最有机会实现并创造出新模式的公司,实际是百丽,而且只有百丽。”高瓴资本创始人张磊曾在谈到百丽退市时称。

如今看来,百丽国际的第一层宝藏即将散发缕缕“金”光。

风光之下的挑战

尽管滔搏国际在国内运动鞋服市场利好的背景下业绩稳定并呈连年增长,但其毛利率却出现了下降与收缩。

根据滔搏国际招股书,2017年-2019年,滔搏国际毛利率分别为43.2%、41.6%和41.8%。对此,滔搏国际招股书中的解释称,这主要是由于当时运动鞋服零售行业存货水平较平时紧张,故在销售产品时对生产商建议零售价使用了低于平常水平的折扣。

不过,相比于安踏、李宁等运动品牌方来讲,作为零售代理商的滔搏国际毛利率空间仍旧较为狭窄。比如,2019年上半年,安踏的整体毛利率为56.1%,而李宁的毛利率也达到49.7%。

“这是产业链分工的结果,也是品牌和渠道博弈的结果,此消彼长。”马岗认为。

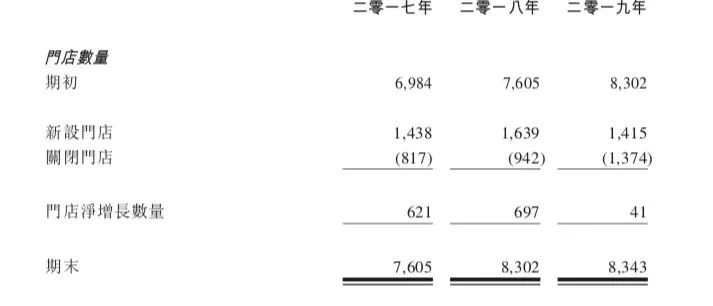

此外,滔搏国际的新增门店数量也出现了大幅下滑。招股书显示,2019财年时,滔搏的门店净增长量仅41家,而在2017、2018财年时,门店年内净增长的数量分别为621、697家。

投中网发现,滔搏运动的门店数量之所以急剧萎缩,原因在于该财年内关店门店数量的大幅提升。2019财年内,滔搏运动新开门店为1415家,而关闭门店数量则为1374家,同比增长45.86%。

这一定程度上意味着,滔搏国际平均每天要关闭近4家门店。

滔搏国际招股书中对此的表示则是其不断寻找具有吸引力的地点以新设门店,谨慎扩大门店网络的深度及广度,通过升级选定现有门店并关闭低效门店,优化直营门店的结构,在全国范围内推行数字化举措。

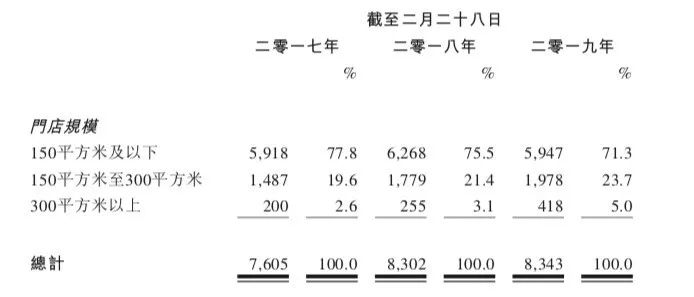

而招股书显示,截至2017年、2018年及2019年2月28日,滔搏国际门店的总销售面积分别增加了13.0%、11.4%和9.3%,其还在不断提升规模相对较大的门店数量。

与此同时,滔搏国际也在“另辟蹊径”。为了接触并吸引潜在消费者,并实行新的服务以满足消费者不断变化的兴趣,滔搏运动还涉足到了虚拟运动竞技,比如建立电子竞技俱乐部,还获得了英雄联盟职业联赛和王者荣耀职业联赛的永久席位等,在国内建立了广泛活跃的粉丝群。

“滔搏国际正通过多个场景参与消费者运动需求的各个环节,提供多样的运动服务,切入运动服务市场的赛道。向新零售转型的滔搏国际,已经很难将其定义为传统的运动零售商了。”程伟雄认为。

截至2021年2月28日止年度,滔搏收入同比增长6.9%至360.09亿元,净利大涨20.3%至27.701亿元。四季度,会员贡献店内零售总额的95.3%。

滔搏股价约为12港元,总市值达743亿港元,远超2017年百丽私有化时的531亿港元总市值。对高瓴和鼎晖来说,滔搏这一局目前已超额完成任务。

截至8月31日止6个月,滔搏收入同比下降7%至157.7亿元,净利下滑11%至13.09亿元,毛利率下降2.1个百分点至41.6%,直营实体门店净减少239家。

截至2020年2月29日的年度,滔搏收入同比增长3.5%至337亿,净利润同比增长4.7%至23亿,主力品牌耐克及阿迪收入约为295亿,占比达87.5%。

滔搏总市值达582亿港元,高于百丽私有化价格531亿港元,可以说,滔搏的成功上市已经为高瓴赚回了私有化百丽的钱。滔搏是一家什么样的公司?

10月10日,滔搏国际正式在港股上市,截止当日收盘,其市值为573.61亿港元,超百丽私有化成本,也比宝胜国际高440亿港币,这差距因何产生?

乐刻运动于5月29日正式发布居家健身新品牌LITTA,并推出首款家庭智能健身镜LITTA MIRROR,产品定价为2499元。

开云集团表示,将出售集团持有的890万股Puma股份,预计套现10亿美元,所得资金将用于集团日常运营。交易完成后,开云或减持Puma股份至4%。

赢商网账号登录

赢商网账号登录