福建,东南沿海的重要省份,居民生活水平较为富裕,人均社会零售品消费总额排名全国第3。按理说,这样优越的环境,该是零售商业的沃土。

然而,福建零售商业却持续疲软:一方面购物中心增速放缓,2018年增速为近十年最低,另一方面项目开业推迟,空置率回升。据赢商大数据监测,2019上半年福建新开业商业项目4个,新增体量20.96万平方米,开业率为33.3%,低于全国水平。

当市场不确定性凸显,知己知彼方能百战不殆。如何充分挖掘出福建的商业潜力?福建零售市场将走向何方?

▌2019下半年福建商业地产预测

行业:资金来源稳定、土地热度降温、投资增速减缓

市场:供需两端同步走弱,商办市场持续疲软

项目:开业推迟,规模增速放缓、空置率回升

▌2019下半年福建零售商业趋势

商业环境:福建人民生活富裕,商业潜能亟待开发

项目环境:福、厦仍为开业首选,泉州现饱和迹象

业态趋势:零售撤退、餐饮跃进、儿童亲子获重视

品牌趋势:福州靠拢大众化,厦门为高端品牌洼地

一、福建商业地产分析及下半年预测

资料来源:赢商网福建站,2019/1/01~2019/6/30,中城商业研究院整理

福建行业面

▌资金:发债和高周转回款为闽系房企主要资金来源

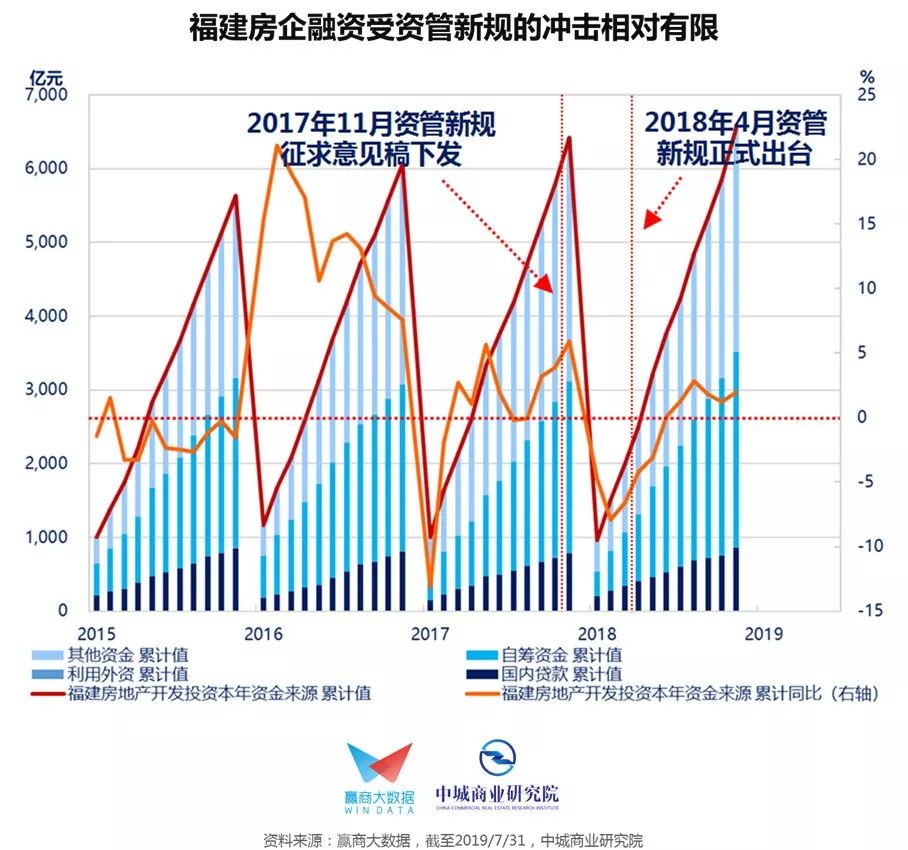

一直以来福建房地产到位资金主要来源为自筹资金和其他资金(过去三年两者平均占比合计87%),因此受资管新规的负面影响有限。

2018下半年福建房地产到位资金呈温和正成长,主因自筹资金起到支撑作用(2018下半年月累计同比均值13.2%,明显高于2017下半年均值-8.1%);其他资金则因调控力道升级、个人房贷受限,比重自2017年的51.5%降至46.3%。

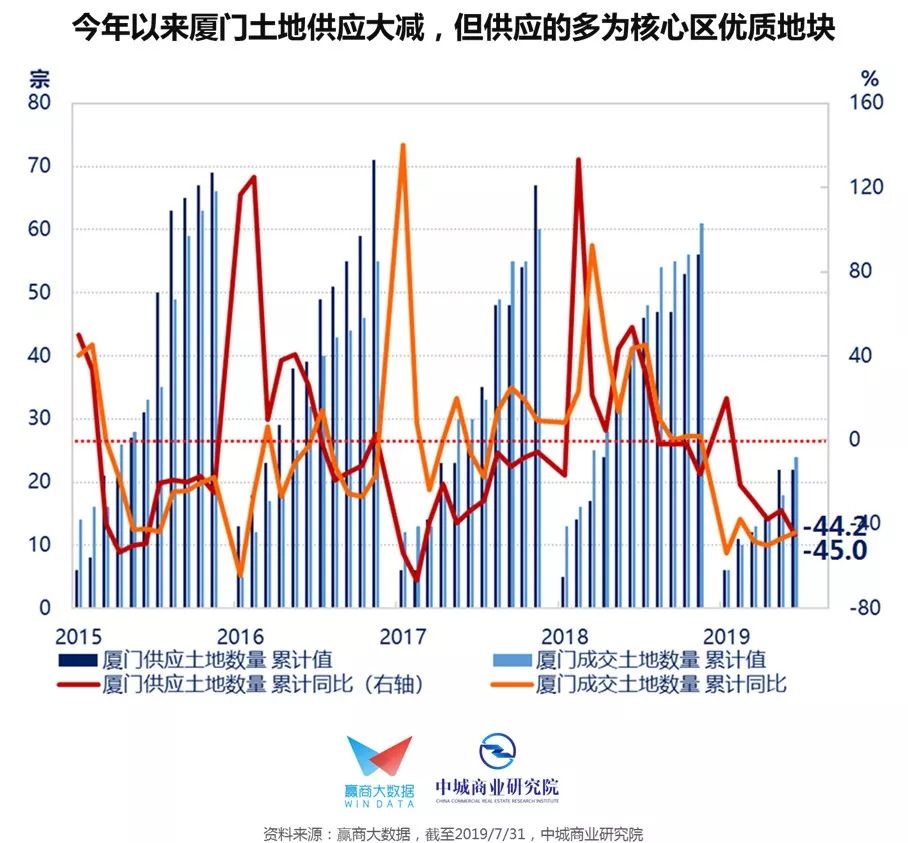

▌土地:调控力度升级抑制市场过热,下半年地价涨速料将放缓

2018年福建开发商土地购置面积大幅成长、费用则保持稳定,显示去年土地供应较多、市场下行压力大,抑制地价上涨动能。

今年一季度福建政府放缓供地节奏,且福州、厦门等地供应的多为市区核心优质地块,房企拿地热情不减,助推土地市场一度火爆。随着政治局会议重提“房住不炒”,在调控力道升级下,预计下半年福建土地市场将出现降温。

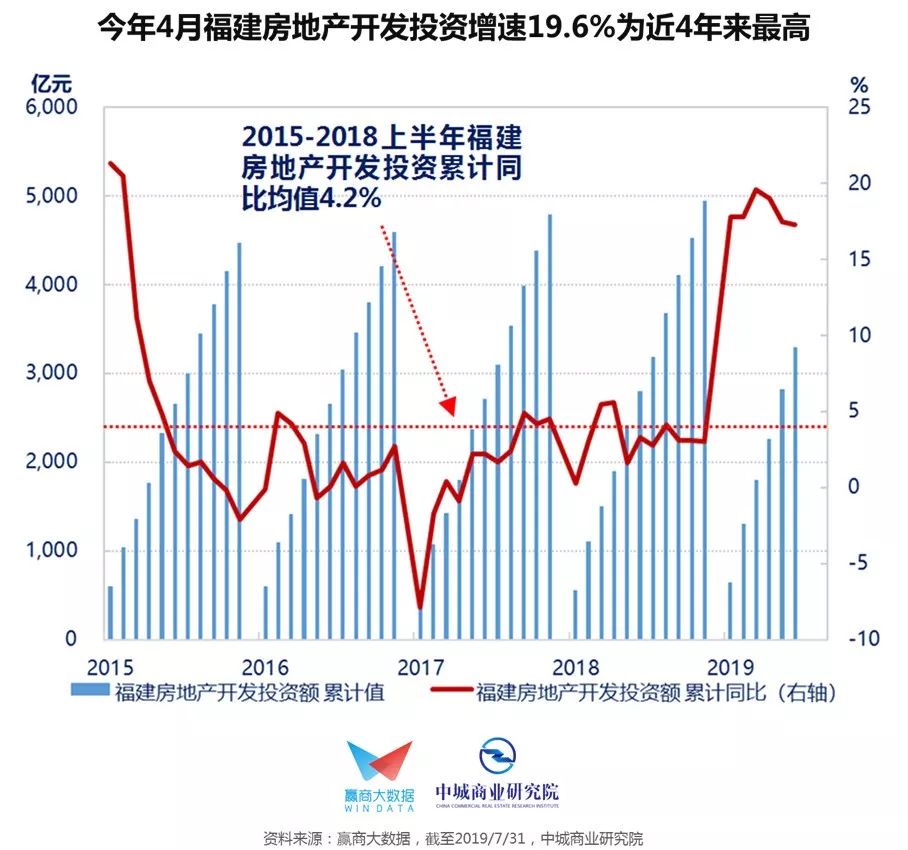

▌投资:资金来源稳定、房企积极入市,房地产投资热度维持高档

2019上半年福建房地产开发投资额累计2,827亿元,为近三年同期新高;上半年月累计同比均值18.3%,较去年同期的3.2%大增5.7倍。

其中,福州、厦门上半年房地产开发投资额累计分别为841亿元和482亿元,纷纷创下近两年新高,且福州上半年投资月累计同比皆在30%以上,显示大部分闽系房企资金来源稳定,上半年(尤其一季度)对市场前景乐观、积极入市。

福建市场面

▌供给:领先指标显示房企对于市场前景转趋保守

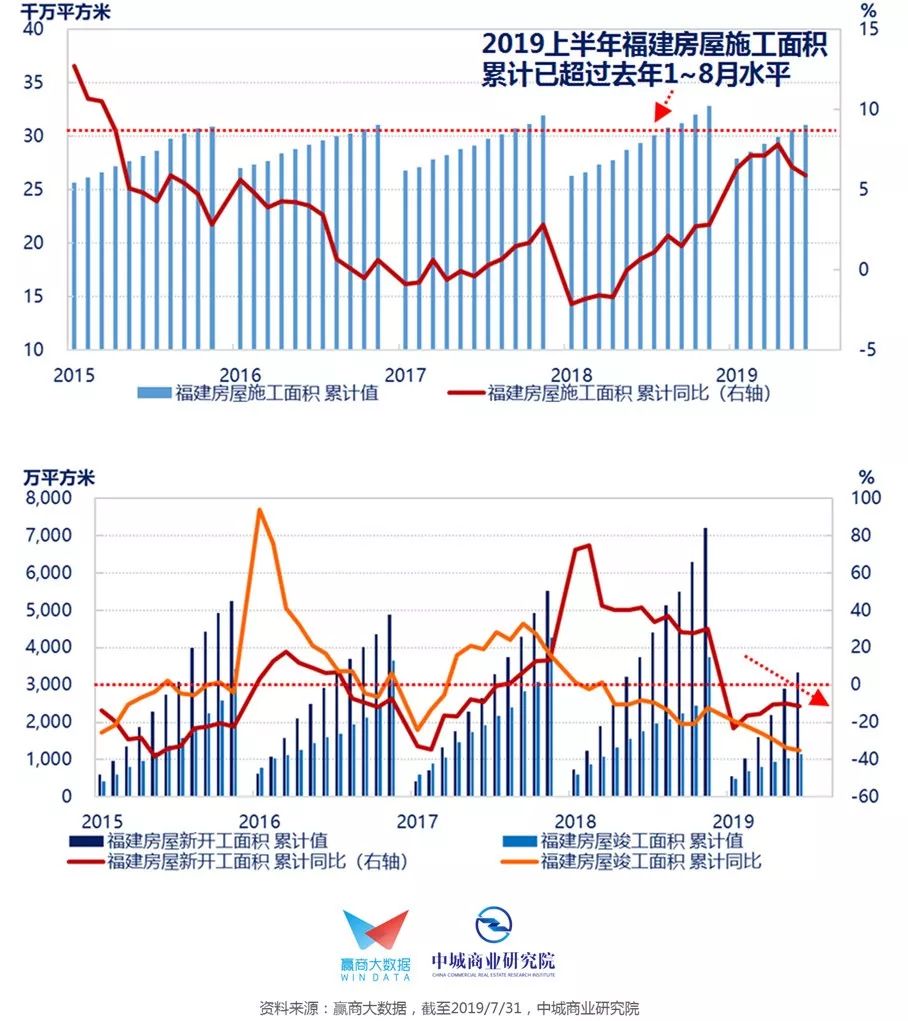

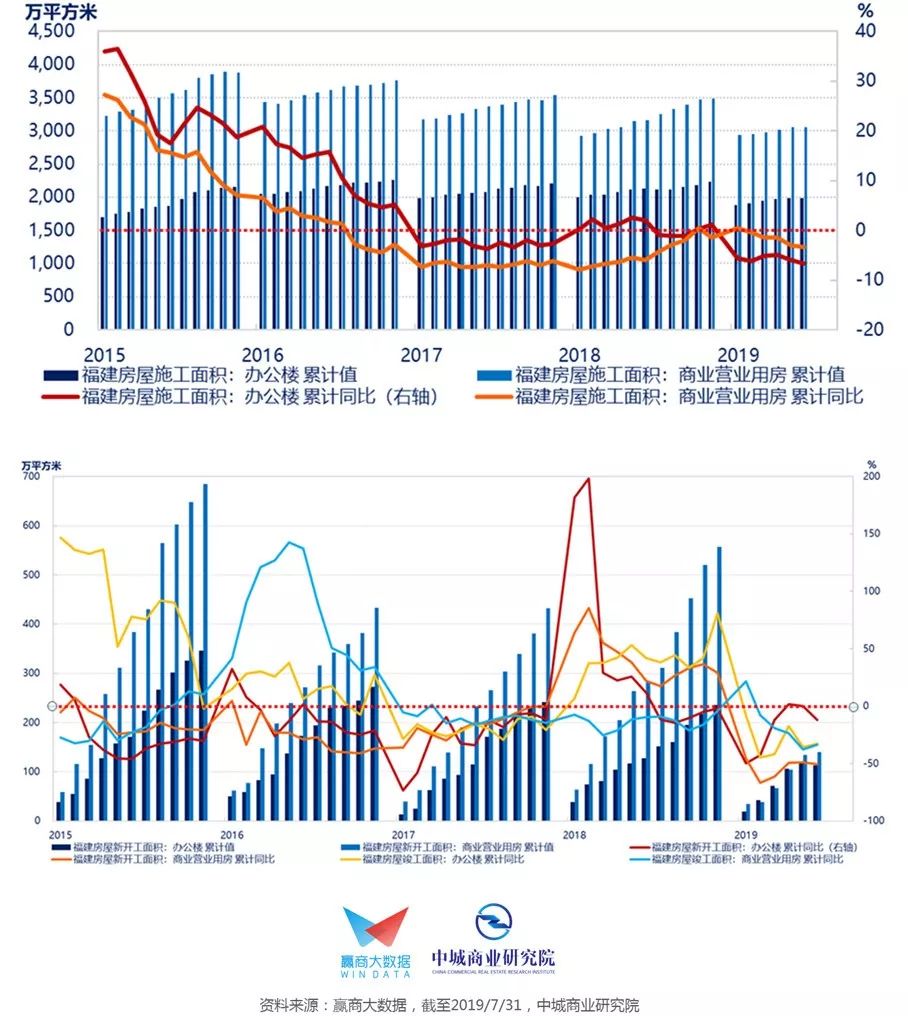

从供应面指标看,下半年房屋施工面积增速减缓、新开工和竣工面积跌幅扩大,此皆显示开发商对于市场前景偏保守。

▌需求:贸易战冲击信心,下半年商办市场未见起色

从需求面指标看,由于刚需支撑力道不足,预计今年下半年办公楼市场续弱,商业营业用房市场则持续降温。

福建购物中心

▌存/增量:经济下行压力加剧造成项目开业推迟,规模增速料进一步放缓

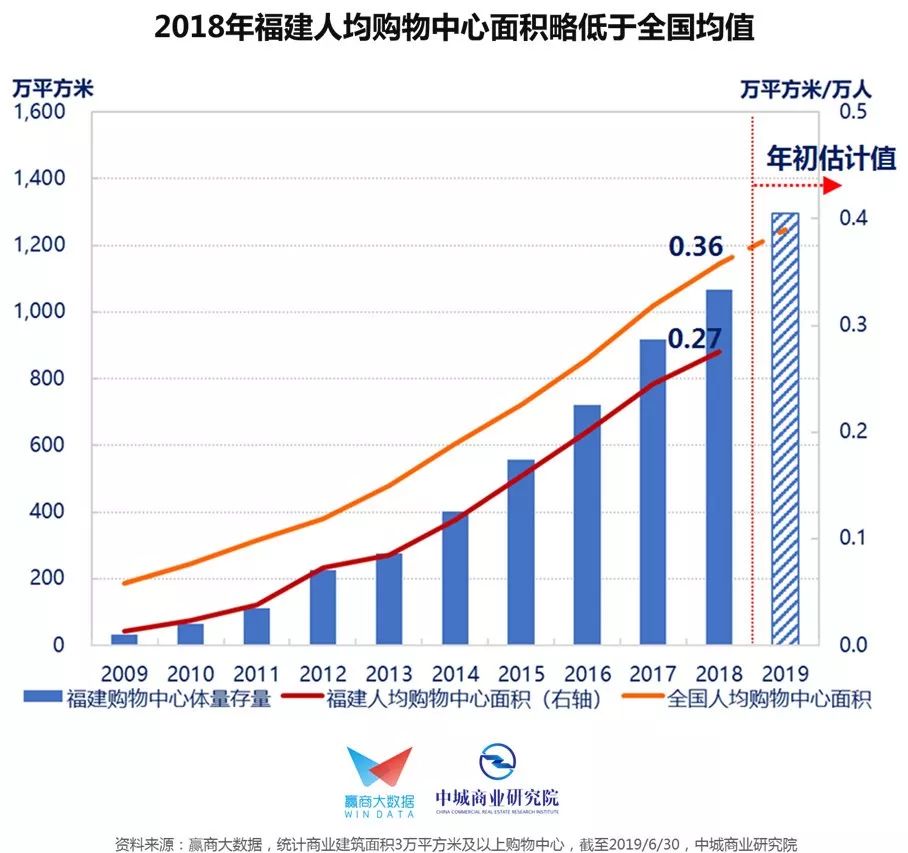

2014年以来福建购物中心家数和体量增速逐年减缓,2018年购物中心家数同比15.5%、体量同比16.3%,皆为近十年最低。

根据年初调查,2019年全年福建将新增27家购物中心(不含存量改造项目),然而,由于经济下行压力加剧,许多项目将推迟至下半年或2020年开业,预计今年开业家数和体量增量将进一步下滑降至10%以下。

▌拟/新开业:上半年开业率略低,下半年表现可望优于上半年

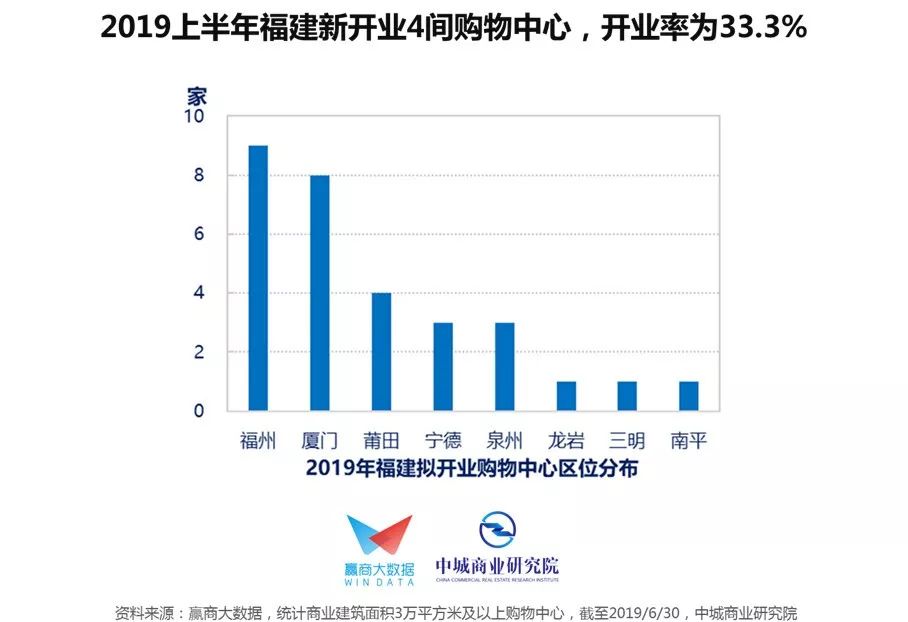

2019上半年福建购物中心拟开业12家、实际新开业4家,开业率33.3%,略低于全国开业率的38%。

由于购物中心有集中在大型节庆假期开业的特性(上半年和下半年新开业家数比约为4:6),预计下半年福建项目开业率将高于上半年,回升至40%左右,全年开业率则落在35~38%。

▌空置率:供需两端皆偏弱,2019年空置率料将止跌回升

根据测算,2019下半年一二线城市购物中心新开业体量将比上半高出1.7倍左右(过去三年均值为1.84倍),估计全年新增体量介于3,000~3,350万平方米。

由于体量增速回升叠加外在大环境欠佳,预期2019年一二线城市购物中心整体空置率将再度走高,落在9.7~10.3%之间。

二、区域视角下的零售商业发展趋势

福建商业环境

▌地理区位:福建为21世纪海上丝绸之路核心区,2025年建成海洋强省

福建省小档案

战略定位:21世纪海上丝绸之路互联互通建设的重要枢纽、经贸合作的前沿平台、体制机制创新的先行区域、人文交流的重要纽带

核心城市:福州(省会)、厦门(副省级)

行政区划:9个地级市、1个综合实验区,共包括29个市辖区,12个县级市,44个县(含金门县),10个非正式区划的市辖开发区、高新区、国家级新区

行政面积:12.4万平方米

地理环境:依山傍海,九成陆地为山地丘陵(八山一水一分田);森林覆盖率66%、全国第一;海岸线长度3752千米、全国第二

历史底蕴:海外侨胞和台港澳同胞主要祖籍地,海上丝绸之路、郑和下西洋起点,中国近代海军与造船工业摇篮

资料来源:福建省政府网站,2018年福建省统计年鉴(数据截至2017/12/31),中城商业研究院整理

▌经济发展:福建居民生活富裕,商业潜能亟待开发

福建项目环境

▌区位分布:下半年福州、厦门仍为开业首选,泉州则有饱和迹象

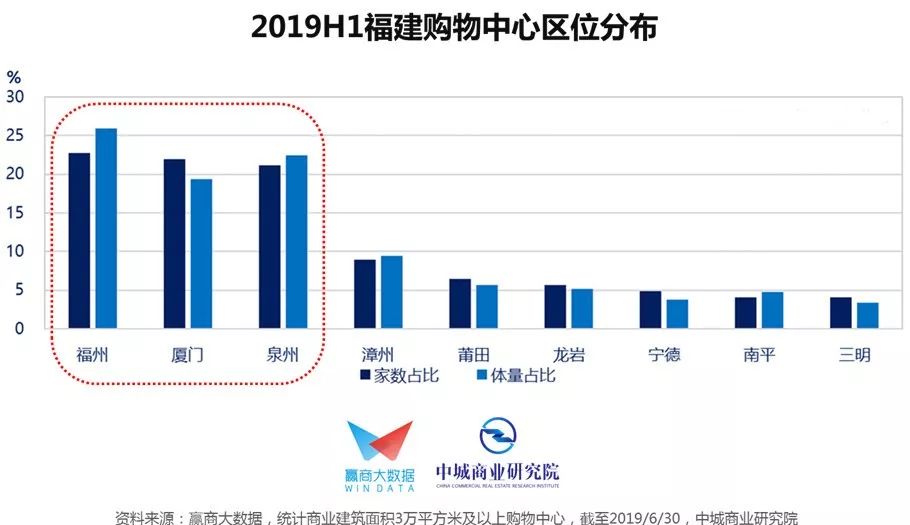

2019上半年福建购物中心的地区分布,仍以福州、厦门、泉州三市为主。

福州、厦门、泉州三市合计占福建购物中心总家数逾6成、总体量近7成,此与福建总体商业发展、人口分布情况息息相关。

今年拟开业项目中,福州、厦门的数量仍然最多,值得一提的是,莆田今年有4个项目计划开业(7月新开业2个),成为购物中心分布城市的后起之秀。

▌商圈分布:厦门商业发展较成熟,项目体量相对偏大

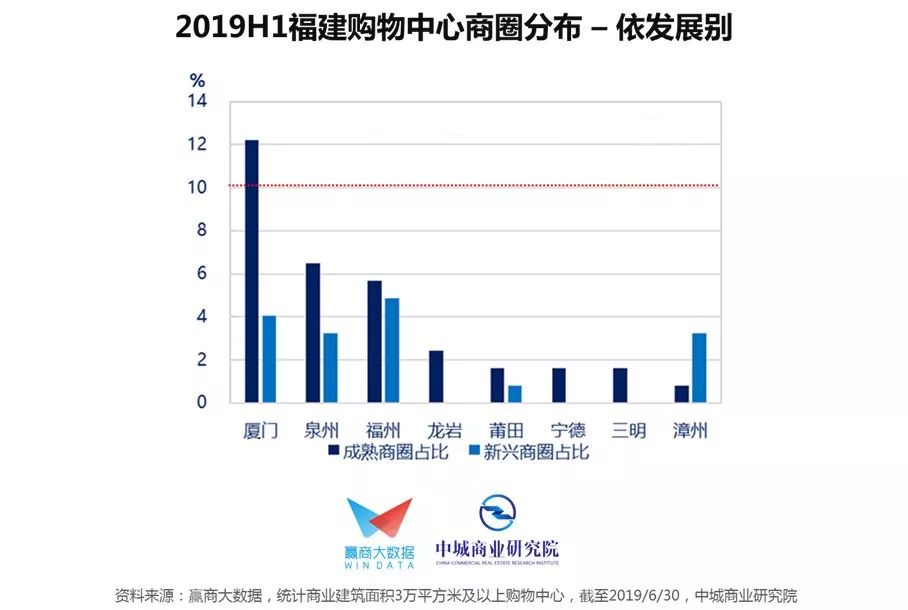

2019上半年福建购物中心商圈分布中,厦门的项目分属区域级商圈的比重最高,且多坐落在成熟商圈。

福建各城市购物中心分布,虽然厦门在总家数和总体量比重上不及福州、泉州,但在商圈功能别的分布上,多坐落在区域级、成熟商圈,显示与其他城市相比,厦门商业发展较为发达。

福州的商业发展进程落于厦门之后,但近年来的发展有加快迹象,进而产生许多规模较小的新兴商圈,购物中心在新兴品牌的布局上亦相对高。

福建购物中心客流规模

▌福州:客流集中在东街口、万宝、浦上三大成熟商圈

资料来源:赢商大数据——赢在选址,截至2019/6/30,中城商业研究院

▌厦门:客流集中在中山路、莲花-SM、火车站和五缘湾四大成熟商圈

资料来源:赢商大数据——赢在选址,截至2019/6/30,中城商业研究院

福建购物中心业态趋势

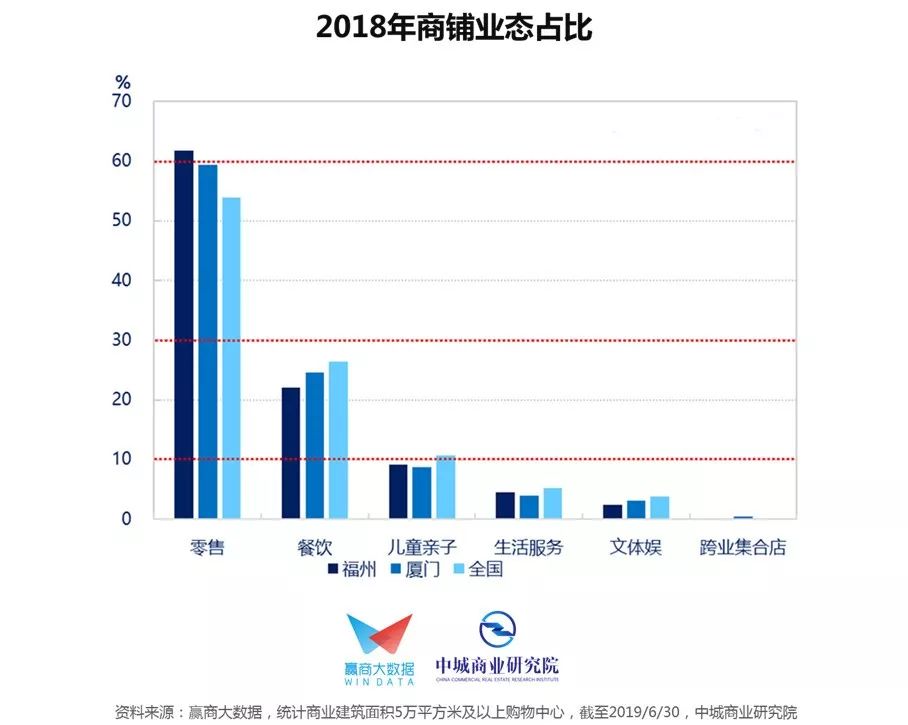

▌业态结构:零售撤退、餐饮跃进、儿童亲子提升

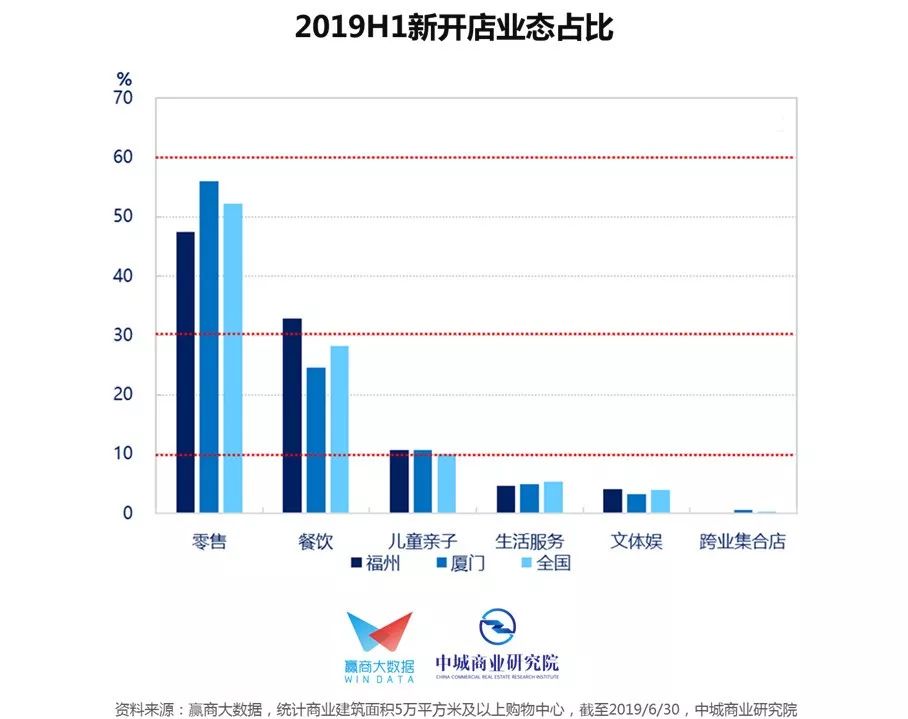

2019上半年福州购物中心业态结构变化明显,零售业比重自61.7%降至47.5%;厦门则相对稳定,变化较小。

2019上半年福州零售业大减超过10%,取而代之的是餐饮业、占比突破3成,儿童亲子业亦突破10%。厦门趋势虽和福州相同,但占比变化幅度并不如福州剧烈。

由上可知,今年上半年部分知名国际服饰品牌退出中国市场,造成的影响是全国性、普遍性的。然而,由于中国内需市场庞大、人民生活水平逐渐提升,吸引国外品牌前仆后继。研判本波外企退出中国应为个别案例,属于短期现象。

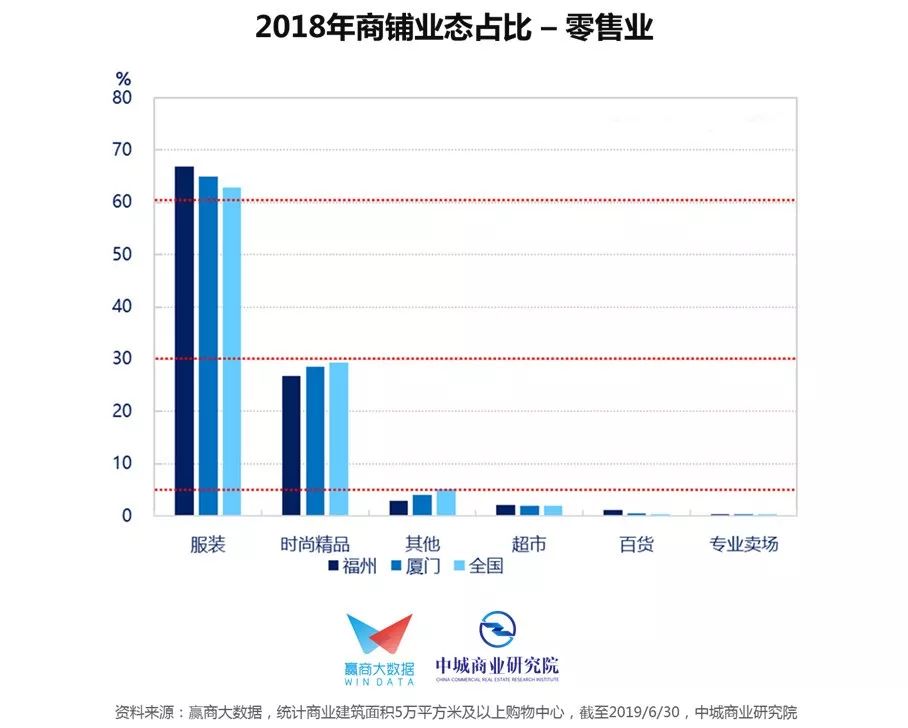

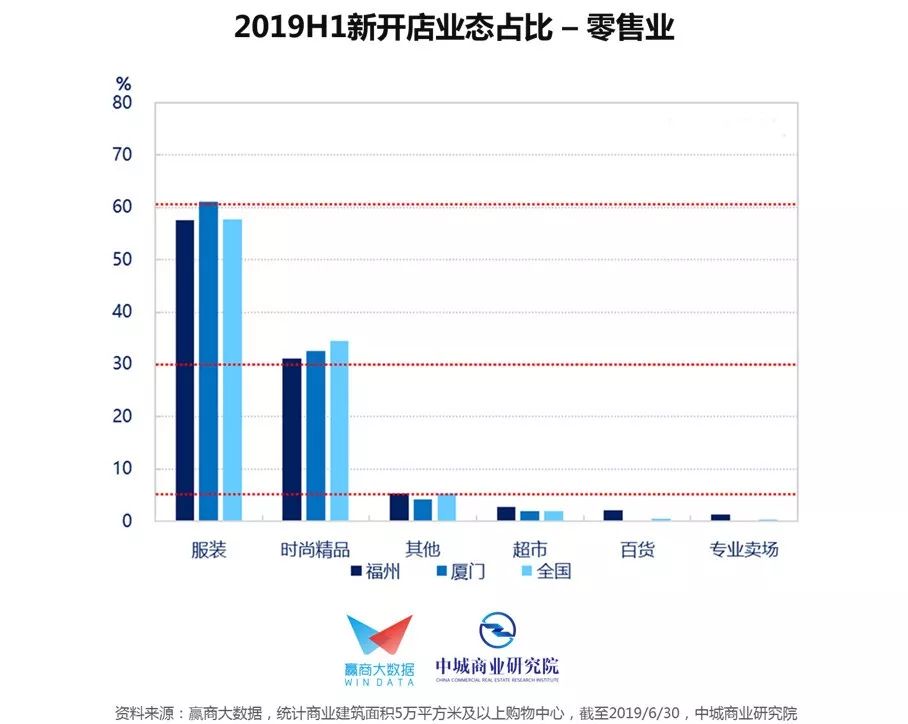

▌零售业结构:服装业拖累行业比重大减,时尚精品趁机坐大

2019上半年福州、厦门零售业趋势和全国差异不大,其中,福州服饰业占比明显降至60%以下。

2019上半年福州、厦门购物中心服饰业占比自66.8%和64.9%,分别降至57.6%和61.1%,时尚精品业占比则自26.7%和28.5%,升至31.2%和32.6%。

由上可知,福州对于大众化品牌变动的敏感度较高,厦门时尚精品业则有提高的趋势。

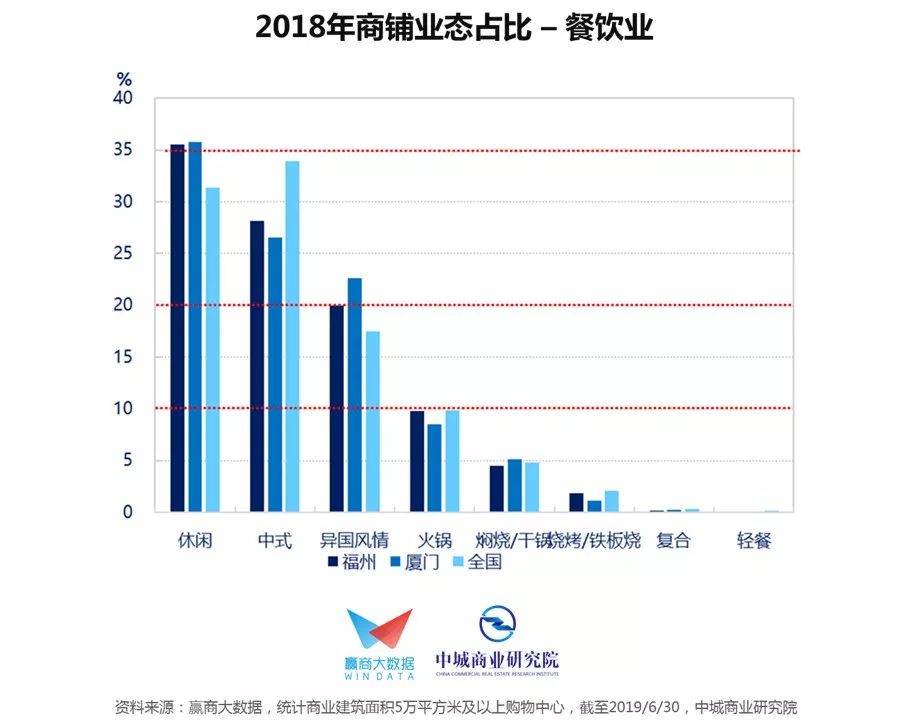

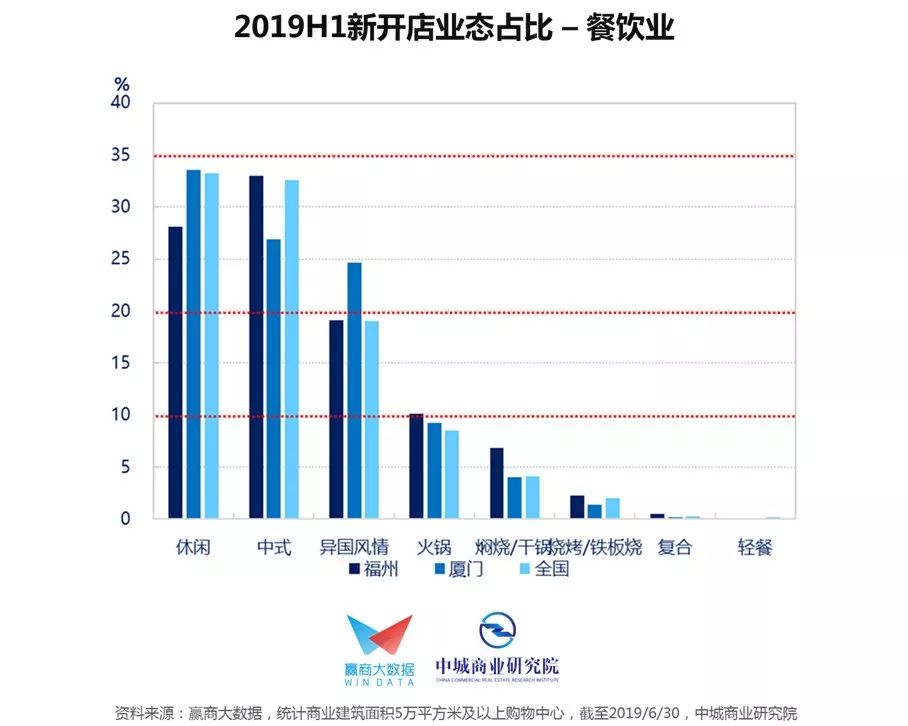

▌餐饮业结构:休闲、中式仍为两大龙头,厦门异国风情餐饮攀升

2019上半年休闲、中式仍为餐饮两大龙头,但呈现此消彼长的情况;厦门的异国风情餐饮业则小幅攀升。

2019上半年福建餐饮业中,休闲、中式比重合计约占6成,其中,福州休闲餐饮比重自35.6%降至28.1%,中式餐饮则突破3成;厦门休闲餐饮降幅较小,中式餐饮持平,但异国风情餐饮则自22.6%升至24.7%,与休闲、中式呈三分天下格局。

由上可知,福州和厦门在餐饮文化上风格迥异,福州爱好中式餐饮,厦门则对外来餐饮接受度较高。

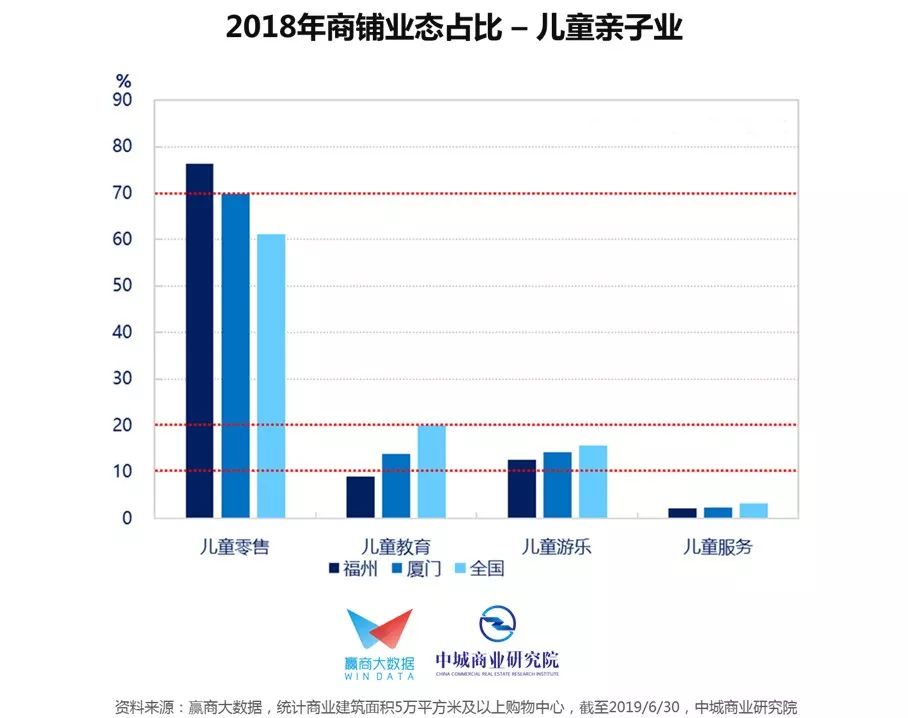

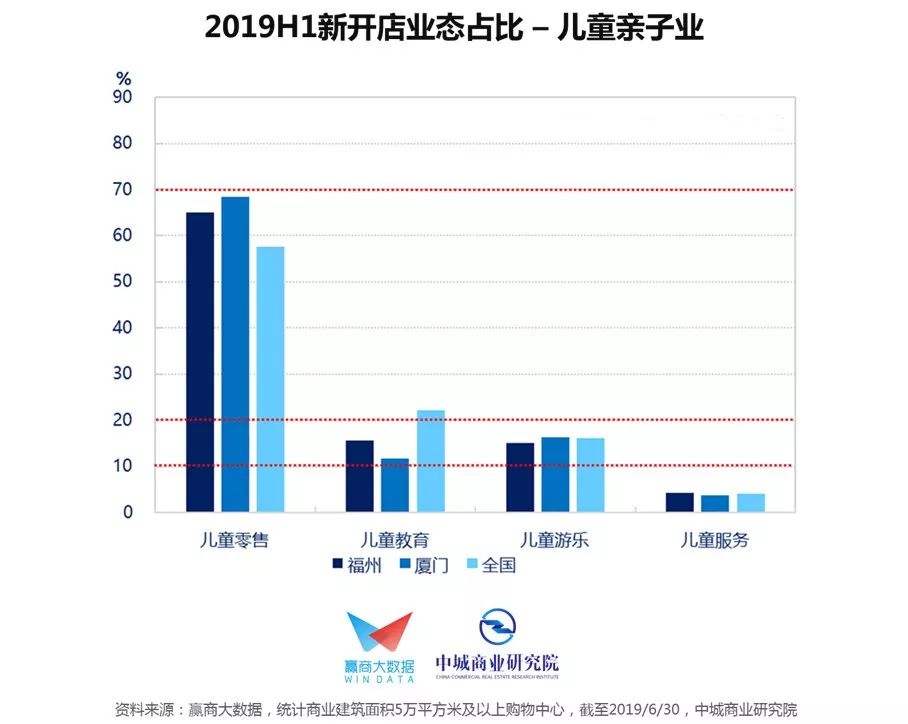

▌儿童亲子业结构:儿童零售占比下降但仍居主导地位

2019上半年福州、厦门的儿童零售业占比纷纷下滑,儿童游乐占比皆有所提高。

2019上半年福州儿童零售业占比自76.2%降至65.1%,儿童教育则自9.1%升至15.6%,儿童游乐自12.6%升至15.1%。厦门儿童零售业占比自69.8%降至68.4%,儿童教育自13.8%降至11.6%,儿童游乐则自14.2%升至16.3%。

由上可知,福州和厦门家长对于孩子的花销仍偏向传统的物质满足,对于孩子的游乐重视程度有所提高,但对于孩子的教育关注度则明显低于全国。

福建购物中心品牌趋势

▌品牌开关店:市场下行之际,品牌门店加速汰换

2019上半年购物中心品牌门店开关店比总体下降,其中,一线城市自1.059降至0.988,二线城市则由1.069降至0.982。除了与上半年购物中心开业率大幅减少有关,亦显示当前品牌商面临更加剧烈的竞争、门店加速汰换。

未来该如何选择适当的购物中心开展业务,如何吸引顾客持续回访、提高顾客的黏着度和忠诚度,将是市场下行之际,品牌商仍能利于不败之地的关键因子。

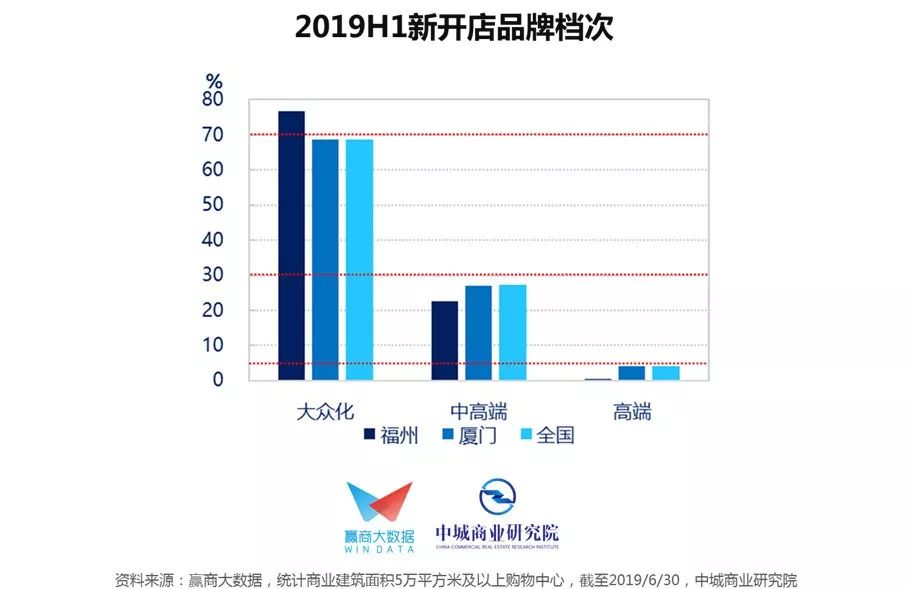

▌品牌档次:福州靠拢大众化,厦门为高端品牌洼地

2019上半年福州购物中心品牌档次明显向大众化靠拢,占比突破7成;厦门的品牌档次则变动不大,明显存在品牌洼地。

2019上半年福州购物中心商铺品牌档次分布上出现明显变化,其中,大众化占比自64%升至76.8%,中高端、高端档次则明显萎缩,尤其高端占比更仅占0.6%。厦门品牌档次则变动不大,中高端、高端占比分别为27%和4.2%。

由上可知,福州品牌商和消费者对于经济变化的敏感性相当高,由于经济下行压力加剧,使得品牌档次明显偏向大众化。厦门由于商业发展较成熟,消费者偏好较稳定,随着消费层次的提升,对于中高端和高端品牌的需求将越来越大。

▌品牌关注:2019上半年度购物中心关注服饰/餐饮品牌榜TOP20

专注于零售商业的新兴智库

中城商业研究院及赢商大数据联合发布

非理性的高价消费正在减少,而平价消费、性价比消费越来越多。这似乎也从另一面,印证了马云此前的一个判断——消费的大环境变了。

赢商网账号登录

赢商网账号登录