据公司情报专家《财经涂鸦》消息,宝龙地产昨日晚间进行“闪电配售”,共计配售1.466亿股现有股份,配售价及认购价为每股5.4港元,较10月14日收市价5.91港元折让约8.63%。

宝龙地产公告称,认购事项的所得款项净额预期约为7.81亿港元。1.466亿股配售股份相当于完成认购事项后经扩大已发行股份总数约3.54%。

配售所得款项净额拟用作业务拓展、未来投资以及一般营运资金。

“闪电配售”为公司在香港上市后再融资提供了一个窗口,在当日股市收盘后,只要有一般授权,增发不超过20%,折价8折以内,即可进行融资开启配售。多数情况下,都在当日晚间完成。

大股东通过配售旧股,将自己持有的股份转让给独立人士。若先配售旧股,再发行新股,则是大股东把自己持有的老股转让后,配售资金注入上市公司。上市公司收到资金后,增发新的股份给大股东,使其股数复原,目的是为了在最短时间内融到资金。

宝龙集团于1990年在澳门成立,旗下宝龙地产自2003年以来专注开发运营综合性商业地产项目。2009年10月14日,宝龙地产在香港联交所成功上市,成为内地首家在港上市的商业地产企业,自2016年开始大力发展住宅地产。

至今,在长三角、海西经济区等超过40个城市布局超过100个项目,除部分住宅物业外,其它项目均为商业性质,在营购物中心达39座。主打成品“宝龙广场”是集购物中心、超市、电影院、住宅物业等一体的城市综合体。

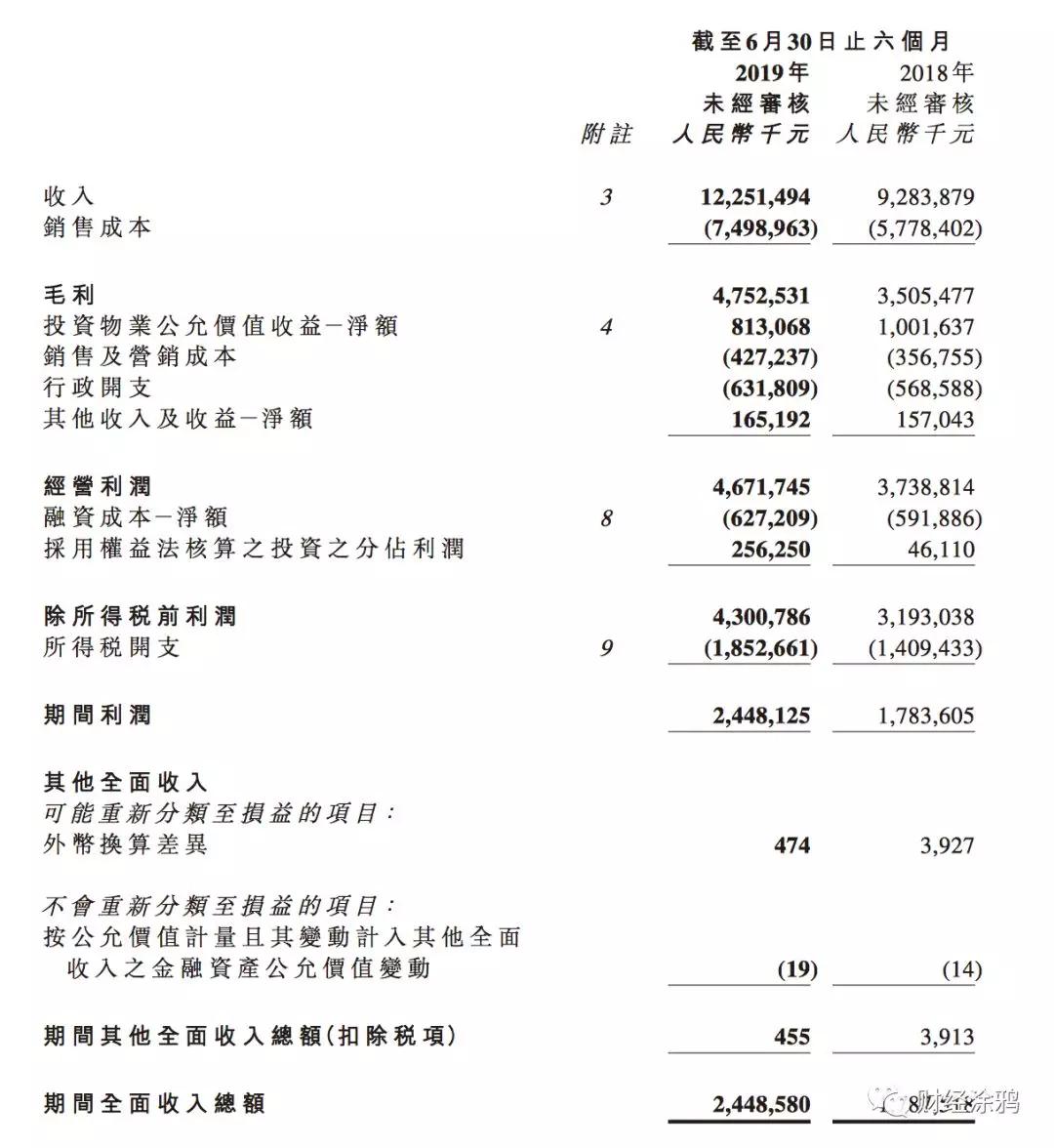

在今年8月发布的2019中期报告中,宝龙地产业绩增长显著。2019年上半年实现营收122.5亿元,同比增长32%;净利润为24.48亿元,较去年同期上升37.2%。截止2019年上半年末,净负债率为91.4%,较2018年末下降了10.2个百分点,剔除预收账款后的资产负债率为63.1%。

业绩会上,宝龙地产总裁许华芳宣布,上调今年全年合约销售目标至550亿元,预期同比增长34%。

今年以来,宝龙地产开启密集融资模式,先后发行了2亿美元优先票据,10亿中期票据以及3亿元公司债券,用于补充正常生产经营流动资金需求以及偿还金融机构借款。

而就在今年8月,宝龙地产发布公告,建议分拆其从事商业运营服务和物业管理服务的附属子公司宝龙商业管理,在香港联交所主板独立上市,计划融资10亿港元,由农银国际融资担任独家保荐人,宝龙地产预期将拥有宝龙商业管理不少于50%权益。

分拆后,宝龙商业可以在不依赖母公司的情况下拥有独立的集资平台,从而直接接触资本市场以精细股本及债务融资,为现有和未来业务补充资金,提供营运及财务管理效率。

无论是分拆上市,票据和债劵融资还是“闪电配售”,都证明了目前宝龙地产对资金的需求仍然较大。这与宝龙地产总裁许华芳在发布会上披露的下半年资金回流策略基本吻合,适当促销,增加回款;谨慎拿地,降低三四线城市拿地力度。

5月13日,宝龙地产宣布,公司签订2亿美元42个月双币贷款融资协议,利率为3.3%,所得资金将用于现有债务进行再融资及为一般营运资金融资。

宝龙地产发行的一笔ABS获得上交所受理,债券规模为13.6亿元,债券发行主体为宝龙地产的全资子公司上海宝龙实业发展(集团)有限公司。

宝龙地产2019年营收同比上涨32.9%至260.42亿元,净利润同比增加29.7%至60.18亿元;期内,宝龙地产净负债降至81.2%,同比降20.4个百分点。

宝龙地产宣布,由于配售的缘故,卖方及卖方一致行动人士合共持股由67.58%减至63.91%;因认购事项,上述人士合共持股将由63.91%增至65.19%。

上交所债券6月22日披露,红星美凯龙100亿元小公募债券项目状态更新为“已受理”,债券发行所得资金将用于偿债及补充流动资金。

上交所债券6月22日披露,“华金证券-碧桂园资产支持专项计划”项目状态更新为“已受理”,品种为ABS,拟发行金额14亿元。

上海清算所6月22日披露,越秀金控完成发行2020年度第三期超短期融资券,发行总额为8亿元,发行利率为1.42%,期限为180天。

6月19日,万科宣布,完成20亿元公司债,品种一实际发行8亿元,票面利率3.2%,品种二实际发行12亿元,票面利率3.9%,资金将用于偿债。

赢商网账号登录

赢商网账号登录