Tiffany,180多岁了,依旧清新如少女。

现在这抹少女心爆棚的Tiffany蓝,被全球第一奢侈品集团LVMH看上了。报价145亿美元,全现金,诚意满满。

对LVMH来说,Tiffany在高端珠宝领域的号召力,诱惑感十足。若能将其收入囊中,则多了一张正面抗击历峰、开云的新王牌。

可这份镶着重金的橄榄枝,似乎并未瞬间虏获Tiffany的芳心。据知情人士最新消息,考虑到报价低估了其价值,Tiffany预计将拒绝LVMH的收购要约。

不过,巨头间的“游戏”,剧情往往跌宕刺激。尘埃落定前,一切都充满变数。

Tiffany的“诱惑”

10月28日消息,市场传闻,全球最大的奢侈品集团路威酩轩LVMH计划收购美国奢侈珠宝品牌蒂芙尼Tiffany & Co.(以下简称“Tiffany”)。

华尔街日报援引知情人士说法,LVMH提出每股120美元的全现金收购报价,据此计算,Tiffany的估价约为145亿美元。

此次交易若达成,将成为LVMH集团有史以来最大一笔收购,远高于2017年拿下Dior时装业务所花的70亿美元。

图片来源/视觉中国

截至发稿,LVMH和Tiffany均未对该消息做出任何回应。

Tiffany诞生于美国纽约,至今已有180多年历史,凭借电影《蒂芙尼的早餐》成为闻名全球的珠宝腕表品牌,Tiffany Blue Box是该品牌标志性象征。

据财报,截至1月31日的2018财年,Tiffany依靠年轻化策略获得创纪录业绩,销售额增长7%至44亿美元,可比销售增长4%。

同期,Tiffany净利润大涨58%至5.86亿美元,旗下共321家门店。其中,美洲地区销售额达20亿美元,是Tiffany第一大市场。

图片来源/视觉中国

据LVMH官网显示,目前集团旗下的宝格丽Bvlgari、尚美巴黎Chaumet、斐登Fred、宇舶Hublot、泰格豪雅TAG Heuer、真力时Zenith六个珠宝腕表品牌,主攻欧洲市场。

若将Tiffany纳入阵营,无疑可加快LVMH在——仅次于亚洲的第二大市场——美国的布局,并进一步拓宽在高端珠宝领域的护城河。

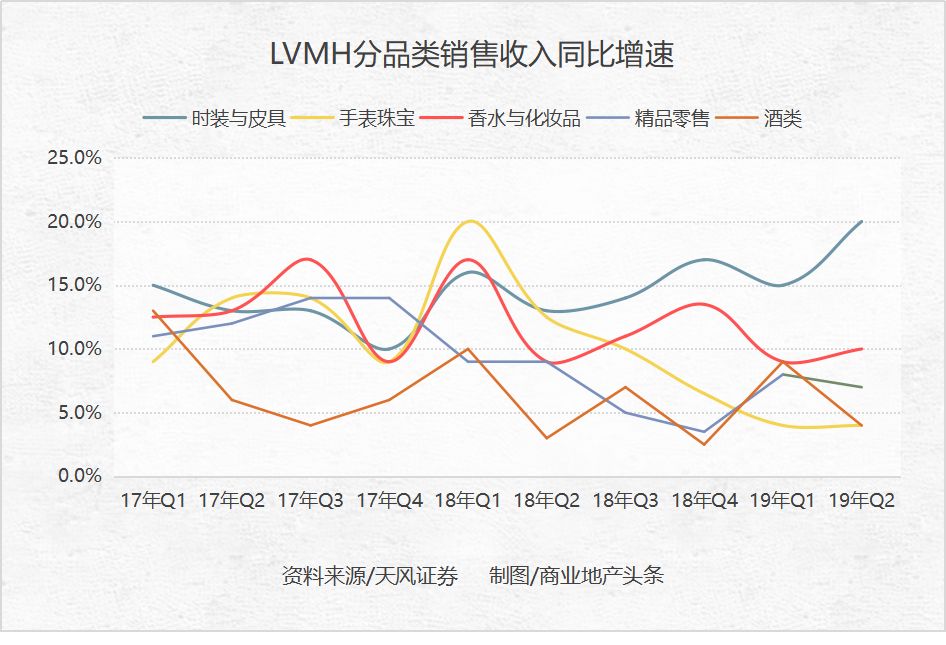

财报显示,2018年,LVMH全年总收入468.26亿欧元,净利润63.54亿欧元。其中,腕表和珠宝部分发展迅速,销售额同比增长12%至41.23亿欧元;经营利润大涨37%至7.03亿欧元,在所有部门中增速最快。

尽管如此,该业务目前对LVMH整体业绩贡献仍然较小,销售额仅占总收入的9%。这与历峰Richemont、开云Kering两大竞争对手的同类型业务相比,存在一定差距。

三大奢侈品集团旗下品牌矩阵

从上图可知,历峰集团旗下拥有卡地亚Cartier、梵克雅宝Van Cleef & Arpels等十多个珠宝腕表品牌。

截至2019年3月31日财年内,历峰的核心珠宝类产品销售额达70.83亿欧元,同比上涨10%。卡地亚与梵克雅宝两大品牌,经营利润增长16%至22.29亿欧元,超越LVMH整个珠宝腕表业务的经营利润总和。

开云集团旗下则有宝诗龙Boucheron、麒麟Qeelin等品牌。

值得注意的是,开云旗下核心品牌Gucci今年正式推出高端珠宝系列,并在法国巴黎旺多姆广场开设了首家专卖店。Gucci是开云集团的业绩增长引擎,其所在的奢侈品部门收入连续8个季度增长率逾20%,增速明显超过LVMH时装皮具部门(去年销售额增幅15%)。

除了来自开云、历峰的竞争压力,在高端珠宝领域,LVMH的潜在对手还包括Prada、Giorgio Armani等大咖。

可即便混战苗头已现,但在奢侈品行业分析师看来,珠宝市场总体而言尚未被某些品牌一统天下,对著名时尚品牌来说,投资珠宝领域的时机已经成熟。

以上,正是LVMH对Tiffany抛出的重金橄榄枝的关键之所在。

巨头收购逻辑

尽管目前LVMH收购Tiffany尚无定论,但奢侈品集团与单一品牌收购故事,已不是这个圈子里的新鲜事。

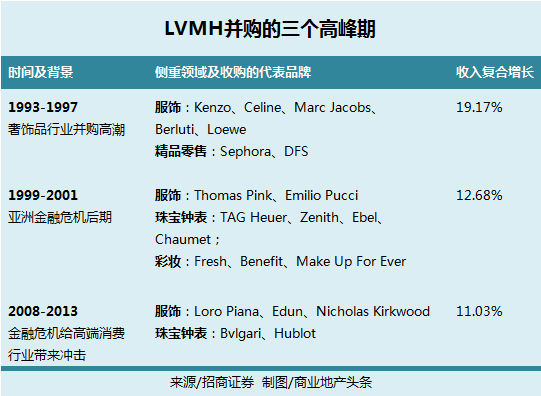

回顾整个奢侈品巨头的发展史,其实就是一部轰轰烈烈的并购史。

在全球化的过程中,面对日益庞大的经营体系,不少家族运营的品牌面临资本和管理架构上的压力,发展遇到瓶颈,奢侈品品牌迎来了收购兼并和上市高峰期。

图片来源/视觉中国

Tiffany在1987年上市,随后切入奢侈品行业的LVMH(1987年)、历峰集团(1988年)和开云集团(1988年)相继上市(目前三个集团的管理家族均不是奢侈品品牌的创立家族)。

从这个时候开始,奢侈品行业进入新的发展阶段,盈利能力和投资回报率也成为了奢侈品公司发展的重要指标。

到了20世纪末,为补强时装皮具等传统业务,增强公司运营能力,LVMH 通过收购泰格豪雅TAG Heuer切入珠宝钟表领域,并于金融危机后对该部门进行补强,实现从软奢至硬奢的布局。

珠宝钟表为代表的硬奢侈品,客户集中于高净值人群,与软奢侈品(时装皮具为主,周期性弱,季节性强,每款数量有限,存货周转数量快)有着不同的周期性特征,多元业务布局有利于LVMH应对此消彼长的业务风险。

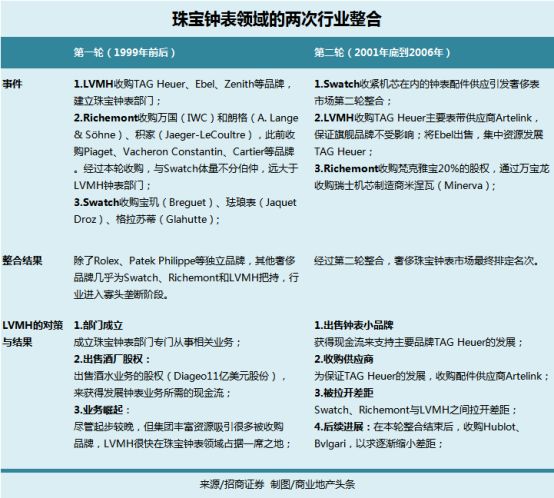

此后,珠宝钟表领域发生过两次行业整合,第一次整合促使行业由自由竞争阶段走向寡头垄断阶段;第二次行业整合之后,行业中主要参与者基本排定名次。

而LVMH的珠宝钟表业务经过两轮整合后,实现了从无到有,并逐渐做到行业第三。这背后最大的助推力来2011年收购的Bvlgari。

2011 年6 月30 日,Bvlgari 并表,直接推动当年LVMH珠宝部门销售收入97.8%的增长,同时收入占比从2010 年的4.9%上升至10%。

图片来源/视觉中国

这次并购不仅带来显著的收入利润增长,同时补强业务短板,LVMH 跻身世界顶尖珠宝钟表集团 ,增长势头延续至今。

数据显示,除2014 受中国市场需求下滑影响外,其余时间段LVMH珠宝部门收入利润均快速提升。但对比同行,这一成绩单得分依旧不够。

2016 年,LVMH 珠宝钟表部门收入为48 亿欧元,而Richemont 收入为93 亿欧元,Swatch 为69 亿欧元。LVMH该部门的收入是Richemont的1/2,Swatch的2/3。

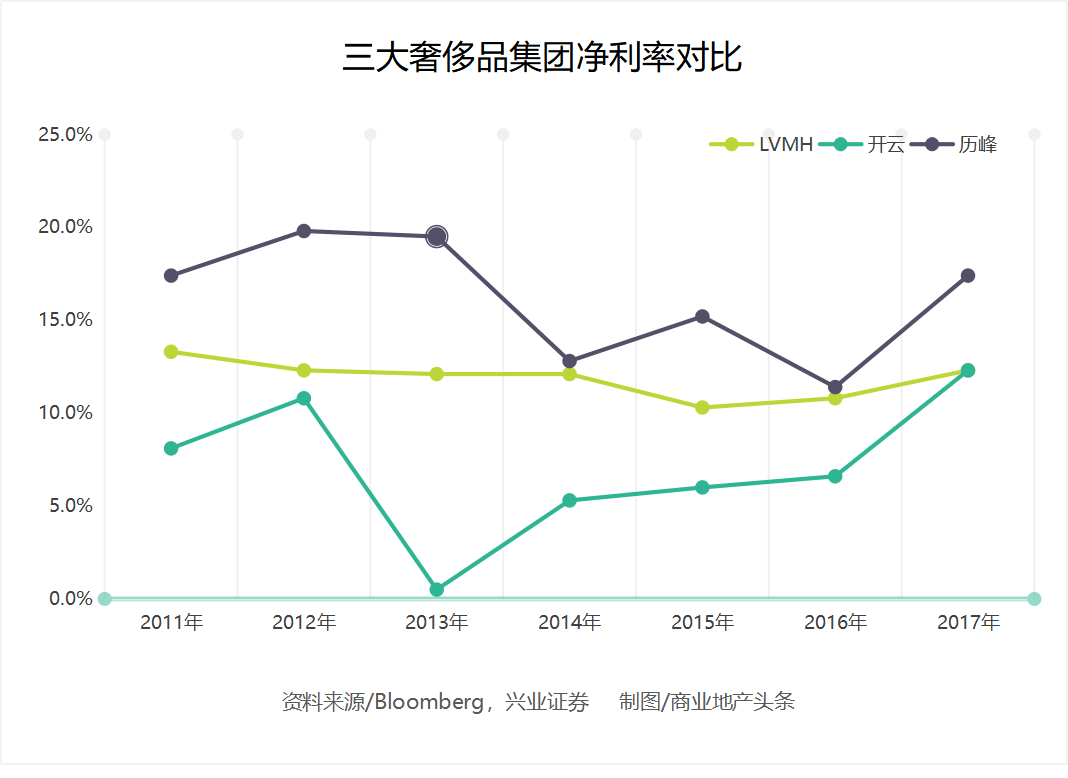

从盈利表现来看,特别是净利率方面,主营腕表和珠宝业务的Richemont要更胜一筹。

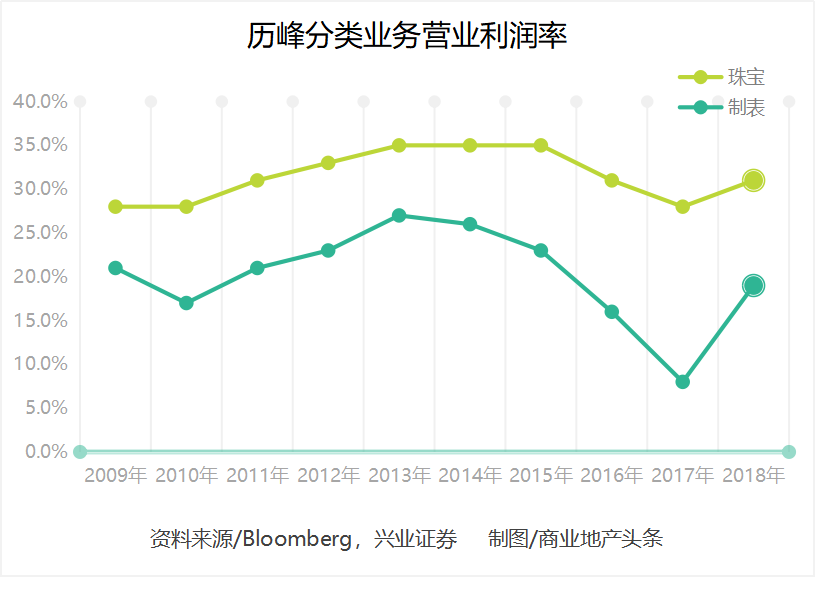

2011年以来,历峰净利率均高于LVMH和开云集团,保持在11%以上。2017年上半年,随着宏观经济回暖,奢侈品整体消费市场向好,历峰净利率达到17.4%,其中珠宝业务营收占比超60 %,超越腕表业务成为最重要的收入来源。

从发展路径看,历峰能享受较高净利率,很大程度缘于其聚焦于高端珠宝和钟表的并购战略。而LVMH、开云进行的则是全行业、多品类的并购。

据悉,目前,历峰旗下有卡地亚、梵克雅宝等19个品牌,主要集中在珠宝钟表领域。其中珠宝品牌包括法国珠宝品牌Cartier(卡地亚)、Van Cleef & Arpels(梵克雅宝)、意大利高级珠宝Giampiero Bodino(伯蒂诺)。

在强大的竞争对手面前,LVMH增速不断下滑的手表珠宝业务,略显鸡肋,着急着寻找新伙伴加入,实属正常。而在大部分情况下,奢侈品集团对品牌进行收购,都是一个双赢过程。

于Tiffany这些单品牌而言,特别一些销售规模不大品牌,通过自身的资源进行全球扩张难度较大,但纳入奢侈品集团后,可获得原料供应、渠道扩展、财务、后台管理等方面,更利于将品牌资产变现。

而对LVMH等大集团来说,买下不同的品牌,可丰富自己的品类/产品/形象矩阵。主要包括两方面:

· 全球各地的消费者的喜好是多样化的,不同品牌代表的个性和形象不同,更多的品牌可以帮助集团获得更多的用户,从而改善盈利;

· 奢侈品通常有时尚产品的属性,行业热点变化很快,单一品牌很难做到每一季的产品都受欢迎,因此多品牌经营可以帮助集团降低业绩的波动性。

虽然不同品牌,经营环节协同效应是不一样的。例如,设计创意方面,各品牌需要保持形象的独立性,合作效益不大,甚至有的品牌因为共用设计师而产生负面影响。

此前,Tom Ford同时担任Gucci和YSL成衣设计师的后期,就因两个品牌风格过于相似引起争议。

但在有的环节,品牌间是可以通过共享资源来提升经营效率的,比如非核心原材料采购、仓储物流、后台管理等。

如此看来,Tiffany之于LVMH是份足够诱人的早餐,而LVMH之于Tiffany或只是众多追求者之一。说不定,哪天一个不注意,现在的故事剧情就转向了。

Tiffany最近联合Flowerbx在纽约打造了一家限时情人节花店,位于纽约曼哈顿的临时旗舰店 The Tiffany Flagship Next Door。

本周二,Tiffany举办了一次特别股东大会,正式批准LVMH集团收购提案。去年11月,LVMH与Tiffany达成最终协议,交易股权价值约162亿美元。

LVMH向Tiffany伸出橄榄枝并二次出价后,Tiffany曾邀请巴菲特加入以获得更好报价,但遭到拒绝。据悉,巴菲特曾将Tiffany视为潜在收购对象。

消息称LVMH集团CEO考虑重新谈判与蒂芙尼的交易方式,因美国社会动荡和新冠疫情给零售业带来压力。目前,LVMH集团尚未决定采取降价策略。

Gucci增速已大不如前,而开云第二梯队品牌们亦有“后劲不足”之疲态。另一方面,“肺炎”疫情带来的不确定性与日俱增。

欧洲四大奢侈品集团一周市值蒸发2700亿元,其中LVMH市值回落至1839亿欧元,Gucci母公司市值约为648亿欧元,爱马仕市值约为656亿欧元...

赢商网账号登录

赢商网账号登录