这已经是女装企业欣贺股份第2次冲击IPO了。

5年前公司首次披露招股书时,正是公司业绩的全盛时期,营业收入22.18亿元、净利润5.32亿元,而2018年营收和净利润分别为17.60亿元和2.06亿元,业绩缩水了一大半。

上市之路,保荐券商、审计事务所,甚至是上市地点,都可以更换,但永远也改变不了欣贺股份作为典型女装企业的软肋:存货去化难度、品牌生命周期、商业模式更迭……

二次冲击IPO

11月22日,女装企业欣贺股份有限公司(简称“欣贺股份”)更新其IPO招股书,向深交所发起冲击,拟募资12亿元,主要用于营销网络建设。

公司旗下首个品牌JORYA(需求面积:80-150平方米)(卓雅)创立于1992年,2006年公司成立。早在2007年,公司就筹划境外上市,但运作数年无疾而终。

2012年完成股改后,公司于2014年5月首次披露其A股招股书,拟登陆上交所。2016年更新招股书后,公司终于在2018年初等来了上会的日子。不过,因门店数量减少、业绩大幅下滑、存货和跌价准备较大等原因,公司首发申请未获通过。

2019年,公司将保荐券商从国金证券更换为中信建投,将审计事务所从大华更换为致同再更换为容诚,将上市地从上交所更换为深交所,卷土重来,5月和11月两度更新IPO招股书。

公司主营业务为中高端女装,旗下品牌包括JORYA(卓雅)、JORYA weekend,ΛNMΛNI(恩曼琳)、GIVH SHYH(巨式国际)、CAROLINE(卡洛琳)、AIVEI(艾薇)和QDA。

其中,高端女装品牌JORYA和JORYA weekend的销售收入占公司收入的一半;ΛNMΛNI的商标,因乔治阿玛尼提出异议,无法完全申请;公司最新品牌QDA是与奢侈品集团法国LVMH赞助的私募基金L Capital Asia联手创立,该基金曾投资欣贺股份,2018年初由实控人回购而退出。

2016年、2017年、2018年及2019年上半年,公司营业收入分别为14.98亿元、16.34亿元、17.60亿元、9.00亿元,归母净利润分别为1.85亿元、1.92亿元、2.06亿元、1.12亿元。

公司报告期内的业绩增长较为缓慢。实际上,如果从更长远的时间来看,欣贺股份的业绩甚至不如7年前。

自营化能否挽救业绩?

欣贺股份在其IPO招股书中表示,因中高端女装时尚化程度高,目标客户群体有限,电子商务渠道的发展对行业的影响有限。

报告期内,公司电子商务渠道的销售收入分别为1.39亿元、1.48亿元、1.77亿元和8688.63万元,在公司收入中的占比刚刚才突破10%。

公司主要的渠道为线下门店。截至2019年6月底,公司在全国范围内拥有574家销售门店,分布在北京SKP、上海港汇、广州太古汇、深圳万象城、南京德基广场等高端购物中心。

2013年底,公司门店数量758;2015年底下降为697;2018年底600家;2019年上半年净关店26家。

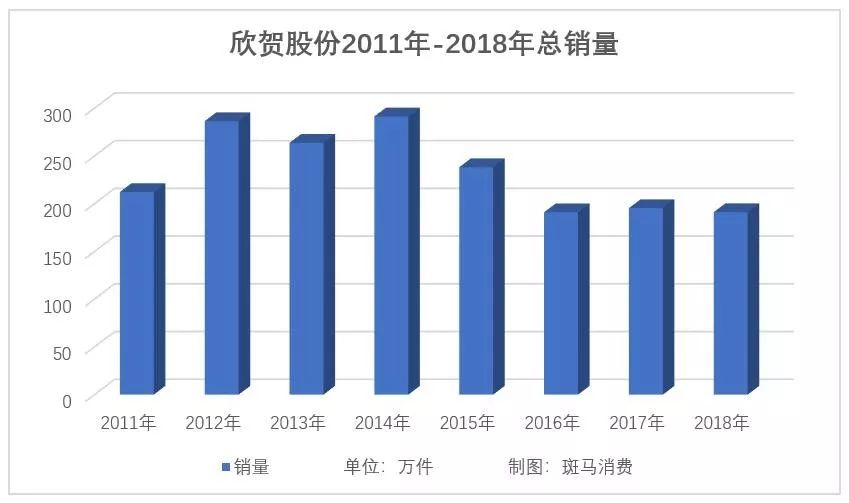

门店数量减少,公司销量整体呈下滑趋势,2014年高峰期的291.44万件,下降到2018年的191.20万件——即便产品均价上涨,也仍然避免不了收入下滑的命运。

近年,公司经销模式的门店数量大幅减少,新开门店主要为自营门店。2015年底,公司经销门店345家,在门店总数中占比49.50%;2019年6月底,公司经销门店降至132家,占比为23.00%;3年半时间,公司自营门店数量从352家升至442家。

报告期内,公司经销模式产生的收入占营业收入的比例分别为30.50%、19.22%、10.36%、8.01%。

欣贺股份此次IPO拟募资12亿元,其中6.7亿元准备投入到营销网络建设中。据悉,公司准备用这笔资金新开365家自营门店,并对现有的109家门店进行品牌升级。

存货不断攀升

还未上市,服装行业普遍存在的存货问题,就已经对欣贺股份的经营形成困扰。

报告期各期末,公司存货账面余额分别为6.40亿元、7.12亿元、8.82亿元、8.85亿元,占流动资产的比例分别为41.91%、45.55%、58.92%、62.77%,其中,库龄1年以上的产成品余额分别为3.51亿元、3.52亿元、3.82亿元、4.12亿元。

各报告期末,公司的存货跌价准备金额分别为1.96亿元、2.52亿元、2.87亿元、2.88亿元,占当年存货账面余额的三分之一左右。

公司的存货情况可以说是愈演愈烈。公司2014年5月披露的IPO招股书显示,2011年末-2013年末,公司存货余额分别为5.38亿元、4.76亿元、3.94亿元,占当期流动资产的比例为30.06%、42.61%、28.70%。而且,彼时公司年营收超20亿元,周转速度远超现在。

值得一提的是,因公司旗下产品多为时尚中高端服装,一旦不能及时销售,打折处置成为必然。

为了清库存,公司甚至专门设置了一个奥莱事业部。

公司非电商专供款1-2年库龄产品的折扣为5折左右,2年以上库龄产品折扣更低,部分甚至低至2折;公司电商专供款产品,1-2年库龄平均3.5折,2年以上库龄平均2.5折。

内控问题频发

欣贺股份创始人孙瑞鸿来自中国台湾,其家族成员通过控股股东欣贺国际等多家公司控制公司87.8350%的股份,孙为公司董事长、总经理。

孙瑞鸿1996年加入厦门金丽盛服饰有限公司(简称“金丽盛”),1997年担任该公司总经理。因虚开增值税发票获罪,2004年孙瑞鸿被判处有期徒刑3年,缓刑4年。企查查显示,港资企业金丽盛已告解散。

除了孙瑞鸿事件,公司内部还曾发现过较为严重的财务漏洞。

陈浩在负责公司杭州分公司财务工作期间,利用职务之便,通过截留部分税款并伪造实际应缴纳税款的完税电子缴款凭证的方式,2011年12月-2014年7月,截留杭州分公司近500万税款转至个人账户,直到2014年底公司内部财务稽查才被发现。

除此之外,公司仅在报告期就爆出多起违法违规事件8起,涉及产品质量、消防安全、税务、出口等多种问题。

比如说,2016年1月,公司一款背提包经检测不合格,被没收3199元违法所得并被处以48990元罚款。

另外,公司旗下各大品牌的商标注册争议颇多,除了ΛNMΛNI商标被阿玛尼阻击,公司“卓雅”、“恩曼琳”、“MAY-J”等多款商标无法注册。

截至2020年2月29日止财政年度第四季度,香港I.T集团股东应占净亏损预期不少于700,000,000港元。

英国时尚和生活方式品牌Cath Kidston出售电商平台、授权和批发业务,价格为1780万英镑。Cath Kidston还将关闭英国60家店,预计裁员908人。

关键词:Cath Kidston英国时尚品牌 2020年05月22日

加拿大鹅日前宣布将裁减约5%员工,以精简运营成本,提高效率。此前,加拿大鹅已裁员约2.5%全球员工,该公司在全球拥有超过5000名员工。

截至3月28日2020财年,Vans母公司收入微涨5%至117.5亿美元,前10个月业务所取得的成果超出其设定的增长目标,预计2021财年Q1收入跌超50%。

LBrands发布2020年Q1财报,净销售额下降37%至16.5亿美元,每股收益亏损99美分,其中维密销售下跌46%至8.22亿美元,将永久关闭北美250家店。

非凡中国收购堡狮龙约10.93亿股,占总股本66.6%,非凡中国由李宁家族控股,意味着堡狮龙“卖身”李宁。2019年,堡狮龙亏损达1.39亿港元。

赢商网账号登录

赢商网账号登录