1月17日晚间,一家名为“星盛商业管理股份有限公司”(下称“星盛商管”)的企业出现在港交所上市聆讯申请名单中。

观点地产新媒体了解到,星盛商管正是深圳房企星河控股设立的全新上市平台,经过一系列组织重建,它目前已间接全资持有星河商置100%股权。

这也是继2019年7月从新三板摘牌后,星河商置时隔半年正式发起向港交所的冲刺。随着招股书的披露,黄楚龙开始展现他的商业地产王国最新的样貌。

招股书披露,星盛商管的品牌系统包括城市型购物中心COCOPark、区域型购物中心COCOCity及iCO、社区型购物中心COCOGarden以及高档家居布置购物中心“第三空间”。在过去十五年多的运营中,代表项目包括深圳福田星河COCO Park等。

星盛商管主要分为委托管理服务模式、品牌及管理输出服务模式和整租服务模式,以此进行复制。与2018年财报相比资产包亦有所扩大,全资公司星河商置运营总面积提升超过了80万平方米。

截止2019年9月末,星河商置共为38个商用物业项目(包括购物中心及商业综合体)提供商业运营服务,总合约面积约为287万平方米。其中21项位于大湾区(15项位于深圳)、6项位于长三角地区、4项位于华中地区及7项位于其他地区。

其中,近年来,星河商置以轻资产模式加快商业地产扩张,曾推动区域型购物中心COCO City 落地汕尾、普宁、鄂尔多斯等城市,2019年7月落子南昌,则是COCO Park首次进行品牌输出,也是这个品牌第一次走出深圳进行外地扩张。

不过,招股书显示,轻资产占比有所下滑。2017年至2019年9月末,独立第三方物业发展商面积分别为96.8万平方米、137.7万平方米、164万平方米,占比分别为59.61%、66.43%、57.14%。

观点地产新媒体了解到,2019年四季度以来,星河商置在南昌、上海、深圳三个城市还签约了四份新商用运营服务合约,新增合约面积为9.95万平方米。

反映到业绩层面,2017年、2018年及2019年前9月,公司持续经营业务的收入分别为人民币2.781亿元、3.287亿元及2.894亿元,持续经营业务的利润及全面收入总额则分别为5040万元、8510万元及8370万元。星盛商管称,公司业务“录得稳定增长”。

进一步发现,在2019年9月末的持续经营业务收入中,委托管理服务是最为主要的收入部分,占比为75.4%,品牌及管理输出服务模式、整租服务模式占比分别为19.6%和5%。

同时与之前相比,星盛商管有意提高了自身的财务表现,毛利、净利润、现金流均有所提升。

2018年至2019年9月末,其毛利由1.21831亿元升至1.49855亿元,净利润由 8563.8万元升至1.09189亿元,期末现金流由5829.4万元升至1.17169亿元。

观点地产新媒体发现,为了将提高注入星盛商管的资产质量,早在2019年初,星河商置就有将财务表现“欠缺”的资产剥离。其中,2019年2月,其拟将所持有的深圳市星河趣汇创新发展有限公司转让给星河置业,出售代价为一元。该标的公司2018年末的净资产为负。

经过一番资产调整后,星河商置的资产回报率也由21.1%升至28.4%,股本回报率由47.3%升至69.6%,但流动比例则下降至1.6,资产负债率升至68.9%。

早在2018年6月,星河控股董事长黄楚龙就明确表示,未来五年力争整体达成1500亿元营业规模,150亿元营业利润,其中地产迈入全国四十强,商业迈入全国十强,产业进军全国六强。因此,对接资本市场、撬动更大规模已经被列入星河的计划清单。

尽管星河商置2016年便挂牌新三板,但回顾三年这段经历,它或许过得并不“开心”。因为在流动性较差、融资环境并不乐观的情况下,其犹如在水中被束缚手脚的游泳健将,业绩增长缓慢、融资能力也不断下滑。

据星河商置财报显示,其2018年营收为3.17亿元,净利润为7898.68 万元,比上市前相比增长并不明显,三年间,营收仅增长5500万元,净利润仅增长5374.93万元。

2019年7月24日,星河商置选择果断地结束这种状态,拟从新三板中终止挂牌。其在公告称,“因公司发展需求并结合自身情况,拟申请公司股票在全国中小企业股份转让系统终止挂牌。”

紧接着于去年8月23日,星河商置正式在新三板终止挂牌。彼时就有市场消息称,星河商置从新三板摘牌,计划转战港交所。一方面,以租金为主的盈利模式深受香港资本市场青睐;另一方面,赴港上市能改变星河商置目前融资问题的缺陷,进一步获取更加充足的资金,便于加速扩张。

为了完成赴港上市,星河商置早在2019年4月就开始准备,进行重组和企业架构调整。

招股书显示,星河商置于2019年4月8月、9月16日分别于境外成立高星投资控股有限公司(下称:“高星”)、高森企业发展有限公司(下称:“高森”),随后黄楚龙获得上述两家公司全部股份,并将高星所持有的全部股份予高森,间接持有高星的全部股权;再以馈赠形式将高森持有高星的全部已发行股份转予黄楚龙旗下的家族信托管理公司Long Harmony Holding Limited,家族信托为酌情信托。

与此同时,2019年8月1日成立德瑞投资,随后黄楚龙的儿子黄德林以股份奖励计划的方式获得上述公司的全部股份。

到2019年下半年,特别是从新三板摘牌后,星河商置赴港上市的动作更加积极。

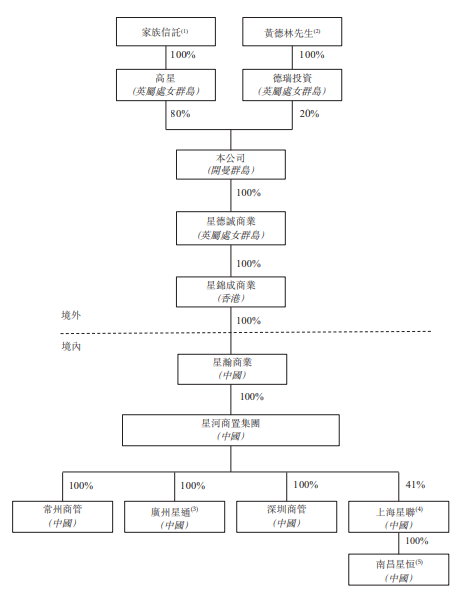

星盛商管最新股权架构 来源:IPO招股书

2019年9月23日,星盛商管正式成立,法定股本为38万港元。黄楚龙家族透过高星、德瑞投资两个平台分别持有星盛商管80%、20%权益。2019年10月至12月期间,星盛商管先后在英属处女群岛注册成立星德诚商业、在香港注册成立星锦成商业、在国内成立星瀚商业三家全资附属公司。

完成上述“搭桥”后,2019年12月16日,星瀚商业分别与星河商用置业投资、安林珊资产管理与订立股权转让协议,将后者持有星河商置的全部股权收归囊下,总代价为8108.83万元。

至此,星河商置赴港上市之路已经铺好,前者正式成为星瀚商业的直接全资附属公司。对此,业内人士认为,星河商置上述的调整应该是红筹架构,这样的方式有利于它在港交所完成上市。

从国内新三板摘牌到赴港IPO,跳入香港资本市场大海中的星河商置,未来将如何激起千层浪花,市场终会给出答案。

5月19日消息,星河商置注册资本从8000万元人民币增加到2亿元。星河商置成立于2013年11月,系星河控股集团下属全资企业。

2月7日,星河商置和上海建工签约,将共同打造日照星河iCO项目。据悉,该项目为海曲坊项目,总建筑面积约17万平方米,总投资约17.5亿元。

星河商置联合阿里本地生活平台口碑饿了么,对外宣布打造“未来智慧商圈”,饿了么蓝骑士2小时内送货到家。

黄楚龙长子黄德安自掏近300万港元收割星盛商业0.08%股份,颇有力破黄楚龙对俩儿子“厚此薄彼”传言,或也透露出欲增加其手中“实权”之心。

近日,星河深圳福田COCO Park项目45.76亿ABS获深交所受理。从产业创新园到酒店资产,再到购物中心,黄楚龙资产证券化图谱正在不断完善。

5月31日,据外媒援引知情人士消息称,有超20位投资者对大连万达旗下商管公司的新一轮融资表示感兴趣,该轮融资总额或接200亿元。

万科宣布在董事会人数不变的情况下,新增一个“职工代表董事”职位。职工董事取代管理层董事,且听命于管理层,昭示着管理层话语权会更大。

日前,丽尚国潮发布公告称,全资子公司丽尚控股拟出资3000万元认购医美公司帕美朵新增注册资本214.2858万元,占增资后公司注册资本的30%。

赢商网账号登录

赢商网账号登录